Starcapital - еще один полезный сервис в помощь инвестору (в дополнение к моей подборке сайтов). Коэффициенты оценки мирового фондового рынка: по отдельным странам, регионам, континентам и миру в целом. Это один из лучших ресурсов, для оценки глобального рынка, основанный на ряде показателей – CAPE, P/E, P/B, P/S и т. д. - обновляется ежеквартально.

Простыми словами: можно быстро узнать насколько переоценены (или недооценены) рынки в каждый момент времени.

Из описания на сайте ....

За последние 100 лет инвесторам в акции удалось добиться роста реального капитала примерно на 7% в год. Никакая другая форма инвестиций - будь то облигации, наличные деньги, золото или недвижимость - не предлагает сопоставимого потенциала доходности.

Но стоит ли вкладывать деньги в акции в данный момент времени? И какую прибыль инвесторы могут ожидать в долгосрочной перспективе? StarCapital ежемесячно определяет относительную привлекательность 6500 компаний из 66 стран в 13 регионах и 39 секторах.

Научные исследования показали, что недооцененные рынки акций в долгосрочной перспективе обеспечивают более высокую будущую доходность, чем их переоцененные аналоги, что справедливо и для различных оценочных показателей.

Коэффициенты представлены в графическом виде (на интерактивной карте мире) и в виде сводной таблицы.

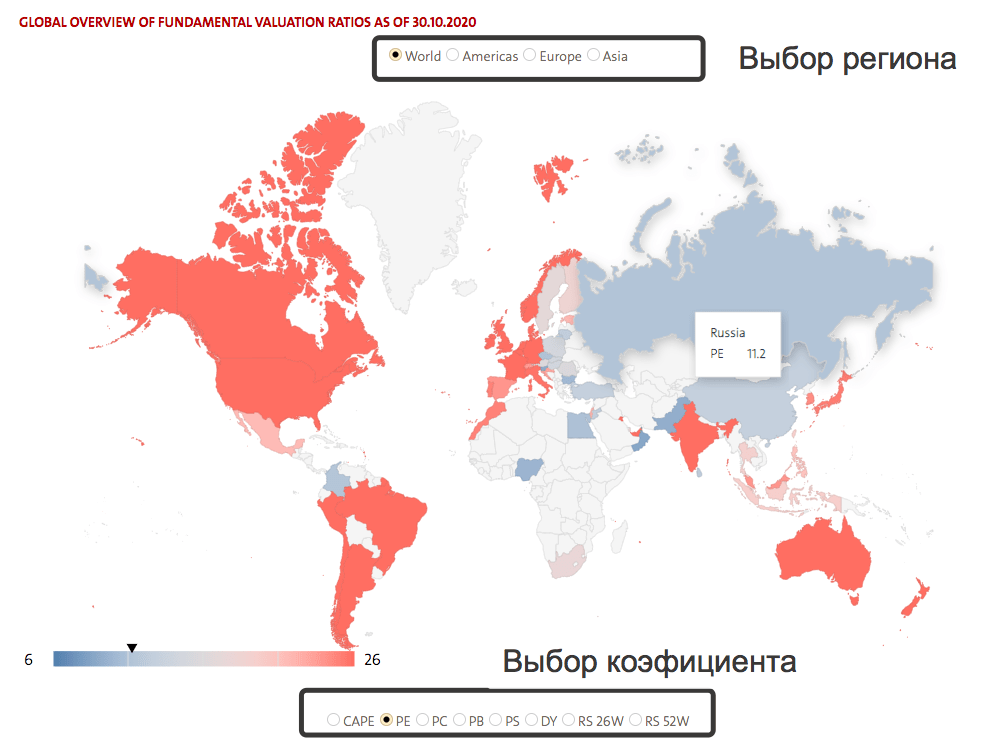

Карта мира

Сервис окрашивает страны (и регионы) на карте мира в зависимости от размера фондового коэффициента. Можно выбрать отдельные регионы (весь мир, Америка, Европа или Азия) и (или) изменять выводимые оценочные коэффициенты (Cape, p/e, p/b и так далее).

Для примера, на карте ниже страны окрашены в зависимости от значения коэффициента P/E. Как видно из рисунка, Россия имеет PE=11.2. У США коэффициент составляет 29.

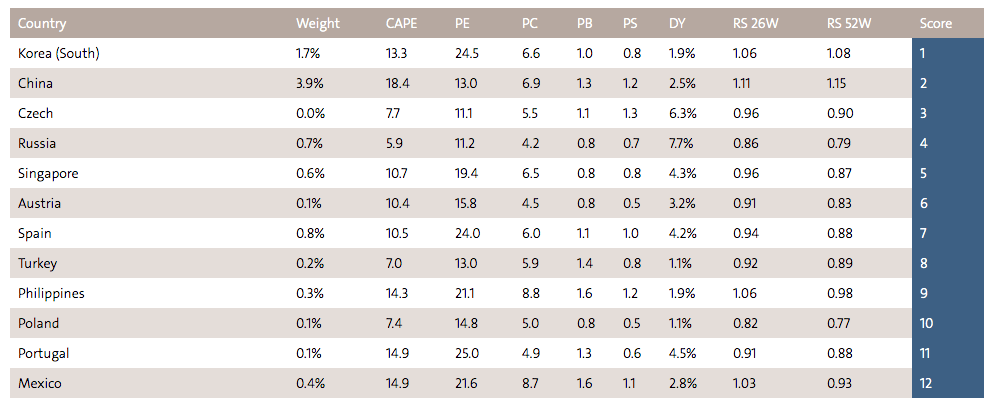

Таблица

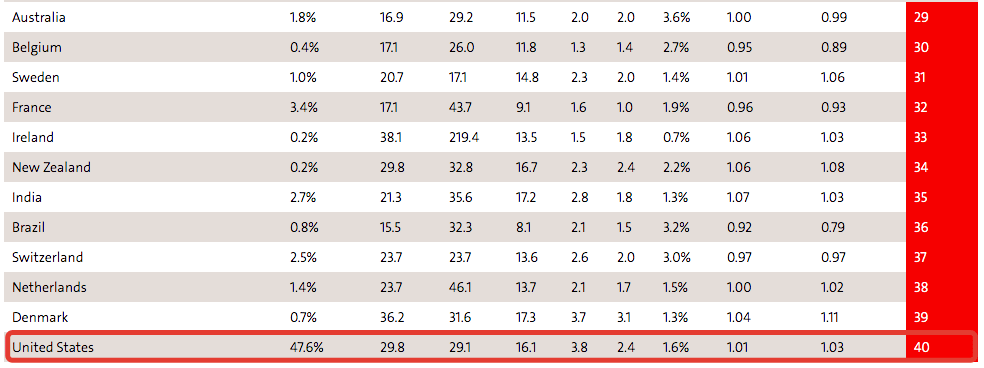

В таблице выведено 40 наиболее ликвидных стран. Идет ранжирование по совокупности показателей (столбец Score). Самые перспективные страны (по ожидаемой в будущем доходности) находятся вверху списка. Самые переоцененные страны - внизу.

В первую очередь нам наверное будет интересно узнать про страны, ETF на которые можно купить в РФ.

Китай на втором месте. Россия на третьем. Германия на 20-м месте.

А вот Америка по совокупности факторов заняла последнее место.

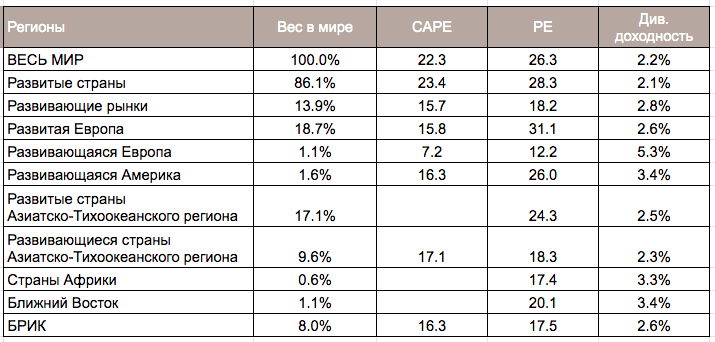

Интересна также сводная таблица коэффициентов с разбивкой по регионам. Какова средняя дивидендная доходность в мире? Как сильно отличается PE или Cape у развитых и развивающихся рынков?

Как читать коэффициенты?

Вкратце (вдруг кто забыл) напишу, как расшифровать коэффициенты.

Weight - вес (по капитализации) фондового рынка страны от общемирового.

(Сравните вес российского фондового рынка с американским. Если вы не в теме, то очень удивитесь.)

CAPE - показывает отношение текущей цены акции к средней прибыли за последние 10 лет, скорректированной на инфляцию. CAPE показывает, оценен ли рынок акций дорого или дешево по сравнению c прибылью компаний (или страны в целом), которую они так или иначе будут показывать.

Смысл CAPE - на длительных сроках (от 10-15 лет), значение CAPE всегда будет стремиться к среднему. Соответственно, если CAPE выше среднего, то в будущем можно ожидать рост ниже среднего. И наоборот.

Для примера, исторический Cape для США от 16 до 18 (по разным источникам). На момент написания статьи Cape - 29.8

PE (Price-Earnings-Ratio) - коэффициент цена / прибыль.

Пример. Курочка Ряба стоит 100 рублей. Каждое ее золотое яичко дает прибыль в 5 рублей. Если она за год снесет 2 яйца, то заработает 10 рублей. Тогда PE = 10. Если Ряба снесет 4 золотых яйца, прибыль составит 5х4=20 рублей. Тогда PE Рябы будет равняться 5 (100 / 20).

Очевидно, чем ниже PE. тем лучше. Подробно про P/E писал здесь.

PB (цена / балансовая стоимость) - показывает на какую сумму инвестор получает имущества на каждый вложенный им доллар. Простыми словами с примерами есть здесь.

PC (Price-Cashflow-Ratio, иногда пишется как P/FCF) - это отношение стоимости компании к денежным потокам от её деятельности. Рыночная стоимость / Денежный поток.

Показывает какой объем средств остается в распоряжении компании и может быть направлен на выплату дивидендов. Обозначает процентную долю дохода, за вычетом операционных расходов, процентов, налогов и дивидендов из общей выручки.

P/FCF < 20 считается нормой. Значение меньше 15 - вообще отлично.

PS (Price-Sales-Ratio) - оценивает компанию по объему выручки и показывает сколько инвестор платит за 1 рубль дохода. Норма - значение меньше 2-х. PS<1 - отлично.

DY (Dividend-Yield) - дивидендная доходность за последние 12 месяцев.

Удачных инвестиций!

Так на сайте же написано, что StarCapital больше не будет предоставлять свою оценку фондового рынка и данные не будут обновляться.

Эта табличка висит уже пару месяцев точно. Пока работает.

Старые данные отображаются, а вот новых расчетов больше не будет.