Как заполнить налоговую декларацию по полученным дивидендам от иностранных компаний? Можно за денежку заказать услугу по заполнению. За несколько тысяч рублей. Только нужно ли вам это? Это можно сделать самостоятельно. Конечно неизвестность пугает. Но на самом деле, ничего сложного в оформлении декларации 3-НДФЛ нет.

У меня на всю процедуру заполнения и отправки декларации уходит чуть меньше часа. Если вы делаете в первый раз, потратите времени в 2-3 раза больше. Взамен сэкономите (или заработаете) несколько тысяч.

Итак, поехали.

Пошаговый план заполнения декларации по доходу от дивидендов иностранных компаний.

Алгоритм действий состоит из 3 шагов:

- Сбор необходимых документов.

- Заполнение и подача декларации.

- Оплата "остатка" налога на дивиденды.

Важно знать

Как происходит налогообложение дивидендного дохода от иностранных компаний (в том числе биржевых фондов ETF)?

Независимо от того, где вы купили иностранные акции, в России (на Санкт-Петербургской бирже) или на зарубежных биржах, дивидендный доход будет поступать к вам на счет уже за минусом налога.

Здесь действует правило - налог на дивиденды должен оставаться в стране, где зарегистрирована компания.

Обычно это 10%. Но по некоторым акциям (например фонды недвижимости - REIT) налог может достигать 30%.

В России налог на доходы физических лиц (в том числе и дивидендный доход) составляет 13%

Поэтому разницу в 3% нужно задекларировать и заплатить самостоятельно. Российские брокеры, хоть и являются налоговыми агентами, по иностранным дивидендам не ведут никакой учет. И тем более не удерживают эти дополнительные 3%.

Если вы обнаружили, что с вас удержали 30% налог на дивиденды, то вернуть разницу не получится.

Собираем документы

Для налоговой потребуются:

- Отчет (выписка) брокера по торговым операциям по торговому счету. В отчете обязательно должна быть информация об удержанных с дивидендов налогах. Иначе придется платить полные 13% с дохода.

- Договор с брокером.

Иногда в налоговой могут потребовать справку по форме 1042-S. Но как правило, достаточно обычного брокерского отчета. Принцип тут простой. Вы же не просите у государства денег обратно, в виде возврата налогов. Как в случае с ИИС. А хотите ДОБРОВОЛЬНО заплатить налоги. Зачем налоговой вам усложнять жизнь (себе и вам) и ставить палки в колеса. Предоставили что есть. И хорошо. Только платите.

Где взять документы?

По российским брокерам думаю проблем не возникнет. В личном кабинете. На крайний случай списались (созвонились) с брокером и все выяснили. Что, где и как сделать?

Как получить доки у иностранного брокера? В частности Interactive Brokers.

Брокерский отчет.

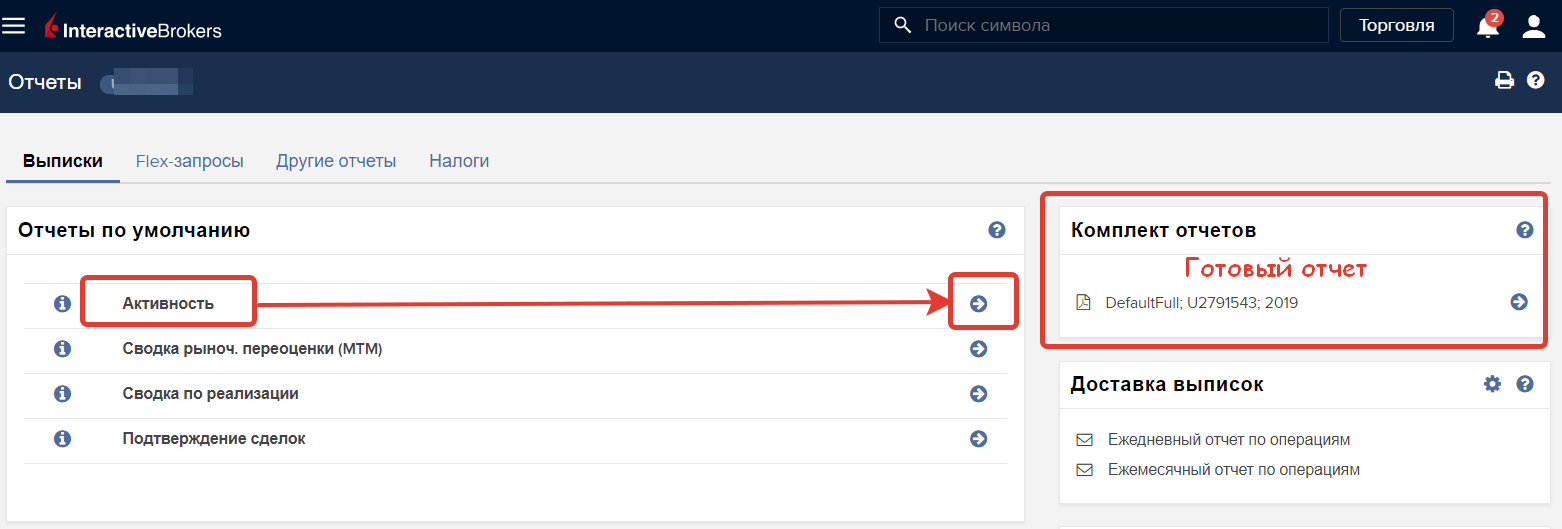

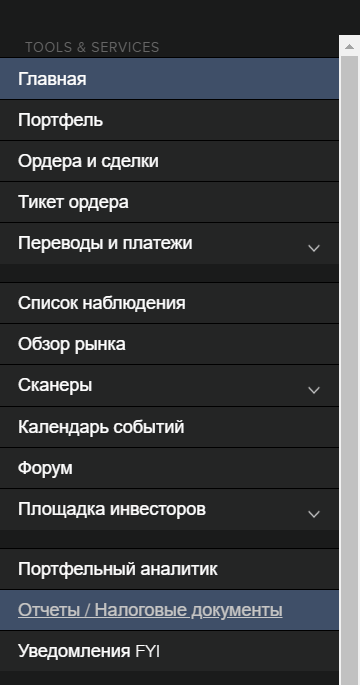

В личном кабинете в меню выбираем пункт Отчеты / Налоговые документы.

Вкладка "Выписки" - "Активность". Откроется окно с настройками. Выбирайте годовой интервал. Формат PDF. Скриншот ниже.

На формирование отчета уйдет пара минут. Готовый отчет появится в окне справа - "Комплект отчетов".

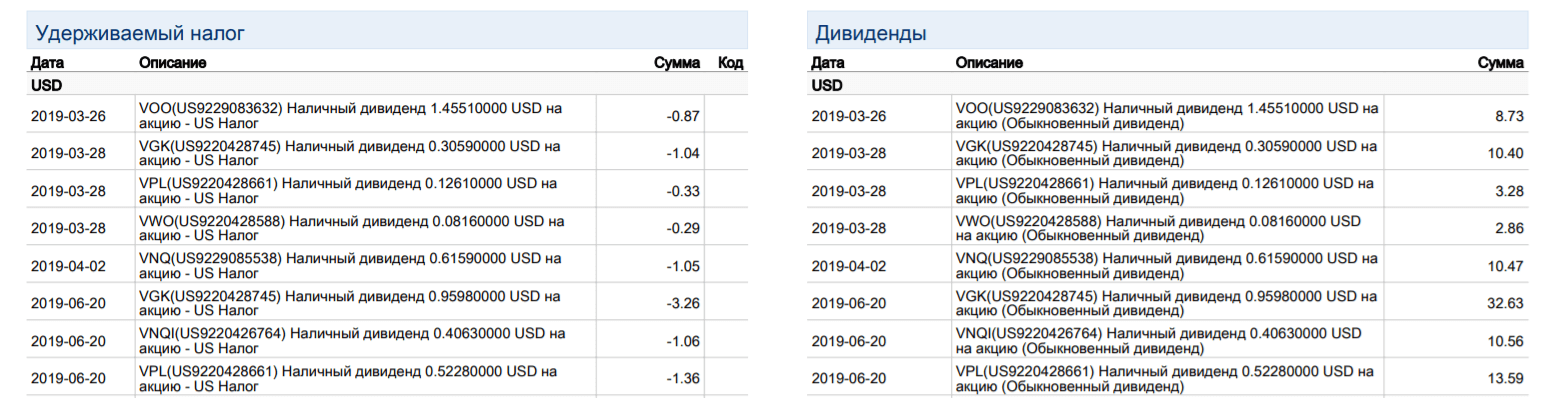

Из сформированного отчета нам понадобится информация о дате и сумме поступивших дивидендных выплат и размере уплаченного налога.

В отчете ищем что-то подобное ...

Можете сразу оценить размер налога на дивиденды. Вдруг в вашем портфеле затесались бумаги со ставкой налога в 30%. Будет повод подумать - а нужны ли они вам?

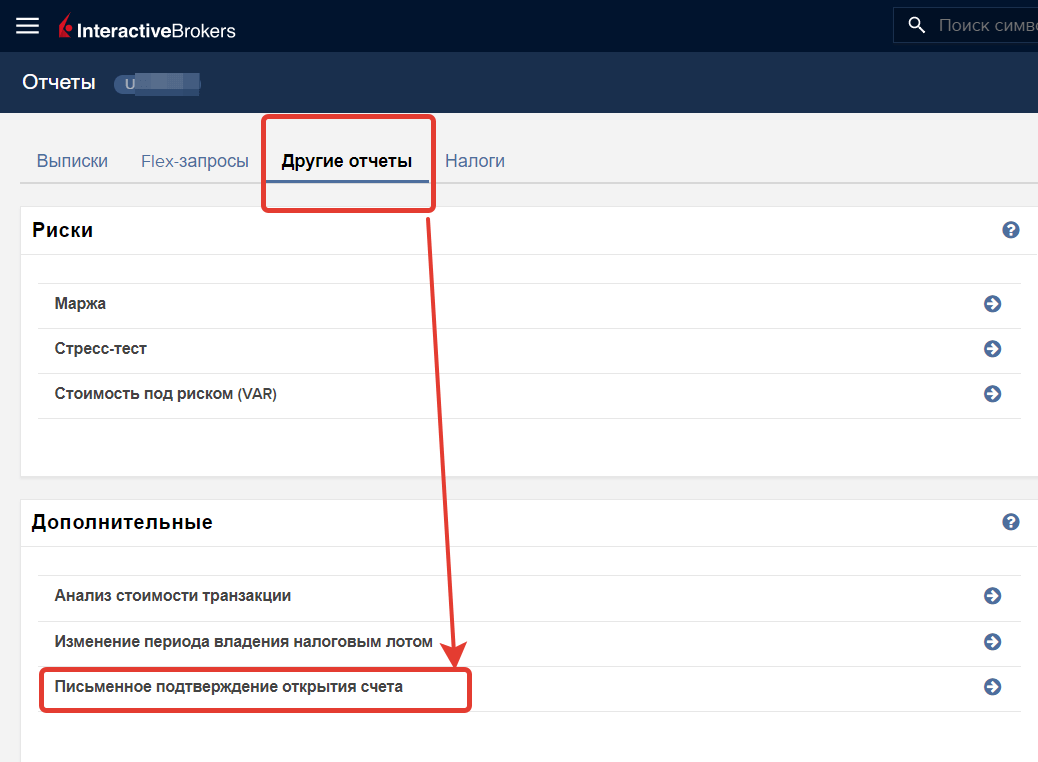

Договор с брокером.

В меню снова идем в отчеты. Вкладка "Другие отчеты" - "Письменное подтверждение открытия счета".

Для налоговой я делаю два отчета. На английском и русском.

Заполнение декларации

Есть 2 варианта оформления декларации. Скачать специальную программу с официального сайта. Либо заполнять онлайн. На сайте налоговой.

Какой вариант лучше?

По мне удобнее и быстрее делать все онлайн через личный кабинет. Почему?

Большинство данных уже не надо будет заносить руками (ФИО, паспорт, место проживания и тому подобное). Все эти поля уже будут заполнены автоматически.

Второй важный пункт - ваши доходы. Это актуально, если дополнительно в декларации вы претендуете на получение вычетов (имущественный, ИИС и т.п.). Где-то с середины февраля все данные о ваших официальных доходах уже будет у налоговой. И подтягиваются сразу в декларацию.

При заполнении через программу, во-первых нужна справка 2-НДФЛ. Во-вторых, нужно все это переносить в программу ручками. Данные работодателя (различные ИНН, Бики, ОКАТО и прочая муть). В-третьих, каждый месяц дохода вносится отдельно (сколько вам заплатили, сколько налога было удержано). И так 12 раз. А если у вас несколько источников дохода, то процесс увеличивается кратно.

По факту, заполняя декларацию 3-НДФЛ онлайн, нужно только добавить данные о дивидендах. Остальная информация уже будет заполнена автоматом.

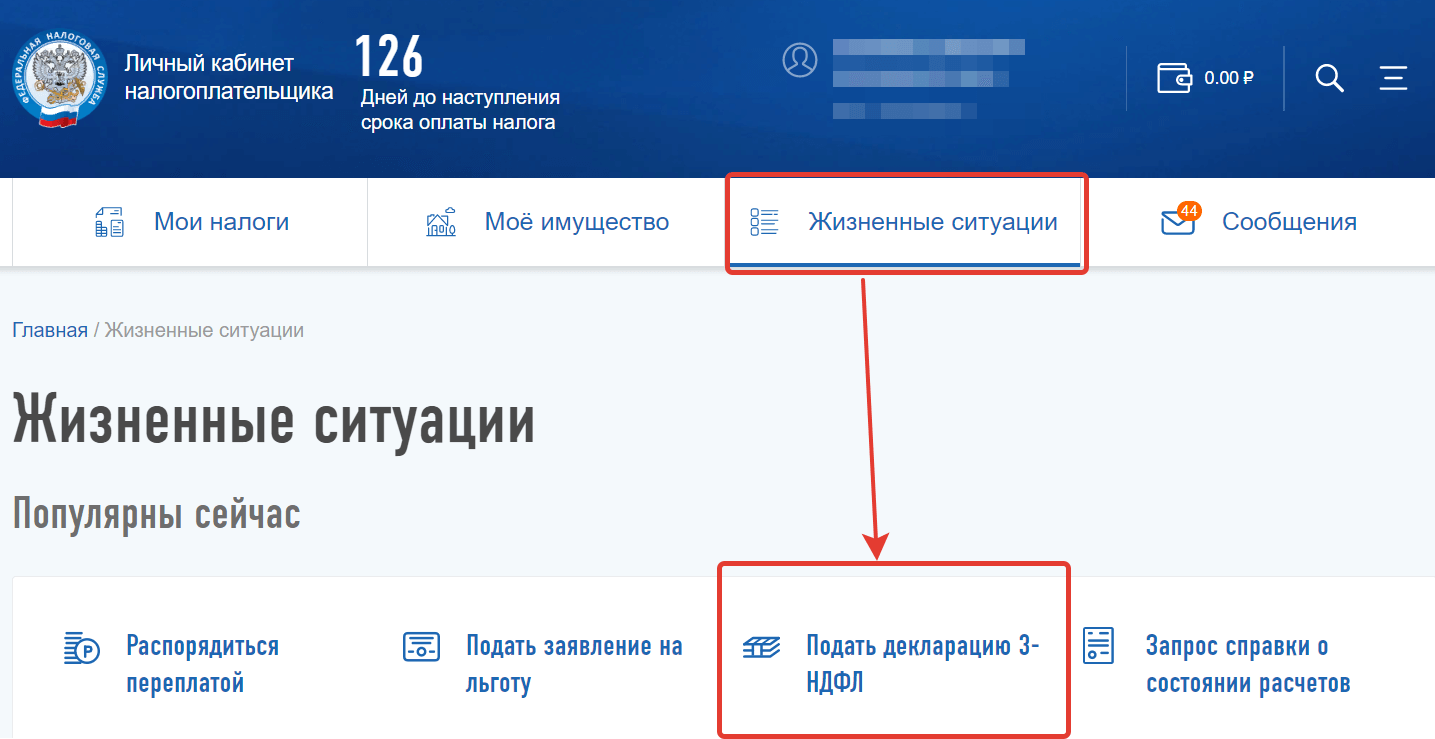

В личном кабинете на сайте Nalog.ru переходим по вкладке "Жизненные ситуации". Далее выбираем "Подать декларацию 3-НДФЛ". Заполнить Онлайн.

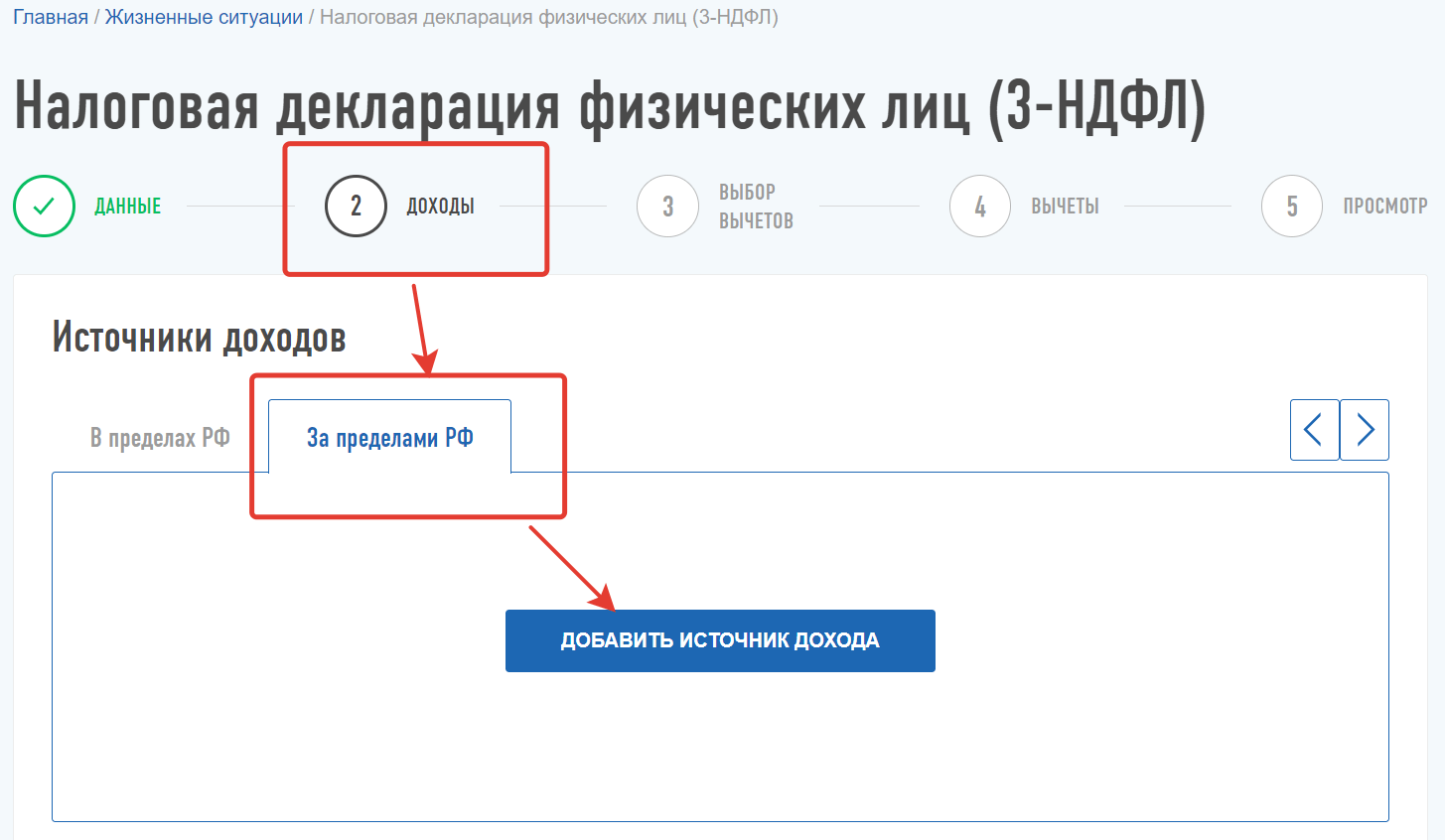

Для внесения данных по дивидендам, нам нужен пункт 2 - Доходы.

Источники доходов - выбирайте вкладку "За пределами РФ" - "Добавить источник дохода".

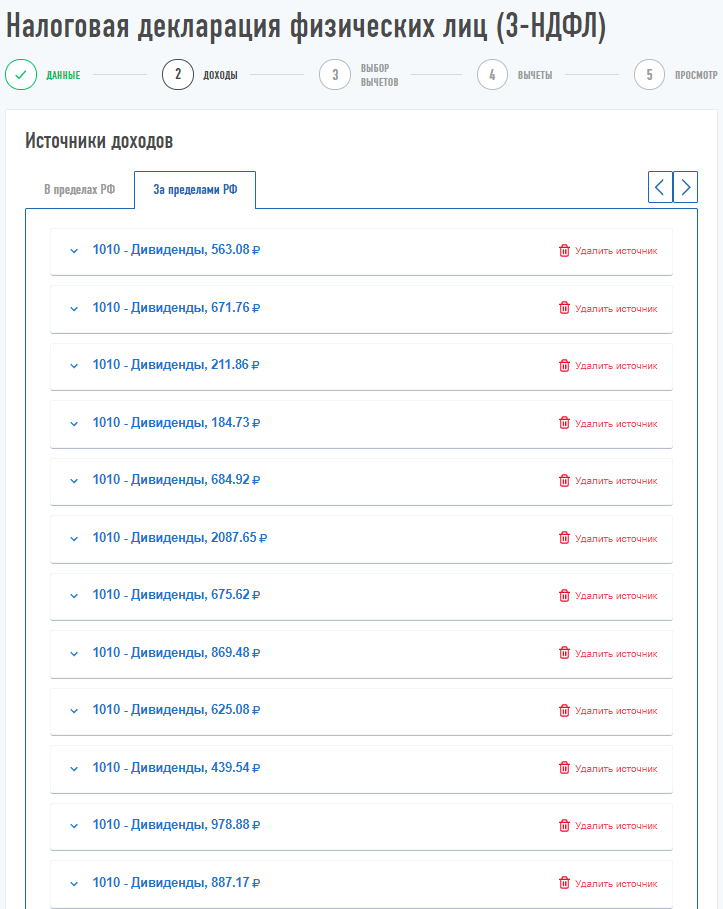

Каждое поступление дивидендов - это один источник дохода. Американские компании в среднем платят дивиденды раз в квартал. За год по одному эмитенту нужно будет внести 4 источника дохода (при владении активами полный год).

В итоге, если у вас много акций в портфеле - процедура внесения может немного затянуться.

У меня по 10 фондам ETF вышло 34 источника дохода.

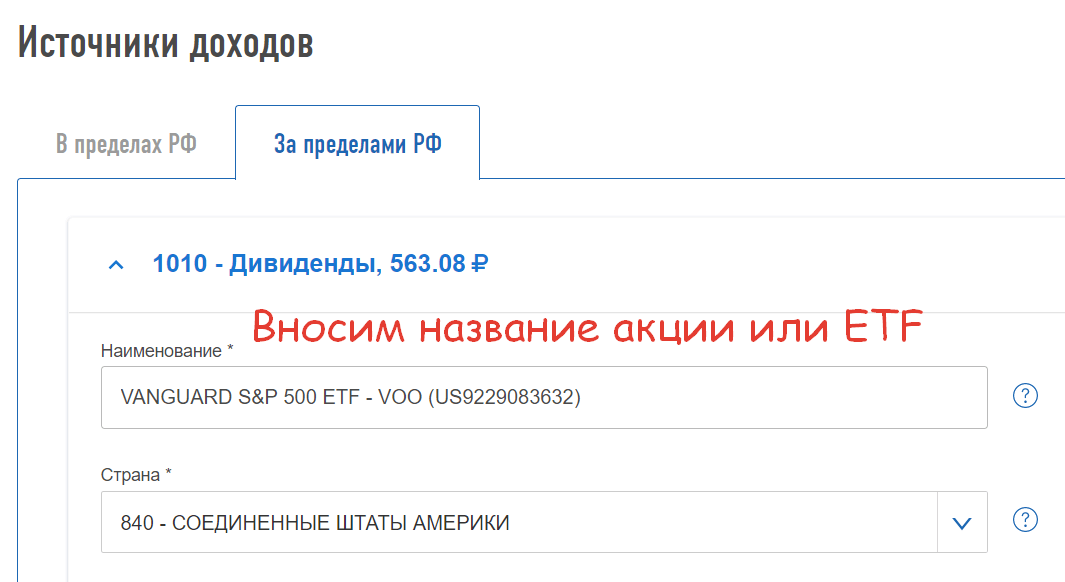

В поле "Наименование" вносим название акции или биржевого фонда. Правильное название берем из отчета брокера (налоговый инспектор, проверяя вашу декларацию, будет сверять данные по декларации именно с ним).

Страна - США (вводите код 840 - так будет быстрее).

Пункт Доходы:

Налоговая ставка - 13%.

Вид дохода - Дивиденды (код 1010).

Предоставлять налоговый вычет - Не предоставлять вычет (по дивидендам налоговые вычеты не предусмотрены).

Сумма, дата получения и удержания налога берем из отчета брокера. Как правило, дата поступления дивидендов и дата удержания налогов совпадают.

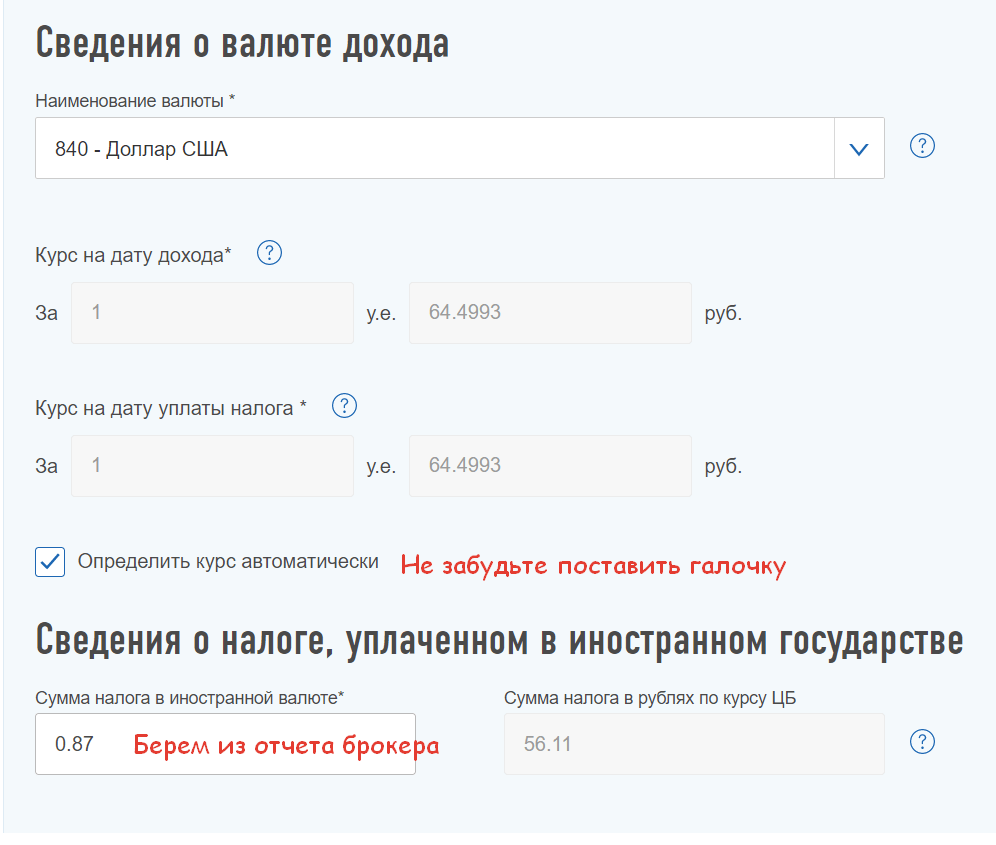

Сведения о валюте дохода:

Наименование валюты - Доллар США (код 840).

Удержанный налог - берем из отчета брокера.

Ставим галочку "определить курс автоматически". Система сама пересчитает валютную прибыль от дивидендов в рубли. На дату поступления денег на счет. И сформирует рублевый налог на дивиденды - 3%.

И это только по одному событию поступления дивидендов. В конце может получиться целая портянка источников доходов.

В принципе на этом заполнение декларации по дивидендам завершено.

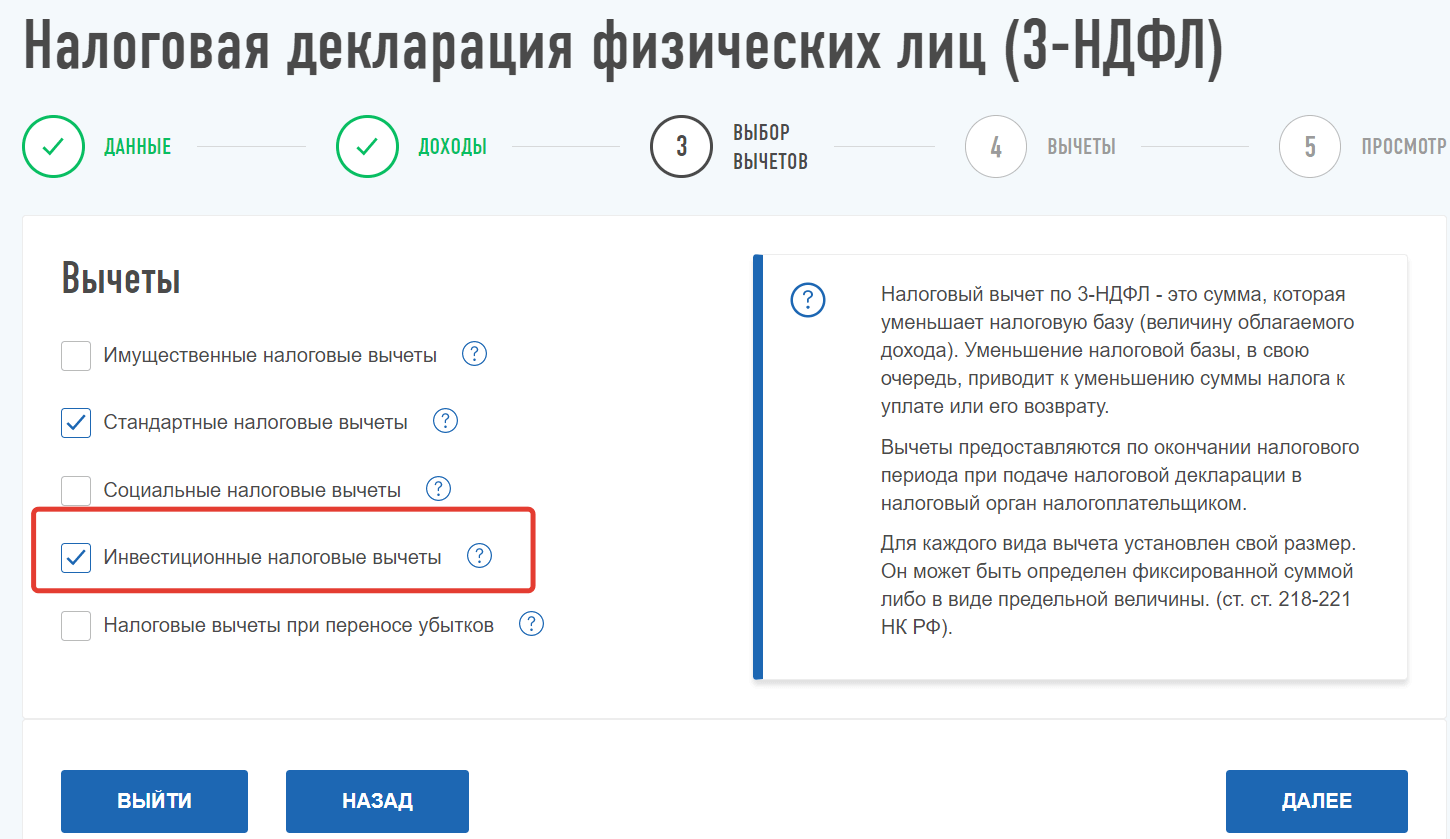

Налоговые вычеты

Если претендуете на получение налоговых вычетов (например по ИИС), на соответствующей вкладке ставите галочку.

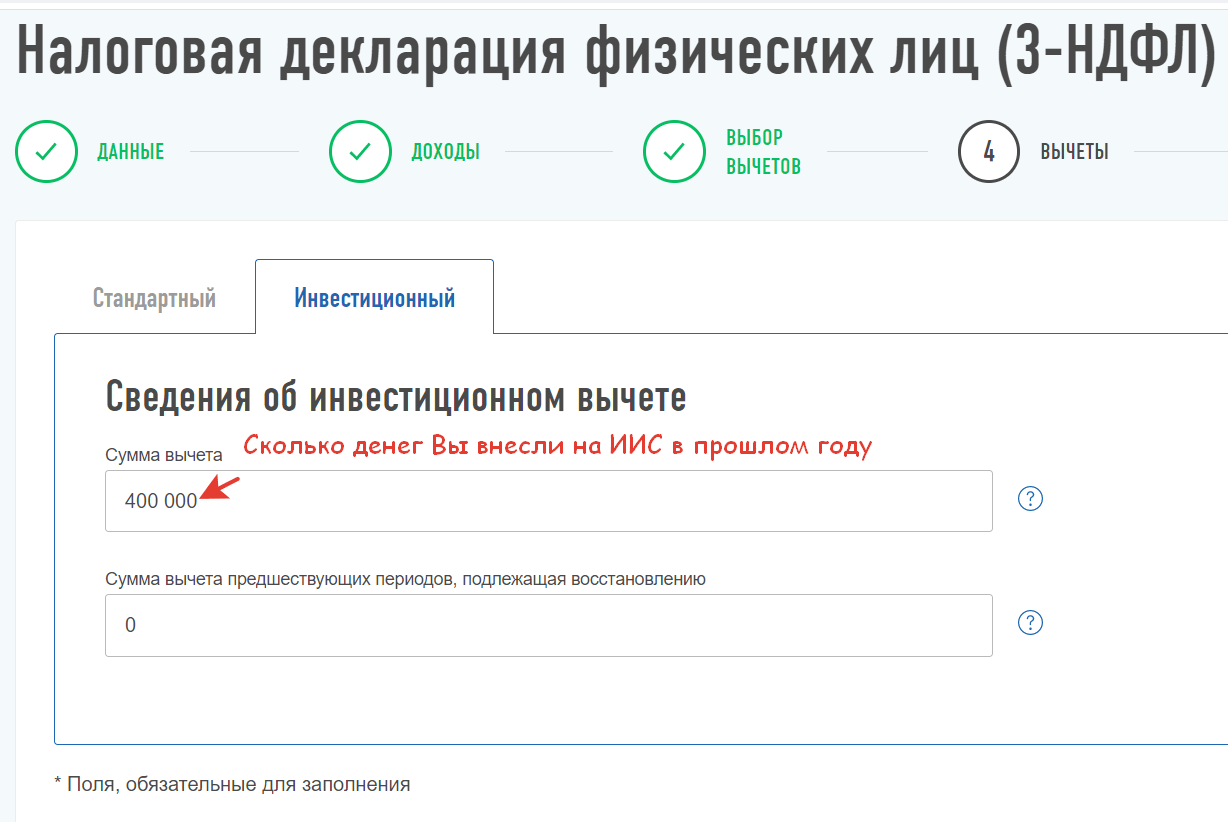

Указываете сколько денег вы внесли на индивидуальный инвестиционный счет за прошлый год.

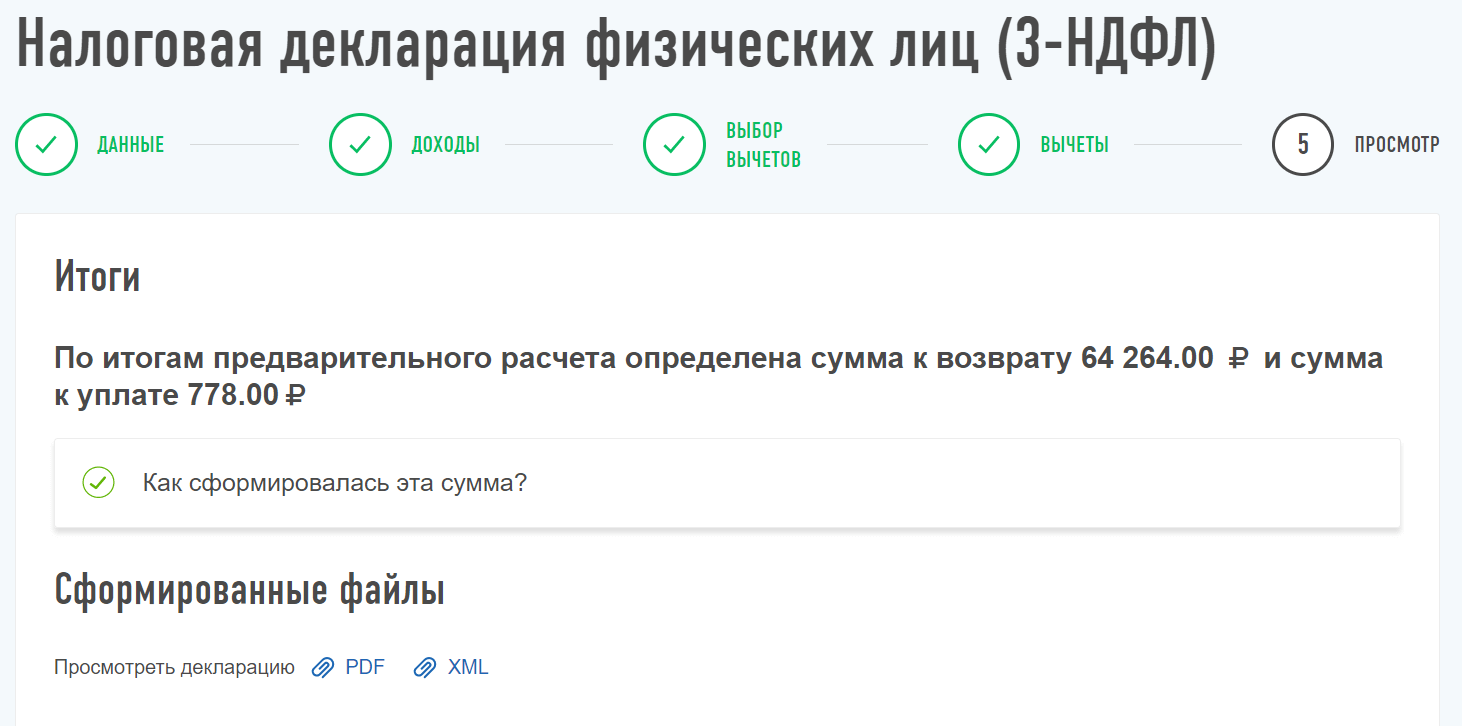

На этом почти все. По итогам заполненных данных, система показывает вам сумму налога к уплате. И к возврату (по налоговым вычетам).

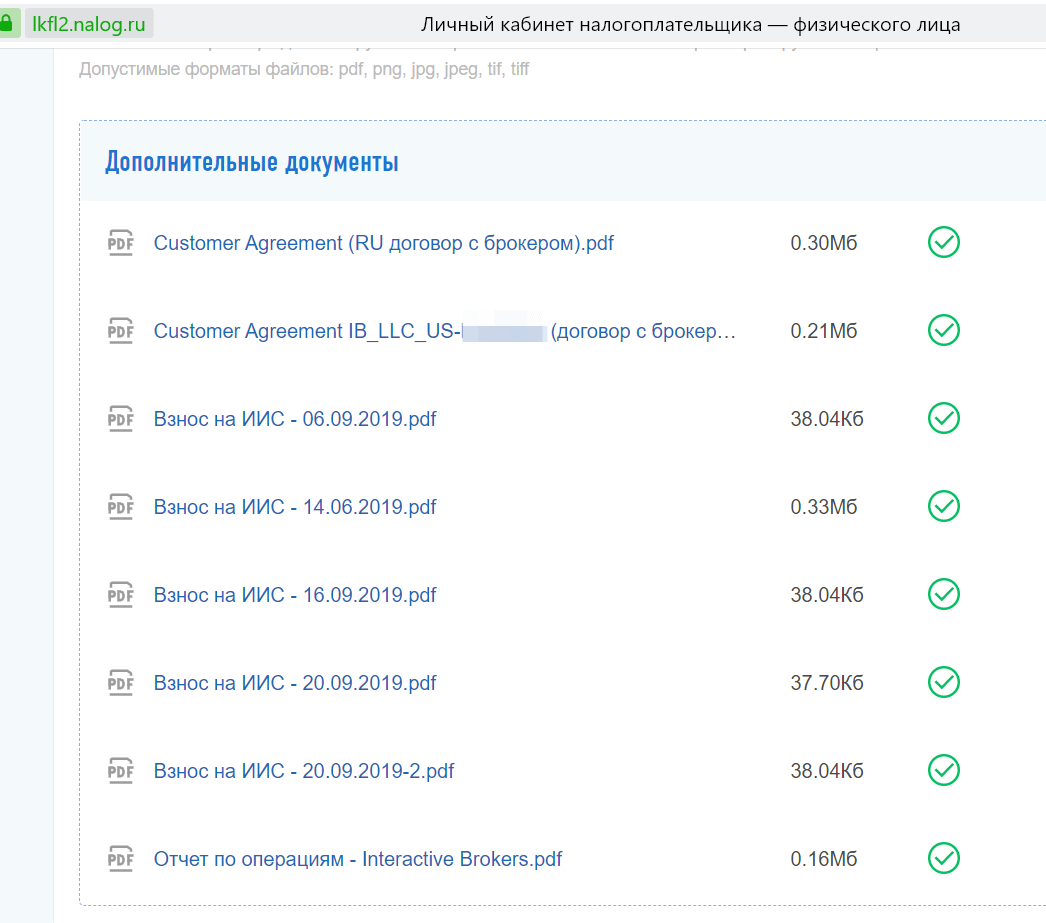

Остается только прикрепить необходимые документы и отправить декларацию на проверку.

Обратите внимание! Договор с брокером нужно отправлять только один раз. При первой подаче декларации. Впоследствии достаточно будет одного брокерского отчета.

Сроки и штрафы

Крайний срок предоставления декларации в налоговую - 30 апреля.

За несвоевременную подачу отчетности - предусмотрены штрафы и пени.

Несдача декларации в срок - штраф 5% от суммы налога. За каждый месяц просрочки. Но не менее 1 000 рублей. Максимальный размер штрафа не может превышать 30% от налоговой задолженности.

Налог нужно оплатить до 15 июня. Кто не успевает в срок - попадает на новые штрафы (более подробно про штрафы и пени за просрочки писал здесь).

Удачного заполнения декларации!

Добрый день. После того как подал декларацию, в какие сроки налоговая проверит правильность её заполнения? Оплатить налог можно будет так же на этом сайте? Появится ли инфо о том, что нужно оплатить налог на сайте госуслуги? Нужно ли отправлять в налогувую инфо о том, что ты оплатил налоги?

Оплатить можно сразу же после отправки декларации на сайте налоговой. Чуть позже (через несколько дней) подтянется инфа по налогам на госуслуги и другие сайты.

Проверка декларации длится 3 месяца (максимальный срок).

Информировать налоговую об оплате не нужно. Для них важен факт зачисления денег.

Добрый день!

1.При покупке etf у сбербанка (FXRU, fxrb, fxcn, fxde, fxrl, fxus) нужно ли отправлять декларацию в налоговую ведь в некоторых пакетах присутствуют иностранные акции, или же речь в данной статье идёт о акциях купленных у иностранных брокеров?

2.В моем случае все за меня сделает мой брокер при продаже акций и никаких деклараций подавать не нужно правильно ли я понял, спасибо.

Если ценные бумаги (в том числе и ETF) куплены на Мос. бирже или СПБ, то отправлять декларацию о доходах не нужно.

Исключение — полученные дивиденды от иностранных компаний (типа Apple, Coca). Дивиденды нужно декларировать самостоятельно.

Получается при отдельной покупке акций Apple, Microsoft и любых иностранных компаний не важно из какой страны нужно ежегодно отправлять декларацию на дивиденды и самостоятельно доплатить 3%, а дивиденды акций в составе etf Ук реинвестируют на покупку новых акций и тем самым брокер (сбербанк) налог 13% удержит при продаже и выводе средств со счета на расчётный счёт в банке и в этом случае декларировать ничего не нужно все сделает брокер за меня?

Да.

Добрый день, вы пишите система «сформирует рублевый налог на дивиденды — 3%».

А не могли бы добавить скрин и где это будет отображаться?

Потому что вы наглядно показываете на скринах 10%-й налог, сумму удержанного налога в США, но скрин где и как идет расчет (на этом же примере) 3х процентного налога к сожалению нет. Не могли бы добавить для полноты картины?

В статье на предпоследнем скрине » Итого к возврату и уплате ….» указана сумма налога у уплате (дополнительные 3%). НИже есть графа «как сформировалась эта сумма?» — заполнили декларацию, можете посмотреть за что и сколько было начислено налогов. Там будет все расписано подробно.

Можно проще. По справке IB смотрим сколько налогов было удержано (ставка 10%) — значит примерно треть нужно будет заплатить в РФ.

Огромное спасибо за вашу помощь и за ваши труды.

Скажите, по данному способу можно декларировать и доход, возникший от продажи активов с прибылью? Я так понимаю, что нужно менять графу «Вид дохода»? Какая последовательность действий?

Кстати очень хороший вопрос. Могли бы описать например на практике продажу инструмента VOO. Как бы это происходило с Интерактив брокерс? Какой налог и как надо бы было заплатить. Спасибо за вашу неоценимую помощь в раздаче информации.

Если честно, то я ничего не продавал ни разу в IB.

Но насколько я знаю — налог с продажи американский брокер не взимает! Нужно самостоятельно будет заплатить в РФ по истечению года (если продажи была с прибылью). Соотвественно нужно будет поднимать данные о том, почем ты покупал эти бумаги когда-то (для налоговой действует правило ФИФО — при продаже в зачет идут первые купленные). В этом вижу очень большой геморрой для себя (особенно если ты покупал актив на протяжении нескольких лет, по разным ценам) — нужно будет как то вести учет, если планируешь например продавать тот же VOO частично.

Хотел уточнить такую вещь. В инструкции указан отчет по активности а не налоговый отчет. В приложении (то что приложили в pdf для налоговой «отчет по операциям») это просто активность по выплаченным дивидендам или еще что то? Или это полный файл pdf годовой который вы сформировали и в таком же виде и отправляете?

Так же хотел узнать если в заполнении декларации понадобится именно налоговый отчет (который можно сформировать в IB).

Спасибо.

Описанный годовой отчет содержит данные о всех движениях по счету (в том числе покупка-продажа).

Я именно этот отчет только и отправляю.

Кстати сегодня (19 июня) получил вычет по ИИС. А это значит, что моя декларации принята и у налоговой не возникло вопросов.

Спасибо за чрезвычайно информативные уникальные статьи!

Подскажите, а нужно ли подавать в декларации на уплату налога на дивиденды, полученные с акций СПб биржи (приобретённых на ИИС типа А)?

Если да, то каким образом? Таким же?

Да. Декларацию нужно заполнять и платить 3%. Смысл тот же. Только вид отчета от брокера будет немного другой.

Что-то мне брокер не даёт отчёта за весь 2020 год! (плак!) Говорит, либо помесячно — там налоги указаны. Либо типа ждать до марта форму 1042-S

Это нормальная практика? Или кто-то из нас двоих что-то не то имеет ввиду?

Что за брокер?

Брокер БКС.

Получила форме 1042-S только 14 апреля. После этого после общения с представителем брокера на банки.ру и кучи звонков в поддержку советникам выяснилось, что в форме 1042-S нет нужной инфы для декларации. Справку от брокера с инфой о дивидендах получила только 26 апреля, для этого нужно было заказать её вживую ножками в офисе по вживую написанному заявлению. Заказать в цифровом виде — никак. Век технологий!

Добрый день! Благодарю за ваши труды.

Подскажите получается действует ЛДВ на иностранные акции купленные через СПБ ?

Да.

Добрый день, спасибо за Ваши статьи. После прочтения данной статьи у меня появились сомнения, помогите пожалуйста разобраться. Открыл ИИС в ВТБ, покупал в основном ETF и акции российских компаний. Но также была приобретена акция компании QIWI, полное наименование QIWI US Equity, по нему приходят дивиденды в долларах, раньше меня это удивляло, но не смущало, до прочтения вашей статьи, получается эта акция американской компании? и я должен доплатить налог с полученных дивидендов? На текущий момент удерживается 17% налога, должен ли я еще доплатить за него государству, и что будет если я этого не сделаю или не сделаю вовремя?

Если ставка налога на дивы больше российских 13%, то доплачивать в налоговую ничего не нужно.

Нужна ли декларация? По закону да. Так как брокер не является налоговым агентом по получению дивидендов от ин. компаний (или рос. компаний, но зарегистрированных за рубежом).

Что будет если не подавать декларацию? Не платить налоги? — Опять же по закону штрафы, пени и прочие наказания? (подробности писал здесь)

По своему опыту скажу, что многие инвесторы забивают и на декларации и на уплату налога с дивов. И пока им это сходит с рук. (По секрету скажу, что раньше когда ничего не знал про это, тоже был из числа неплательщиков — и ничего, никто меня не оштрафовал)

Налоговая не в состоянии проверить и тем более привлечь всех к ответственности. Особенно тех, у когда размер дивов (вернее налогов с них) составляет «сущие копейки». Налоговой интересно прищучить крупного неплательщика, который задолжал в бюджет хотя бы десятки тысяч (а скорее сотен тысяч) налогов с дивов.

Стоит ли тратить людские ресурсы для того, чтобы найти косяк (а это самое сложное) заставить платить какого нибудь Сашу Петрова, который не заплатил пару сотен (возможно пару тысяч) рублей. Когда можно поискать более «жирных котов».

А не в коей мере не призываю уклонятся от налогов (сам плачу и подаю декларации). Просто рассказываю, что знаю. И лично по моему мнению, ситуация с самостоятельным расчетом и оплатой налогов с дивов — полный бред. Могли бы давно обязать брокеров (или другие органы) автоматически все удерживать (как это происходит с рос. акциями). И всем было проще.

Спасибо за ответ, немного понял суть данной бумаги (QIWI), это АДР — Американская депозитарная расписка. И да правильно, та страна где эти бумаги находятся так же удерживает налог, и если они больше наших (российских)13%, то платить ничего не нужно, если меньше к примеру 10%, т.е. нужно самостоятельно доплатить 3%. Есть еще нюанс, такой вариант работает, если у России есть какое-то налоговое соглашение с той страной где находится бумага, в моем случае Америка, если соглашения нет, то нужно платить 13% налога, несмотря на то, что другая страна уже удержала какой-то процент в виде налога. . Но вот проблема, где можно посмотреть данные по этой бумаге? Сколько налогов удерживает Америка с этой бумаги(ВТБ мне показывает отчет о 17%, но где-то читал, что это комиссия, а не налог), есть у России соглашение с Америкой по налогам? Есть у вас в закромах какие-то сайты, где есть актуальные данные по бумагам АДР? Вообще интересно было бы увидеть здесь статью от Вас по таким бумагам (депозитарным распискам). Спасибо Вам большое за Вашу работу.

Кстати в статье не сказано про форму W-8BEN, если ее не подписать, то США удержит 30% налога с дивидендов.

Здравствуйте, а как срастить декларацию по дивидендам от ЦБ США и вычет за ИИС? Как я понимаю, это должно быть в одной декларации сделано, но не понятно — вычитать ли одно из другого, или сумма вычета заявляется полностью, а сумма налога с дивидендов к уплате отдельно?

Подавал как то 3НДФЛ с несколькими видами вычета (имущественный и за медицину) — и ФНС говорили, что в одном году должна быть только одна декларация 3НДФЛ, то есть общая.

Поделитесь пожалуйста опытом, как вы делаете?

Добрый день!

Декларация должна быть одна — вы правы.

В ней просто отражаете все ваши доходы (по дивам например) и расходы (по которым планируете получать вычеты) по отдельности. Ничего самостоятельно вычитать не надо. Просто переносите циферки с документов (отчет брокера, чек за лечение, уплаченные проценты по ипотеке) в декларацию. Программа в конце все сама рассчитает — кто-кому должен и сколько. В принципе когда будет заполнять все это сами увидите.

Я так понимаю отчитываться перед налоговой за дивиденды от иностранной компании нужно за тот год, в котором эти дивиденды получены. Несмотря на дату фиксации владельцев ценных бумаг в реестре. То есть, если дата фиксации — конец 2020, дивиденды поступят в начале уже следующего 2021 года, то отчитываться надо в декларации в 2022, верно?

верно! Вы отчитываетесь по факту получения дохода (дата зачисления дивов на счет).

Максим, приветствую. Бумага США — Invesco Ltd, в отчете брокера — «налог не удержан», это инвестдом. Что делать, 13 % к оплате самостоятельно? Вообще такая каша интересная с этой доплатой 3%, ну да ладно. И платить в свое отделение ФНС?

я потратил полдня на декларацию чтобы заплатить 3 % . в итоге это 200 руб получилось. мда…. надеюсь, может брокеров в будущем обяжут это делать.

Зато опыт приобрели )))

В будущем будете делать все гораздо быстрее.

В IB дивиденды тоже не сальдируются с прочими доходами и убытками ? В любом случае платим их ?

Да — 3%.

Здравствуйте. Спасибо за ваш труд! Подскажите, пожалуйста, если с акциями США более или менее понятно, то как заполнять на дивы такой компании как Полиметалл которая зарегистрирована на Нормандских островах?

Добрый день!

Ставка налога в сттране эмитента ноль процентов. Значит в РФ платим 13% от поступивших дивидендов.

Буквально через пару тройку дней сделаю статью по дивам рос. депозитарных расписок: чего сколько и как платить/декларировать.

Брокер сбербанк не отображает в отчёте дивиденды, которые зачисляются не на сам брокерский счёт, а выводятся на карту. Как тогда отчитываться перед налоговой? Какой документ, показывающий что с поступивших дивидендов налог удержан, предоставлять? Звонок брокеру ситуацию не прояснил.

Нашёл следующую информацию: «следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний» — тут возникает вопрос: напрямую у депозитария самостоятельно или через своего брокера? Как мне видится депозитарий — это не та структура, которая ориентирована на взаимодействие с кучей мелких инвесторов. Депозитарий взаимодействует с брокерами. И тут могут быть сложности. Например может подобная выписка будет платной, а сумма окажется выше полученных дивидендов. У кого есть практический опыт получения такой выписки может рассказать?

Спасибо за очень полезную статью!

Подскажите пожалуйста, был ли у вас опыт внесения в декларацию расходов на комиссии?

С комиссиями за депо/неактивность/etc вроде бы учесть можно по НК РФ 214.1.10 пункты 3, 8 и 12 ?

И если да, то как это корректно отразить в декларации?

нет

Добрый день.

У меня вот какой вопрос.

Собрался задекларировать копеечные доходы по иностранным акциям.

В принципе, вроде ничего сложного нет.

Но не пойму один нюанс.

К примеру, Gilead выплачивал дивиденды 13.03.2020.

При этом на Тинькофф Инвестиции по этим дивидендам выплаты пришли два раза: 07.04.2020 и 06.05.2020.

Если посчитать общую сумму налога, то она как раз равна 10% (форма w-8ben подписана).

Но при подаче декларации как вносить данные?

Если разными датами, то числа получаются некорректными. К примеру, получено 0.68 до уплаты налога, потом уплачен налог 0,01. При этом по факту получено 0,13.

А если вносить это одной записью, то какую дату указывать? Курс доллара то разный.

И такие события попадаются еще по некоторым акциям.

13.03.2020 07.04.2020 1 Gilead Sciences, Inc. ORD SHS 1 0,68 0,00 0,20 0,48 USD

13.03.2020 06.05.2020 1 Gilead Sciences, Inc. ORD SHS 1 0,68 0,00 0,01 0,13 USD

В поддержке Тинькова сказали — обращайтесь в налоговую, там подскажут )))

Перепишите один в один из справки Тинькофф по доходам за пределами РФ. И не парьтесь …

У меня тоже в прошлом году было пара спорных моментов, но не стал заморачиваться и разбираться (благо цена вопроса была невелика).

По моему мнению (чисто субъективному и возможно ошибочному )))) — для налоговой проверять наши копейки в декларации сплошной геморрой. Когда из-за пары-тройки сотен рублей налогов нужно сверять данные, проверять правильность заполнения и т. д.

По идее потраченное время инспектора даже стоит дороже, чем будет налог к уплате. А учитывая всплеск числа инвесторов в РФ — работенки у налоговой прибавиться в десятки раз.

Дополнительно — вы же не просите денег из бюджета. А хотите заплатить. Какой смысл инспектору ставить вам палки в колеса. Зарубая декларацию из-за несоответствия в несколько рублей. Опять по моему опыту (как мне кажется) они даже толком не сверяют данные по дивидендам и налогам (по крайне мере для малых сумм). Были случаи сдачи декларации с ошибками (заметили сами уже после сдачи) — но налоговая все принимала на ура.

Спасибо за статью! Сегодня через ЛК налоговой оформил и отправил декларацию по дивидендам от ETLN — гдр. Брокерский счет открыт с Сбере. В качестве подтверждения приложил выписку со сберсчета, куда упали дивиденды и ежемесячный брокерский отчет за тот месяц, когда купил бумаги.

Спасибо большое за вашу работу!!! Отличные статьи!! Супер полезная информация!

Максим, крик души — декларация на 140 листов с учетом рукотворного Доу Джонса получилась))) . вот странно как то получается, в отчете брокера все есть: даты, суммы, удержания. т.э. любой робот от брокера рассчитает этот налог за 5 мин. у меня целый день ушел ,чтобы самому еще 600 руб «заплатить за себя», где логика — не понятно….

Я пока еще не заполнял декларацию, но мне уже страшно )))…..

По моим прикидкам и опыту прошлых лет -заполнение декларации займет у меня около 2 часов. У меня с учетом ДОУ есть другие акции, которые платят из-за бугра — навскидку будет где-то дивидендных выплат 150 за год.

Вроде как со след. года переложат эту обязанность на брокера (по аналогии с рос. акциями).

Вычет же по ИИС по упрощенному варианту сделали — ОГОНЬ! Ждем когда с дивами разберутся.

«ИИС по упрощенному варианту сделали — ОГОНЬ! » — осветите пож. поподробнее это новшество. я так предполагаю там чисто вычет ИИС/на ЗП без наворотов?

осветил ))) — https://vse-dengy.ru/pro-investitsii/vychet-cherez-brokera.html

«Вроде как со след. года переложат эту обязанность на брокера (по аналогии с рос. акциями).» — вот этого события жду как манну небесную ))) давно пора! надеюсь, расскажите нам об этом на этом чудесном сайте!

Все ждут )))

Сегодня заполняла декларацию по взносам на ИИС, дивам на Америку на ИИС (40 страниц) и дивам на Америку на половинку Доу на брокерский (другой брокер, 36 строк) — всего получилось 92 источника дохода за рубежом за год, справилась за 2 ч 40 мин.

В принципе, нормально — только мой работодатель ещё не выгрузил справки 2НДФЛ. Печалька! Всё откладывается

Добрый день, срочный вопрос — как раз сижу заполняю декларацию на дивы на сайте налоговой, что вносить в строку: «Сумма налога на прибыль организаций, подлежащая зачету» при заполнении? Видимо строка новая, раньше ее небыло и в посте про нее нет, спасибо за оперативный ответ.

я пропускал это поле