Для долгосрочных инвесторов одной из наиболее оптимальных стратегий является индексная на широкий рынок акций. На ее стороне доказанная положительная реальная доходность (за вычетом инфляции) и эффективность - мало кому удается обогнать индекс.

И речь не только про частных инвесторов и трейдеров. Сюда можно отнести прочие стратегии: акции роста, стоимости, дивидендные, акции дивидендных аристократов, отраслевые или узкоотраслевые фонды, факторные и так далее. Конечно в отдельные периоды, любой из них может обыгрывать фонд на широкий рынок, Но в целом, на длинных дистанциях большинство будут оставаться позади рынка. Кто станет победителем через 5-10 лет - никому неизвестно. И чтобы исключить вероятность того, что вы поставили все деньги на будущего аутсайдера, логичным решением будет сосредоточиться на обычной индексной стратегии.

На российском рынке акций, главным индексом на широкий рынок является индекс Московской биржи (IMOEX). У инвестора есть несколько вариантов его повторения:

- в лоб - через фонды или покупку отдельных акций.

- или использовать немного оптимизированный вариант покупки индекса.

Какой из этих вариантов выгоднее, и в каких случаях его предпочтительнее использовать? Будем разбираться.

Индексные фонды

В процессе накопления капитала, наверное лучший выбор - это биржевые индексные фонды. Ну а что? Куда не плюнь - практически одни плюсы. Стоят недорого. Времени много не занимают (купить один фонд один-два раза в месяц - дело пары минут). Вместо инвестора решают, какие акции и в каких пропорциях покупать. Дивиденды реинвестируются. Имеют налоговые льготы на эти самые дивиденды. Получается даже выгоднее владеть фондами, чем отдельными акциями, так как экономия на налогах выше, чем плата за управление.

По сути фонды даже приплачивают вам, за то, что вы владеете их продуктами.

Ну не красота ли?

Как жить с капитала

Когда наступает счастливый день начала жизни на капитал (в народе FIRE), то у инвестора два варианта.

Продолжать держать фонды. Но вот незадача. Большинство из них реинвестирует дивиденды. А те кто платят, имеют слишком высокие налоговые издержки. Придется платить комиссии фонду + налоги на получаемые дивиденды.

К примеру ETF RUSE платит дивиденды. Но .... Ты отдаешь комиссию фонду, с фонда на получаемые дивиденды удерживается налог в Люксембурге (ставка 15%), из того что осталось после уплаты налогов, инвестор должен еще заплатить 13%. В итоге получаем не двойные, а тройные расходы.

Не, нам такого счастья не надо.

Что делать? Оставаться в фондах с реинвестированием дивидендов. А как жить на капитал? Продавать часть активов.

На самом деле разница особой нет - получаете вы дивиденды на руки или продаете часть акций (паев фонда).

Но для кого-то такой вариант будет не слишком комфортным. И он предпочтет иметь отдельные акции, чтобы получать живой и понятный денежный поток в виде дивидендов. Впрочем, наверняка найдутся и те, кто по похожим причинам и в процессе накопления капитала не очень жалует биржевые фонды.

Ок. Тогда можно самостоятельно реплицировать индекс Мосбиржи. Покупаем акции компаний в тех же пропорциях, что и в индексе (актуальный состав и пропорции индекса). И будет нам счастье. Или не будет?

Проблемы с покупкой акций

На словах звучит просто. Но когда доходит до практики, мы получаем ряд проблем.

В индексе Мосбиржи примерно четыре десятка компаний с разными весами. При этом и состав и пропорции компаний могут меняться - пересмотр индекса происходит 4 раза в год. Это создает определенные трудности по отслеживанию.

Во-первых, нужен солидный капитал, чтобы более-менее точно повторить структуру индекса. Но мы же не зря наращивали капитала много лет. Можем себе позволить (или нет?). Для точного повторения индекса из 40 компаний, потребуется около 2-3 миллионов рублей. Чтобы повторить пропорции индекса хотя бы примерно - можно уложиться в сумму в два-три раза меньшую.

Во-вторых, требуются проводить постоянные ребалансировки. А это дополнительные торговые издержки, возможные налоги. Фондам хорошо - они имеют налоговые льготы и могут проводить ребалансировки состава практически бесплатно.

Оптимизируем состав портфеля

А если попробовать как-нибудь упростить процесс повторение индекса? Это возможно?

Да. Мы можем немного уменьшить список. В индексе встречаются двойные компании, имеющие обычные и привилегированные акции: Сбербанк, Сургутнефтегаз, Татнефть. Их можно объединить, вместо обычных акций оставить в индексе привилегированные. Тем более, что по префам платят более высокие дивиденды.

Таким образом, хоть на чуть-чуть, но мы уменьшили список.

Идем дальше.

А что если скинуть неликвидный хвост индекса? Покупать скажем не 40 акций, а 30 или даже 25.

Смотрите. На долю нижних 10 компаний приходится всего 3% капитализации индекса. То есть их наличие или отсутствие не оказывает сильного влияния на динамику индекса. Идем дальше. Топ-15 компаний с конца занимают уже 5,6%. Чуть больше, но тоже не так критично.

Мы можем оставить в портфеле 20 или 25 самых крупных компаний. Первые ТОП-25 компаний из индекса занимают 92% веса. А ТОП-20 - 87%.

Сокращая индекс по количеству акций практически в два раза - мы отсекаем всего лишь 10% его веса.

Мне сразу приходит аналогия с индексом S&P 500. В него входят 500 крупнейших компаний. По количеству - это всего 10% от общего числа американских компаний обращающихся на бирже. Но по капитализации сам индекс S&P 500 покрывает 85% стоимости всего американского рынка акций.

В случае с индексом Мосбиржи мы имеем что-то подобное. Небольшое количество компаний, покрывает большую часть капитализации российского фондового рынка.

Альтернативный способ повторить индекс Мосбиржи

А как насчет всего 15 компаний? И не просто компаний, а голубых фишек. Голубее некуда. Самые лучшие и ликвидные на отечественном рынке. И нам даже не нужно изобретать велосипед. Выбирать ху из ху. Все уже придумано за нас.

На Московской бирже есть индекс голубых фишек MOEXBC. В него входят 15 самых ликвидных акций (ссылка на актуальный состав).

Смотришь на названия компаний и сразу вспоминаешь строчки из Пушкина про 33 богатыря:

И очутятся на бреге,

В чешуе, как жар горя,

Тридцать три богатыря,

Все красавцы удалые,

Великаны молодые,

Все равны, как на подбор,

С ними дядька Черномор.

Действительно все красавцы удалые. Только дядьки Черномырдина Черномора не хватает.

Состав индекса голубых фишек:

- ГАЗПРОМ ао

- ЛУКОЙЛ

- Сбербанк

- ГМКНорНик

- Yandex clA

- Новатэк ао

- Роснефть

- TCS-гдр

- Polymetal

- Магнит ао

- Полюс

- Татнфт 3ао

- Сургнфгз

- НЛМК ао

- АЛРОСА ао

Все 15 "голубых" компаний также входят в стандартный индекс Мосбиржи и занимают в нем 85% веса. По сути мы самостоятельно малой кровью практически повторяем индекс Мосбиржи, состоящего из 40+ компаний.

Ок. А насколько это выгодно? Да. Пусть у нас самые лучшие акции, но если обычный индекс намного доходнее, то выгоды от этой выборки нет.

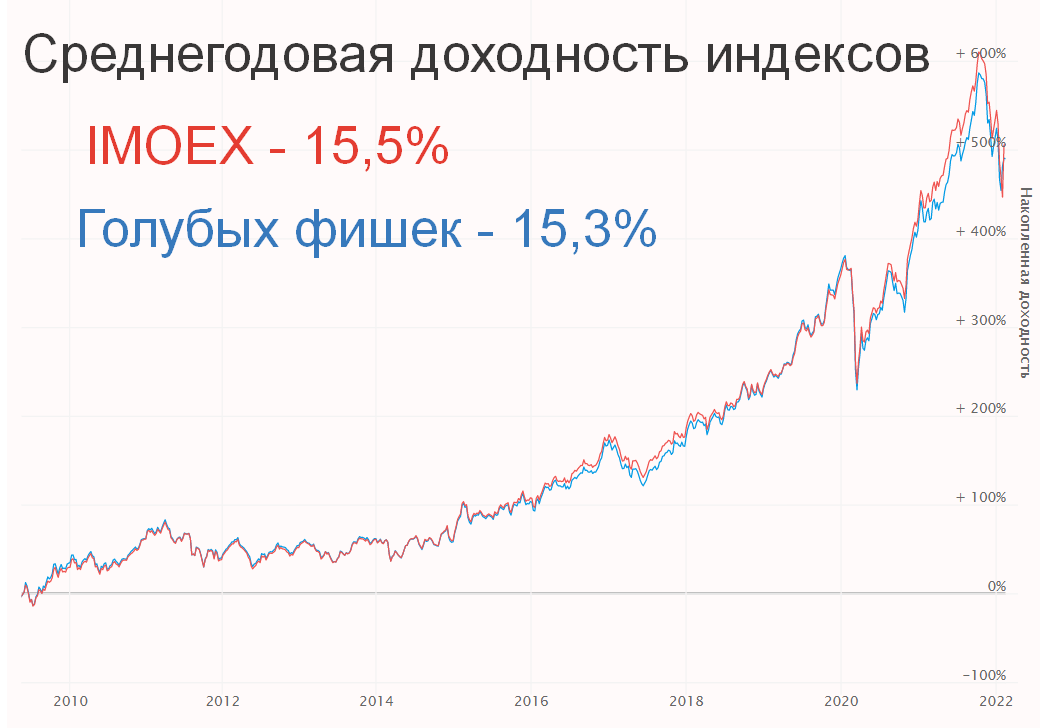

Давайте проверим. Сравним индексы полной доходности (с учетом дивидендов) Мосбиржи (MCFTR) и голубых фишек (MEBCTR). Данные доступны с 2009 года.

Поразительное сходство!!! Доходности очень близки. За 13 лет среднегодовая доходность составила 15,5% у индекса Мосбиржи и 15,2% у голубых фишек. Разница всего 0,2% в год.

Подводим итоги

По моему мнению (естественно субъективному), математически выгоднее владеть биржевыми фондами, чем отдельными акциями. И в период накопления капитала и в периоды его проедания. Основная причина - налоговые льготы фондов и высокая дивидендная доходность российского рынка.

Но для кого-то это может быть некомфортно. И он предпочтет владеть акциями не через фонды, а напрямую. Самостоятельное повторение индекса - одна из возможных стратегий составления портфеля. Как альтернатива индексу на широкий рынок акций (IMOEX), можно использовать индекс голубых фишек (MOEXBC), который по динамике полной доходности имеет очень высокую корреляцию с базовым индексом Мосбиржи.

То есть малыми силами, вы можете создать базовую индексную стратегию с ожидаемой доходностью схожей с индексом Мосбиржи.

Удачных инвестиций!

P/S. Сделал в гугл-таблицах шаблон для учета инвестиций по стратегии MOEXBC. Таблица подсказывает какое количество акций нужно покупать инвестору при каждом пополнении счета, чтобы портфель максимально точно соответствовал индексу.

Основная проблема российских фондов это ошибка слежения + комиссии, которые работают как сложный процент. По итогу фонды с льготой на дивы должны даже обгонять индекс, но они умудряются отставать от индекса и порой очень не слабо. Как им это удается? — большая загадка.

Дело в ЛДВ. Накопил капитал в VTBX. И продаёшь нужные пропорции. Никаких налогов нет. А с каждых дивидендов нужно заплатить 13%! С каждого миллиона — 130 тыс. налогов. Это основное. Помимо этого, нужно вести портфель. Вовремя менять позиции и водить/выводить новые компании. И платить каждый раз надогните прибыль при ребалансировке. Покупать отдельные акции невыгодно.

Фраза «На долю нижних 10 компаний приходится всего 3% капитализации индекса.» что означает? Вы складываете капитализацию компаний в таблице индекса или вес компании в таблице индекса? То есть если сложить капитализацию всех 43 компаний в индексе — 10 нижних компаний по суммарной капитализации будут составлять 3% от полученной общей суммы капитализаций всех 43 компаний индекса?

Уменьшая кол-во акций (разных компаний) — снижаем диверсификацию (не хорошо) и повышаем концентрацию (не хорошо) = увеличиваем риск владения активами (не хорошо). Поэтому выбывшие из состава индекса акции компании необходимо компенсировать другими активами … для восстановления диверсификации — а это уже не такая простая задача с точки зрения математики!

Поэтому согласен с автором — владение биржевым фондом на индекс выгоднее!

Но в любом случае владеть одним фондом в портфеле тоже нехорошо, т.е. придется разбавлять портфель другими фондами… И снова придется решать оптимизационную задачку!

Согласен с фондами намного проще, держу и фонды и отдельные акции, по России есть еще один классный способ — репликация индекса MSCI Russia, в котором 26 акций, при этом например Тинькофф его включили туда раньше чем в индекс голубых фишек и удалось поймать весь безумный его рост. 300 тыс достаточно для выкупа всех акций примерно составу индекса с незначительной погрешностью. Очень удобно покупать в соответствии с весами. =)

GAZP 19,36% LKOH 14,33% SBER 14,14% GMKN 7,16% NVTK 7,13% YNDX 5,70% TATN 3,52% ROSN 3,18% TCSG 3,03% PLZL 2,36% POLY 2,30% MGNT 2,09% CHMF 1,80% NLMK 1,80% ALRS 1,41% SNGSP 1,33% MTSS 1,31% RUAL 1,27% SNGS 1,27% PHOR 1,23% FIVE 1,14% MOEX 1,04% IRAO 0,70% VTBR 0,67% OZON 0,41% VKCO 0,34%.

Актуальный адрес по весам на сайте MSCI обновляется ежедневно https://app2.msci.com/eqb/custom_indexes/russia_performance.html

Вот Вам и удобства инвестирования в биржевые фонды и финекс!

Отличие от индексов от 10 до 25%. Купи на падении на 25% дороже или попробуй ребалансируй.

плюсую сто раз! Поломали мне планы на сегодня, пришлось импровизировать на ходу. Финекс вообще красавчик — и в прямом и переносном смысле. Ноль падения при общем обвале на 30%. Это нужно постараться. Завтра накидаю, что я делал весь день … и что из этого вышло (((

Если у инвестора более-менее активное отношение к манипуляциям со своими портфелями, то ему в биржевых фондах делать нечего!

Я смотрел за вкусными ценами на акции и даже офз, но ничего не смог сделать. И подушка именно для таких падений в фондах денежного рынка и облигаций оказалась бесполезной.

Биржевые фонды (и пифы) это инструмент для совсем пассивного инвестора (по Спирину), который вообще на котировки не смотрит.

А как можно рассчитать, сколько штук каких акций покупать, если на руках энная сумма? Есть ли какие-то калькуляторы, куда можно ввести данные из таблички индекса голубых фишек и свою сумму и все посчитается? Как вы делали?

Ждем табличку в Google доках для повторения индекса )