У меня есть свой собственный Пенсионный Фонд. Последние семь лет я осознанно формирую пенсионный капитал откладывая каждый месяц часть дохода. Путь пройден примерно наполовину. Ниже я расскажу про мой подход и какими способами можно ускорить выход на пенсию.

На самом деле все банально и просто: чем больше ты откладываешь денег, тем быстрее сможешь выйти на пенсию (или получить более значимый капитал, который позволит тратить больше денег и жить лучше). Секрета никакого нет: отдавать больше сейчас, чтобы получить больше потом.

Анекдот в тему:

Идет мужик по пустыне. Жара, пить хочется, силы на исходе. Вдруг видит лампа Алладина валяется. Схватил мужик лампу, потер, из нее джин появляется и говорит:

- Ну, мужик, любое желание выполню.

- Джин, пить хочу.

- Хорошо, пошли. Тут в 100 км оазис есть.

- Да нет, я быстро хочу.

- Ну тогда побежали.

Правда состоит в том, что ожидание и реальность не всегда сходятся вместе. И достигаемый эффект бывает не совсем тот, на который ты рассчитываешь. У меня (и моей семьи) происходило именно так.

- Мой долгий путь к идее FIRE

- 3 возможных пути к пенсии

- Сколько потребуется накопить денег?

- На какую суммы вы сейчас живете?

- Опять двадцать пять!

- А как же Госпенсия?

- Прокладываем путь к пенсии

- Я буду откладывать по 10% от дохода

- А если 15 процентов?

- Как насчет 20%?

- Может 30%?

- Давай сразу 40 или 50%?

- Мои мысли или решение проблем

Мой долгий путь к идее FIRE

Когда то давным-давно, когда трава была зеленее, еда вкуснее, а денег еле-еле хватало (а иногда и не хватало) до следующей зарплаты - ни о каких сбережениях (и тем более какой-то там досрочной пенсии) и мыслей не было. Все что зарабатывалось тратилось до последней копейки.

Следующим этапом нашей семьи стало накопление на первоначальный взнос по ипотеке. Здесь хочешь не хочешь - пришлось часть дохода откладывать. В первые месяцы это было трудно и даже напрягало (вместо пяти банок пива по пятницам, стал покупать "всего четыре"), но потом вошло в привычку. И сильного дискомфорта уже не доставляло.

Когда была взята ипотека, весь свободный денежный кэш стал направляться на погашение долга. Досрочное погашение особенно выгодно в первые года - и за счет дополнительных вливаний (сверх положенного) срок до погашения стремительно сокращался. Помню когда я внес первые 25 тысяч рублей сверху (было это в 2009 году) - мне скинули сразу 1,5 года кредитного срока. А суммарный размер переплаты по кредиту сократился почти на 200 тысяч. По мне так это был неплохой обмен: с помощью 25 тысяч - сэкономить в 8 раз больше!

11 советов по ипотеке - снижаем конечные расходы на сотни тысяч

В итоге следующие несколько лет прошли в борьбе за досрочное погашение. При малейшей возможности мы старались что-то закинуть сверху. На платежи в среднем у нас уходило 30-40% дохода. В особо "хлебные месяца" даже 50-70%. Не скажу, что у нас были заоблачные зарплаты, возможно чуть выше среднего.

Самое главное - оставшихся средств нам вполне хватало на жизнь. Со временем доходы постепенно росли. Конечно одновременно увеличивались и расходы. Но ... темп роста расходов был намного ниже, чем доходов. Как оказалось не так уж и много нужно денег "для счастья".

В результате первую ипотеку мы выплатили за 5,5 года, хотя изначально брали кредит на 15 лет.

Кредит был закрыт и высвободилось много "лишних денег" (привычки-то остались прежними).

Потом была вторая ипотека (расширили жилплощадь). По той же схеме: взяли кредит на 15 лет - закрыли за 3,5 года.

Все это время я пытался инвестировать, откладывать на старость. Но сильно в этом плане не продвинулся. Когда стоял вопрос купить акции какого-нибудь Газпрома или уменьшить срок по кредиту на несколько месяцев (и гарантированно сэкономить на процентах) - я неизменно выбирал второй вариант. А ценные бумаги покупал по остаточному принципу.

Короче за этим "увлекательным занятием" прошла часть жизни. Старость подкрадывалась все ближе и ближе и хотелось бы подложить себе соломки на пенсии. Сформировать собственный пенсионный капитал.

Как-то у меня не было желания повторять судьбу среднестатистического человека (смотрим график ниже).

И я стал задумываться как это сделать?

3 возможных пути к пенсии

Естественно, мне не хотелось бы официально работать до 65 лет, а то и до 70-75 (может через несколько лет пенсионный возраст еще увеличат). Это конечно для меня был план максимум - досрочный выход на пенсию (про F.I.R.E. я то время даже и не знал).

Правда это был путь практически вслепую, без планирования и понимания как туда добраться.

Сколько нужно откладывать? На какой капитал и через какой срок я могу рассчитывать? В какие инструменты лучше инвестировать? Какую стратегию выбрать, которая с высокой долей вероятности доставит меня в нужную точку.

Эти и многие другие вопросы не то что остались без ответа, они даже не задавались! Была просто мечта (и вера в русский авось) - "а вдруг у меня все получится". И купленные акции Сбербанка или Лукойла в будущем будут стоить в десятки-сотни раз дороже. Уйду я на пенсию лет в 35-40 лет и заживу сказочным образом, тратя деньги направо и налево.

Минимальный план был простейшим: стараться откладывать хоть сколько-то, но регулярно (чем я собственно и занимался практически все время до этого). Пусть это будут небольшие суммы: 1000, да даже 500 рублей. В итоге я получу хоть какую-то прибавку к пенсии. И буду жить чуть лучше, чем среднестатистический российский пенсионер. А на сколько лучше, тоже было непонятно.

Оптимальный план созрел после расправы с последней ипотекой. Звезд с неба не стал хватать. Я рассчитывал сформировать капитал, который позволил бы мне сохранить текущий уровень жизни. (Глупо наверное рассчитывать на пенсию 100 000 рублей, если сам всю жизнь зарабатываешь от силы 20-30 тысяч).

В принципе для себя нужно ответить всего на три главных вопроса:

- Сколько денег нужно накопить?

- Сколько необходимо откладывать?

- Сколько времени может занять процесс накопления?

Сколько потребуется накопить денег?

Здесь делим вопрос на три составляющие

На какую суммы вы сейчас живете?

Считаем все свои траты за год - теоретически столько же денег потребуется на пенсии (чтобы не снижать качество жизни). Если немного подумать, то можно выявить статьи расходов, которых уже не будет на пенсии.

Как пример, одна из самых затратных связана с работой: утром оделся в приличную одежду, доехал до работы, перекусил в течение рабочего дня в кафе, в обед с тебя еще денег содрали - скидываемся на праздник или день рождения коллеги (имя которого ты даже не помнишь) и десятки других статей расходов так или иначе связанные с работой.

Сюда же можно отнести расходы на детей пока они несовершеннолетние, кредиты (ипотека, на дачу, машину).

У каждого будет разное значение, но в среднем будем считать, что на подобные расходы уходит около 20% заработанного.

Для примера возьмем семью (вдвоем откладывать легче) с медианной зарплатой по РФ в 35 тысяч в месяц на человека. Итого 840 тысяч в год (округлим до 800 для удобства).

Когда через несколько лет цель будет достигнута (муж и жена перестают работать, дети вырастут и т.д.) - это значит, что сразу 20% расходов исчезнут. И на жизнь вполне хватит 640 тысяч рублей в год.

Опять двадцать пять!

Полученную сумму годовых расходов умножаем на 25. Так мы определяем размер капитала, который нам потребуется.

Почему именно 25?

Считается, что снимая 4% в год, можно жить на капитал вечно. В среднем будет изыматься только прибыль, не уменьшая тело основного капитала.

Многие могут со мной поспорить. По такой схеме нужно будет накопить очень много денег. И возможно на пенсии я проживу лет 5-10, ну от силы 15-20. Зачем же тогда копить на "вечную пенсию"?

Частично согласен, но в этом есть несколько неизвестных: во-первых мы не знаем сколько проживем. Может случиться такая ситуация: вам уже 90 лет, но свой капитал вы "проели" еще в 70 лет! Наверное обидно будет прожить последние годы (десятилетия) жизни в нищете.

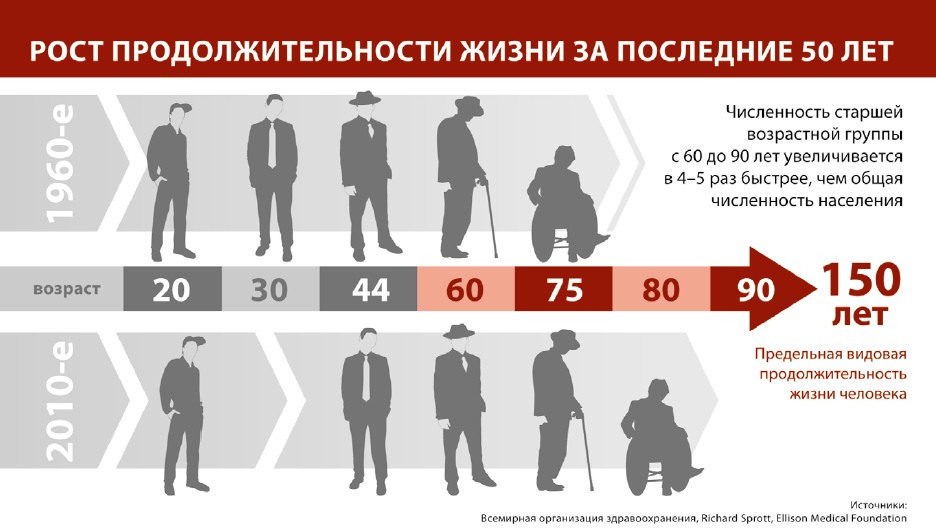

Второй момент - это увеличение продолжительности жизни. В среднем за последние 40 лет люди стали жить на 10-15% дольше. А это дополнительные 7-10 лет. Вы знаете сколько будет жить в среднем человек через несколько десятилетий? Я точно не знаю! Возможно (с учетом развития технологий и медицины) средняя продолжительность жизни приблизится к ста годам. Как раз будет повод поднять пенсионный возраст лет до 80-90. )))

В-третьих, разница между "накопить капитал на лет 20-25 безбедной жизни" и "капитал на вечную пенсию" - невелика.

А как же Госпенсия?

По последним данным средняя пенсия в РФ составляет около 15 тысяч рублей в месяц (источник).

Статья в тему: Сколько бы я получал, если бы вышел на пенсию в следующем году. Как узнать размер своей пенсии за 2 минуты?

В теории, если вы планируете перестать работать и выйти на пенсию как все (по достижению пенсионного возраста), то часть ваших базовых потребностей будет закрывать пенсионные выплаты от государства.

На нашу семью с планируемыми расходами в 640 тысяч рублей в год, более половины закроет пенсия (360 тысяч в год на двоих).

Итого требуемый размер капитала на пенсии снижается с 16 до 7 миллионов рублей.

Как я уже писал выше, не хочется откладывать выход на пенсию до глубокой старости. Хочу наслаждаться свободой выбора (работать или не работать / трудится на нелюбимой работе или посвятить себя менее оплачиваемым занятиям, к чему душа лежит) и так далее.

Поэтому для меня государственная пенсия (если она к тому времени еще будет) является приятным бонусом. Но сильно бы я на нее не стал полагаться в своих расчетах. Пенсионная политика государства последних лет, рост числа пенсионеров и другие факторы явно говорят, что идет тренд на отмену-уменьшение государственных пенсий.

Прокладываем путь к пенсии

Наша условная семья решила не учитывать гос. пенсию. А рассчитывать только на собственные силы.

Мы рассчитали примерный размер требуемого капитала (с учетом правила 25 и аннулирования трат связанных с работой и прочими статьями расходов на 20%).

Но капитал сама себе не накопит. Нужно делать постоянные пожертвования на формирование будущей пенсии.

Как это все работает?

Я буду откладывать по 10% от дохода

Считаем.

- Годовой доход семьи - 800 000 в год.

- 10% от этой суммы - 80 000 рублей.

- На жизнь остается 720 тысяч.

- На пенсии расходы будут на 20% ниже - хватит 576 тысяч. Умножаем на 25 и получаем ...

Требуемый капитал - 14,4 миллиона рублей.

Через сколько времени наши 80 тысяч в год превратятся в 14 миллионов? Барабанная дробь .....

Чтобы достичь цели потребуется 39 лет при доходности инвестиций 7% годовых (считал с помощью этого калькулятора).

Если вам сейчас 20-25, то как раз к 60-65 года и сможете насладиться свободой. Кстати в книжках часто пишут откладывай по 10% от своего дохода всю жизнь именно поэтому.

Если вам за 30-40 лет (как мне сейчас), то этот план обречен на провал. Копить деньги до 70-80 лет? Нет, спасибо!

А если 15 процентов?

Все расчеты аналогичны.

15% от дохода семьи - это 120 тысяч в год. На руки остается 680 000 в год. Умножаем на 0.8 (или минусуем 20%) и умножаем на 25.

Требуемый капитал - 13,6 миллиона. Для роста потребуется 32 года.

Это конечно хорошо. Мы скинули целых 7 лет. Но для людей среднего возраста все равно слишком много.

Как насчет 20%?

С дохода 800 000 - 20% составляет 160 тысяч в год. Счастливо и сытно живем на остатки - 640 тысяч.

Пенсионная цель снизилась до 12,8 миллионов. Путь к цели займет 27 лет.

Может 30%?

Представим, что наша семья решила экономить по 30% от своих доходов. И вполне хорошо живет с годовым бюджетом в 560 тысяч рублей.

Для поддержания аналогичного уровня жизни на пенсии потребуется капитал в 11,2 миллиона рублей. Для этого потребуется 20 лет. Если начнете откладывать в 30 лет, есть все шансы достигнуть цели к 50 годам.

Давай сразу 40 или 50%?

Если откладывать по 40% от своего дохода, то потребуется накопить 9,6 миллиона. На это уйдет 17 лет жизни.

Умение жить на 50% от дохода потребует 8 миллионного капитала и всего лишь 13 лет.

Мои мысли или решение проблем

Лично против меня играет время! У меня не было в запасе 30-40 лет для неспешных пополнений в течение всей жизни! Лет 15-20 максимум. Исходя из этого я стал накидывать план действий.

По текущим условиям мне вполне под силу направлять на инвестиции все те же 30-40% дохода. А если провести определенную работу над ошибками, можно поднять долю сберегаемого процентов на десять-пятнадцать - и инвестировать вплоть до 50% от дохода и выше. Что собственно я сейчас и делаю!

Кому-то может показаться, что экономить по 40-50% просто нереально. И для большинства этот план обречен на провал. Возможно.

Нужно уловить главную мысль (даже две):

- Если вы сможете безболезненно для жизни оптимизировать свои расходы и (или) повысить свои доходы - это сразу даст ДВОЙНОЕ УСКОРЕНИИ движения к цели: ежемесячные (ежегодные) инвестиции увеличиваются, а сам размер цели (капитала) уменьшается.

- Чем раньше начать действовать, тем меньшей кровью можно обойтись для достижения нужного результата.

Но в любом случае, сколько бы вы не откладывали от дохода, с большей долей вероятности вы будете жить лучше, чем человек, рассчитывающий только на государственную пенсию.

У вас же основная стратегия для накопления «стратегия индексного инвестирования»? То есть к моменту Х вы будете продавать Бпифы и etf на 4% каждый год?

Да. Как один из вариантов — продажа части фондов.

Но у меня есть еще активы в иностранных ETF — которые платят дивы.

Возможно к «моменту X» переведу все в дивидендно-купонные активы — генерирующие денежный поток.

Но про это думать буду ближе к окончанию пути.

Я забыл про ваш счёт на IB. Думаю, когда накоплю первые 10к долларов, пройдёт достаточно времени и накоплю достаточно знаний, чтобы быть уверенным в иностранных инвестициях. Там одних etf тысячи 🙂

Т.е. полный переход в «безопасные» инструменты (облигации) вы вообще не планируете?

Облигации (или эквивалент на вкладах и прочих аналогах кэша) для меня на пенсии скорее будет играть роль своеобразной подушки безопасности. Выделять какую-то часть портфеля на случай серьезных обвалов на рынке, дабы не пришлось изымать 4% с капитала продавая по дешевке упавшие акции. Чтобы в период нестабильности как раз жить спокойно распродавая облигашки.

Полный переход в них точно не планирую (какой в этом смысл, если исторически подобные инструменты дают 1-2% сверх инфляции, а сейчас вообще отрицательная доходность). Хотя если будет ситуация как в США в конце 70-начале 80-х, когда длинные (20-30 летние) бумаги давали двузначную фиксированную доходность, то почему бы и нет.

Но опять же — все это нужно будет рассматривать конкретно под занавес движения к цели.

Я довольно поздно начал инвестировать, в 36 лет. Поэтому в данный момент откладываю порядка 90% от совокупных семейных доходов. Живем семьей очень скромно, прямо экстремальная разновидность FIRE )) Спасибо моей супруге, она умничка, разделяет со мной цели и поддерживает меня.

Илья, искренне поздравляю Вас! Хорошо когда супруга понимает такие важные темы и поддерживает в этом!)

Аналогичный подход к формированию на ранних этапах капитала посредством etf и постепенный переход на дивидендные активы. Полностью согласен с правилом 4%, но продавать часть активов морально не очень приятно. А получать «фиксированный» доход не трогая активы в кризис, на мой взгляд, намного приятнее и комфортнее.

Максим, если вам не трудно, напишите пошаговый гайд как считать доходность облигаций (прежде всего корпоративных) в Interactive Brokers. Лучше даже со скриншотами, как в этой замечательной статье https://vse-dengy.ru/fondovyiy-ryinok/birzha/interactive-brokers-popolnenie-scheta-v-rublyah-poshagovyy-algoritm.html .

Я не знаю. Отдельные бумаги не беру, только ETF.

Возможно у них есть какой-то ресурс наподобие наших русбонда и сибонда… Гугл вам в помощь.

Я купила первые бумаги в 37 лет, полтора года назад. Боюсь даже расчёты делать ибо времени мало, а деньжат нужно много. А ведь мне ещё из своих сбережений предстоит покупка собственного жилья в Мск…

Лучше поздно, чем никогда!) И самое главное, что Вы пришли к этой теме и изучаете ее. Желаю Вам не останавливаться на достигнутом и находить время для дальнейшего изучения.

Спасибо, Дмитрий!

Первые успехи уже есть — собрала два портфеля общей стоимостью 20 тыс $

Теперь финансовая грамотность и инвестиции — моё главное хобби на этом этапе жизни, занимаюсь их изучением ежедневно.

И вам успехов!

Максим, благодарю за освещение таких важным моментов!

+

В статье приводятся примеры расчётов в рублях, но никак не учитывается рублёвая инфляция, хотя бы официальная. За последние 10 лет это в среднем 6,4% в год, что на горизонте 15 лет уменьшит покупательскую способность вашего капитала в 2,5 раза. Именно по этой причине долгосрочные капиталы бессмысленно создавать в рублях. В истории нашей страны это никогда не приводило ни к чему хорошему…

Не забудьте еще учесть инфляцию. Какова будет реальная покупательская способность этих накоплений?

Стоит уточнить в статье, что предполагаемая реальная доходность в 7% — это реальная доходность, за вычетом инфляции.