Когда вводили налог на вклады физических лиц, президент РФ отметил, что налог коснется незначительную часть населения. К сожалению (а может и счастью) я вхожу в число "счастливчиков" попадающих на налоги со вкладов.

А что такое налоги? Это дополнительные расходы, уменьшающие прибыль.

Я не люблю нести лишние расходы и всегда стараюсь свести их нулю. Но в то же время, как и Остап Бендер, чту Уголовный кодекс. Поэтому всегда использую только законные способы оптимизации ненужных расходов, в том числе налогов.

Расскажу какие возможные способы по оптимизации налогов со вкладов я для себя отметил. А дальше на примере своей семьи покажу, какие шаги я буду использовать для обнуления потенциальных налогов.

Оптимизация 1. Базовая - необлагаемый доход

Налог 13% со вкладов (карт, накопительных счетов) взимается только на превышении необлагаемой (льготной) суммы процентного дохода.

Необлагаемая сумма = максимальная ставка ЦБ за год на первое число месяца х 1 млн. рублей.

В 2024 году максимальная ставка ЦБ на 1 число месяца = 16%. Необлагаемый налог составит 16% х 1 млн. = 160 тысяч рублей.

Если приложить немного усилий по поиску выгодных способов размещения свободных денег, то в среднем, мы можем рассчитывать на доходность примерно на уровне текущей ставки ЦБ. Т.е. если мы имеем сумму денег до 1 млн. рублей, то налог в большинстве случаев платить не придется.

Если денег больше, то с дохода превышающего необлагаемую сумму придется заплатить 13%.

К примеру, 2 млн. рублей размещенные под 15% годовых за 1 год принесут нам 300 000 рублей в виде процентов. Из них 160 тысяч - это необлагаемая сумма. А с оставшихся 140 тысяч (300k - 160k) придется заплатить 13% налог = 18,2 тысячи рублей.

В итоге после уплаты налога мы заработаем 281 800 (вместо 300k).

Оптимизация 2. Семья

Можно открывать вклады на членов семьи - таким образом размазывая процентный доход на несколько человек. Так мы можем кратно увеличить свою необлагаемую налоговую базу.

Важно! Оформляя вклады на родственников, учтите, что начисленные проценты - это дополнительный доход, который может привести к потере ряда льгот и пособий (действующих и будущих). И потенциальная выгода для вас в виде обнуления доходов - может привести к убыткам у родственников (если где-то прибыло, значит где-то убыло).

Оптимизация 3. Налоговые вычеты

Этот способ оптимизации больше подойдет самозанятым, предпринимателям и прочим лицам, не имеющим официального дохода физического лица. Если вы не относитесь к этой категории - переходите к следующему шагу.

Доход со вкладов входит в правильную налогооблагаемую базу, наравне с заработной платой. А значит, уплаченные со вклада налоги можно вернуть через различные налоговые вычеты.

К банковскому доходу можно применить:

- инвестиционные вычеты - вернуть 52 000 руб/в год (максимум);

- социальные вычеты (лечение, обучение, фитнес) - до 19,5 тыс.;

- стандартные вычеты на детей - еще несколько тысяч (в зависимости от количества детей и доходов).

- имущественные вычеты.

Если не брать во внимание имущественные вычеты, то налоговый кодекс позволяет нам ежегодно через вычеты возвращать 50-80 тысяч рублей от уплаченных налогов.

Оптимизация 4. Безналоговые счета

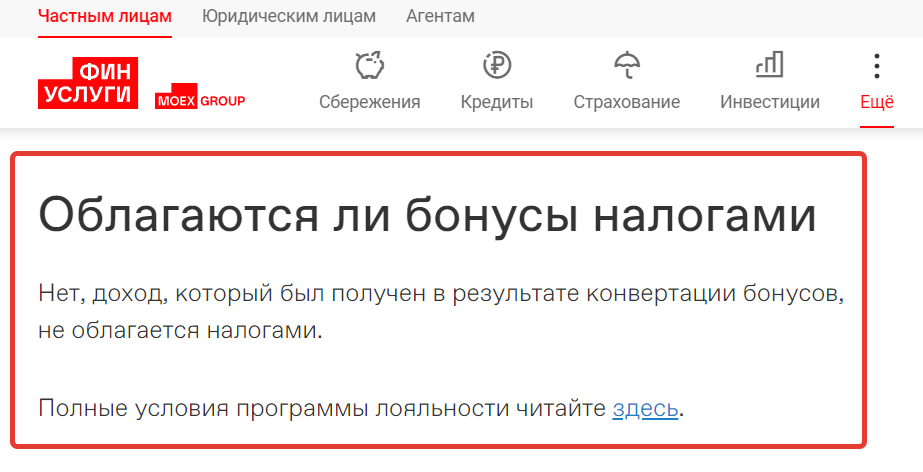

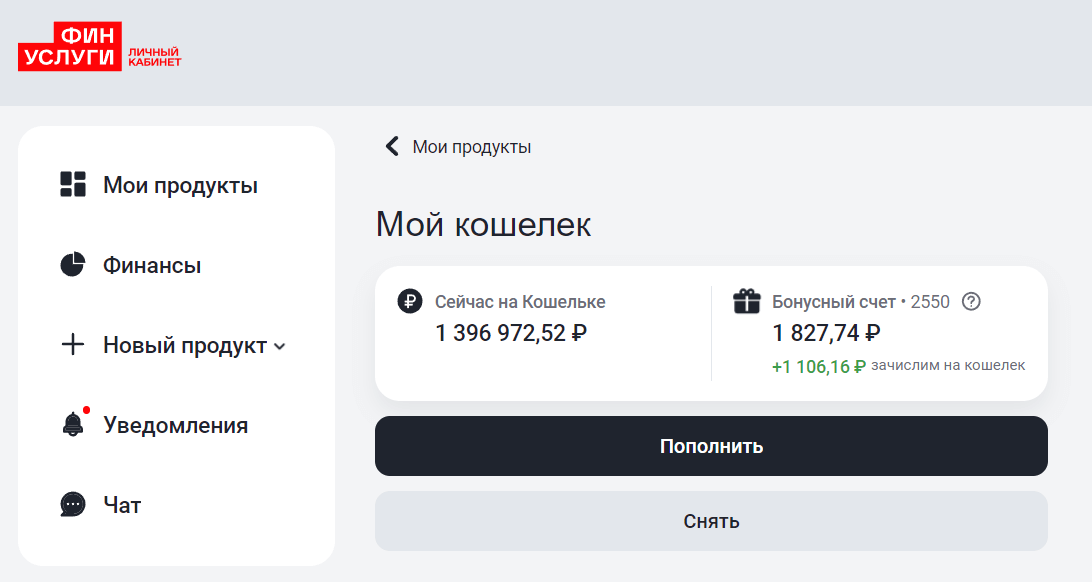

На Финуслугах, на средства хранящиеся в кошельке, начисляются так называемые Профиты - своего рода бонусы. Эти бонусы раз в месяц конвертируются в деньги по курсу 1 к 1. Т.е. по сути - это обычный накопительный счет. Ничего интересного, если бы не одна маленькая деталь.

Прибыль полученная на Профитах освобождается от налога на доходы физических лиц на основании п.68 ст. 217 НК РФ.

Насколько целесообразно держать деньги на кошелке в ФУ?

Нужно сравнить безналогововую доходность на кошельке и альтернативные варианты вложений в других местах с учетом возможных налогов.

На момент написания статьи - ФинУслуги предлагали в первые 60 дней - 15% безналоговой доходности. Это соответствует ставке 17,2% с учетом налогов. Соответственно, если мы не можем разместить деньги под доходность выше 17,2% годовых - для нас выгоднее использовать ФУ.

Формула для сравнения ставок: "безналоговая ставка / 0,87 = ставка с учетом налогов"

15% / 0,87 = 17,2%

Из альтернативных вариантов с начислением бонусов - есть накопительный счет в ОТП банке (ставка 16% годовых). 6% начисляются рублями, 10% бонусами, которые не облагаются налогом.

Главный минус - для получения бонусов, нужно делать оборот по карте 30 тыс. рублей ежемесячно.

Возможно у других банков есть что-то подобное в виде начисления безналоговых бонусов. Если знаете, поделитесь в комментариях.

Оптимизация 5. Перенос дохода в будущее

Открытие вклада с выплатой процентов в следующем году. Или растянуть выплаты на разные периоды - открывая вклады разной срочности на 1-2-3 года. Схему можно применить под конец года, когда все что можно оптимизировать по налогам - оптимизировано.

Минус. Мы не решаем проблему, а переносим доход на будущие периоды, которую, скорее всего, все равно придется как-то оптимизировать.

Также есть риск, что в момент окончания вклада и выплаты процентов, текущая ставка ЦБ будет снижена. А вслед за ней и необлагаемая налоговая база.

Пример. В этом году открыл годовой вклад на 1 млн. рублей под 16% годовых. На момент открытия вклада - ставка ЦБ 16%. Необлагаемая база = 160 тыс. рублей.

Через год при закрытии вклада мы получим доход 160 тысяч рублей. К этому моменту ставка ЦБ=10%. Значит с 60 тысяч может быть начислен налог!

Оптимизация 6. Расслабиться

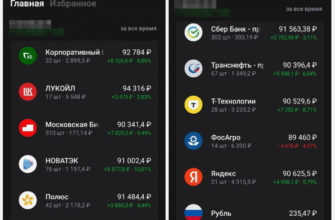

Когда все доступные способы оптимизации использованы и налог неизбежен, вместо вкладов можно рассмотреть другие инструменты: короткие облигации, фонды денежного рынка. Налог все равно придется платить и там и там. А инструменты на фондовом рынке могут быть привлекательнее с точки зрения доходности.

Оптимизация 7. Считать

Чтобы успешно применять все вышеописанные способы оптимизации налогов со вкладов, нужно банально знать сколько денег вы получили с начала года и прогнозировать будущий доход к окончанию года. Заводим простенькую табличку и записываем все получаемые доходы нарастающих итогом.

На этом все. Если поделитесь дельным советом как еще можно оптимизировать налоги со вкладов, буду благодарен.

Мой план оптимизации налогов со вкладов

Немного вводных.

Семья из 4 человек: я, супруга, двое детей.

Капитал. Около 5-6 миллионов (сумма периодически меняется) лежит в разных банках: вклады, накопительные счета, карты с начислением процентов.

У меня все по классике:

- средства в виде подушки безопасности;

- деньги на текущие расходы;

- накопления на определенные цели: краткосрочные и среднесрочные;

- большая часть капитала - это деньги от стузинга и прочих кредитных манипуляций (законных).

Все вклады оформлены на меня и супругу. Родителей-пенсионеров решили не привлекать. Я начитался историй, как люди из-за незначительного дополнительного дохода, теряли в разы больше на отмене пособий и льгот. Поэтому решили не рисковать и не портить отношения в семье, если вдруг что-то пойдет не так.

Шаг №1.

При текущей ставке ЦБ = 16% мы имеем 320 тысяч необлагаемого дохода на семью. Что эквивалентно примерно 2 млн. капитала.

Шаг №2.

Оптимизация через налоговые вычеты. В первую очередь через ИИС-3.

У меня официальный доход, Я и без дохода со вкладов могу делать налоговые вычеты: инвестиционные, социальные и стандартные. Поэтому в этой схеме я не участвую.

Супруга официальных доходов не имеет. Благодаря ИИС-3 она может освободить от налогообложения 400 тысяч рублей дохода, полученного от вкладов. Главное пополнить ИИС в этом году на аналогичную сумму. Но это мы и так делаем постоянно.

Капитал 2,5 млн. рублей размещенный под 16% годовых за год принесет как раз 400 000 рублей.

Нужно понимать, что при снижении ставка ЦБ, следом и банки уменьшат ставки по вкладам. И значит через ИИС можно будет освободить больший капитал. Но пока ориентируюсь на ставку 16%

В сумме это позволит вывести из-под налогов капитал в 4,5 млн. рублей.

Шаг 3. Оставшиеся деньги держать на безналоговых Профитах, вкладах и возможно облигациях.

Пока план у меня такой:

- 1 млн. рублей держу на вкладах на себя (потенциальный налог = 0)

- 1 млн. рублей на вкладах на супругу (потенциальный налог = 0)

- 2,5 млн. рублей - вклады на супругу (возврат через ИИС-3)

- Остатки до 1,5 млн - профиты, вклады.

Во второй половине года или после изменения ставки ЦБ обязательно пересмотр мест хранения с учетом новых вводных.

Шаг 4. (он же нулевой). Веду табличку по полученными доходам со вкладов, чтобы видеть картину в целом и оперативно принимать нужные решения по размещению денег.

Вы оптимизируете налоги со вкладов?

А кто-нибудь уже пробовал получить вычет с налога по вкладам?

Не совсем понятно, как заявлять эти доходы в декларации. В ЛК налоговой они видны, но при заполнении 3-НДФЛ недоступны для выбора декларируемых доходов.

В декларации в источниках дохода создаешь новый с названием к примеру «Проценты по вкладам» и в нем указываешь доход на общую сумму по всем банкам с кодом «6014 Доходы в виде процентов по вкладам (остаткам на счетах) в банках на территории РФ (п1. ст.224 НК)» , а также вычет в кодом «914 Необлагаемая сумма дохода в виде процентов по вкладам (остаткам на счетах) в банках, находящихся на территории РФ».

Спасибо!

Кошелёк ФУ при этом застрахован в АСВ? Или просто не переживаете за Мосбиржу?

Не застрахован. Если углубиться в подробности, то можно узнать что что Кошелек — это отдельный счет в НРД (и мосбиржа не является его владельцем )

https://t.me/vdcomment/13749

А отдельный счёт в НРД (что бы это не значило) насколько «безопасен»?

Судя по скринам, Вы там очень крупную сумму держите.

К примеру в НРД хранятся все ценные бумаги российских инвесторов. А это десятки триллионов рублей.

Если вы покупаете акции, облигации, паи через любого брокера — то ваши бумаги лежат тоже НРД.

Решайте сами — насколько безопасно хранить деньги на кошельке=НРД

Добрый день! Уточните, пожалуйста, что значит «вклады на супругу (возврат через ИИС-3)»?

Везде про ИИС читаю, что «база для расчета все равно 400 тысяч рублей, а значит, инвестор может получить вычет не более 52 тысяч рублей.»

Я что-то недопонимаю видимо.

Как у Вас выходит 2.5млн «отмазать» от налога? Или имеется ввиду, что Вы их не разом туда ухнули…..и тогда этот способ для «новичка» не подходит.

Налоговые вычеты не веселят, т.к. я и так бы их оформила, так что для меня это то же снижение результата только в профиль…..

Мне очень жалко платить этот налог, но с другой стороны, таких %-тов бы не было не замути наше государство очередной отъем денег у простого народа.

база расчета для вкладов — это % по ним. В моем случае 400 тысяч — официальный доход, с которого я могу вернуть 13% или 52k.

Доход со вклада 2,5 млн. х 16% годовых = 400 тысяч. С этого я плачу налог 13% = 52k

Вношу на ИИС 400 и получаю с него вычет 13% или 52K.

плюс на минус дает ноль!

Спасибо за ответ! Теперь стало понятно )) а то вначале почему-то подумала, что все эти деньги находятся именно на ИИС.

Здорово тем, кто вычеты никогда не оформлял (а таких знаю не мало), а так государство просто «съедает» мои вычеты, которые я теперь буду видеть только на бумаге )))

А ещё уточните, пожалуйста, какая-то причина есть, что Вы вклады на 2,5млн. оформляете на не имеющую официального дохода супругу, а не на себя? Если она начнет получать офиц.доход, что-то «нарушится»? У меня просто подобная ситуация, но пока не могу понять практический смысл того, что эти 2.5 не на Вас, а на супруге.

У меня есть официальный доход, налоги с которого я возвращаю через ИИС. Поэтому налог со вкладов, я вернуть уже не смогу.

Поэтому приходится все оформлять на супругу. Официальный доход (от работы на дядю) у нее в ближайшее время не предвидится (самозанятая)