Несколько мыслей про стратегию ведения равно взвешенного портфеля. Хочется сделать оптимальный или правильный портфель из российских акций. Для меня при составлении портфеля главными принципами должны быть простота и системность.

Я не планирую постоянно копаться в финансовых отчетах. Отслеживать все новости по компаниям входящих в мой самодельный портфель.

Мне нужен простой алгоритм действий, по которому собирается портфель, не требующий от меня слишком много лишних телодвижений. Но в то же время, обеспечивающий нормальную доходность, близкую к среднерыночной.

Мой метод построения портфеля скорее не про выбор лучших акций, способных принести наибольшую прибыль, а про мани-менеджмент - систему управления капиталом. Мне важно максимально снизить риск портфеля и сделать его как можно более живучим, способным генерировать прибыль как можно дольше.

На своем опыте знаю, любая, даже плохая стратегия, лучше, чем полное ее отсутствие. Простыми словами, инвестировать в акции лучше по системе, чем просто брать их наобум.

Дальше я расскажу про несколько способов наполнения равно взвешенно портфеля.

Повтор индекса

Этот способ я подробно описал в прошлой статье. За основу берем биржевой индекс (можно любой, но более оптимальным мне показался индекс Мосбиржи - IMOEX). В итоге у нас есть готовый список бумаг. Выделяем всем равные доли и начинаем покупать.

При желании или другим причинам (к примеру отсутствие большого капитала) можно взять только костяк индекса - 10-20-30 самых крупных компаний (или имеющих наибольший вес в индексе).

В принципе для большинства инвесторов этого будет вполне достаточно. Выбранными компаниями мы покрываем большую часть капитализации российского фондового рынка. И наш результат будет очень близок к среднерыночному.

Приведу простой пример для наглядности.

На Московской бирже торгуются акции 270 компаний!

У нас есть индекс широкого рынка - состоящий из 100 крупнейших компаний. Этот индекс покрывает 98% всей капитализации фондового рынка РФ. Т.е на оставшиеся 170 компаний вне широкого индекса приходится всего 2% веса.

В индексе широкого рынка часть компаний также присутствует в индексе Мосбиржи (примерно 40 бумаг). Так вот - капитализация этих 40 бумаг составляет 94% от всего индекса широкого рынка. Получается, что оставшиеся 60 бумаг - это лишь 6% веса от всего индекса широкого рынка.

Если развивать тему дальше, то суммарная капитализации ТОП-25-30 бумаг составляет примерно 85-90% от стоимости индекса Мосбиржи.

Что в итоге?

Делая ставку в портфеле на самые крупные компании страны - мы покрываем >80% всего фондового рынка РФ.

| Количество компаний | Доля от всей капитализации рынка |

| Весь рынок акций РФ - 270 компаний | 100% |

| 100 крупнейших компаний | 98% |

| 40 компаний (индекс Мосбиржи) | 94% |

| 25-30 компаний | >80% |

Костяк индекса + добавка

Метод используется как дополнение к предыдущему.

Мы составили портфель из акций, входящих в индекс. Но мне к примеру приглянулись акции еще нескольких компаний. Какой-нибудь "десятый" эшелон. Но попадание в индекс в ближайшее время им точно не светит.

За пределами индекса может быть много интересных компаний: с хорошими фундаментальными показателями, перспективами, дивидендами (нужное подчеркнуть). И хочется владеть ими, в том числе. Но по стратегии, так как их нет в индексе - покупать их нам нельзя. Или можно?

Как быть?

Мы можем выделить небольшую долю от капитала на "поиграться": 5-10%.

К примеру, весь капитал инвестора равен 1 миллион. Мы решили, выделить на компании вне индекса 10% от капитала. Значит на 900 тысяч мы покупаем костяк из индекса, а оставшиеся 100 тысяч пускаем на "всякие авантюры". Покупаем на эти деньги 1-2-3-4-5 акций различных компаний (сколько угодно).

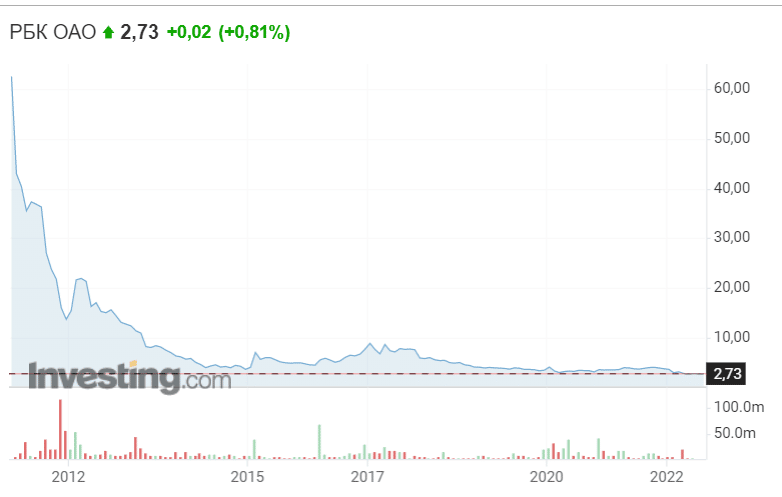

10% - это предельное значение, превышать которое не стоит, чтобы не случилось. Здесь главное не заиграться, пытаясь вливать деньги в постоянно падающие котировки в надежде отыграться. У меня на ум сразу пришли акции РБК. Сам сайт и канал мне нравятся, но сколько себя помню, их акции на бирже постоянно снижаются (уже лет десять точно). Обидно наверно было бы сделать ставку на подобную компанию и постоянно докупать и докупать новые акции в надежде, что вот-вот будет рост.

При подходе установления предельного веса - мы убиваем сразу двух зайцев. Мы удовлетворяем свои хотелки, но не сильно рискуем капиталом. Если выбранные акции из вне индекса выстрелят, мы получим дополнительный доход (ура, я молодец!). В то же время, у нас будет право на ошибку. Если наш выбор "супер перспективных акций" оказался неудачным, костяк из крупняка - вытянет наш портфель.

Капитализация

Знали ли вы, что в индексе могут отсутствовать некоторые крупные компании?

Поэтому, как альтернативу индексу мы можем использовать другой способ наполнения портфеля.

Берем список российских компаний. Сортируем их по капитализации. И перед нами готовый список кандидатов к покупке. Начинаем сверху (с самых дорогих), постепенно добавляя в портфель новые имена. Сначала собрал к примеру десять крупнейших компаний, потом постепенно добавляешь еще, и еще. План покупок всегда перед глазами.

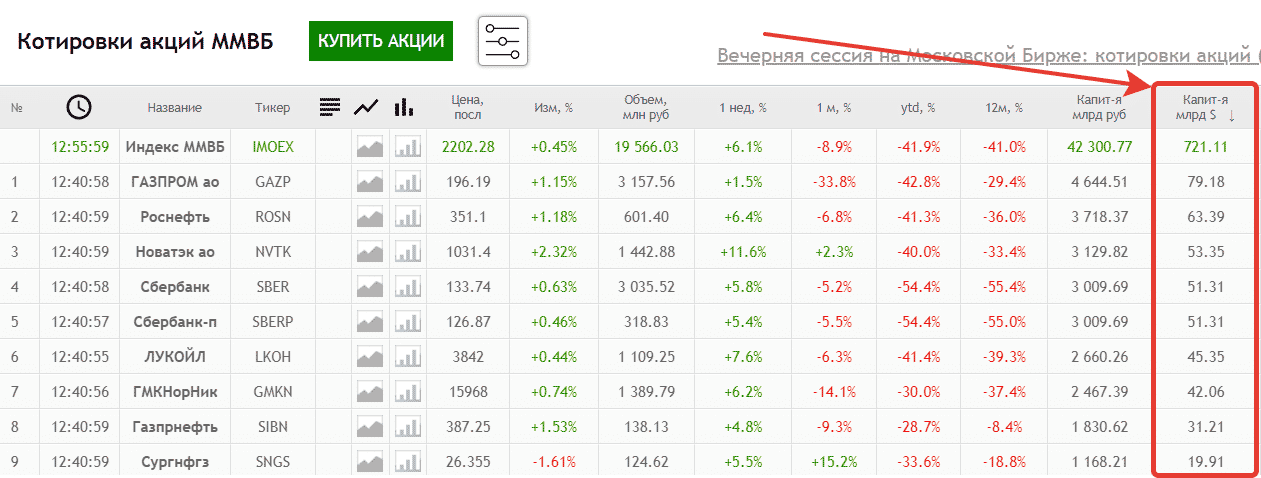

Где смотреть стоимость компаний? Мне нравится страница на Смарт-лабе (ссылка). Сортируем по капитализации и список готов.

В чем отличие от стратегии повторения состава индекса? В него же тоже входят крупнейшие компании.

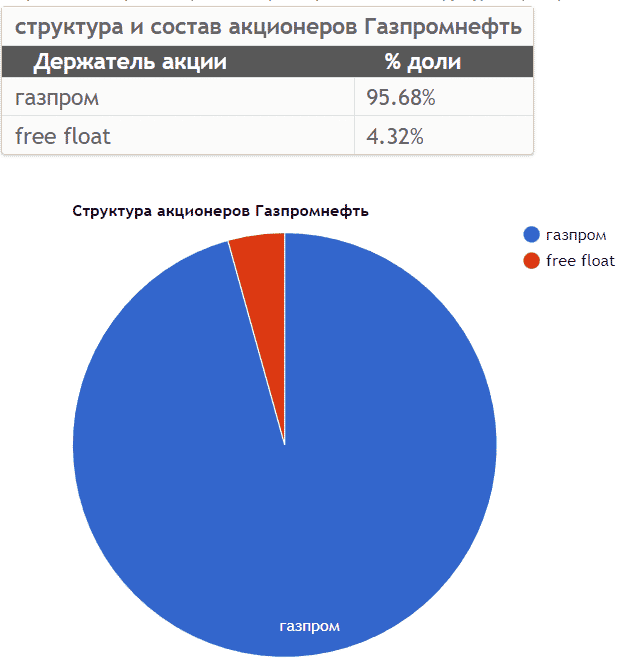

И да. И нет. В индекс в основном попадают компании с высоким free-float (доля акций в свободном обращении). Крайне маловероятно, что в индекс попадет компания с небольшим Фри-флоат, а если попадает, то ее доля в индексе будет очень незначительной. По этой причине мы можем упустить для себя что-то интересное.

Яркий пример, Газпромнефть. По стоимости компаний находится на восьмом месте среди всех российских компаний. При этом она не входит ни в какие индексы. Причина - низкий free-float компании. Меньше 5%. Для составителей индексов - слишком мало акций торгуется на бирже, чтобы включать компанию в свои подборки. Поэтому компания выпадает из поля зрения индексных инвесторов.

Кстати, в отличие от Газпрома, который в 2022 году всех кинул с дивидендами, Газпромнефть выплатила все в полном объеме.

Коэффициенты

Когда-то давным-давно у меня был портфель из российских акций, построенный по принципу коэффициентов. Правда он немного мудреный. Расскажу в чем смысл.

Когда ты делаешь равно взвешенный портфель, то все компании получают равный вес. И если у тебя слишком большой список бумаг, может получиться, что какая-нибудь мелкая региональная сбытовая компания или местечковый банк будет иметь тот же вес, что Сбер или Газпром.

По правилам составления равно взвешенного портфеля ничего в этом плохого нет. Но с точки зрения мани-менеджмента, мы несем более высокие риски ставя на один уровень крупнейшие компании страны и всякую мелочь. Как вы думаете, у кого разориться вероятность выше: у Сбера или банка "Рога и копыта" из какого-нибудь Мухосранска, к тому же принадлежащего местному депутату. Можно перефразировать по другому. Кому бы вы доверили свои деньги лет на двадцать? Я бы однозначно выбрал Сбер, каким бы хорошим и прибыльным не был наш второй кандидат.

Я конечно сильно преувеличил с примером, но общий смысл он передает.

Что можно сделать в этом случае?

Мы можем присвоить компаниям коэффициенты веса в портфеле.

К примеру:

- акции крупных компаний имеют двойной вес - 2X;

- средние обычный вес - 1X;

- ну а на всякую мелочь установить - 0,5X.

В нашем случае Сбер бы имел вес в 4 раза больше (2X), по сравнению с микро банком (0,5X).

Хотя можно сильно не усложнять. Просто установить понижательный коэффициент на всякую мелочь.

К примеру, на Сбер, Лукойл, Газпром и другие подобные топовые компании (голубые фишки) мы выделяем по 50 тысяч на каждую. А на компании микро, или не из индекса, из 3-4 эшелона - ставим понижательный коэффициент - 0,5. Или 25 тысяч на каждую.

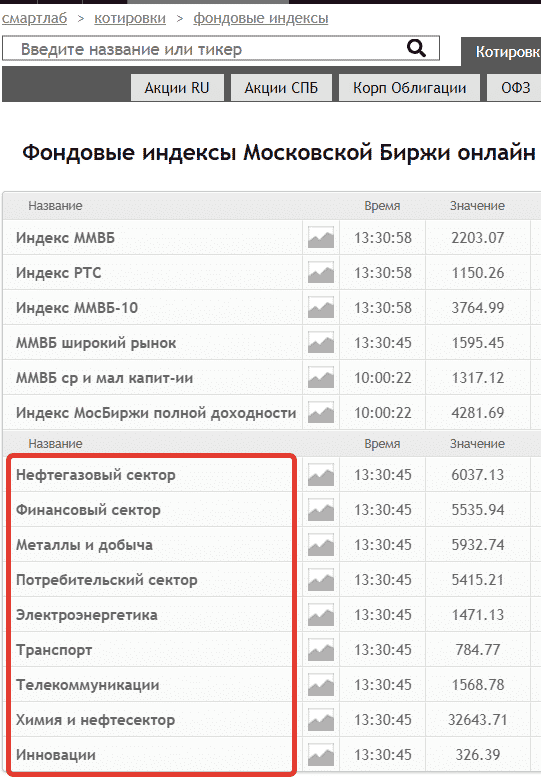

Сектора

Этот метод я называю комбо. Мы скрестим вместе два способа составления портфеля: по индексу и капитализации.

Какие есть минусы у каждого из подходов по отдельности?

Начиная набирать акции в портфель по их капитализации (или весу в индексе) мы в первую очередь будем покупать нефтегазовый сектор. Из десяти самых крупных компаний России - семь приходится на сектор нефтегаза. Будущие результаты такого портфеля будут сильно зависеть от положения дел в нефтегазовой отрасли (не забываем про политику и санкции). Будет плохо им - будет плохо и нашему портфелю. И только по мере расширения списка хотя бы до 20-30 компаний мы придем к более сбалансированному портфелю.

Мы можем учесть эти ошибки и изначально сделать сбалансированный портфель.

Логичнее сразу включить в свой портфель компании из других секторов экономики:

- электроэнергетики;

- финансов;

- телекоммуникаций;

- металлов;

- потребительского сектора;

- химии и нефтехимии.

Как минимум по 1-2 компании крупнейшие компании из каждого сектора. Иногда можно взять в портфель большинство или даже всех (как в случае с нефтегазом). Иногда ни одной (в секторе Инновации, меня никто не зацепил).

Где смотреть данные по составу отраслевых индексов?

На сайте Мосбиржи есть целый раздел семейства индексов (ссылка). Так сказать первоисточник. Но более удобней пользоваться на смартлабе.

Низкий free float, это большой риск. И не зря индексный комитет на берёт к рассмотрению даже компании с очень хорошим бизнесом. Это т.н. венчурные инвестиции. Их придётся внимательно «пасти».

Верно сказано. Тоже имеем в портфеле такие акции, которых в свободном обращении кот наплакал. По закону мажоритарий в любое время может их выкупить и уйти с биржи. Не можете подсказать, на что нужно обратить внимание, чтобы минимизировать такой риск? Иначе говоря, «пасти» нужно, но как это лучше сделать? Ведь не могу же я прийти к контролирующему олигарху и спросить, какие у него намерения на этот счет? )))

Рисков инвестирования в низколиквидные инстументы намного больше, чем вы указали (я понял Вы не от одного лица :). Их можно попробовать перечислить и наметить нюансы, на которые можно искать контроль.

Но, Джелар, если Вы задаёте такой вопрос, то, без обид,- задайтесь лучше вопросом: «а оно мне надо?». При более-менее пассивном инвестировании вполне можно обходиться более ликвидными, например индексными инструментами.

Оно мне (нам с супругой) надо. К индексному инвестированию отношусь скептически. Одно дело иметь у себя долю в компании, генерирующую доход прямо на карту, другое — покупать какую-то солянку, которую состряпали какие-то дядьки по каким-то критериям. Потому и задаю вопросы, вдруг кто дельный совет даст. Мой вопрос конкретен: можно ли, не звоня мажоритариям (потому что глупо), заранее избавиться от акций с минимальными потерями, если мажоритариям придет в голову воспользоваться правом принудительного выкупа? Как оценить вероятность такого события, и на что обращать внимание — на отчетность, новостной фон, или что-то иное?

Максим, здравствуйте, всегда очень внимательно и с интересом читаю ваши статьи. И многое использую для себя. Например, индекс голубых фишек действительно кажется наиболее оптимальным вариантом ручной покупки российского рынка.

При этом в нынешней статье уже очень много исключений сделано из индексного инвестирования и очень похоже на активное управление портфелем, что, как мы все знаем, редко заканчивается удачно для рядового инвестора.

Есть фонд ESGE (бывший VTBF). Комиссия для российского рынка адекватная. Отслеживает индекс ответственных инвестиций. Ответственные инвестиции для РФ такая себе затея. Однако в фонде удельные веса компаний распределены почти равномерно. При этом компаний в фонде больше 20. Так что, если фонды не панацея, а хочется более менее равновесного распределения, почему бы не обратить внимание на этот фонд.

Простите, со всем уважением, а мероприятия управляющей компании по отслеживанию индекса — это не активное управление? Тут мы сами по какому-то принципу управляем портфелем, а там УК. Во втором случае имеет место преимущество — налоговые льготы при реинвестировании дивидендов, и недостаток — вознаграждение УК, не зависящее от успешности работы этой самой УК. Вылетела компания из индекса — УК продает акции, не факт, что с выгодой. Пассивное управление штука хорошая для бычьего рынка… Да и вообще, на фетиш стало похоже — «пассивное инвестирование — хорошо, потому что хорошо».

Ничего вы не понимаете в пассивном портфельном инвестировании. Советую ознакомиться сначала с ее принципами.

«Вот слушал я вас внимательно, и наконец понял — ну и дураки же вы все»? Что за тон… Вы уверены, что поняли мою мысль правильно? Да с принципами теми я знаком, нахватался по верхам. Потому и думаю, и задаюсь философскими вопросами наивными. Читал я и Спирина, и иже с ним, кто там — Антона Воробьева смотрел, и еще ряд каналов всяких гуру самодельных. Еще раз пересмотрю-почитаю, раз вы советуете, вреда не будет.

Хотя по-честному, если бы кто-то вам такой совет дал, вы бы не посоветовали в ответ, чтобы он жену свою учил борщи варить? Как Федя сказал Шурику: «К людЯм надо относиться мягше, а на вопросы смотреть ширше!» Разве позиция тех широко известных в узких кругах людей аксиома, или теорема доказанная? Все на уровне «верю, не верю».. Имеет место различное понимание терминов. Вот мысль, мне все равно лучше не сказать:

«Если исходить из Грэмовского понимания, то, например … отбор на основе фундаментального анализа акций 10-30 компаний с целью держать их долго — это и есть пассивное инвестирование. А с точки зрения Сергея Спирина — это активное инвестирование. Для Грэма активное инвестирование — это частые покупки и продажи акций с целью заставить работать на себя рыночные тенденции. А для Сергея Спирина активные инвестиции — это любое инвестирование не в индексные фонды».

Мы покупаем фонды и мним, что занимаемся пассивным инвестированием, а ведь ребята, отслеживающие индексы и формирующие фонды, получается, занимаются как раз активным инвестированием.. Вообще, словечко «пассивный» хорошо Марков прокатил на ютуб-канале «Хулиномика»…

Думаю, по истечении какого-то времени автор вернется к классическому пассивному индексному инвестированию через фонды. С другой стороны, в нашей стране нужно диверсифицироваться также и по инфраструктурным рискам. По этой логике думаю следует разделить портфель. Один портфель начать собирать как автор, покупая с определенной стратегией отдельные акции. А другой портфель направить на пассивные индексные фонды с небольшими для российского рынка комиссиями. Такое разделение поможет через годы определить, какая стратегия была лучше. Плюс покупая в одном портфеле и акции и фонды неизбежно будет перекос на некоторые компании.

Всем хороших вложений!

Как не купить Юкос? Вернее когда его надо продавать? Если когда покинул индекс/20/30ку, то ведь каждый квартал 1-2 компании покидают индекс, чтобы через полгода вернуться. Так и будем скакать? А если не продавать, то получаем Юкос. При этом при снижении цены мы честно докупаем все время для равных весов, а потом продаем, когда из индекса вышла компания. Ну такое…

Проще и надежнее купить индексный фонд, никаких рисков у фондов российских УК на российские активы нет.

1. Депозитарные расписки?

2. Дивиденды в валюте?

3. Возможно что-то еще.

Я бы не был столь оптимистичен.

К примеру Полиметал — это британская компания. Они сейчас хотят как можно быстрее продать принадлежавшие им российские золотые рудники (а это 2/3 всех активов). Возможно за бесценок (лишь бы скинуть). Тот кто купит это с дисконтом — естественно будет в плюсе (Потанин не даст соврать). А что получать акционеры Поли? Тем более российские. Кукиш с маслом. А это компания есть в индексе Мосбиржи. И таких примеров можно привести много. Последние события с Петропавловском опять же.

Автор, очень интересно Вас читать. Большое Вам спасибо за сайт и все что Вы делаете. Действительно Ваше дело благое. Но мне не очень нравится Ваше текущее поведения с фондами. Поэтому хочу Вас свести к одному человеку, который является в России отцом основателем портфельного пассивного инвестирования. Это ни в коем случае не реклама. Зовут этого человека Сергей Спирин. У него есть и сайт, и ютюб канал, и страницы в соцсетях. Удивительно, что этого человека мало кто знает. Рекомендую прочитать его статьи и посмотреть ролики.

Я знаю про Спирина. Иногда почитываю. Даже курс у него проходил когда-то давно. )))

То что говорит (и пишет) Сергей в принципе правильно.

Но мне не нравится его однобокость. Сергей очень нервно относится к любым точкам зрения, отличным от принципов пассивного инвестирования. Любые иные высказывания, противоречившие его восприятию мира воспринимаются в штыки и высмеиваются. Хотя сам несколько раз в интервью заявлял, что не совсем придерживается принципов пассивных инвестиций. У него есть в портфеле и отдельные акции. Но он это предпочитает не афишировать. Короче все мы не без греха.

Я тоже считаю, что фонды — это лучшее, что может сделать частный инвестор. Но меня пока останавливают риски про которые я писал выше. Возможно когда уляжется вся эта чехарда с санкциями и Украиной я перейду обратно в фонды. По пока в отдельных бумагах мне спокойнее.

Честно признаться, вот сколько его читаю и смотрю, ни разу не увидел с его стороны насмешек или однобокого взгляда. Что насчет отдельных акций, так он про это признался. Он сказал, что до того, как пришел к портфельному пассивному инвестированию, он покупал отдельные акции. Покупал отдельные акции еще и потому, что в то время не было дешевых фондов. Вот с того времени у него и лежат отдельные акции, с которыми он ничего так и не сделал. Просто оставил в портфеле. Что касается того, что он не придерживается принципов пассивного инвестирования, так это не так. Да, он сказал, бывает чтобы поиграться отходит от принципов, но это он делает только на маленькую сумму своего капитала и только потому, что смог набить себе хорошие шишки. Новичкам такого он не рекомендует.

После событий СВО он отметил, что самое главное, не переставать инвестировать. Каким образом это вы сделаете, покупкой отдельных активов или фондов, решать вам, но полностью отступать от своей изначальной стратегии не стоит.

Я согласен с автором Максимом. Инвестирование в индексные фонды считаю самым удобными методом, но инфраструктурные риски мешают это делать сейчас. Если уберут расписки и все компании в индексе получат российскую прописку, то поменяю мнение.

Максим, подскажите, если не секрет, на каких именно компаниях в итоге для себя остановились в равновзвешанной стартегии?