Расскажу каким я вижу алгоритм формирования равно взвешенного портфеля.

Я не раз повторял, что не планирую постоянно сидеть за отчетами компаний, выискивая недооцененные акции, в надежде получить сверх прибыль. Я давно оставил эту глупость по ряду причин, одной из которых я считаю потерю времени. Инвестиции должны работать на меня, а не я на них. Поэтому система должна быть до безобразия простая. Нужен простой алгоритм действий, с минимальным набором усилий с моей стороны.

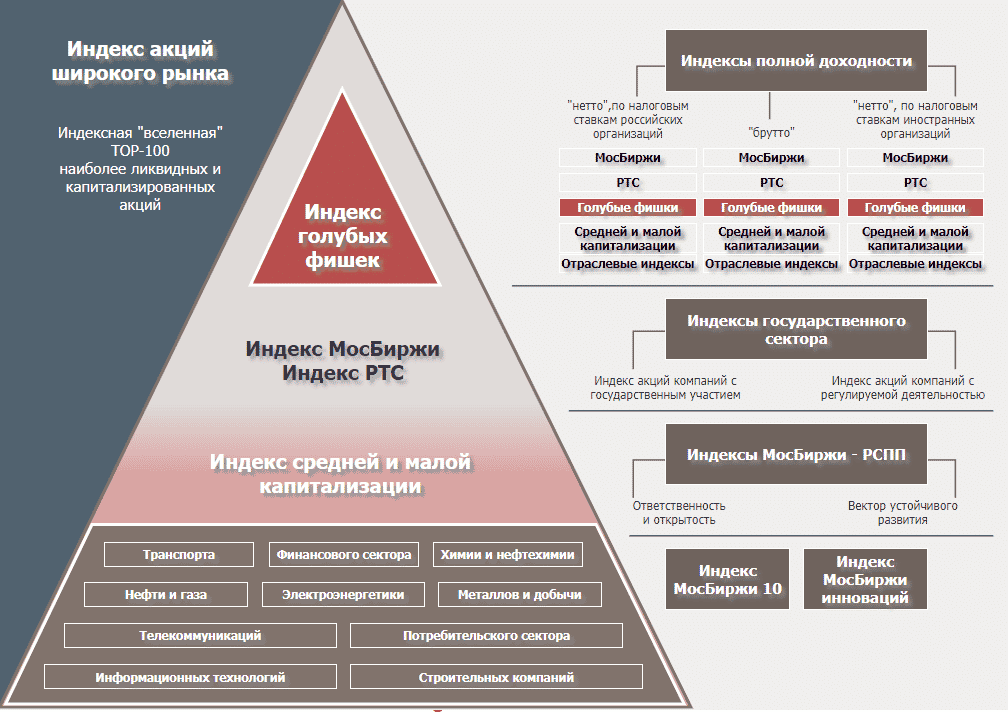

Один из таких вариантов - взять уже какое-то готовое решение и повторить его на своем портфеле. Например, через индексы.

Это статья продолжение темы про выгодность равновзвешенных порфтелей перед классическими индексными фондами:

- Часть первая - в чем главный минус фондов и индексов взвешенных по капитализации?

- Часть вторая - о чем говорит статистика? Какие индексы более доходные - взвешенные по капитализации или с равным весом.

- Часть третья - как портфель из акций с нулевым ростом (и без дивидендов) может принести инвестору прибыль.

Данные по составу любого российского индекса есть на сайте Московской биржи. Выдергиваем к примеру из индекса IMOEX список из +40 бумаг и покупаем равными долями. Чем длиннее наш список, тем меньше риска будет приходиться на одну компанию. Сорок бумаг - это 2,5% веса на акцию.

Как вариант, можно использовать индекс голубых фишек - 15 компаний. Это будет около 6,6% веса на акцию. Или даже Индекс Мосбиржи 10 - где веса десяти бумаг уже находятся в равных пропорциях.

На этом можно было бы и закончить разговор о составлении равно взвешенного портфеля. Но в предложенной выше схеме я вижу несколько недостатков.

Проблемы и их решение

В чем я вижу проблему?

Московская биржа периодически меняет состав индекса. Одни компании добавляют, другие убирают. В классическом индексе, взвешенном по капитализации, доля этих выбывающих-прибывающих компаний составляет десятые доли проценты. И докупить или продать при таком подходе при смене состава - не проблема. В нашем равно взвешенном портфеле - вес этих бумаг будет в разы больше. Это влечет лишние расходы в виде комиссий, налогов (если продали с прибылью) или фиксации убытков.

Что делать?

Вариант №1. Смириться и повторять все действия с нашим портфелем в соответствии с индексом. Включили компанию в индекс, докупаем. Исключили - продаем. Чем больше у нас будет компаний в нашем портфеле, тем меньшая доля будет приходиться на каждую акцию и тем проще нам будет продавать-покупать.

Слепо следуя за изменениями в индексе, мы получаем высокую оборачиваемость капитала в портфеле (дополнительные расходы на комиссии). А это не есть хорошо!

Идея с полным копированием состава индекса хороша тем, что как правило, проблемные компании исключают из индексов. И инвестору не нужно постоянно вливать деньги в падающую компанию, пытаясь выравнивать ее вес в портфеле.

Вариант №2. Мы можем откинуть из индекса хвост компаний с наименьшим весом (и как следствие, высокими шансами на покидание индекса в будущем). А сосредоточится только на крупняке (голубых фишках). Взять к примеру ТОП-10, 20 компаний из индекса - насколько хватит фантазии и средств. Наверное, трудно представить, что из индекса (любого) исключат Лукойл, Сбер, Газпром, Роснефть или Новатэк. Но вот вероятность выбывания из индекса какой-нибудь небольшой коммерческой компании по подбору персонала или магазина с низкими фиксированными ценами - сильно отличная от нуля.

Я бы взял индекс IMOEX, имеющий в составе четыре десятка компаний и выкинул бы из него неликвидный хвост. Компании, занимающие по весу место в третьем-четвертом десятке. Именно там больше всего происходят смена участников. Так мы снижаем оборачиваемость портфеля (а значит и наши расходы) до минимума.

Почему именно за основу взят классический индекс Мосбиржи, состоящий из +40 бумаг? А не какой-нибудь индекс голубых фишек из 15 акций или индекс ТОП-10 состоящий из 10 бумаг. Зачем делать двойную работу?

В этих индексах тоже происходят периодические перестановки. Пореже, конечно, чем в классическом IMOEX, но они есть! И возникает вопрос - как из этих по сути усеченных индексов сделать еще более короткий список нужных нам компаний. Чтобы они не вылетели при следующем пересмотре состава. Я понятия не имею. К примеру, акции Мосбиржи или НЛМК, то покидали индекс голубых фишек, то вновь в него попадали. А вот в стандартном IMOEX они держатся много лет.

Интересный факт! На старте запуска ETF FXRL на российские акции в 2013 году, провайдер Finex тоже использовал усеченный индекс. Причины были связаны с низкой ликвидности компаний из нижней части индекса IMOEX. Finex просто откидывал неликвидный хвост, при этом не теряя в доходности по сравнению с индексом-бенчмарком.

Мы можем использовать нечто подобное. На момент написания статьи - суммарный вес 11 компаний из конца списка индекса IMOEX, занимающих места с 31 по 41 - составляет всего 3,5%! На верхнюю половину индекса приходится 88% веса. А другие 20 компаний - довольствуются оставшимся 12% веса на всех!!!

Зачем нам брать эти 11 компаний себе в портфель, если большинство из них рано или поздно, скорее всего покинут индекс?

Делаем равновзвешенный портфель за 5 минут

К примеру, берем топ-10 компаний из индекса Мосбиржи. Получаем уже готовый портфель, не требующий от инвестора много денег на его составление. На каждую компанию приходится 10% веса. Самая дорогая акция из списка - Норильский никель. Стоит в районе 20 тысяч рублей. Соответственно, для составления полноценного портфеля потребуется минимум 200 000 рублей. Если не брать Норникель, то можно обойтись в 2-3 раза меньшей суммой. Смотреть список участников индекса удобнее не на Мосбирже, а на смартлабе (ссылка).

ТОП-10 компаний из индекса Мосбиржи:

- ГАЗПРОМ

- ЛУКОЙЛ

- Сбербанк (или Сбер-П)

- ГМКНорНик

- Новатэк

- Yandex

- Роснефть

- Татнфт (или Татнфт-П)

- Магнит

- Полюс

Если нам этого мало (и финансы позволяют), продолжаем набор (еще десять бумаг). Вес на каждую акцию снижается до 5%, а минимальная стоимость портфель увеличивается в два раза!

- ФосАгро

- МТС

- Сургнфгз (или Сургнфгз-п)

- TCS-гдр

- АЛРОСА

- НЛМК

- СевСт

- РУСАЛ

- Polymetal

- МосБиржа

Мало? Смотрим следующую десятку претендентов:

- ИнтерРАО

- ПИК

- FIVE-гдр

- ВТБ

- РусГидро

- ММК

- Ростел (или Ростел-П)

- VK-гдр

- OZON-адр

- ЭН+ГРУП

Если не нравится иметь депозитарные расписки (гдр-адр), безжалостно выкидываем. В индексе есть несколько компаний с обычными акциями и привилегированными (Сбер, Татнефть, Сургут, Ростелеком). В портфель я бы брал только префы. По ним дивидендная доходность как правило выше.

Раз в квартал (после третьей пятницы марта, июня, сентября и декабря) посматриваем на произошедшие изменения в индексе.

Модульный портфель

Равно взвешенный портфель имеет одно свойство, которое мне очень нравится. Можно достаточно легко добавлять новые бумаги, не боясь, что поедет структура портфеля. И чем больше у тебя разных компаний в портфеле, тем легче это делается.

К примеру, у меня будет 30 различных акций в портфеле стоимостью миллион. На одну акцию приходится 3,3% веса или 33 тысячи рублей. Захотелось добавить еще одну бумагу. Я просто на новые пополнения счета (или полученные дивиденды) покупаю этих акций на 33 тысячи. И у меня снова все акции имеют одинаковый вес в портфеле.

Как вариант, можно начать составление равно взвешенного портфеля из 10 бумаг. Далее, со временем постепенно добавлять новых участников, расширяя количество компаний в портфеле.

Сколько акций иметь в портфеле?

Хотел бы я сказать берите десять самых крупных компаний из индекса и будет вам счастье. Но мне это сильно не по душе, по причине сильного перекоса в сектор нефтегаза. Я считаю, что 15-20 - это минимальный минимум. В среднем я бы рассматривал список из 25-30 компаний. Таким образом мы захватываем и другие сектора экономики (а значит снижаем риски).

Когда и как делать ребалансировку?

В идеале ребалансировку делать только новыми пополнениями или поступившими дивидендами. Для выравнивания долей - покупать отстающих (компании, вес которых снизился). Продавать часть акций имеет смысл только после сильного (аномального) роста.

В продолжение (или завершение) темы осталось только сделать файлик-шаблон для ведения портфеля из российских акций.

Разве не проше купить VTBX и TMOS, зачем эти танцы с бубнами?

Проще. Но по мне:

1. Хочется уйти от риска УК.

2. Хочется уйти от риска ГДР и иностранцев (Фонд может приостановить работу из за этого риска)

3. Идея с равновзвешанным индексом мне нравится больше. Частник может ее повторить в отличие от фонда.

4. Можно уйти от проблемы фрифло — когда роснефть в любом индексе занимает 3 — 4%, хотя по капитализации она занимает больше 10% и стоит после Газпрома. Это из за взвешивания по капитализации с учетом фрифло.

Эх. Что то мне подсказывает, что какой бы набор акций мы не взяли бы — 10, 20, 30 штук, то последние 3 — 5 будут все время меняться. Чем больше хвост, тем меньше разница по капитализации между компаниями. А чем меньше компания, тем больше волатильность скорее всего. Отсюда и будет постоянная смена последних 5 акций. Не смотрели этот аспект на истории? Можно, конечно, просто добавить новых, но что делать со старыми, если их цена/капитализация все меньше и меньше и они давно покинули нашу 10-20-30 ку?

по уму после вылета из индекса продавать.

Здравствуйте! С большим интересом прочел Ваши статьи о составлении портфеля. Очень понравилась идея о ведении портфеля с помощью таблицы в exel https://vse-dengy.ru/tablitsa-dlya-golubyh-fishek.html . По ее поводу пара вопросиков, если можно: 1. работает только при размещении на google-диске? 2. как заставить ее обновляться?

Добрый!

1. Скопируйте в эксель. Это не проблема.

2. Обновляется ручками (вашими). Данные берете с сайта Мосбиржи (ссылка на станицу в файле есть )

Одна из проблем такого подхода в том, что придется платить налог с дивидендов

у фондов комиссии. по сути аналог ндфл 🙂

где-то находишь, где-то теряешь.

автор был ярым сторонником фондов — но возникшие проблемы (февраль 2022) добавили рисков владения фондами.

Спасибо за статью. Ждём файлик шаблон.

А как быть с компаниями из 2-3 эшелона, которые кажутся перспективными? Не обращать на них внимания?

Вот у меня, после сильного падения индексных фишек, в самом верху портфеля оказались ВСМПО-АВИСМА и ДВМП. Продать рука не поднимается.

Воля ваша, можете обращать. Я описал схему, требующую от инвестора минимальных усилий. На длительных горизонтах — думаю это более важный параметр, чем постоянное копание в отчетах.

Как вариант, выделить часть портфеля (5-10-20%) на перспективные акции «на поиграться» или удовлетворение своего эго.

Значит, всё-таки, продавать, если переросли выделенную на них часть портфеля (5-10-20%) ? Не смотря на то, что только они и не падают вместе со всеми остальными?

СПАСИБО за эту статью

А то у меня точно по Пушкину

Читал, читал, а всё без толку::

Там скука, там обман иль бред;

В том совести, в том смысла нет

В общем, если продолжать в этом ключе, то Вы луч света в тёмном царстве инвестиций

Всего доброго

Такой подход мне весьма близок. Псевдороссийские бумаги я бы исключил, хоть какие они хорошие будь. Потому что это все равно, что брать иностранцев — дивов не увидишь, а то и вовсе купить-продать не сможешь… Ну и новости с отчетами хорошо бы поглядывать, стремлюсь к этому, по крайней мере. Только так можно хоть как-то повысить вероятность выйти из токсичного актива с минимумом потерь. Или решить, что делать с эмитентом, если он вылетел из твоего индекса.

речь про Петропавловск?

да шикарный получился эмитент, хоть и входил в индекс

Дочитал весь цикл, хорошо вышло, спасибо за труд!

Мне кажется тут требуется завершающий штрих.

Взять те же 25-30 компаний из примера и прикинуть расходы на НФДЛ с дивидендов, ну хотя бы за пару с небольшим последних лет, с потерей на комиссии биржевого фонда.

Например, с VTBX (EQMX ныне) как с самым крупным и умеренным по комиссиям (у него история как раз начинается с 20 года), или с FXRL за больший промежуток.

Что-то не на том сконцентровался. Конечно смысл не просто потери посчитать, а итоговые доходности сравнить.

После своего поста полистал еще сайт и нашел Вашу статью про «Что выгоднее фонды или отдельные акции/облигации? Сделал матрицу принятия решения (хватит 5 секунд)» https://vse-dengy.ru/fondy-ili-aktsii-obligatsii.html

Отличная матрица! Премного благодарен.

Остановился пока на 30 «верхних» акций из IMOEX минус расписки. Добавил еще одну из оставшихся )). Получилось 26 (оставил и префы и обыкновенные).

Таблица навроде Вашего файла-шаблона у меня уже была для учета и балансировки фондов. Из обеих скомпилировал новую, добавил удобства и вуаля… для закупа 26 акций мне потребовалось от силы 10 мин. Тут же «распродажа

Тут же «распродажа» подоспела перед и в момент принятия новых субъектов в РФ. (Пишу прямо после выступления Путина, вдруг вспомнил и решил Вам выразить благодарность).

Удобный момент зафиксировать убытки и воспользоваться новой тактикой. А тактика в том, что вместо фондов на Россию, у меня будут акции, находится которые будут на ИИС и там будут прятаться от НДФЛ.

Несколько дней назад начал скидывать EQMX (он у меня за РФ отвечал). Как раз на распродажу деньги высвободились. Несколько дней подряд выводилась какая-то сумма (по брокерам разлетелся капитал в результате перебросок от санкций)) и отправлял ее на ИИС.

Что хочу отметить. Согласно «матрице выбора» и в соответствии с ожидаемой доходностью без лишнего оптимизма, EQMX со своей комиссией в 0,69% все же выглядит неплохо. Но тут есть 2 НО.

1 НО: В фонде сидят депозитарные расписки, которые, в свете последних событий, — лишний риск в портфеле.

2 НО: В процессе инвестирования (внутри) фондов по капитализации практически не происходит балансировки активов. А при владении отдельными акциями такая балансировка возможна. Более того, в результате постоянного пополнения портфеля балансировка будет происходить так же постоянно за счет выкупа подешевевших в противовес подорожавшим.

По последнему НО могу отметить, что закупаясь 3 дня подряд на приличные суммы заметил, что акции между собой заметно двигаются ценой. И выравнивание их долей в момент закупа прилично усредняет стоимость портфеля вниз. Вот тут я и надеюсь компенсировать себе тот небольшой возможный проигрыш при отказе от фонда.

Т.е. я все еще индексный инвестор, просто перешел на сторону «я немного могу улучшить алгоритм» )).

Еще раз спасибо за Ваш сайт.

Кстати меня выбесила своей тормознутостью Гулотаблица (у меня как и у Вас тоже была такая). Поэтому срочно (полночи просидел) перенес в Ексель. Там по комбинации Ctrl+Alt+F9 можно принудительно все обновить. Это прям блаженство — моментально!

Я прочитал все Ваши статьи на данную тему. Спасибо, за труд! Объяснения на мой взгляд рациональны, особенно в текущей ситуации в стране. К слову — ИИ GPT-4 тоже считает вашу идею хорошей, у меня установлен этот чат-бот и я спрашивал у него на этот счет))

+

Добрый день! Перестали работать ссылки в вашей таблице на получение данных по акциям! Что делать?

В телеге у меня гляньте. Там всё актуально — https://t.me/VseDengy/789

На блоге поправлю буквально в течение пары дней