С 2021 года купонный доход по облигациям будет облагаться налогом - 13%. В связи с этим у меня возникла мысль: посчитать насколько негативно это отразится на моих доходах. В портфеле у меня имеется несколько выпусков отдельных бумаг. И в голове у меня крутится несколько вопросов:

- Как изменится доходность облигаций?

- Повлияет ли налог на рыночные котировки (после его введения)?

- Есть ли смысл оставаться в облигациях дальше? Или заранее продать. Заменить на что-то другое.

Итак, давайте разбираться.

Влияние налога на будущую доходность?

С одной стороны все просто. Если посчитать на пальцах, то мы с 2021 года будем терять примерно 13% дохода.

Все логично. С полученной суммы (купонов) вычитаем налог 13% - вот и весь результат.

Пример.

Вложили 1000 рублей на 1 год под купон - 100 рублей (или 10% годовых). Пусть у облигации будет только один купон в конце срока (для удобства расчетов).

Итого через год мы получаем 1 000 рублей (тело облигации) + 100 рублей (купон). За вычетом налога (13%) - на руки выходит 87 рублей. Итого фин. результат - 1 087 рублей или 8,7% годовых.

Наша доходность уменьшилась на 13% или мы потеряли 1,3% годовой прибыли.

Я тоже так думал до последнего времени. Но у меня внезапно возник вопрос.

- Облигации же торгуются по рыночной цене? И она практически всегда отличается от номинальной. А вот налог берется с купонов. И не важно за сколько ты купил бумаги: выше или ниже номинала.

Как изменится доходность, если покупать облигации выше и ниже номинала? Будет ли она уменьшена на 13% или нет?

Облигации выше номинала

Рассмотрим ситуацию на конкретных примерах.

Короткие бумаги - Государственные облигации ОФЗ-26220 с погашением в декабре 2022 года.

Текущая доходность к погашению составляет 4,6% (без учета новых налогов). Торгуется по цене выше номинала - 1081,63 рубля (суммарно с грязной ценой).

Мы знаем даты выплат и размеры купонов (вся инфа доступна на сайте Rusbonds).

Загоняем все в Гугл-таблицы и делаем расчеты.

У меня получились следующие данные:

- Введение налога (с 2021 года) снизит доходность к погашению на 90 б.п. или на 0.8%: c текущих 4,6% до 3,8%.

- В относительных значения, мы наблюдаем уменьшение доходности на 18,8%.

Для меня очень неприятное открытие. Потери (убытки, недополученная прибыль) для владельцев подобных облигаций увеличиваются в 1,5 раза!

Как поведут себя более длинные бумаги? Зависит ли изменение доходности от срока обращения облигаций?

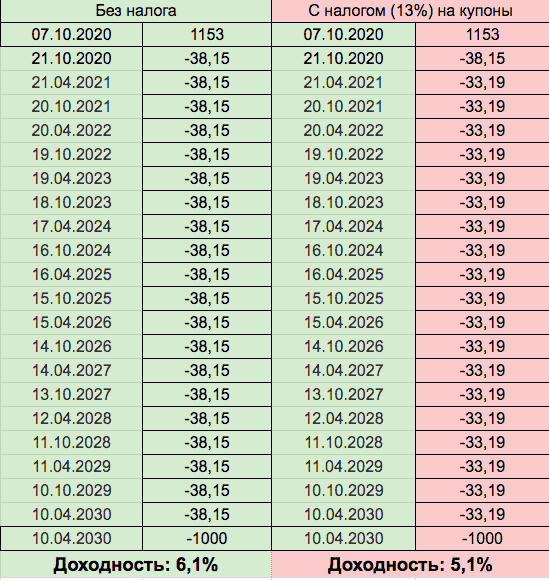

Возьмем ОФЗ-26228 с погашением в 2030 году.

На данный момент бумаги дают доходность к погашению - 6,1%. Рыночная цена выше номинала - 1 153 рубля.

Расчеты показывают:

- Доходность (с учетом налогов) снижается на 100 б.п (или 1%) - до 5,1%.

- Изменение (падение) доходности к погашению на 16,6%.

Другой вариант.

Смотрим безналоговые еврооблигации. Типа RUS-28. Ставка купона по ним огромная (учитывая, что это валютная бумага) - 12,75% годовых. Или 127,5 долларов с облигации в год.

Но бумага торгуется намного выше номинала ($1 770). И реальная доходность к погашению составляет всего 2,4%.

После ввода налога (с 2021 года) облагаться будет весь купон. Новая доходность к погашению составит скромные 1,25%.

- Снижение - 1,15%.

- Падение доходности более чем в 2 раза!

Выводы

Я провел расчеты с различными другими выпусками бумаг. И выявил следующие закономерности:

Снижение доходности у облигаций, торгующихся в районе номинальной стоимости, составит примерно 13%. Изменение не зависит от ставки купона и длительности облигации.

Для бумаг выше номинала.

Чем сильнее рыночная цена отличается от номинальной, тем сильнее будет падение доходности после введения нового налога. По некоторым бумагам доходность к погашению снижалась на 20-30%.

- Из двух бумаг с одинаковой доходностью к погашению, предпочтительнее (выгоднее) будет смотреться облигация с меньшей рыночной ценой.

- Чем меньше ставка купона у облигации, тем заметнее будет снижение доходности (пример евробонды).

В среднем на популярных облигациях за счет ввода налогов, можно ожидать снижение доходности в диапазоне от 13 до 20%.

Бумаги ниже номинала.

За счет снижения процентных ставок, стоимость ранее выпущенных облигаций увеличивалась. На рынке практически нет нормальных бумаг (шваль в расчет не беру), торгующихся ниже номинала.

Но с тем что есть на рынке выявлена обратная ситуация:

Введение налога для бумаг с ценой ниже номинала снизит доходность к погашению меньше, чем на 13%. Уменьшение варьируется примерно в диапазоне 10-12%.

Чем ниже цена от номинала, тем выгоднее это для владельца облигации.

Что с ценами?

Что будет с котировками на облигации в 2021 году?

Я здесь могу только предполагать, что будет снижение рыночных котировок. Думаю на несколько процентов (в зависимости от длительности облигации). Мне это напоминает ситуацию с акциями после дивидендной отсечки.

Мои мысли следующие.

С 2021 году доходность купонного дохода всех облигаций автоматически уменьшится на 13%. Сегодня тебя платят 100 рублей с бумаги, а завтра начнут платить 87.

Как будет рассуждать инвестор, который захочет купить облигации.

"Вчера (в 2020 году) бумаги стоили 1 100 и давали доходность к погашению 6% годовых. А сегодня (в 2021 году) за те же деньги вы мне предлагаете 5% годовых (то бишь на 20% меньше). Я что на идиота похож? Да я лучше в банке вклад открою под лучшие условия. Если хотите, чтобы мне было интересно покупать облигации - снижайте цену до конкурентного уровня."

И цены поползут вниз.

Что делать?

Вариантов как всегда несколько (по моему мнению).

У нас два негативных фактора: снижение котировок и доходности к погашению (после ввода налога на купоны).

И здесь все зависит от целей и возможностей инвестора:

- Налоги на облигации можно снизить (или полностью от них уйти) вполне законными методами. Остается только риск снижения котировок после введения налога. Но он не важен, если вы планировали держать бумаги до погашения. Свой номинал бумаги и купоны вы получите в любом случае.

- Скинуть бумаги заранее - не дожидаясь возможного падения котировок. Актуально в первую очередь для тех, кто не планировал держать облигации до погашения.

- Ничего не делать. ))) Возможно не самый худший вариант.

Статья в тему: Как законно обнулить или уменьшить налог на купоны по облигациям

Удачных инвестиций!

Да, профессиональные инвесторы не дураки. Они будут также покупать новые выпуски облигаций, но уже с расчётом на налог

Пусть теперь Солнцеликий сам покупает эти облигации, особенно офз. С учетом снижения ключевой ставки, налога на купоны плюс перспективы девальвации рубля лично мне не нужны эти облигации от слова совсем.

Цены не факт что упадут, так как основные держатели офз Банки. У них налог не поменялся.

благодарю вас за ваш труд! это по-прежнему лучший образовательный ресурс для меня в инвесттеме! облиги у нас на ИИС жены только. у меня только фонды +акции +кэш. а вот на доходности фондов на облиги типа SBMX, чтото ведь тоже изменится? не считали?

Спасибо!

Нет, не прикидывал.

Немного не понятно касательно удержания до погашения. В части рассчитанного вами примера для Рус 28 он будет соответствовать как раз варианту удержания до погашения данной бумаги. Никаких выгод это не дает от базового расчета.

Вы не правы. Купите облигацию выше номинала, додержите до погашения. Это все операции с ценными бумагами (не 214.1 п.7). У вас убыток, который уменьшает налогооблагаемую базу

Имеются средства на ИИС родственника. Ранее средства использовались для покупки офз и прокручивании купонов. Теперь на втб налог берется со всего купона. Хочу переложить средства в валютные активы. Рассматриваю еврооблигации.

Изначально хотел перейти в FXRU, но средства не планирую держать более 3-х, чтобы не платить налог на доход. В итоге придется заплатить комиссию 0.5% + 13% на разницу в стоимости.

Сейчас рассматриваю отдельные еврооблигации. Подскажите, какие еврооблигации (помимо минфина) наиболее надежные ? Что можно выбрать для сохранения капитала ?

И будет ли доходность от них (с учетом налогов на купон — 13%) превосходить доходность FXRU (с учетом налога 13% на разницу в стоимости после продажи и комиссии фонда 0.5%) ?

У FXRU сейчас годовая доходность 4.46% годовых — 13% налог (0.57%) — 0.5% комиссия etf = 3.39 % годовых

Еврооблигации газпрома дают примерно столько же — 13% налог на купоны. Получается доходность ниже ?

Честно говоря уже давно не покупал евробонды. Когда то давным давно купил длинные бумаги с хорошим купоном — на этом и живу.

Посмотрел доходности сейчас и впал в уныние. 🙁

Теперь по делу…

По поводу фонда (FXRU) не забывайте, что у него идет освобождение от налога. Обычно это нивелирует комиссию за управление.

Далее, мое мнение — если брать облигации на короткий срок (без получения ЛДВ), то весьма высокий риск нарваться на валютную переоценку. И с учетом удержанных налогов можно уйти по доходности даже в минус. Лично я сейчас на коротких сроках держу просто кэш в долларах.

«Подскажите, какие еврооблигации (помимо минфина) наиболее надежные ? Что можно выбрать для сохранения капитала ?» — осмелюсь посоветовать сервис по отбору и поиску облигаций. Выставляете фильтры (валюта, надежность эмитента, и пр. ) и система сама подберет вам нужные бумаги (ссылка).

Добавлю один важный момент:

Еслы вы купите облигацию с уже накопленным нкд, то после выплаты купона налог возьмут со всего купона, а не с того нкд, который вы накопили. А это дополнительное снижение доходности.

Эта переплата сальдируется с другими доходами, но если доходов нет, то будет удержан налог.

Излишне уплаченный налог можно вернуть через налоговую.

Все верно ?

ДА.