При инвестициях на фондовом рынке мы несем постоянные торговые расходы: платим брокерам за сделки. Ставка на первый взгляд небольшая. Какие-то сотые, ну может быть десятые доли процента от объема операции.

К примеру, у одного известного синего брокера тариф - 0,05% за сделку, а у популярного желтого (или менее популярного красного) - 0,3%. С каждых вложенных 100 000 рублей инвестор заплатит комиссию в 50 или 300 рублей соответственно. Разница в деньгах небольшая.

Тем не менее - это расходы. Расходы - один их немногих факторов, влияющих на будущую прибыль, которые инвестор может регулировать (снижать).

Прибыль = Доходы - Расходы

В расходы как раз можно занести брокерские комиссии. Чем они меньше, тем больше прибыли останется инвестору.

Я решил подсчитать имеют ли какое-то серьезное значение тарифы брокера для долгосрочного инвестора идущего к FIRE. Ведь за много лет инвестиций размер уплаченных комиссий может перевалить за солидную сумму. Или нет?

Давайте посчитаем!

FIRE number

Для начала нам нужно определиться с размером капитала. Возьмем среднего инвестора идущего к FIRE, которому для жизни с капитала достаточно среднего дохода по стране. Средняя зарплата в РФ составляет около 50 000 рублей. Будет ориентироваться на это число. Для FIRE, чтобы жить на эту сумму согласно правилу 4%, нашему инвестору нужно иметь капитал равный 25 годовым расходам или 300 месячных.

Капитал, требуемый для жизни на FIRE = 15 млн. рублей.

Теперь осталось подсчитать брокерские расходы.

Способ №1 - Моментальный (и нереальный)

Сколько денег мы бы заплатили брокеру, если бы инвестировали 15 млн. единоразово?

Потери на брокерских комиссиях при разных ставках брокера составили бы:

- при комиссии 0,05% - 7 500 рублей;

- при 0,1% - 15 000 рублей;

- 0,3% - 45 000 руб.

Имеет ли смысл немного потратить времени на поиск выгодного брокера и сэкономить несколько десятков тысяч? Думаю да. Если бы не одно "но".

Статья в тему: Ускоряем путь к FIRE с помощью кэшбэк

Способ №2 - Долгий (но правдивый)

Мало у кого есть на руках вся сумма целиком. Средний инвестор откладывает и инвестирует деньги на протяжении долгого времени, чаще растянутого на десятилетия. За счет сложных процентов и роста капитала со временем, можно рассчитывать, что инвестор вложит меньше требуемых 15 млн. рублей.

Какие в этом случае будут потери на комиссиях?

Считать будем в сегодняшних деньгах. Вынесем инфляцию как бы за скобки. Так нам будет проще оценить размер брокерских комиссий.

Для начала нам нужно понять, сколько собственных денег должно быть проинвестировано, чтобы капитал дорос до 15 млн. рублей?

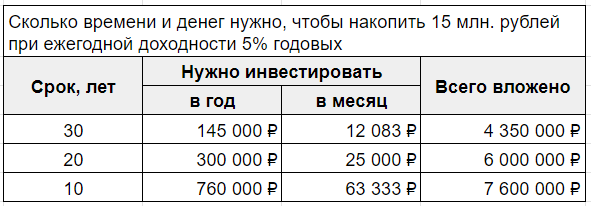

Если рассчитывать на 5% годовых исторической реальной доходности (сверх инфляции), чтобы капитал со временем достиг 15 миллионов требуется инвестировать:

- 30 лет по 145 000 рублей ежегодно;

- 20 лет по 300 000 в год;

- 10 лет по 760 тыс. руб.

Теперь можно легко вычислить, сколько собственных денег нужно инвестировать, чтобы достичь FIRE-цели.

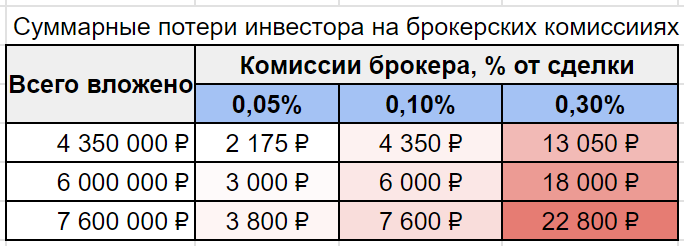

При сроках инвестирования от 30 до 10 лет, нужно вложить от 4,35 до 7,6 млн. рублей. Зная сумму собственных инвестируемых средств, мы можем подсчитать размер расходов, ушедших на комиссии брокеру.

Немного магии электронных таблиц и вуаля - у нас есть готовый ответ. (Честно говоря, результат меня удивил. Я думал, что расходы будут намного выше).

Резюмируя

Какие выводы можно сделать?

Математически понятно, что чем больше комиссии брокера, тем больше денег теряет инвестор. Но к моему удивлению, разница вышла не сильно большая. Да, она может составлять 10-20 тысяч рублей, но это за период в несколько десятилетий и это разница между самым дешевым (0,05%) и самым дорогим (0,3%) тарифами.

В целом, если откинуть жадный тариф в 0,3% в сторону, то для долгосрочного инвестора разницы между тарифами с 0,05-0,08% и (о, ужас!) даже с 0,1% за сделку практически нет. Да, вы будете платить чуть больше, но это разница ничтожно мала. Она практически никак не повлияет на будущий капитал или сроки достижения FIRE-цели.

Дополнительный выигрыш в 2-3 тысячи на дистанции в десятилетия и на фоне капитала в несколько миллионов, можно просто рассматривать как очень небольшой дополнительный бонус. Если он есть - хорошо. Если его нет - сильно не расстроюсь.

Поэтому, если вы долгосрочный инвестор и перед вами стоит вопрос, какого брокера выбрать - ответ такой: выбирайте крупного, надежного и удобного именно вам (естественно с адекватными комиссиями и без абонентской платы). А возможную переплату за чуть более дорогой тариф, рассматривайте как плату за ваше удобство.

Неожиданные убытки: парадокс надежных инвестиций с отрицательной доходностью

P/S

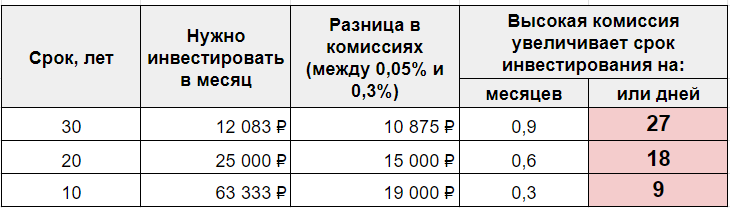

Кстати о сроках достижения FIRE-цели. Лишние расходы на брокерские комиссии увеличивают горизонт инвестирования. Типа нам нужно будет вложить дополнительные деньги необходимые для достижения FIRE-капитала, чтобы компенсировать потери от расходов на брокера.

Согласно моим расчетам выше, разница в брокерских комиссиях между самым дешевым (0,05%) и самым дорогим (0.3%) тарифами составила от 10,8 до 19 тысяч рублей. Это удлинит время достижения FIRE-цели - на срок от 0,3 до 0,9 месяцев.

С этой стороны философия FIRE не одобряет лишние расходы, которых можно избежать. С другой, даже слишком высокие брокерские комиссии удлинят путь инвестора на срок от 9 до 27 дней, что на горизонте в 10-30 лет смотрится не так трагично.

Сколько вы платите брокеру за сделки? Жду ваших комментариев!

А разве при продаже бумаг брокер не уменьшает налогооблагаемую базу на размер уплаченных комиссий?

При условии, что комиссии были уплачены в этом же году.

Максим, Вы уверены?

Не у всех брокеров это видно в отчетности. Но, например в Открытие, затраты на покупку/продажу вычитаются из прибыли (для бумаг, купленным не в этом году).

Так было бы, если бы не приходилось менять акции/облигации в портфеле. Ежегодная/ежеквартальная ребалансировка, да и просто замена бумаг уходящих с рынка компаний могут кратно увеличить разницу от тарифов. Но ясно также, что комиссии брокера, в отличие от налогов — потеря, с которой можно мириться ради удобства обслуживания, это вы верно заметили.

Если строго подходить к ребалансировке, то добавятся расходы, причем комиссия в двойном размере. При наличии в портфеле 20-30% облигаций за счёт купонов, погашений и плюс дивиденды, скорее всего, ребалансировка не потребуется.

Дорогой тариф у желтого брокера лихвой можно отбить постоянными промо-акциями. Просто в них нужно участвовать, при этом эти акции не всегда связаны с какими-либо операциями. Зачастую в чате поддержке достаточно написать заветный промокод.

Очень интересная статья! Максим, спасибо большое!

Так действительно становится прозрачно и понятно насколько сильно влияют брокерские комиссии. Без такой «очной ставки» на длительном промежутке времени цифры кажутся эфемерными.

Удобство работы с брокером однозначно должно выйти на первый план при таком раскладе.

Кстати, по жадному тарифу в 0,3% понятно у какого брокера — после накопления 2 млн. можно перейти бесплатно на другой тариф — «Премиум» и тогда комиссии станут 0,04%! Так что финальные расчёты можно даже подправить в лучшую сторону! 🙂

Вроде 3 млн. нужно для бесплатного Премиума.

У меня такой тариф, поэтому для меня сейчас жадный брокер — один из самых выгодных в плане комиссий. Но как вы поняли — это не главное.

Это конечно все хорошо. Но пока ты идешь к своей цели 15млн для пути FIRE. Инфляция увеличит твои годовые траты и тебе уже будет требоваться не 15 млн, а намного больше. Например 600к с инфляцией 5% каждый год (условно) за 10 лет увеличатся с 600к до 977,3к рублей в год. А это уже капитал должен быть 24млн+,а у тебя всего 15 на руках. Так что выход на раннюю пенсию невозможно рассчитать здесь и сейчас. Просто старайтесь максимально откладывать свои деньги не во вред своей более менее комфортной жизни сейчас и со временем возможно у вас получится выйти на раннюю пенсию.

Я же написал, что в расчетах все учитываю в сегодняшних деньгах (и ценах), чтобы было понимание ху из ху.

Мне как то трудно представить как оценить покупательную способность к примеру миллиона через 10-15-20 лет при инфляции 5-10-15% (в приницпе сюда можно поставить любое число).

Что-то с расчетами, кажется. Даже если 7 600 000 вложить разово в начале под ставку 5%, 15 000 000 через 10 лет не получается. Не говоря уж о внесении частями во время срока инвестирования. То же и с 30-летним периодом.

Ну и главный вопрос: а что же к комиссиям сложный процент не применили? Ведь это недополученная прибыль — все то, что забрал брокер, могло бы остаться на счете и преумножаться.

Если просто взять и просуммировать комиссии, то конечно мало получится.

есть ещё такой нюанс. при накоплении 2-3кк получается тариф премиум и комиссии снижаются. поэтому имеет смысл считать до этой суммы