Проходили в школу простые и сложные проценты? Ну как вам? Скукотища. Какие-то цифры, числа. Математические действия: умножение, деление, вычитание и сложение. Но все меняется, когда речь идет о деньгах. Собственных деньгах. Потенциале их роста от инвестиций. Сразу происходит смена настроения абсолютно на противоположное. От просто скучно до интересно.

И самыми любимыми становятся сложение и умножение. Складывать (суммировать) капитал и приумножать (зарабатывать) прибыль.

Расскажу про пару способов и приемов, как можно достаточно просто и быстро оценивать и считать результаты вложений (будущие и реальные). И главное, правильно.

Есть еще люди "в наших селеньях", кто не знает (или просто забыл) как все это делается.

Нам нужен калькулятор и один палец (не показывать, а нажимать на кнопки). В некоторых случаях просто мозги.

Складываем годовые доходности

Вы получили в первый год прибыль в 10%, во второй снова 10%. А на третий год? ... опять десять.

Внимание вопрос. Сколько вы заработали за 3 года?

Быстрый ответ - 30% прибыли.

Правильно? Почти.

Мы посчитали 30% по правилам простых процентов. Просто сложив их вместе.

Если срок короткий и (или) доходность небольшая (не 20-30 и тем более не 50-100%), то результат будет близок к истине. Но как вы поняли, неправильный.

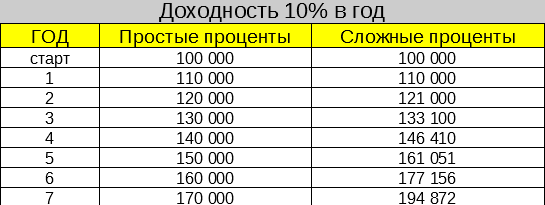

Представьте, что в течение 7 лет вы получаете по 10% годовых на вложенный капитал. Пусть будет на 100 тысяч.

Сколько мы заработаем за этот срок?

Снова быстрый ответ: 70% прибыли или 70 тысяч.

На самом деле - 95 тысяч рублей. Вы только что потеряли (недосчитали) 25 000.

Доходности нужно не складывать, а умножать между собой.

10% со 100 рублей, дадут 10. В совокупности будет 110.

Во второй год 10% берем со 110 - 11. Получаем в итоге - 121 рубль.

Третий год - принесет нам 12,1. Итого - 133,1 рубль.

И так далее....

Как это все подсчитать?

Проценты преобразуем по формуле: 1+ (доходность за год/100%). И перемножаем.

Соответственно 20% - это будет 1.2; 30% -1.3; 45% - 1.45.

В нашем случае: 1,1 х 1,1 х 1,1 и так далее...... семь раз.

Прибыль + убытки - как сложить?

Как сложить между собой прибыльные и убыточные периоды?

Простой вопрос. В первый год получили прибыль +10%. За второй убыток -10%. Сколько денег будет в итоге?

Вроде бы плюс на минус дает ноль. Десять туда, 10% обратно.

Мы в той же точке отсчета.

На самом деле мы потеряли 1% (можете проверить на калькуляторе).

Причем последовательность не важна. Получена сначала прибыль, потом убыток. Или наоборот. Результат будет один.

Как быстро подсчитать?

- 10 процентов прибыли - 1,1;

- 10% убытка - 0,9.

Формула: 1- (убыток за период/100).

Перемножаем числа между собой и получаем результат.

В нашем случае: 1.1 Х 0.9 = 0,99. Или 99% от первоначального капитала.

Статья в тему: Как рассчитать реальную доходность с учетом инфляции

Методы 72

Метод семидесяти двух позволяет быстро узнать, через сколько лет ваши вложения удвоятся.

Для этого нужно число 72 разделить на ожидаемую годовую доходность.

Например, при ежегодной прибыли в 7% - вы удвоите капитал примерно через 10 лет.

Увеличиваем доходность до 14,4% - и каждые 5 лет получаем прибыль 100%.

Через 10 лет у вас будет в четыре раза больше денег, через 15 - в 8 раз, через 20 - в 16.

Ну а "потерпев" 30 лет - вы увеличите свой капитал в 64 раза!!!

Метод 72 не блещет математической точностью. Всегда есть небольшая погрешность. Но на лету быстро посчитать и получить приблизительный результат - самое оно.

Кстати формула работает и в обратном направлении.

Ежегодный убыток в 6%, примерно через 12 лет ополовинит ваш капитал.

Интересно это использовать при инфляции. Насколько уменьшается покупательная способность денег.

Средняя инфляции в РФ за последние десять лет составила 7,43%.

Это значит, что рубль "усох" в 2 раза за 9,5 лет.

Метод 114

Все аналогично способу подсчета 72 (делим 114 на годовой доход). Но формула показывает утроение капитала за период. Тоже с небольшой погрешностью.

Пара примеров утроения капитала.

При доходности в год:

- 8% | (114 / 8) = 14,2 года

- 10% | (114 / 10) = 11,4 года

- 12% | (114 / 12) = 9,5 лет

- 14% | (114 / 14) = 8,1 год.

Среднегодовая прибыль за несколько лет

Как посчитать среднегодовую прибыль за различные периоды? А зачем?

Начнем с примера. Дальше поймете, нужна вам эта инфа или нет.

Два инвестора Вася и Петя начинаются мериться своими достоинствами доходностями. У кого больше. И кто круче.

Вася: Я раскачал свои 250 тысяч за 5 лет до 580 кусков. Заработал 330 000 рублей прибыли.

Петя: Мои скромные 40 тысяч я превратил в сотку всего за 6 лет. Прибыль 60 тысяч.

А кто из них действительно в большем плюсе от суммы вложенного капитала. У кого прибыль в процентах выше?

Вася за 5 лет получил 132% прибыли.

Петя заработал 150%, но за 6 лет.

Можно выделить среднегодовую доходность и увидеть, кто зарабатывал в год больше. Делим общий процент прибыли на количество лет.

И что получаем?

- Вася - 26,4% в год;

- Петя - 25%.

Вроде бы Вася круче. У него больше. Хоть и ненамного.)))

Но мы немного неправильно вычленили годовую доходность.

Есть формула:

Среднегодовая доходность = n√(Pn/P0)-1; где

- n - количество периодов (лет);

- P0 - начальное значение капитала;

- Pn - конечное размер

УУУУ. Какие-то корни. И даже не квадратные. И еще не все калькуляторы это поддерживают. Забудьте ее навсегда.

Мне больше нравится считать в электронных таблицах (Excel вам в помощь).

Есть такая формула.

=степень (Pn/P0; 1/n) - 1

Вносим 3 параметра - начальный, конечный капитал и срок вложений.

Получаем:

Рост за 6 лет у Пети с 40 до 100 тысяч соответствует среднегодовой доходности в 16,5%.

Вася, получивший сверху 330 тысяч за 5 лет зарабатывал в среднем по 18,3%.

Обратите внимание, как кардинально поменялись результаты по сравнению с простым делением общей прибыли на количество лет.

И наш "крутыш" Вася хоть и остается в лидерах, но среднегодовая прибыль уменьшилась почти в 1,5 раза..

Где еще можно применять такую формулу?

Для примера несколько вариантов использования.

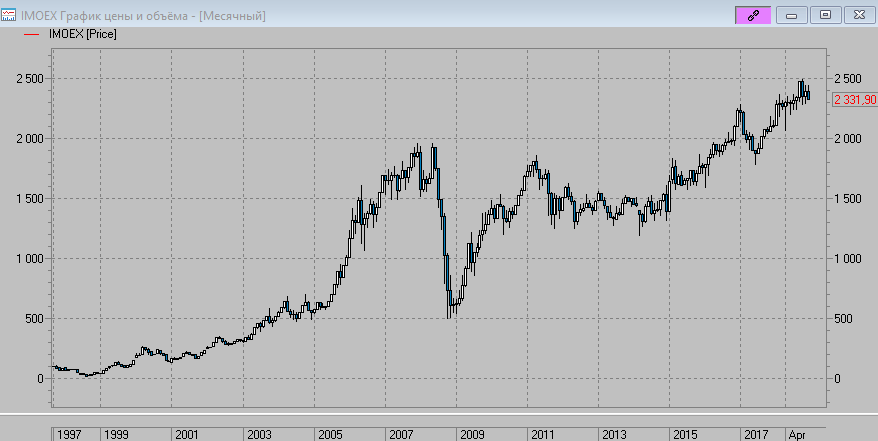

Биржевые графики

Смотрим на какой нибудь биржевой график (акции, индекс, ETF). Нам нужно примерно оценить как он растет в среднем в год. На сколько процентов?

Например, за последние 5, 10, 20, 30 лет (да хоть сто лет).

Можно конечно поискать информацию в интернете. Есть различные статистические данные. Таблицы. Красивые цифры.

Но мы легкие пути не ищем. Рассчитаем все сами.

Нам нужна бутылка водки (хотя можно и без нее обойтись), начальная и конечная цена за требуемый период.

И электронная таблица. Особенно, если есть какой-то готовый шаблон - дело пары секунд (Спойлер: шаблон есть ниже). Вносим 3 числа и результат моментально перед глазами.

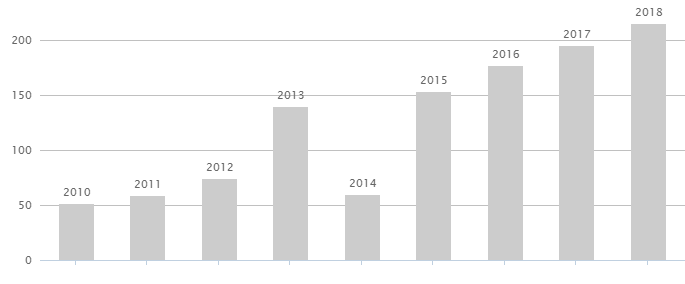

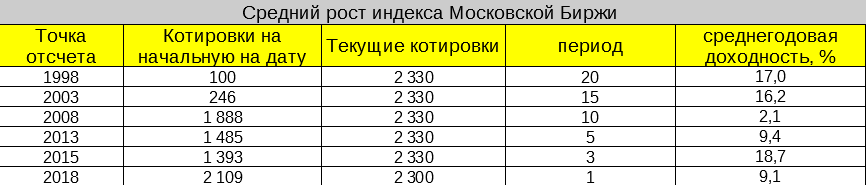

Для примера возьмем наш любимый и родной индекс Московской биржи. С момента его основание и по текущий момент.

Текущий (2018 год) еще правда не закончился (конец декабря). Но это не сильно критично.

В таблице видно на сколько процентов в среднем рос рынок в зависимости от точки входа.

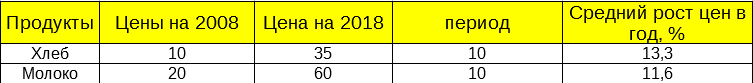

Интересный момент с удорожанием продуктов.

Стоила лет десять назад булка хлеба 10 рублей. А сейчас ее цена 35 рубликов.

Молоко продавали за 20, а сейчас за 60 (данные я взял с потолка, просто для примера).

И так понятно, что грабеж среди бела дня. Но как его подсчитать?

Забиваем данные в таблицу и видим, что хлеб дорожал в среднем на 13,3% в год. А молоко всего на 11,6%.

Чего нам ждать в будущем: выравнивание пропорции цен? Хлеб стоит явно дороже, чем должен. Значит .... скоро цены на него снизятся. ))))

А может на молочко еще подрастут (что более вероятно).

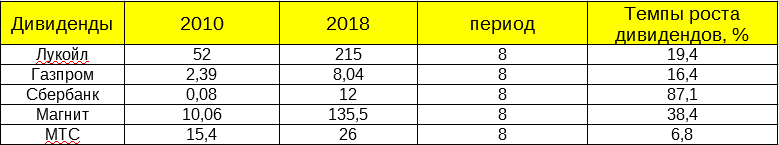

Дивиденды

Вернее темпы их роста. Интересная штука, скажу я вам.

Дивидендные аристократы (обычно компании из Америки) из года в год стараются повышать уровень выплат для своих акционеров. В России есть немного таких компаний, действующих подобных образом.

Например, Лукойл.

Вот статистика выплат дивидендов за последние несколько лет.

За восемь лет, размер дивидендов вырос со скромных 52 рубля на акцию в 2010, до 215 рублей в 2018 году. Ежу понятно, что это уже неплохо. Но ... насколько неплохо?

С помощью формулы, можно определить среднегодовой темп прироста дивидендов.

Получаем 19,4% в год. Рост прибыли только за счет дивидендов. (Котировки на акции Лукойл тоже за это время выросли порядком). Обгоняющий инфляцию минимум в 2 раза.

Ради интереса рассчитал темпы роста дивов по другим голубым фишкам российского рынка: Газпром, Сбербанк и МТС.

Очень любопытная картина получилась.

По старой традиции для ленивых (или тех кто ценит свое время) прикладываю файл со всем, что здесь было написано, описано, рассчитано. Может кому и пригодится. При необходимости переделайте под себя.

Всем удачных (и правильно подсчитанных) положительных доходностей!

Спасибо за статью! А где файл с вашими расчетами?(о не говориться в последнем абзаце)

АЙ-ЯЙ-ЯЙ. Забыл прикрепить. Прошу прощения.

Добавил ссылку на Яндекс Диск в конце статьи.

Посчитал по первой формуле — доходность у Васи 6.6 % в год за 5 лет, у Пети 8.48 % в год за 6 лет. Вторая формула непонятная. Что-то тут нето.