Пытаемся определить имеет ли портфель составленный в равных долях преимущество перед обычным индексным портфелем, взвешенным по капитализации. В прошлой статье я привел несколько доводов за портфель в равных долях, назвал основные причины, почему в мире распространены индексные фонды взвешенные именно по капитализации. Но при этом имеющие один большой недостаток. И почему частному инвестору не нужно бояться отходить от традиционных принципах индексного инвестирования.

Теперь пробежимся по статистике. Сравним доходность классических и равновзвешенных индексов (и фондов).

Сиплый против Сиплого

Начнем со старого доброго индекса S&P 500. В начале 21 века на бирже появился ETF RSP на индекс S&P 500. Но использующий равновзвешенный подход. Все компании в составе индекса от Apple, Amazon до какой-нибудь неизвестной "Рога и копыта" ... ой это же американская компания, вернее написать "Horns and Hooves" - равны и на каждую выделяется один и то же вес - около 2%. Это получается уже какой-то коммунизм или социализм, только в сфере биржи, индексов и фондов. Все равны, и никто не равнее других. )))

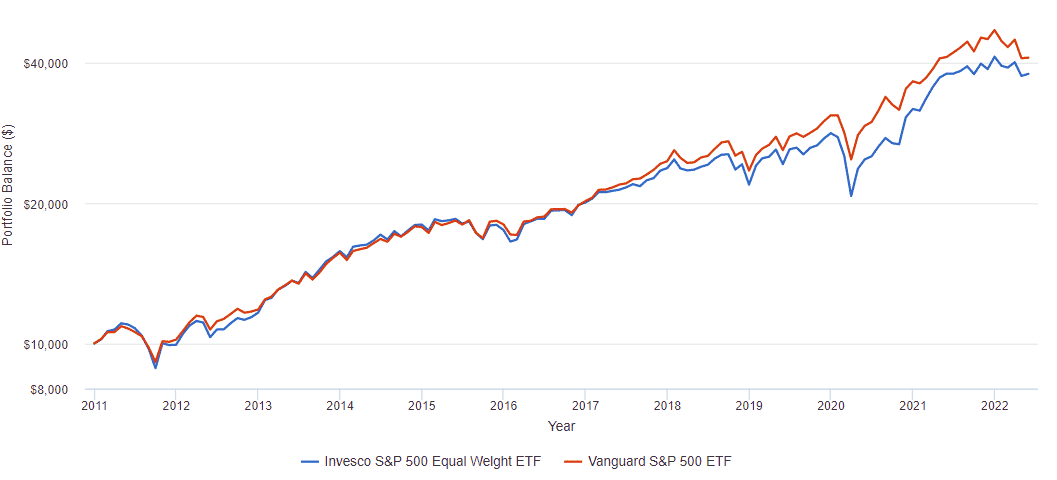

Итак, какие результаты нашего коммунистического или равновзвешенного фонда? Смог ли он обогнать своего капиталистического собрата? График ниже.

С 2010 года ETF RSP показал чуть-чуть меньшую доходность. Отставая от классического индекса в среднем на полпроцента ежегодно. Но это в среднем по больнице. Если посмотреть доходность по годам, то явного преимущества одного индекса над другим не наблюдается. Хотя c 2017 года явный лидер - это взвешенный по капитализации фонд.

Великолепная пятерка FAANG (или после переименование экстремистской организации Facebook в Meta - MAANG/ некоторые в шутку называют MANGA) - одно время тянула индекс вверх. Но вот начавшаяся в начале 2022 года коррекция на рынке, тащит классический индекс S&P 500 вниз сильнее, чем равновзвешенный. Глядишь, через некоторое время - все накопленное преимущество будет утрачено.

Знаете ли вы, что в России есть свой FAANG?

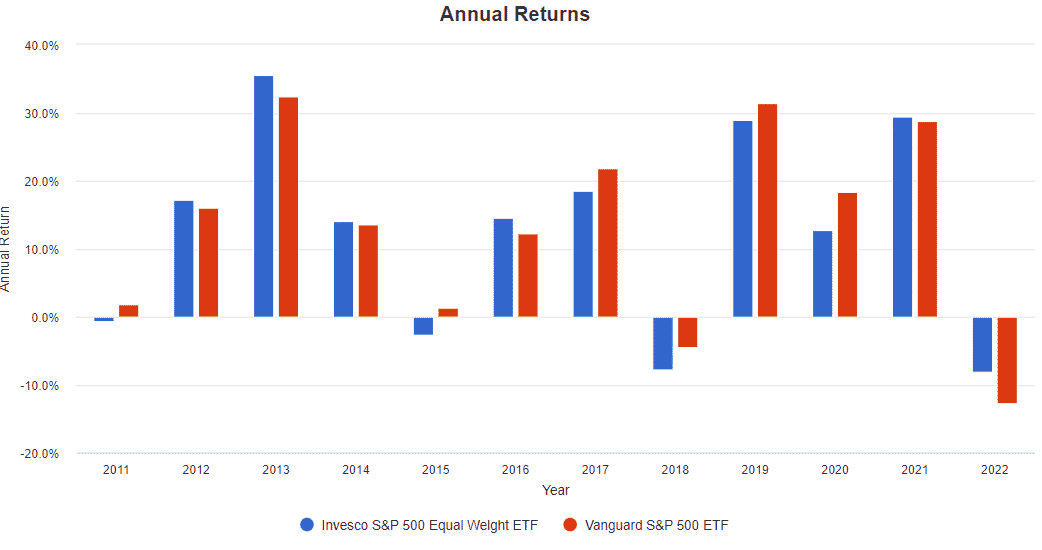

Для наглядности ниже распределение доходности фондов с разными принципами взвешивания по отдельным годам.

Из 12 представленных периодов шесть были в пользу равновзвешенного индекса.

MSCI World Equal Weighted Index vs MSCI World

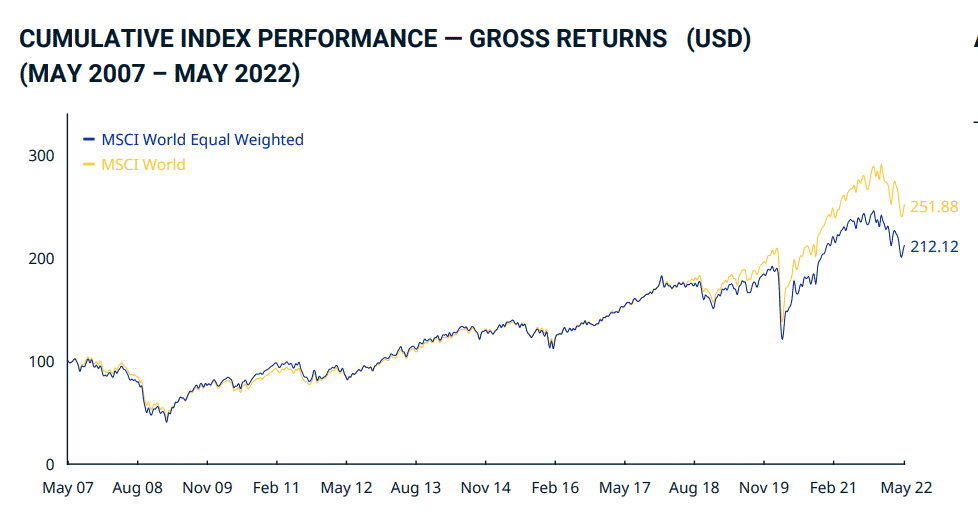

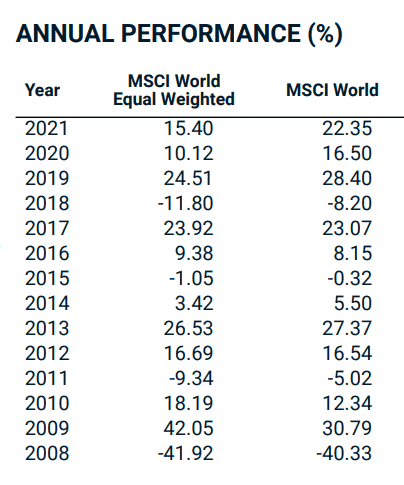

Сравним два индекса на весь мир: взвешенный по капитализации и с равным весом.

MSCI World Equal Weighted Index - равновзвешенный индекс на весь мир. В составе 1540 компаний из 26 развитых стран. Статистика ведется с 1994 года. На графике видно, что до 2017 года не было явного перевеса одной стратегии над другой. Периодически происходила смена лидеров.

Но в последнее время равновзвешенный индекс начинает понемногу уступать своему собрату.

В чем причина отставания? В составе мирового индекса больше половины занимают американские компании. То есть все лидеры последних лет. Снова FAANG и ему подобные. Именно они и тащили мировой индекс вверх. Можно сказать, что MSCI World - это индекс S&P 500, "немного разбавленный" мировыми акциями.

Было бы интересно посмотреть, как повели бы себя индексы без США. Есть такая статистика? Конечно.

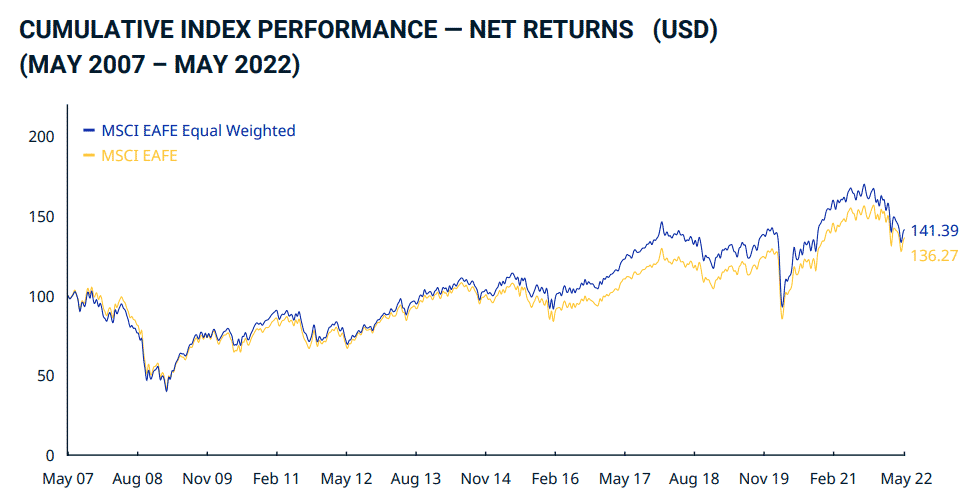

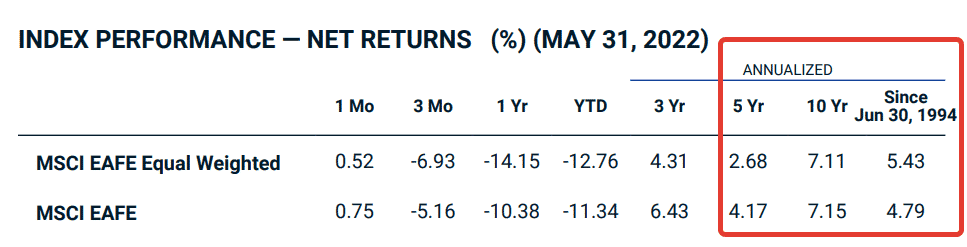

MSCI EAFE

В составе индекса MSCI EAFE 826 компаний из 21 развитой страны за исключением США и Канады. За 15 летний период, при сравнении двух индексов с разными подходами к взвешиванию, мы можем наблюдать превосходство равновзвешенного индекса (MSCI EAFE Equal Weighted).

Хотя в плане смена лидера мы видим противоположнную картину по сравнению с выше рассмотренными индексами на США и Мир. Индекс, взвешенный по капитализации, в последние несколько лет начинает давать чуть большую доходность.

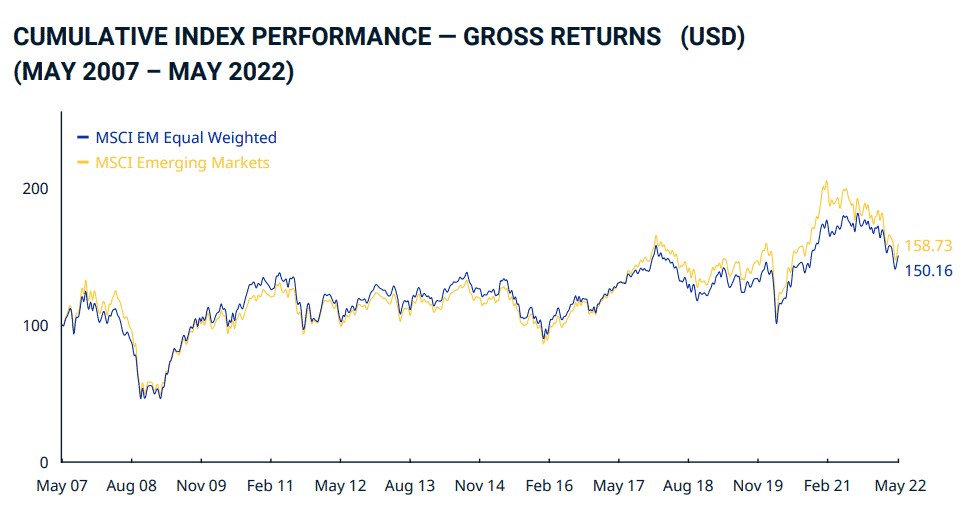

MSCI Emerging Markets Equal Weighted Index (USD)

MSCI EM - индекс развивающихся рынков. В составе 1393 компании из 21 страны. В том числе из России (по крайней мере раньше было так). Сам индекс, в принципе, можно рассматривать как приближенную к России статистику. Развивающиеся страны отличаются высоким риском и волатильностью (что в принципе практически синонимы).

На графике ниже мы видим данные за 15 лет. Равновзвешенный индекс хоть и показал меньшую доходность (150 против 158%), но отставание чисто символическое. В среднем разница в среднегодовой доходности составляет 0,4%.

С 1994 года MSCI EM Equal Weighted показал 5,71% среднегодовой доходности, против 5,58% по обычному MSCI EM.

Небольшие выводы

Как ни странно, но явного преимущества одной стратегии над другой не наблюдается. На разных временных интервалах и разных рынках - свой лидер по доходности. Это то же самое, если сравнивать акции роста и акции стоимости, дивидендные и бездивидендные акции, акции крупных и малых (small) компаний. К примеру раньше считалось, что акции малых компаний более доходные. В принципе статистика за последние сто лет это подтверждала. Но после того, как все ринулись за повышенной доходностью, это преимущество сошло на нет. За последние двадцать лет акции малой капитализации сильно проигрывают по доходности крупняку.

Какой главный вывод из всего этого можно сделать?

Если вам удобно делать портфель с равными весами - делайте. Сильно хуже не будет. Как и сильно лучше, по сравнению с классическим методом взвешивания по капитализации. С небольшой оговоркой. Все это касается только долгосрочных портфелей. В отдельные года перевес по доходности одной стратегии над другой может быть довольно существенным. Разница может составлять 5 - 10%. Но на интервале в несколько лет она практические исчезает и оба подхода приносят примерно одинаковые результаты.

Кто будет победителем в следующий год, два, три, пять лет сказать невозможно. Но сама идея равновзвешенного портфеля имеет право на жизнь.

Продолжение следует ....

Дальше мы решим задачку про портфель, состоящий из акций с нулевым ростом, но все равно принесшим прибыль. И разберемся как можно составить равновзвешенный портфель на российском рынке.

Спасибо. Небольшая опечатка. «Снова MAANG и ему подобные».

Можно попробовать собрать равно взвешенный портфель не из Индекса Мосбиржи, а на Индекс МосБиржи полной доходности 15, состоящий из всего 15 компаний (индекс MRBCTR, БПИФ RCMX). И компаний меньше и реплицировать проще.

Спасибо за статьи

С нетерпением жду продолжения

А когда продолжения ждать?

В целом ожидаемый результат анализа, хотя у меня в голове почему-то существовало мнение, что равновзвешенный индекс немного обгоняет на исторических данных.

Хотел бы предложить автору дополнение к статье:

У нас есть ИИС тип «А», по которому в моменте налоги с дохода не берутся (лишь после закрытия). То есть дивиденды полученные по ИИС (и, видимо, зачисленные на ИИС), можно реинвестировать, при этом налоги с полученных дивидендов мы не платим. То есть мы как бы получаем в моменте ту же самую налоговую льготу, которую имеют российские фонды на российские акции, но, при этом, мы не платим комиссию фондам за управление.

Поскольку самостоятельное реплицирование индекса по капитализации сложно, мы вынуждены использовать фонды. Напротив, реплицирование равновзвешенного индекса не сложно, и мы можем реализовать его без фондов. И тут мы можем получить преимущество.

Вы неправы. На ИИС или на карту — без разницы — дивы приходят уже очищенные от налога. Засеките ближайшие дивиденды, и определите, по какой формуле их вам считали: N*D, или N*D*0,87, где N -кол-во акций, D — размер дивиденда на акцию.. Убедитесь, что от ваших дивов отщипывается 13% независимо от того, куда вам их зачисляют. Если вы зачисляете дивы на ИИС тип А, вы сами себя лишаете возможности получить с них налоговый вычет. Потому что это не считается зачислением на ИИС от вас.

Рустам, скорее всего, имел в виду зачисление дивидендов на карту (это обговаривается с брокером). После чего полученные дивиденды на карту (уже очищенные от налогов) поступают обратно на ИИС и на эти средства берутся активы. Схема работает следующая: дивиденды приходят на карту, происходит пополнение ИИС, реинвестируются дивиденды и после чего мы можем сделать налоговый вычет ИИС типа (а). И уже с учетом полученного вычета можно посчитать, что реально уплаченные налоги на пришедшие дивиденды становятся копеечными. Но в данной схеме присутствует потолок, а именно до 4 млн (примерно) в акциях (позже это станет уже невыгодно)

Почему это станет невыгодно — довольно очевидно, расписывать не стану.

1. Мне вот не очевидно. Если не сложно, поясните пожалуйста. Налог с 4 млн — это 520 тыр. Вычет за год — 52 тыщи максимум. Это при условии, что у человека чистая зарплата на руки 33, 333 тыщи в месяц.

2. Что там имел ввиду Рустам, мы не знаем. В любом случае, налоговые льготы фондов круче льгот по ИИС.

1. Джелар, конечно, несложно. Вы немного не так поняли меня. Во-первых, я имел в виду иметь отдельные акции можно на сумму, примерно, 4 млн. Во-вторых, с них идут дивиденды (возьмем 10% , как некоторую среднюю величину) на карту. Как раз именно с них и удерживается уже налог 13% = 52 тыс (дивидендов пришло 400 тыс. от суммы активов 4 млн.). Также вспомним, что выжать с налогового вычета мы можем максимум 52 тыс., следовательно, налоговый вычет полностью покроет удержанный налог. (Напомню, что дивиденды, пришедшие на карту, мы реинвестируем в ИИС именно для вычета типа (а)). В-третьих, сумма была абстрактная примерная (о чем в сообщение выше было написано). Дивиденды и сумма активов может превышать нашу гипотетическую — но экономия будет в любом случае (возможно, экономия окажется близкой к издержкам на управление индексным фондов). Но следует понимать, что это свободные деньги, которые вы не автоматически реинвестируете в тот же инструмент. Они могут пойти куда угодно — свобода выбора всяко лучше. Однако нужно учитывать риски приобретения отдельных акций.

2. Льготы фонда — безусловно это круто, но не стоит забывать, что фонд могут расформировать, он может посредственно отслеживать избранный индекс, но и стоит отметить, что это БПИФ — своеволие довольно велико, ожидать от них можно все что угодно. Вышеописанная схема все же представляет собой экономию на расходах (если Вы, конечно, понимаете для чего нужны отдельные акции, дивиденды). Если же для Вас это слишком сложно и фонды представляют собой удобный инструмент именно для Вас — пожалуйста, пользуйтесь на здоровье, прийти к своей цели это не помешает

вычет по ИИС можно получить ТОЛЬКО с доходов «Зарплата» (коды 2000-2012 грубо говоря). дивиденды (код 1010) вам тут не помогут

раньше втб не брал ндфл при зачислении на ИИС А. сейчас СО ВСЕХ дивидендов сдирают сразу. хоть на ИИС хоть на карту.

Дмитрий, вы читаете меж строк. Ваши доводы верны в том случае, если дивиденды приходят прямиком на ИИС. Но в моем сообщение было указано, что они должны сначала поступить на банковский счет отдельно (это обговаривается с брокером), после чего денежные средства с дивидендов (со счета банка) поступают на ИИС и покупаются бумаги. В данном случае мы попадаем под тип (а).

Напомню: Вычет на взнос на ИИС (тип А) — вид налогового вычета, при котором можно вернуть до 52 000 ₽ год. Это 13% от суммы, внесенной на ИИС в течение календарного года, при этом в расчет идет пополнение максимум на 400 000 ₽ в год

Заострю внимание: СУММЫ, ВНЕСЕННОЙ НА ИИС (при вышеописанных действиях мы это как раз таки и получаем 🙂 )