В свое время я озадачился вопросом: выгодно ли инвестировать через зарубежного брокера? Именно с финансовой точки зрения. Отбросив все другие плюшки в виду надежности, страховки счета, доступы на различные биржи, получение дивидендов живыми деньгами (российские фонды всю прибыль реинвестируют).

В первую очередь меня интересовали ETF с их низкими комиссиями и огромным выбором (несколько тысяч фондов). С отечественным набором и высокой платой за владение и рядом не стояли.

Муки выбора.

С одной стороны, мы имеем "дикие" комиссии по российским фондам (в районе 0,9% в год). Но более низкие комиссии за брокерское обслуживание (можно сказать копейки). Особенно для пассивного инвестора.

С другой, низкие тарифы на ETF на зарубежных площадках (0,03-0,3%), перекрываются высокими комиссиями иностранных брокеров.

Я инвестирую на иностранные рынки через Interactive Brokers (IB). Чуть ли не единственный брокер, работающий с россиянами (спасибо санкциям).

В IB есть плата за неактивность. Нужно ежемесячно платить по 10 баксов. Или 120 долларов в год. Из обязательно ежемесячной комиссии вычитается торговые расходы за сделки (1$ за операцию). Потратите за месяц 8 долларов на покупку акций, брокер в конце месяца спишет разницу в 2 бакса.

Та есть ли выгода идти к зарубежному брокеру? Если да, то с какой суммы?

Будем считать.

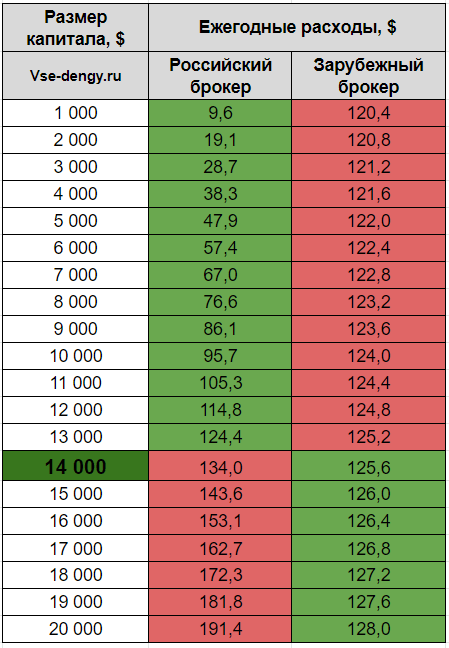

Сравнение ежегодных расходов

Для сравнения возьмем фонд от Vanguard VOO с годовой комиссией - 0,03% в год. От стоимости активов. Инвестирует в индекс S&P 500.

В России аналог (с небольшой натяжкой) - это фонд от FINEX FXUS. Комиссия за владение - 0,9% в год. Разница в комиссиях в 30 раз!

У нас есть ставка брокера IB - $120 в год.

Расходы у российских брокеров варьируются от нескольких сотен до нескольких тысяч рублей в год.

Для удобства сравнения, учитывать все будем в долларах.

Возьмем для примера ставку одного популярного брокера. Мы имеем плату за депозитарий - 120 рублей в год. Округлим до 2 бакса. Плюс какие-то небольшие расходы за торговые операции. В случае долгосрочного владения - заплатить придется только один раз. При покупке. Ставка - 0,057% от сделки.

Таблица, по ежегодным расходам инвестора при покупке и владении ETF. При различных инвестированных суммах.

Получаем, что при сумме в 13 тысяч получаем некое пограничное состояние. Примерное равенство годовых расходов.

При превышении искомого порога, получаем чистую экономию. Каждый год. Хотя выгода не такая очевидная. Разрыв в пределах нескольких десятков долларов в год. Не густо.

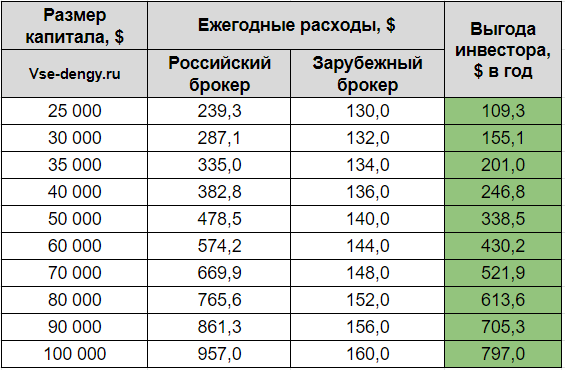

Выгода на длительных интервалах

Но мы забыли про одну вещь. Если речь идет о долгосрочном формировании капитала, то мы должны постоянно пополнять брокерский счет. Плюс не забываем про сам рост фондового рынка со временем. По крайней мере, мы на это очень сильно надеемся. Пока статистика на нашей стороне.

Такими способами, худо-бедно остаток на брокерском счете будет увеличиваться. Как и наша выгода от использования иностранных площадок. Здесь мы уже сможем экономить по несколько сотен долларов ЕЖЕГОДНО.

Получаем за ... много лет, ожидаемая выгода может составить несколько (и даже десятков) тысяч долларов!!! Только за счет экономии на комиссиях.

Для кого-то эти числа могут показаться недостижимыми (сформировать капитал в десятки-сотни тысяч долларов). Но если горизонт инвестирования рассчитан на несколько десятилетий (например, самостоятельное формирование пенсии), можно добиться и куда более значимой суммы.

Копим необходимую для старта минимальную сумму (от $14 000) и вперед!!!

Доходность фондового рынка

Хотите я вас запутаю?

Вся подсчитанная выгода будет ваша, если вы не планируете в будущем продавать ценные бумаги. Накопите со временем определенную сумму и будете жить на денежный поток: дивиденды или купоны.

Все меняется, когда вы формируете капитал для достижения другой цели. Накопили (заработали) необходимую сумму. Все продали. И купили, например недвижимость. Или на все деньги круто погуляли в кабаке несколько недель (может быть месяцев).

Почему?

Быстрый ответ. Налоги и льготы.

Российские инвесторы, при владении бумагами (в том числе и ETF), купленными на Московской бирже, имеют возможность не платить налоги. После 3-х лет владения.

Инвесторы, работающие с иностранными брокерами, такой льготы не имеют. При продаже их ждет налог в 13% с прибыли.

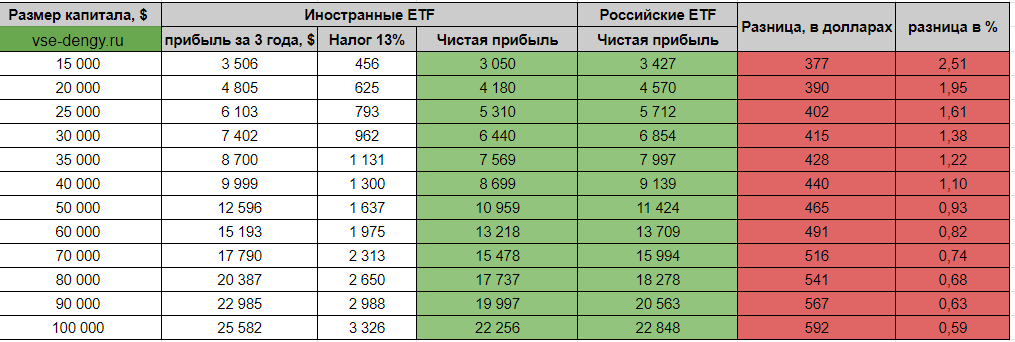

Если посчитать быстро "на пальцах" - получается такой расклад.

Предположим рынок растет на 8% в год.

Владельцы российских ETF, за вычетом комиссий в 0,9% - ежегодно получают чистыми 7,1%. За 3 года прибыль - 22,85%.

Инвесторы в зарубежные ETF, получат за вычетом налогов - 6,96%. Уже получается меньшая прибыль. Но по факту налоги нужно заплатить только через 3 года. За это время иностранный ETF даст 26% доходности. Вычитаем с этого налог в 13%. И снижаем прибыль на 3,38%.

Итого реальная прибыль при инвестировании через "иностранцев" будет 22,62% против 22,85% по российским ETF.

А еще мы забыли ежегодную комиссию в 120 баксов или $360 за 3 года.

Пример на конкретных числах. При разном размере капитала и средней доходности по 8%. Результат за 3 года.

Размер итоговой доходности не в пользу иностранных инвестиций. На отрезке в 3 года, "потери" исчисляются сотнями долларов.

Увеличение размера капитала помогает в разы избежать потерь (в процентах от депозита). Но все равно, выгода не на стороне иностранных ETF. Российские фонды, с их казалось бы высокими комиссиями, с помощью льготного налогообложения, получаются более выгодными для инвестиций.

Еще один интересный момент. При повышении уровня ожидаемой годовой доходности, разрыв в чистой доходности ETF увеличивается. Снова в пользу российских.

При снижении, напротив - разрыв сокращается. И при достижении определенного уровня капитала, снова получается некое равновесие при сравнение итоговых доходностей.

На примере роста рынка на 6 и 10% ежегодно. Иностранные ETF снова получаются проигрывают российским.

Налоги должны работать

Возможно за счет отложенного налогообложения - мы сможем сократить разрыв. Или даже переиграть российские ETF.

Пока мы не продадим фонды, вся прибыль работает в полном размере. На нее капает еще прибыль. И так далее по цепочке.

Рассмотрим приближенную к боевой ситуацию:

- старт инвестиций начнется с 15 тысяч долларов.

- ежегодное пополнение счета на $2 000.

- среднегодовой рост рынка - 8%.

Обратите внимание. На 17 год инвестирования, общая сумма денежных средств на счету Интерактив Брокерс превысит $100 тысяч. И мы получаем освобождение от ежемесячной платы в 10 долларов.

Начиная с 19 года, отложенное налогообложение все таки позволило переиграть российские льготы по налогам. И с каждым годом дает все более существенную отдачу, исчисляемую тысячами долларов ежегодно.

Выводы

Инвестировать через зарубежного брокера, в частности через IB, имеет смысл с оптимально-минимальной суммы в $15 000. Выгоды от меньших сумм - нет. Минимальные фиксированные комиссии - съедают много денег.

Целесообразность ухода на буржуйские биржи, зависит от горизонта инвестирования и целей инвестора. Самая главная проблема - это льготное налогообложение в РФ (освобождение от налогов при длинном владении ценными бумагами - более 3-х лет).

Вложение на короткие сроки в ETF через зарубежного брокера, с целью последующей продажи может быть совсем не выгодно. Даже с учетом низких комиссий за владение иностранными ETF.

Резюмируя:

- Старт - от 15 тысяч долларов.

- Оптимально для накопления капитала на сроках от 15-20 лет.

- Для получения пассивного дохода (дивиденды и купоны) без продажи активов (с учетом п.1)

- Как вариант, частичная продажа ценных бумаг при необходимости. Малой частью от всего капитала. Чтобы не попадать на большие налоги.

Удачных инвестиций!

Добрый день! Спасибо за статью! Подскажите, пожалуйста, правильно ли я поняла — что если я хочу часть инвестиций иметь в рублях, а часть в долларах — я могу открыть брокерский счет в ВТБ и пользоваться их услугами? И возможно, это будет даже выгоднее, чем брокерский счет в IB?

Да. На малых суммах — это будет даже НАМНОГО выгоднее.)))

Спасибо за ответ. А если сумма около 3 миллионов рублей — что будет выгоднее?

Екатерина! Я не знаю ваших планов по инвестициям и поэтому не могу точно (и правильно) ответить на ваш вопрос. В принципе в статье все описано: где лучше и при каких условиях.

На своем примере скажу так.

У меня долгосрочная стратегия (минимум еще лет на 10).

Около 60% всех денег инвестировано через IB (все в ETF).

40% находится у российских брокеров. Часть вложено в несколько ИИС (хорошие налоговые льготы). Другая часть в отдельных акциях и облигациях в рублях и долларах (для получения дивидендов и купонов). Российские фонды (ETF и БПИФ) не покупаю (очень дорого).

Практически ничего не продаю. Только покупаю. Наращивая капитал.

К концу срока инвестиций (при достижении своей цели), тоже не буду ничего продавать (и как следствие не попадать на 13% налог при продаже у зарубежного брокера). А жить только на дивиденды.

Я думаю распределить средства 50% на 50% в IB и российских брокеров (рассматриваю ВТБ брокер, так как у него есть выход на СПБ биржу. Хотя если будет IB – то необходимости в СПБ бирже не будет? и Сбербанк-брокер). Я ИП, но ИИС планирую открыть типа А, и получать вычеты на дивиденды, так как не вижу смысла в типе В после прочтения вашей статьи.

А несколько ИИС — это у вас на родственников открыто? Ведь одному человеку можно только один ИИС.

Начитавшись о возможности скорого кризиса я планирую просто положить часть средств на IB, а часть средств российскому брокеру (у вас в портфеле у российского брокера российские акции и ОФЗ?) И планирую пока не закупать ETF на доллары, а ждать падения рынка. Конечно, никто не гарантирует, что рынки упадут скоро, но я хочу подождать.

Несколько комментариев к вашему…

1. Вычет с дивидендов нельзя получить на ИИС.

2. «Хотя если будет IB – то необходимости в СПБ бирже не будет?» — покупка американских акций через СПБ даст вам налоговую льготу на 3-х летнее владение. Потом (через 3 года после покупки) можете продать в любое время без налога на прибыль.

3. Да. Открыто несколько ИИС на членов семьи.

4. «И планирую пока не закупать ETF на доллары, а ждать падения рынка.» — если боитесь заходить сразу, есть хорошая стратегия усреднения. Покупайте на часть капитала. Через определенные периоды. Так вы поучаствуете в росте (+ будете получать дивы), в случае если кризис не случится в ближайшее время. Если все-таки случится обвал — вы рискуете небольшой суммой.

5. «у вас в портфеле у российского брокера российские акции и ОФЗ?» — акции российские дивидендные, немного иностранных. Облигации — корпоративные (короткие — до 3-х лет до погашения) + евробонды.

Спасибо за комментарии!

1. «Вычет с дивидендов нельзя получить на ИИС» я прочитала про такую схему — на обычный брокерский счет покупаются дивидендные акции. С дивидендов уплачивается НДФЛ 13%, значит я уже становлюсь плательщиком НДФЛ. Значит можно открыть ИИС по типу А, завести на него 400 тыс и получить вычет. О таком варианте упоминала Ольга Кильтау в своем вибинаре. Она так делает.

2. «Покупка американских акций через СПБ даст вам налоговую льготу на 3-х летнее владение.» — спасибо за дельное замечание. Действительно, получается, что ETF выгоднее покупать через иностранного брокера, а американские акции через СПБ. Значит Сбербанк брокер автоматически исключается по данному параметру.

«О таком варианте упоминала Ольга Кильтау в своем вибинаре. Она так делает.»

Честно скажу не пробовал получать вычет с дивидендов, но на официальных источниках (с сайта ЦБ и Мосбиржи) черным по белому написано, что дивы нельзя учитывать при получении вычета по ИИС. Да и в статье налогового кодекса про это написано (пункт 1, ст. 213.1 НК часть 2)

Поэтому у нас 3 варианта:)))

1. Ваша Оля лукавит (врет).

2. На официальных сайтах указана неверная информация (причем на нескольких одновременно).

3. Налоговая при проверке декларации допускает грубую ошибку, возвращая налог с дивидендов.

Чтобы не быть голословным вот ссылка на сайт Мосбиржи — https://www.moex.com/s188 — выбирайте «Презентации по ИИС»

Переходите на 14 страницу — «Кто может претендовать на получение по ИИС до 52 тыс. руб.?»

Да, действительно, на стр. 14 даже красным цветом выделено, что — Исключение: Получение дивидендов. Получается для меня как для ИП есть смысл в открытии ИИС типа А только если я не знаю — получится ли у меня держать акции и ETF меньше трех лет. В этом случае я могу получить вычет с 13% роста курсовой стоимости акций. В типе Б для меня смысла нет, так как постоянными спекуляциями я не планирую заниматься.

1. Добавлю к этому цитату из письма Минфина России от 03.04.2018 № 03-04-05/21361:

«Таким образом, инвестиционные налоговые вычеты, предусмотренные статьёй 219.1 Кодекса, в отношении доходов от долевого участия в организации (дивидендов) не применяются.»

Можно дивиденды не выводить, а пополнять активы на счету (рефинансировать). И уже после продажи налог можно вернуть и с дивидендов (т.к. они превратились в ценные бумаги).

Здравствуйте!

1) В IB кроме ETF на акции (по регионам) и ETF на REIT имеете что-то еще в портфеле?

Например, ETF на облигации или ETF на сырье? Или отдельные ETF на акции здравоохранения?

2) Какие ETF на облигации порекомендуете с минимальными комиссиями?

3) Отчитываться по дивидендам с ETF на облигации по тому же принципу, что и на акции? Какие подводные камни могут быть в этом направлении?

1. Стараюсь брать ETF широкого рынка. Никаких отдельных отраслей (только REIT в исключениях как отдельных класс активов).

В портфеле есть золото. Но покупаю его через российских брокеров (оптимизация налогообложения).

Никаких отдельных акций через IB, только ETF. Опять же связано с налогами. Проще иностранные акции покупать через СПБ (на ИИС или рассчитывать через 3-х года получить освобождение от налогов). Поэтому только ETF на индекс — их можно держать вечно.

2. Я не знаю что конкретно вам нужно. Фонды на развитые или развивающиеся страны. Америку, Европу, Азию …. весь мир сразу. Короткие, длинные бумаги в фонде или смешанная стратегия. Корпоративные, гос, микс. Кредитное качество — надежные или высокодоходные? Вариантов миллион! ETF.com и etfdb.com вам в помощь. Единственное могу посоветовать выбирайте ETF c хорошей капитализацией!

3. Мой ETF на облигации платит дивы (купоны) каждый месяц. Так же как и с акций берут 10% налог сразу. Остальное плачу в РФ.

Спасибо за ответ!

1. В целом понятно.

Золото имеете в виду ETF? FXGD?

Через РФ-брокера только акции, торгующиеся на Нью-Йоркской бирже, можно купить. В этом вижу ограничения наших брокеров (во всяком случае ВТБ).

2. Буду подбирать. Спасибо за наводку на сайты.

3. Если можете, прошу поделиться тикером Вашего ETF на облигации. Включу в перечень для сравнения.

Сайт — просто бомба. С уверенностью заявляю, что именно с Вами делал первые шаги в инвестировании. Я счастлив, что вот так просто начинающему и не только инвестору можно найти полезную информацию.

1. Да, FXGD

2. Пожалуйста.)))

3. VCSH — короткие корпоративные бумаги США.

Спасибо за отзыв!

«Часть вложено в несколько ИИС (хорошие налоговые льготы)»

ОТЛИЧНО!!! Особенно с учетом того, что ИИС может быть открыт ТОЛЬКО один.

Открою вам страшную тайну: ИИС можно открыть на себя / жену-мужа / брата-сестру / мать-отца / сына-дочь. И по всем получать налоговые вычеты, не ограничиваясь 52 тысячами в год. Если вам конечно финансы позволяют.

Добрый день, Вы пишете, что российские etf не покупаете, так как дорого, не подскажете, что Вы покупаете на иис? Я пока беру в иис fxus и fxrl, так как сумма небольшая. Спасибо!

На Америку — FXUS

На РФ — VTBX

На остальной мир — FXDM

Здравствуйте!

В комментариях вы справедливо говорите о налоговом вычете по сроку владения (возможности не платить НДФЛ с прибыли при торговле на российской бирже при владении более 3 лет).

Пробовали учесть это в приведённых в статье расчётах?

По поводу налоговой льготы еще надо учитывать что максимальный размер вычета это 3млн в год. То есть 9млн за 3 года. Если прибыль была 15млн, то соответственно с 6млн придется заплатить все равно 13%.

Большое Вам спасибо! Самая толковая статья об IB в рунете. Мне Тинькофф предложил Премиум-тариф, завлекая зарубежными ETF под 40% прибыли. Я обрадовался, но потом оказалось это для квалифицированного инвестора. Потом узнал, что для IB не требуется квал. А сейчас посмотрел, что никаких волшебных ETF с 40% доходностью нет. Их средняя доходность около 15%, как и у наших.

***

Накопите со временем определенную сумму и будете жить на денежный поток: дивиденды или купоны

***

Вот это очень интересно в свете нового закона по облигациям. С зарубежных теперь тоже платить налоги?

И еще интересно страхование на 500 000 долларов у IB. Русскому человеку оно как-то светит? Или при любых проблемах потребуется американский адвокат и американский суд, что сведет все страхование на нет.

Здравствуйте, подскажите пожалуйста правильно ли я рассуждаю. Сейчас у многих российских брокеров убрана комиссия за депозитарий, получается траты на комиссии у инвестора появляются от покупки/продажи ценных бумаг (и еще неполученный комиссии в ETF). Таким образом при долгосрочном инвестирование 1000$ (как в первой таблице) на комиссии у российского брокера уйдет максимум рублей 250 в год(при тарифе 0.3%), что очень мало в сравнении с тратами в 120$ в IB. Получается лучше заходить при капитале 100000$?)

Каждый решает для себя.

Я вот первоначально заходил в IB c 12K. И постоянно наращиваю позиции. Но … я использовал в РФ все возможности ИИС (на себя и родственников). И вкладываю в IB «излишки».

Добрый день. Интересная статья. Очень приятно удивили подробные и четкие ответы на комментарии.

Если есть возможность, не могли ли Вы ответить и мне.

1. при получении дохода от дивидендов и продажи акций на СП бирже без подписания W8 удерживается 30% .Или только от дивидендов, а с прибыли налог удерживает брокер? Обязана ли я еще отчитываться в налоговой самостоятельно?

2. если W8 подписана, я доплачиваю 3% с дивидендов и прибыли от продажи? Как это происходит? каждый полученный доллар пересчитывается в рубли по курсу в день поступления, а затем, по окончании отчетного года от общей суммы 3% уплачивается в бюджет? какие подтверждающие документы я обязана предоставить вместе с декларацией?

Заранее спасибо!

Добрый день!

Отвечаю:

30% налога — только с дивидендов. После подписания формы — будет 10%. Налог при продаже акций рассчитывает и удерживает брокер как совокупный результат по итогу года. Составляет 13% с прибыли.

В налоговую вы должны подавать данные по дивидендам (3%) — берете отчет у брокера и заносите данные в декларацию. По поводу заполнения декларации (мануал и доки) почитайте здесь — https://vse-dengy.ru/fondovyiy-ryinok/birzha/kak-zapolnit-deklaratsiyu-po-dividendam.html

Есть исключения:

— Иностранные компании, зарегистрированные не в США.

— Инвестиционные фонды недвижимости.

https://help.tinkoff.ru/trading-account/intaxes/w8-ben-for-others/

Да, с рейтов 30% — жесть!

Даже при бэне.

Спасибо за статью!

При наличие статуса квалифицированного инвестора можно получить у российского брокера доступ к международным ETF с низкой комиссией, тем самым получить плюсы обоих сторон.

Паевые Фонды отличаются тем что в них можно использовать формулу Эйнштейна и не надо будет потом наши доходы искать у непонятно кого. Любые инвестиции должны быть на 5лет с месячной выплатой и пополнением,а вот 25 лет это ни к чему,человек должен вкладывать и получать доход каждый день,неделю ,месяц вот это Траст и в газете надо печатать доходность вперед гарантировано, а то не знаем какая доходность ,все это или от безграмотности или скрывают фактическую доходность. То что надо доходы оговаривать на что их тратить это верно. Хватит нам выстраивать фонды для того чтобы наши активы работали на кого то,а нам копейки платить,надоело уже что из нас дураков делают.

Большое спасибо за очень полезную статью. Скажите, пожалуйста почему IB, а не SaxoBank?

На память не помню точные цифры, но у Saxo какие-то зверские тарифы. Что-то в районе 5-10 баксов за сделку + какие-то обязательные платежи (месяц / год). Когда раньше считал, для меня по совокупности расходов в IB в разы дешевле получалось.

Добрый день

1. Можете выложить таблицу с расчетами в свободный доступ?

2. Как Вы учитывали валютную переоценку при уплате налогов?*

Пора обновлять расчеты в связи с изменением тарифов IB 🙂

ага, пора )))

в связи с отменой в IB платы за неактивность с какой суммы стоит, по вашему мнению, начинать с ним работать? да, в РФ есть ЛДВ. но, например, если тот же REIT купить в IB то налог будет 13%, а не 30% как при покупке через рос.брокера — уже конкретная экономия. плюс в РФ почти нету отраслевых и страновых фондов. есть AMSC на полупроводники с общей комиссией 1,4%, а через IB можно взять его вложенный фонд с 0,45% расходов. или мне интересна экономика Индии и хотелось бы там поучаствовать. но в РФ нет ничего подходящего. но,разумеется, все это имеет смысл, кмк, при горизонте 10+ лет.

В принципе можно начинать с любой. Если вас не останавливает самостоятельно налоговая отчетность, ограничений по минимальной суммы уже не вижу.

Ещё стоит добавить комиссии на перевод денег в зависимости от банка

Тинькофф пока дает бесплатно переводить )))

+

Скорректируйте расчёты в новой статье , с учётом новых реалий, отмены 10$ у иб , с учётом и без курсовой разницы и т.д.

Ведь рублёвый пиф дешевеет в долларах из-за курса, а етфдорожает на курсе.

Спасибо за качественный обзор! Максим, есть два вопроса:

1. Допустим, 15000 $ у меня накопится через Nколичество лет. Возможно ли перевести затем купленные ETF (иностранные акции) из ВТБ в IB? И если да, то сколько это стоит?

2. Если я не планирую продавать на IB, то каким образом мой капитал у иностранного брокера в последствии получат мои наследники (родственники и не родственники? Возможно, вы интересовались этой темой?

1. Можно переносить. Но перенос зависит от брокера. Некоторые «наши» брокеры не умеют (не хотят, не могу) этого делать. По ценнику точно не скажу — но что-то около 2-3 тысяч рублей за позицию было раньше. Возможно сейчас другие расценки.

2. Предоставляете в IB решение РФ по наследству — активы переходят вашим наследникам. Тут следует помнить, что в USA очень большой налог на наследство. Есть необлагаемая сумма в 60 тысяч долларов. На все что свыше — налог составит 40%. Поэтому лучше заранее прикинуть свои возможности и способы оптимизации возможного налогообложения: через ирландские фонды, предоставление прямого доступа наследниками (записать логин пароль, чтобы в случае чего денежки можно было вывести быстренько), смена резидентства. Схем на самом деле много.

Большое вам спасибо, Максим!