Биржевой фонд (БПИФ) от УК ВТБ-Капитал (тикер на бирже VTBA) инвестирует средства в американские компании, входящие в индекс S&P 500. Вернее его инвест. стратегия заключается в следовании за индексом.

Учитывая небольшую стоимость на бирже (всего несколько сотен за акцию) - покупка фонда, простая возможность вложиться в растущую экономику США и крупнейшие мировые компании.

А стоит ли это делать? Именно через БПИФ от ВТБ?

Возможно есть более выгодные альтернативы?

Основные условия VTBA

Сколько хочет фонд за свои услуги?

Вознаграждение складывается из трех составляющих:

- плата управляющей компании - 0,62%;

- услуги депозитария - 0,18%;

- прочие расходы - 0,1%.

Комиссия за управление БПИФ VTBA составляет - 0,9% в год.

В октябре 2020 год УК ВТБ-Капитал снизила комиссии по всем своим БПИФ. В том числе и по VTBA - до 0.81%

Как фонд от ВТБ инвестирует в индекс S&P 500?

Наверное покупает акции в той же пропорции, как и в индексе? При изменении долей некоторых компаний (состав и пропорции индекса пересматривается ежеквартально) проводит дополнительные сделки для соответствия эталону? Что-то докупает, что-то продает.

Ха-ха-ха.

Ребята из управляющей компании пошли более простым путем. Покупают иностранный ETF на индекс S&P 500. Который выполняет всю работу по поддержанию необходимых пропорций. Накидывают свой процент за управление и прочие расходы (0,9% в год). И продают российским инвесторам под собственным брендом.

Под капотом у фонда "Акций американских компаний" зарубежный ETF ISHARES CORE S&P 500 (тикер CSPX).

Имеющий кстати тоже расходы на управление. Но ... весьма и весьма скромные. Всего лишь - 0,07% в год. Разница в управлении более чем в 10 раз!!! Хорошие аппетиты у наших фондов. )))

Естественно, эти хоть и небольшие издержки будут переложены на российских инвесторов.

В итоге полные расходы за владение паями VTBA составят 0,88% в год.

Дивиденды есть?

Как и большинство российских фондов, все дивиденды реинвестируются. Вернее иностранный фонд CSPX сам реинвестирует все выплаты.

Налоги и льготы.

Стандартные условия, как и для других ценных бумаг на российском рынке.

При продаже - 13% налог на прибыль. При владении паями более 3-х лет, льгота на освобождение от налога 3 млн. за каждый год владения.

Можно брать на ИИС. В том числе и второго типа. И не платить налоги на прибыль при продаже ранее 3-х лет.

Какая историческая доходность? Выгодно ли инвестировать в индекс S&P 500?

За последние почти 100 лет, американский фондовый рынок акций был один из лидеров роста. Показывая среднегодовую доходность выше мировых.

Статья в тему: Доходность фондовых рынков разных стран

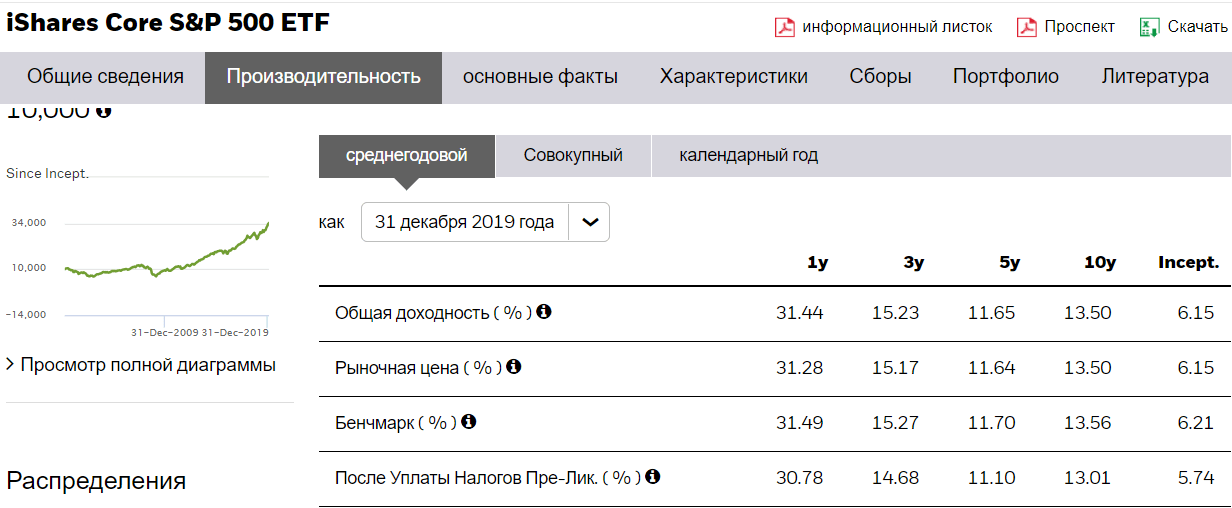

По самому фонду от ВТБ статистики пока мало. Но можно обратиться к его "старшему брату" - иностранному ETF ISHARES CORE S&P 500. Паи которого, ВТБ перепродает в России.

За последние 10 лет среднегодовая доходность фонда составила 13,5%. И самое главное - за десятилетие фонд отстал от своего бенчмарка (индекса S&P 500) всего лишь на 6 СОТЫХ ПРОЦЕНТА. Это говорит об отличном качестве управления.

Актуальные данным по доходности фонда найдете по ссылке...

Сравнение с бенчмарком

Из выше представленных доходностей, в идеале нужно отнять ежегодные расходы, в виде платы за управление фондом VTBA - 0,88%. И рассчитывать на чуть урезанную доходность.

Это в идеале. А как на самом деле?

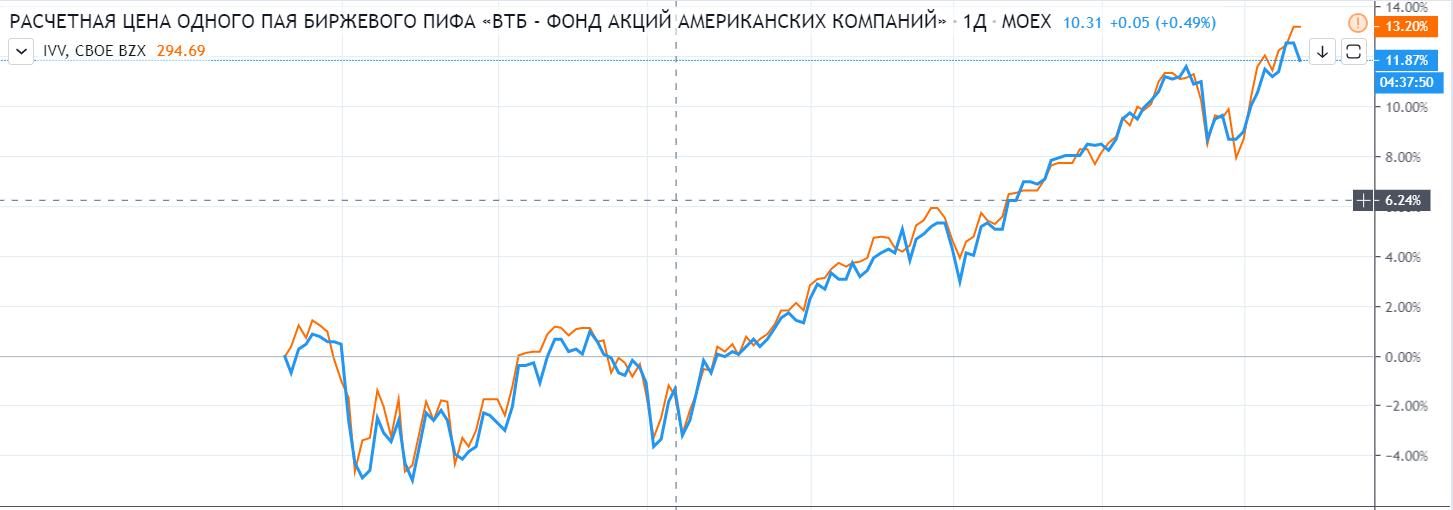

Как точно Фонд Акций американских компаний следует за своим ориентиром - ETF от iShares (тикер на бирже CSPX)?

С момента запуска (20.06.2019) и по середину февраля 2020, то есть за 8 месяцев пайщики заплатила 0,6% комиссий (0,9% в год / 12 мес. х 8 мес.). То есть фонд должен отставать от CSPX примерно на 0,6%.

По факту имеем следующую доходность:

- CSPX - 13,2%;

- VTBA - 11,87%.

Разница в 1,33%. Это больше чем, чем 0,6%.

За 8 месяцев фонд отстал от своего эталона на 0,73% (за вычетом комиссий за управление). В годовом выражении это примерно +1,1% отставания.

БПИФ VTBA отстает от своего бенчмарка (ETF CSPX) примерно на 1,5-2% ежегодно (0,9% за счет комиссий + 0,8% прочие факторы).

Что это за факторы? Скрытые расходы, налоги фонда, валютная переоценка и эффективность управления фондом.

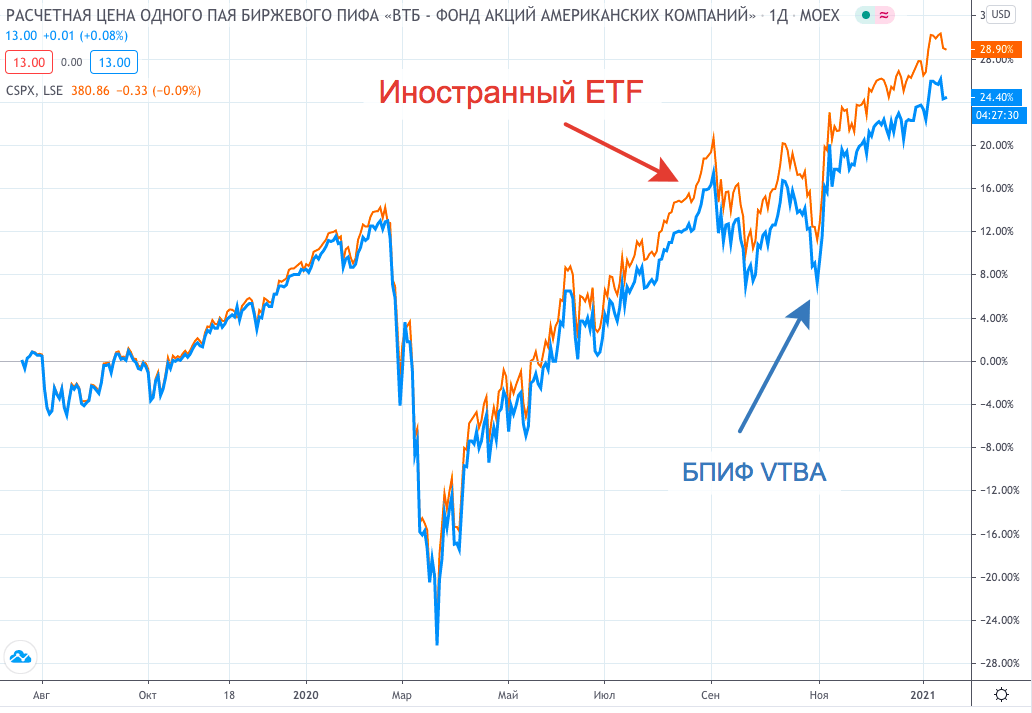

Добавлено январь 2021.

Отставание VTBA от бенчмарка за 1,5 года составило 4,5% (график ниже).

Альтернативы VTBA

Хорошо. Возможно фонд акций от ВТБ и отстает от своего бенчмарка на несколько процентов в год. Да, мы будем терять дополнительные деньги. В виде недополученной прибыли.

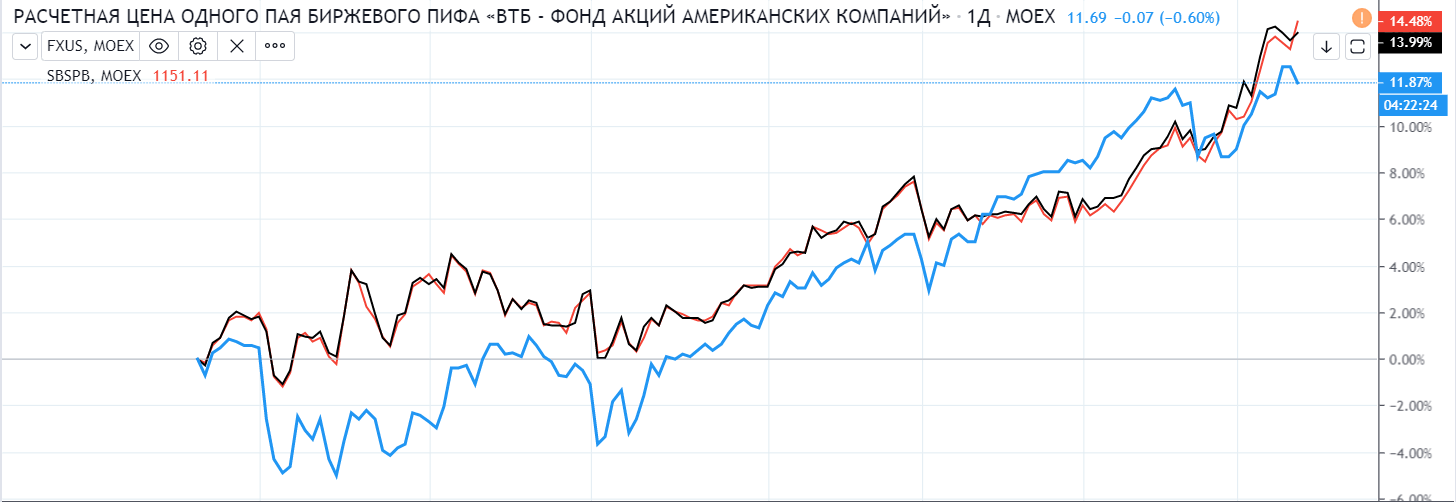

А есть ли у нас альтернативы на российском рынке? Более точные инструменты, отслеживающие индекс S&P 500?

На Московской бирже доступны еще 2 фонда. В принципе, комиссии за управление сопоставимые с фондом от VTBA.

- FXUS от Finex с комиссией 0,9%.

- SBSP от Сбербанка - комиссия 1%.

Но отличии от ВТБ, ребята самостоятельно покупают акции в необходимой пропорции. И поддерживают структуру. Без зарубежных фондов-прокладок.

А теперь сравним графики доходностей всех трех фондов. С момента запуска БПИФ VTBA (июнь 2019), как самого младшего.

Доходность:

- VTBA - 11,87%;

- FXUS - 13,99%;

- SBSP - 14,48%.

Думаю дальнейшие комментарии излишни...

Статья в тему: Реальные комиссии ETF и БПИФ на Московской бирже. Таблица-сравнение

Выводы

Несмотря на заявленные средние комиссии (среди аналогичных фондов), БПИФ от ВТБ "Акций американских компаний", не очень то и справляется со своей задачей точного следования за индексом.

Конечно, рассматриваемый срок сравнения всего несколько месяцев. И возможно возникновение определенных погрешностей. И в будущем VTBA покажет себя. Догнав (и перегнав) конкурентов в лице БПИФ SBSP от Сбера и FXUS от Finex.

Но как то не хочется рисковать собственными деньгами и экспериментировать. Меньше чем за год, отстать от фондов, инвестирующих по аналогичной стратегии 2-2,5 процента! Это просто жесть.

Удачных инвестиций с правильными фондами!

На сайте, где Вы брали графики неверные данные. Посмотрите тот же период на сайте МосБиржи

Плюсую

На rusetfs недавно появилось возможность смотреть графики сразу во всех валютах. VTBA — https://rusetfs.com/etf/RU000A100E21

Разница в доходности между IVV и VTBA, которая упоминается в статье, в большей степени объясняется не издержками ВТБ, а тем что они торгуются на разных биржах с разным временем закрытия, соответсвенно если после закрытия мосбиржи ivv вырос, то он опережает vtba, если упал — то наоборот.

Кроме того IVV не является точным бенчмарком для VTBA.

Правильнее сравнивать с ирландским iShares Core S&P 500 UCITS ETF (ISIN IE00B5BMR087) , тикер CSPX. Это тот etf, который покупает vtba.

Теоретически это лучше чем прямая покупка акций сша как у Сбербанка (а также покупка американских ETF как у Альфа капитала), потому что российские компании платят 30% налог на американские дивиденды. CSPX от Ishares и fxus от finex платят налог на дивиденды 15% потому что они юридически Ирландские. Теоретически российской компании выгоднее заплатить 0,07% ishares, чем платить лишние 15% на дивиденды. У финекса таких проблем нет, потому что он изначально в Ирландии.

Кроме того покупка одного зарубежного ETF это значительная экономия, в сравнении с покупкой 500 разных акций. Другое дело что в ВТБ сэкономленное решили положить себе в карман, вместо того чтобы сделать ниже комиссию за управление.

Плюс ishares имеет длительную историю создания индексных etf, по сравнению со Сбербанком. Поэтому у ВТБ ожидается низкая ошибка следования наравне с ishares, потому что втб нужно сильно постараться чтобы что-то испортить покупая одну единственную ценную бумагу.

С другой стороны Сбербанк на примере БПИФа SBMX на индекс мосбиржи, показал что алгоритмы индексации у него работают нормально.

—

А разница доходностей между sbsp, fxus и vtba, объясняется тем, что график и доходность у втб, которые указаны в статье, рассчитаны в долларах, а у сбера и финекса — в рублях.

Если взять рублевые данные для vtba, то результаты будут другими.

Хороший коммент. Я бы еще добавил, что анализ сделан по срезу информации на определенный день, в который сложились указанные в статье результаты. Хотя на последнем графике в правой его трети четко виден период, когда VTBA уверенно обгоняет обоих своих конкурентов. Да и незадолго до конца FXUS был выше, чем SBSP. То есть, по данным, снятым в другой день, выводы можно было бы сделать абсолютно противоположные. А если еще и исходную точку взять в тот момент, когда в самом начале графика VTBA оказался внизу, то прогресс этого фонда выглядел бы намного внушительнее. Это я всё к тому, что такие сравнения желательно проводить более комплексно, если хочется получить выводы, которые будут полезны в дальнейшем.

Так и ВТБ платит 15%

разве ВТБ получает дивиденды от фонда?

кому и за что он тогда платит 15% ?

Как теперь быть с выбором фонда на американские акции в связи с планируемой отменой льготы по долговременному владению акций иностранных эмитентов, каковым является Finex?

А это откуда инфа? Поделитесь ссылкой на источник….

Инфа из нескольких источников: статья в Коммерсанте в феврале или в марте, Наталья Смирнова рассказывала на Youtubе. Смысл :отменить льготы ЛДВ для акций иностранных компаний в пику ,так сказать, гадам-иностранцам. Вроде как обсуждают это сделать с 2024г., и.ч. три года не успеют пройти, если брать сейчас. Наверное, по-моему,тоже сделают по зарубежных компаниям, и для ИИС. Поэтому и задумываешься как быть с Finex. Он растеряет все свои преимущества. На мои к ним вопросы в Инстаграм вразумительного ответа нет. Им,видимо, придется поменять юрисдикцию на российскую, а это значит закрытие всех фондов и открытие новых. Соответственно срок ЛДВ придется считать заново. Они, по словам Крейнделя, из-за возможной потери льготы по ЛДВ не смогли провести дробления акций FXIT ,как их просили инвесторы, и открыли фонд FXIM.

Интересно Ваше мнение в свете таких дел.

Зачем паниковать раньше времени? Будем решать проблемы по мере их поступления. Я почитал статью (https://www.vedomosti.ru/economics/articles/2021/03/31/863890-investorov-bumagi) — но там же только пока предложение

Даже если закон примут, у нас будет время (надеюсь), чтобы закрыть (продать) большинство активов с ЛДВ. А дальше будем думать — возможно к тому времени будут другие налоговые лазейки или продукты попадающие под льготы.

Тем более какие у нас есть на данный момент альтернативы для покупок? Их нет?