В августе 2024 года на Московской бирже появился БПИФ TPAY с ежемесячными выплатами с красивым названием "Пассивный доход". Сразу видно, на кого сделана ставка - любителей получать регулярные денежные потоки. На моей памяти это второй биржевой фонд, которые выплачивает все доходы, а не реинвестирует. Первый был RUSE.

Дальше вы узнаете:

- чем может быть полезен инвестору фонд TPAY;

- кто, по мнению автора, будет покупать этот фонд (3 неожиданные категории людей);

- какие нюансы нужно учесть перед покупкой;

- и кто должен обязательно обходить TPAY стороной.

Итак, поехали!

Основная информация по фонду

- Тикер - TPAY.

- Старт торгов - 12 августа 2024 года.

- Стоимость пая (на старте) - 100 рублей.

- TER = 0,99% в год (суммарные расходы инвестора).

- Торги и расчеты проводятся в российских рублях.

- Доступен у любого брокера. Можно покупать на ИИС.

- Купоны - ежемесячные выплаты.

- Состав: российские флоатеры и короткие облигации.

- ребалансировка - 2 раза в год.

Моя таблица с российскими БПИФ - краткое описание, комиссии.

Стратегия и состав TPAY

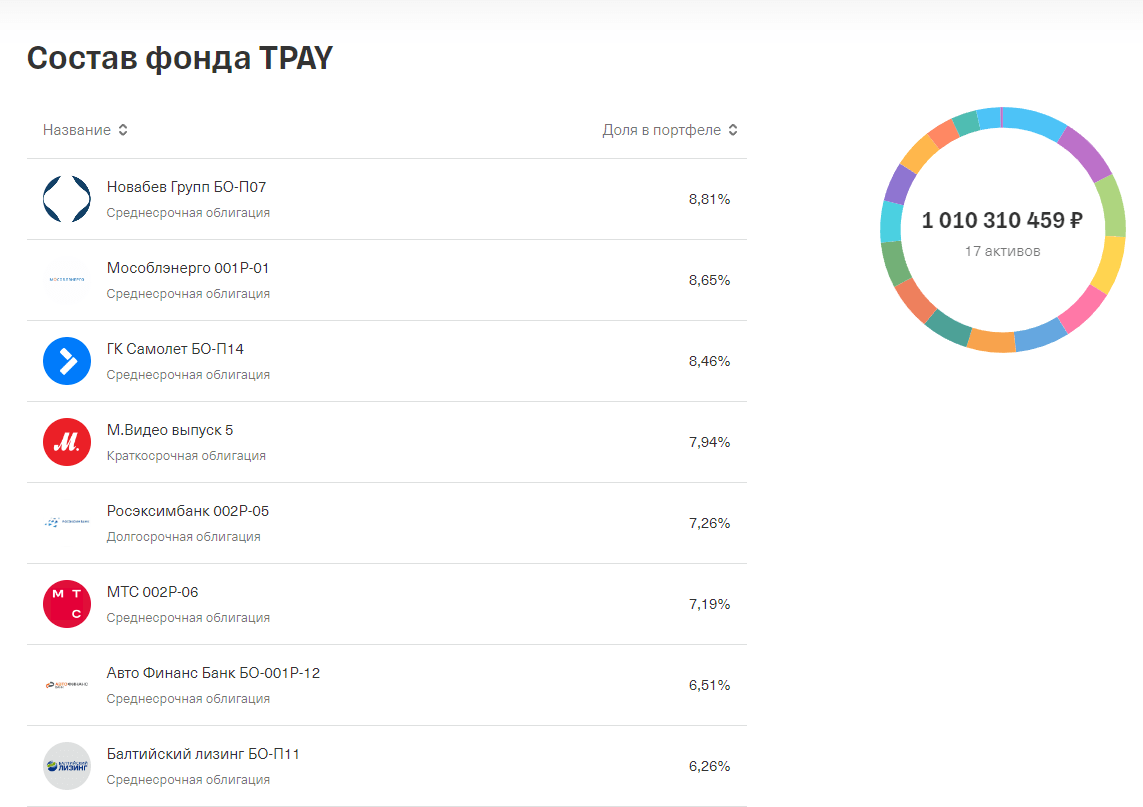

Внутри фонда TPAY управляющие закупили:

- облигации с переменным купоном - флоатеры, размер купонов которых зависит от ставки ЦБ;

- короткие корпоративные облигации с кредитным рейтингом BBB и выше. Весь поступающий доход с купонов аккумулируется внутри фонда и раз в месяц выплачивает инвесторам.

На момент написания статьи, в состав фонда TRAY входят 16 облигаций таких эмитентов как: МТС, Новабев, Самолет, АФК Система, Мегафон и т.д. Актуальный состав можно посмотреть на странице фонда.

Купонная доходность TPAY - 19,5%, при текущей ставке ЦБ - 18% (на 22.08.24)

Стоит ли покупать TPAY - факторы за и против

Факторы за

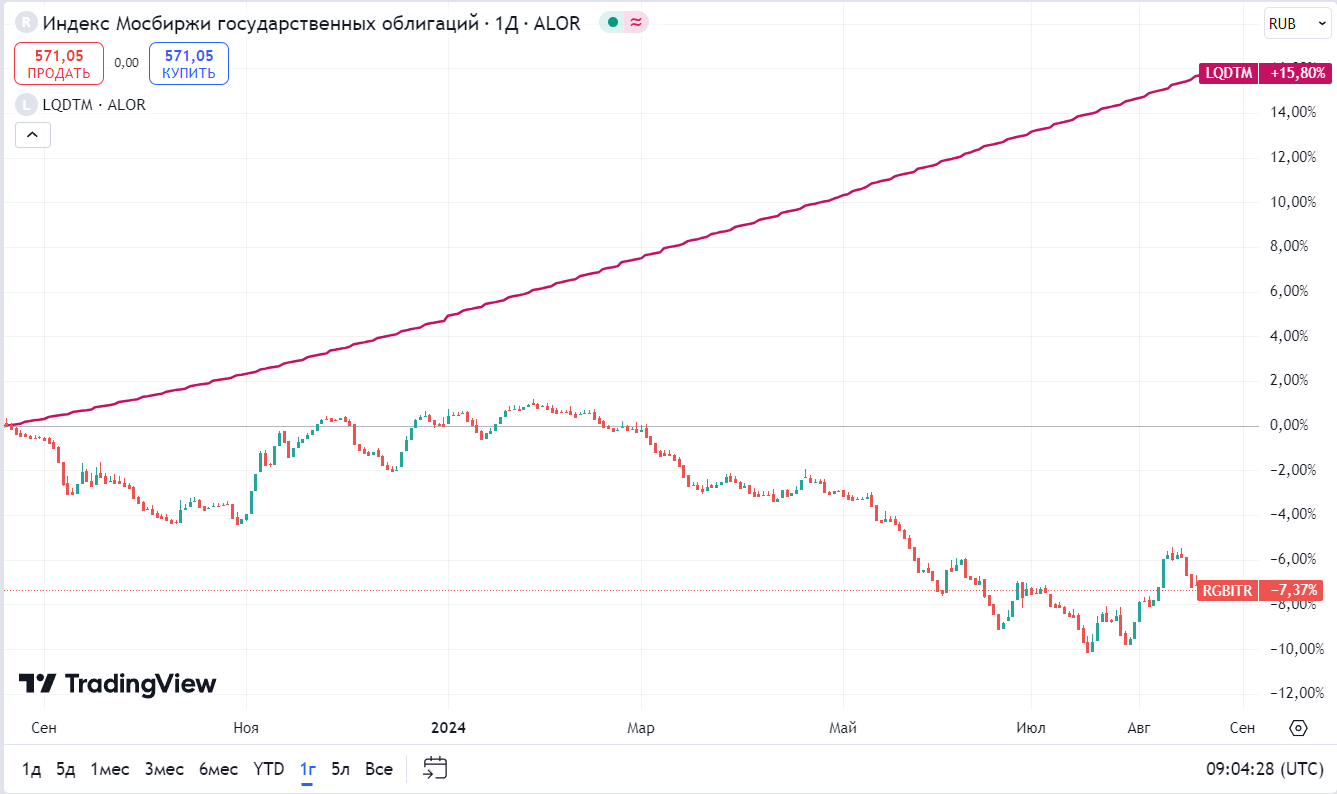

№1. Использование флоатеров позволяет снизить риски изменения ключевой ставки ЦБ. Напомню, что при росте ставки ЦБ - рыночные цены облигаций с фиксированным купоном снижаются. Причем падение может быть весьма существенным. Это видно на примере индекса гос. облигаций RGBITR. За год индекс показал отрицательную доходность -7,5%. В то время как консервативный фонд денежного рынка за это период принес +15,7%

Владея портфелем из флоатеров, инвестор плавно следуют за ставкой ЦБ, получая чуть больший процентный доход (доходность флоатеров как плавило идет с небольшой премией к ставке ЦБ: + 0,5-1,5%).

№2. Готовый диверсифицированный портфель из 1,5 десятка разных бумаг с периодической ребалансировкой.

№3. И выплата дохода! Но этот же параметр можно отнести и к факторам против!

Факторы против

№1. Комиссии фонда. За облигационный фонд, с 1,5 десятком бумаг в составе, платить почти 1% комиссий многовато. Но в последние года два наблюдается неприятная особенность - увеличение комиссий за управление по уже запущенным БПИФ. За таким непотребством уже были замечены фонды Альфы и Тинькофф. Сначала заманивают клиентов, потом поднимают стоимость обслуживания (бизнес по-русски). Возможно (это мое предположение) через некоторое время и комиссии TPAY повысят.

№2. Ненужные дополнительные расходы с пассивного дохода.

Попробую развернуть свою мысль.

Чем опасны фонды с выплатой дохода?

С моей точки зрения - фонд с выплатой дохода абсолютно бесполезен для инвестора. И использовать его могут:

- очень богатые люди, которые не привыкли считать свои расходы (так как они богаты);

- либо глупцы, которые не умеют считать свои расходы (и возможно поэтому они чуть беднее, чем могли бы быть).

- или ленивцы, которые не любят совершать лишние телодвижения и готовы за свою лень платить.

Почему?

Дело в двойных налогах! Владея подобным фондом, инвестор платит:

- комиссию за управление;

- налог с поступающего от фонда денежного потока.

К примеру, при текущей купонной доходности фонда 19,5% (на август 2024) - ежегодные налоги составят как минимум 2,54% от вложенного капитала. Добавим плату за управление под 1% и вот мы теряем по 3,53% ежегодно!

Что? 3,5% в год от капитала. На пустом месте!

Вам не, кажется, что это ОЧЕНЬ МНОГО! Особенно, если учитывать, что историческая реальная (сверх инфляции) доходность рынка облигаций составляет 1-2%. Т.е. можно осторожно предположить, что инвестор владеющий облигационным фондом с выплатой дохода будет получать отрицательную реальную доходность!

При заявленной купонной доходности фонда 19,5%, после вычета налога и комиссий, инвестор может рассчитывать примерно на 16% номинальной доходности!

А какие есть альтернативы?

Вариант 1.

Самостоятельно покупать отдельные облигации. На рынке не так много флоатеров и можно достаточно легко собрать портфель. Как вариант, за основу можно взять тот же состав индекса, за котором следует фонда TPAY. В этом случае мы также будем получать купоны, но будем экономить 1% ежегодно.

Вариант 2.

Можно покупать фонд TPAY или отдельные облигации на ИИС. В этом случае мы не платим налоги с поступающего дохода. И получаем выплаты в полном объеме (ура, победа!). Но что нам с ними делать дальше? Вывести деньги с ИИС нельзя. Остается только реинвестировать. А значит фишка фонда в виде выплат ежемесячного дохода на ИИСе теряет для нас всякий смысл.

Вариант 3.

Целесообразность владения фондом с выплатами или облигациями на обычном налогооблагаемом брокерском счете для долгосрочного инвестора я тоже ставлю под сомнением. Если деньги нам не нужны здесь и сейчас, впереди много лет инвестирования - то логично, что весь доход также будет реинвестироваться. Только за минусом бездумно уплаченных налогов с поступающих купонов.

Ранее я писал, что дивиденды - это зло! Аналогичное высказывание могу сделать и про налогооблагаемые купоны.

Какой смысл иметь пассивный денежный доход, если в планах не стоит его тратить в ближайшее время?

Резюмируя

Для меня, как долгосрочного инвестора, Фонд Тинькофф Пассивный Доход (TPAY) - бесполезный, и я даже бы сказал, вреден для увеличения будущего капитала. Использовать его в своем портфеле точно не планирую.

Приведу в пример свою налоговую стратегию по использованию облигаций (в планах еще как минимум лет 5 не трогать капитал, но взращивать его на бирже).

У меня в портфеле есть отдельные облигации с выплатой купонов, так и фонды облигаций (с реинвестированием).

- Отдельные бумаги я всегда беру на ИИС. Таким образом налог на купоны у меня ноль.

- Фонды покупаю на ИИС или на брокерском счете, но с прицелом продержать их больше 3-х лет, чтобы получить ЛДВ. Потенциальный налог - тоже ноль.

Всем удачных инвестиций!

У брокера Финам недавно появился БПИФ «Денежный рынок», по комиссиям весьма неплохой, правда пока низколиквидный, но думаю это решится со времением. Максим, вы не добавите его в вашу таблицу с фондами?

спс. Добавлю. Нужно вообще найти время и все там актуализировать!

Достаточно интересная статья, мне понравился подход в анализе. Интересно, что думает автор про TPAY сейчас, если я раскрою подробности:

— стоимость пая просела на 7,77% и на 17 декабря составляет 94.3-93.6р

— выплаты дивидендов сентябрь 1,73%, окт -1.69% ноя-1.62% и выплачиваются с задержкой 25-29 дней. т.е. за декабрь еще не было выплат на момент 17 декабря

— менеджеры т-банка очень настойчиво загнали кучу клиентов в этот фонд, наобещали доходность выше накопительного счета со всеми его плюсами, некоторые зашли на 100к а некоторые на несколько М. Я в их числе (у меня есть пасс. доход в другом, нормально банке и там проблем нет)

Автор, благодарю!

Если учитывать, то учитывать под «лупой» подробно. Это сложный процент от реинвестирования за год по всем выплатам купонов и учитывать премию за риск в «флоатерах». Премия, это +2,5 %. Может быть и по-разному. Давайте уже нормально все считать. То есть как можно подробнее и тогда уже можно будет делать какие-то выводы. Сколько комиссий на реинвестировании ? Тоже считать надо