Небольшой обзор по фонду "Долгосрочные гособлигации" от УК Первая. Разберем основные условия, состав, инвестиционную стратегии. Определим есть ли у фонда преимущества перед отдельными облигациями и стоит ли в него инвестировать.

Итак, поехали!

Основная информация по фонду:

- Тикер - SBLB.

- Старт торгов - 5 апреля 2024 года.

- Стоимость пая - от 10 рублей.

- TER = 0,8% в год (суммарные расходы инвестора).

- Торги и расчеты проводятся в российских рублях.

- Доступен у любого брокера. Можно покупать на ИИС.

- Купоны - реинвестируются.

Инвестиционная стратегия и состав SBLB

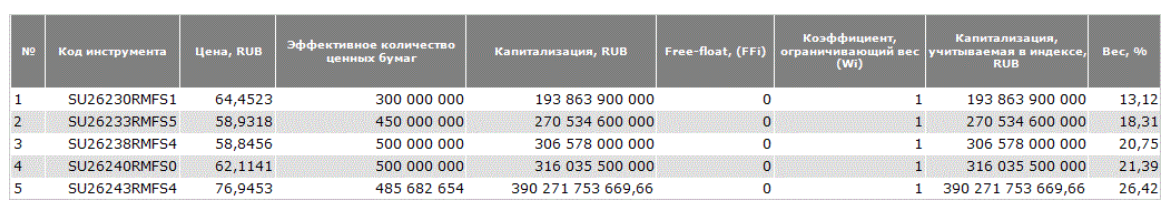

Фонд следует за индексом RUGBITR7Y+, включающий в себя длинные выпуски государственных облигаций (ОФЗ). На момент написания статьи, в индекс, а значит и фонд, входили пять ОФЗ со сроком до погашения от 11 до 17 лет.

Состав фонда SBLB:

- ОФЗ-26233-ПД – погашение в 2035 году

- ОФЗ-26240-ПД – погашение в 2036.

- ОФЗ-26243-ПД – до 2038г.

- ОФЗ-26230-ПД – до 2039г.

- ОФЗ-26238-ПД – до 2041г.

Актуальный состав индекса RUGBITR7Y+ можно посмотреть на сайте Мосбиржи в разделе "База расчета":

Средняя дюрация фонда SBLB - 7 лет.

Дюрация - показывает чувствительность к изменению процентных ставок. Чем выше дюрация, тем больше волатильность фонда или отдельных облигаций.

Упрощенно: при снижении ставки ЦБ на 1% - стоимость облигации или фонда подрастет на величину дюрации. В нашем случае примерно на 7%.

Отсюда вырисовывается простейшая инвестиционная стратегия:

При высоких процентных ставках в стране - покупка долгосрочных облигаций позволяет зафиксировать высокую доходность на длительный срок, а также получить дополнительную доходность на переоценке тела облигаций, когда ЦБ РФ перейдет к снижению ключевой ставки.

При низких процентных ставках, лучше перекладываться в короткие бумаги или облигации привязанные к ставке ЦБ: флоатеры, линкеры, фонды денежного рынка.

Стоит ли покупать SBLB - фактора за и против

Я не буду расхваливать или ругать инвестиционную стратегию, которой придерживается БПИФ SBLB. Здесь каждый инвестор пусть делает собственные выводы: принимает он стратегию или нет.

Я же сосредоточусь на сравнение с альтернативным вложением в виде покупки отдельных бумаги вместо фонда.

Что лучше (проще, выгоднее, спокойней): инвестировать в БПИФ SBLB или купить отдельные облигации.

Итак, поехали!

Диверсификация

Диверсификация используется инвесторами для снижения рисков.

Внутри фонда SBLB пять бумаг одного эмитента - Российской федерации. Поможет ли это нам как-то снизит риски? Наверное, нет.

Это как открывать для диверсификации несколько разных вкладов в одном банке.

Без разницы сколько у тебя в портфеле разных выпусков облигаций. Если государство объявит дефолт - плохо будет всем ОФЗ. В этом плане фонд никак не снижает риски.

Попытка сыграть на снижении ставки

Если использовать тактику прокатиться на снижении ставки и / или зафиксировать высокую купонную доходность, то целесообразнее брать в портфель максимально длинные выпуски с бОльшей дюрацией. В фонде помимо самой длинной бумаги (с погашением через 17 лет), есть облигации покороче (от 11 лет), соответственно с чуть меньшей дюрацией. И с меньшей потенциальной доходностью.

Налоги и комиссии

Целесообразность покупки облигаций или фонда зависит от места покупки: на обычном брокерском счете или ИИС разного типа.

Давайте порассуждаем.

Покупаем на ИИС-3 или ИИС-Б

Если покупать бумаги на ИИС первого или третьего типа и получать выплаты внутри ИИС - все налоги обнуляются. И в этом случае выгоднее владеть облигациями напрямую. Экономия на уровне комиссий за управление - 0,8% в год.

Обычный брокерский счет или ИИС-А.

Фонд не платит налоги с купонов и роста тела облигаций. Зато имеет комиссию за управление - 0,8% в год.

Покупая отдельные облигации - инвестор экономит на комиссиях фонда, но может попадать на налоги - 13% с купонов.

Точка равновесия, когда налог с купонов будет примерно равен комиссии за управление, находится при купонной доходности в 6,1% (13% от 6,1 = 0,8%). Если купонная доходность выше - с точки зрения налоговой оптимизации, выгоднее владеть фондом. Если ниже - отдельными облигациями.

ВАЖНО! Обязательно нужно учитывать ожидаемый срок владения бумагами для применения ЛДВ на обычном брокерском счете. Если срок меньше 3-х лет, при продаже фонда вся экономия на налогах улетучивается и инвестор понесет двойные расходы: придется заплатить одновременно налоги и комиссию фонду за управление.

Это правило также касается и покупки на ИИС-А. После отмены чита с переносом позиций при закрытии ИИС - инвестор также попадет на двойные потери.

Двойные потери! Звучит так, как будто нас где-то обманули! Прошу заметить, это все законно! Ловкость рук и никакого мошенничества!

Разберу на примере.

Все включено: двойные расходы за ваши деньги

или как мы оптимизировали расходы, оптимизировали, да невыоптимизировали.

У нас есть 1000 рублей. Хотим вложить деньги на 1 год. Мы можем купить отдельную облигацию или фонд облигаций. Сравниваем результаты.

Вариант №1.

Покупаем облигацию за 1 000 рублей с купонной доходностью 10% годовых. За год купоны принесут 100 рублей, за вычетом налогов - на руки мы получим 87 рублей. Будем считать, что тело облигации не поменялось.

Через год продаем облигацию за 1 000 рублей. С учетом купонов у нас будет 1087 рублей.

Вариант №2.

Допустим есть фонд, состоящий из одной облигации. С комиссией за управление - 0,8% в год, но с нулевым налогом на купонны. Поступающие купоны фонд реинвестирует полностью (ставка налога - ноль).

Мы покупаем паи фонда также на 1 000 рублей.

Сколько денег мы получим, если решим продать фонд через год?

За год фонд получит 100 рублей купонами и реинвестирует их увеличив цену пая до 1 100 рублей. За год комиссия за управление фондом - 8,4 рубля. Т.е. через год стоимость фонда в нашем портфеле составит 1 100-8,4 = 1 091,6 руб.

По сравнению с облигациями мы сэкономили (заработали) лишние 4,6 рубля или 0,46% от первоначального вложения.

Но что будет, если мы продадим фонд?

Стоимость портфеля к моменту продажи = 1 091,6. Из них 91,6 руб. - это прирост стоимости, попадающий под налоги. 13% от 91,6 = 11,9 составит налог на прибыль.

Считаем результат: 1091,6 - 11,9 = 1079,7 рублей получаем на руки при продаже фонда. В отдельных облигациях - мы бы получили на 8 рублей больше. Разница как раз на величину комиссий за управление фондом!

Вывод: продавая фонд меньше чем через 3 года, инвестор платит и налоги и комиссии за управление!

Прочие факторы

Они до того несущественны, что перечислю их кратко.

Удобство. Если ваша цель накопление, то автоинвестирование через фонд удобнее, чем самостоятельно пристраивание купонов. Цель денежный поток - выбираем облигации. (капитан Очевидность).

Цена. Обычно чем ниже стоимость ценной бумаги, тем удобнее для инвестора. Но ребята, имейте совесть, меня к примеру бесят эти копеечные фонды за 1-2-3-4-5 рублей. Понимаю, если бы котировки одной бумаги составляли несколько десятков тысяч рублей. А так какая разница 10 рублей стоит один пай или 1 000 рублей одна облигация. Для среднего инвестора разницы никакой - мало кто пополняет брокерские счета на 10-100 рублей и не может позволить купить себе несколько отдельных облигаций.

(Не)нужный посредник в лице фонда между вами и облигациям. Армагедонщики могут увидеть в этом дополнительные риски эмитента. Я к этому пункту отношусь скептически (это же Сбер - крупнейший банк страны). Но, ок. Пусть будет так.

Резюмируя

С точки зрения налоговой оптимизации и возможных расходов:

- на все виды ИИС выгоднее брать отдельные облигации ОФЗ;

- на обычный брокерский счет:

- при горизонте инвестирования более 3 лет - берем фонд SBLB;

- если срок меньше 3-х лет, наш выбор - отдельные облигации.

Обзоры по другим выгодным и не очень биржевым фондам собраны в этой подборке.

Еще бы знать заранее горизонт инвестирования. Если вдруг за год ставка снизится до 7%, то длинные ОФЗ станут не интересны и их надо будет продать. А если это событие произойдет через 3+ года, соответственно продавать будем через 3+ года

чем они станут неинтересны?

сегодня доходность показывает больше 13%

при ставке 7% какие облигации (вы сможете купить) вам дадут такую доходность????

ну и как раз многие и покупают с расчетом что будет ставка 7% и офз должны подорожать …. чтобы их продать

«что будет ставка 7% и офз должны подорожать …. чтобы их продать». Так ведь и я о том же

«какие облигации (вы сможете купить) вам дадут такую доходность????» Любые

0.8% за 5 выпусков ОФЗ. Они совсем обнаглели в этом Сбере. У них фонд на акции почти столько же берет 0.86% (там хотя бы есть за что: много бумаг + экономия на налогах на дивы).

Подскажите, если брать офз ин на ИИС 3, то налога не будет на купоны и на индексацию номинала ?

не будет

Нужно быть совсем ленивым, чтобы не смочь поделить деньги равномерно на 5 облигаций. И второй момент — это сейчас доходность по длинным облигациям очень большая, и за управление отдадим 7,5% от дохода, а когда доходность станет 6-7% — за управление будут забирать уже 12-15% от дохода, примерно равно экономии на НДФЛ.

Дешевые акции и копеечные фонды удобно брать на оставшиеся небольшие суммы или на купоны, или на дивиденды.

Учитывая льготы на ИИС 3, теперь вообще нет смысла брать подобные фонды и платить им комсу.

Они подойдут только для коротких сроков (менее 5 лет) и покупки на брокерском счете (чтобы не платить налоги на купоны).

«Если купонная доходность выше — с точки зрения налоговой оптимизации, выгоднее владеть фондом.»

Подскажите, если например купонная доходность у облигации 6%, то выгоднее держать ее, чем фонд.

А если ключевая ставка изменилась и например текущая доходность у этой облигации выросла до 10%, то в данном случае владеть фондом будет выгоднее ?

Или в случае с облигациями с постоянным купоном это правило не работает т.к. налог будет все время один и тот же (величина выплаченного купона же не меняется — будут выплачены все те же 6% от номинала) ?