Разберемся что представляет из себя БПИФ Альфа-Капитал Управляемые облигации (AKMB). Стоит ли инвестировать в фонд. И про какие нюансы нужно обязательно знать.

Кратко о фонде AKMB

БПИФ Альфа-Капитал Управляемые облигации. Тикер на Московской бирже - AKMB. Старт торгов - июнь 2020 года.

Фонд инвестирует в государственные облигации (ОФЗ), муниципальные и корпоративные бумаги. Состав фонда нигде не прописан. БПИФ AKMB является активно управляемым биржевым фондом на широкий рынок долговых бумаг. Облигации подбираются в портфель исходя из рыночной обстановки.

Все поступающие купоны реинвестируются.

Цена на бирже стартовала с 1 рубля. )))

Фонд доступен для покупки через российских брокеров. Можно брать на ИИС. Имеет налоговые льготы (не платит налоги на купонный доход). Это будет актуально с 2021 года.

Статья в тему: 4 способа избежать налог на купонный доход по облигациям

Особенности БПИФ

Комиссии

Одна из самых высоких ставок среди биржевых фондов.

Статьи расходов:

- плата за управление - 1% в год;

- депозитарий - 0,21% (без НДС);

- прочие - 0,5% (без НДС).

В итоге: совокупные расходы AKMB - 1,71% в год. С учетом налогов - 1,81%.

Добавлено сентябрь 2021.

В течение года несколько раз происходило небольшое снижение комиссий. Сейчас совокупные расходы при владение БПИФ AKMB - 1

,31% в год.Добавлено январь 2022.

В начале года было еще одно символическое снижение комиссий - на 0,06%. Суммарно за фонд AKMB комиссии теперь

составляют 1,25%Добавлено апрель 2024

Комиссию повысили до 1,33%!!!

В среднем, облигационные фонды берут в 2-4 раза меньше (сравнение комиссий ETF на Московской бирже).

Кому-то может показаться, что ставка в почти 2% - это не так много. Еще несколько лет назад (когда надежные облигации давали двузначную доходность) наверное можно было бы закрыть глаза на такой "скромный тариф за управление". Но сейчас, когда доходность по облигациям упала практически в пол - отдавать такие деньги ...

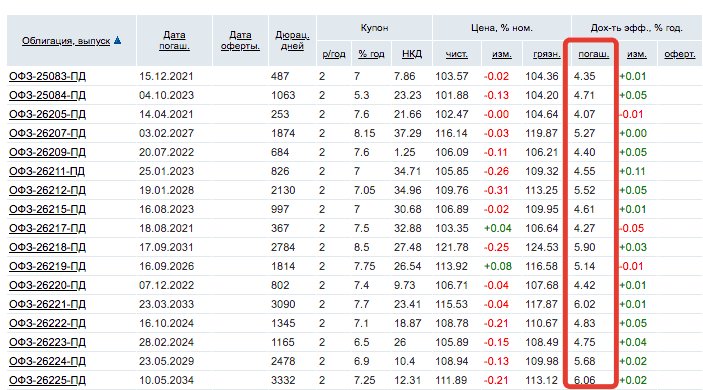

Смотрите. На данный момент (июль 2020) - доходность не слишком длинных ОФЗ составляет 4,5 - 5.7% годовых. Если вычесть комиссии за управление, реально инвестору останется 3-4%. А это совсем смешно (если бы не было так грустно).

Справедливости ради отмечу, что фонд покупает и другие облигации, доходность по ним будет выше. Но ненамного. Если не углубляться в совсем рискованные бумаги с низким рейтингом.

Конкуренты (облигационные фонды) тоже имеют в составе более доходные бумаги. Но просят за управление гораздо меньше.

Но ведь ETF от Альфы - это фонд с активным управлением. По которому наверняка будет большая доходность?

Активное управление - плюсы и минусы

Чем обусловлено высокая ставка (комиссия за управление)? Наверное активной стратегией. А чем отличается активное управление от пассивного?

Обычно пассивное управление - это следование за индексом. Покупаешь бумаги в той же пропорции, как в индексе. Независимо от стоимости. За тебя уже все решено. Состав индекса и веса известны.

При активном управление решение о покупке/продаже активов принимается согласно какой-то инвестиционной стратегии.

Управляющий фондом ищет выгодные предложения на рынке долговых бумаг. За счет этого планируется получать более высокую доходность.

Но в таком случае, мы хоть и получаем доход с облигаций, но в то же время очень сильно зависим от умения управляющего. По сути, мы вкладываем деньги в человека (или команду), а не ценные бумаги.

Обычно считается, что вложения в облигации - это консервативные инвестиции. С меньшими рисками (по сравнению с акциями). Но что же мы имеем в фонде AKMB?

Активное управление - это постоянная покупка/продажа бумаг. Следовательно повышенные торговые расходы. Которые всегда будут уменьшать прибыль.

Высокие риски. Опять же связанные с активным управлением. Риски - это неопределенность. Управляющая компания может добиться более высокой доходности (по сравнению с классическими облигационными фондами). Но в тоже время всегда будет присутствовать вероятность проиграть обычным ОФЗ (из-за неудачных сделок управляющего). И не получить даже стандартной доходности. Здесь рекомендую ознакомиться с исследованием SPIVA, где сравнивается доходность активных и пассивных инвестиций.

Фонд Управляемые облигации - не совсем облигационный фонд

Почему?

В правилах доверительного управления прописано следующее:

24. Инвестиционная политика управляющей компании:

Инвестиционной политикой управляющей компании является долгосрочное и/или краткосрочные вложения средств в ценные бумаги, преимущественно в облигации, и краткосрочное вложение средств в производные финансовые инструменты.

В нагрузку к облигациям, инвестор получает инструменты с очень высокой степенью риска (деривативы). В правилах даже прописан максимально допустимый размер этих инструментов. До 40%. Это жесть.

26. Структура активов фонда должна одновременно соответствовать следующим требованиям:

Стоимость лотов производных финансовых инструментов (если базовым (базисным) активом производного финансового инструмента является другой производный финансовый инструмент - стоимость лотов таких производных финансовых инструментов), стоимость ценных бумаг (сумма денежных средств), полученных управляющей компанией фонда по первой части договора репо, размер принятых обязательств по поставке активов по иным сделкам, дата исполнения которых не ранее 4 рабочих дней с даты заключения сделки и заемные средства, предусмотренные подпунктом 5 пункта 1 статьи 40 Федерального закона от 29 ноября 2001 года N 156-ФЗ, в совокупности не должны превышать 40 процентов стоимости чистых активов фонда.

Резюмируя:

БПИФ Альфа-Капитал Управляемые облигации не является классическим облигационным фондом. За счет активного управления (и использования производных инструментов в том числе) фонд может показывать доходность выше той, которую дает долговой рынок (сравнивая с пассивной стратегией).

Но эта повышенная доходность не гарантирована. Причина кроется в двух главных факторах (рисках):

- Управляющий должен постоянно обыгрывать рынок, показывая доходность как минимум на величину комиссии (1,7% сверху) выше. В идеале еще больше. Иначе зачем тогда вкладываться в фонд.

- Всегда присутствует человеческий фактор - риски неправильного принятия решения (инвестиции в управляющего, а не ценные бумаги). Всего одна ошибка может съесть львиную часть дохода.

P/S/

На ум приходит скороговорка: ... но тридцать три корабля лавировали, лавировали, да так и не вЫлавировали ...

Вот так и управляющий (а вместе с ним и фонд AKMB) может не вЫлавировать. ))))

Что еще почитать: Как комиссии фондов влияют на прибыль или как потерять сотни тысяч

Удачных инвестиций с низкими комиссиями!

Прочие расходы уменьшены до 0,2% без учета налога.

В новых правилах от 23 ноября 2020 года указано, что допустимое отклонение от справедливой цены составляет 10%, а цена погашения — 5%.

Некоторые опционные стратегии имеют очень не высокую степень риска. Видимо, речь идёт о них. Дилинг у Альфы традиционно сильный. Я бы предположил 12% годовых приблизительно. Год пройдет — увидим.

Ну вот спустя год что-то они показывают результат лучше чем у vtbb

Смотрю на доходность vtbb (индекс корп облиг) за год 3.7% — меньше чем на вкладке….

Sbgb (индекс офз) — минус 2% за год (на конец мая 2021)

AKMB — плюс 8.8%

Так ли плохо, даже с учётом комиссии?

Эти махинаторы наживаются на вкладчикам инветскопилок. Под суд всех.