В последний год в стране (да и во всем мире) наблюдается просто бум инвестиций. Миллионы новых инвесторов принося свежие деньги - хлынули на рынок. Одновременно с этим появилось много предложений от "гуру инвестиций" (хороших и плохих): различные сайты, телеграмм каналы, сообщества, курсы. Где вас научат (платно или бесплатно) "правильно инвестировать". Основной упор делается на выбор правильных акций, которые нужно покупать в правильное время и не забывать потом продать их в другое правильное время, когда эти акции станут уже не такими правильными для инвестиций.

На самом деле, чтобы быть успешным инвестором, не нужно обладать глубокими знаниями. Самые главные инвестиционные решения, которые вы должны сделать - на самом деле достаточно просты. Но именно они в большей степени будут влиять на ваш результат (принцип Парето).

Сколько денег вы откладываете

Большинство начинающих инвесторов очень большое значение придают доходности:

- Я заработал за год 20%!

- А я 30%!

- А я целых 50%".

- У тебя всего 10%? Ну ты и лошара!"

Это может показаться странным, но на начальном этапе гораздо бОльшее значение имеет ваша норма сбережений. Именно от того сколько денег вы можете откладывать (и вкладывать) каждый месяц - напрямую зависит конечный результат.

Где-то читал исследование, что доходность в первые лет 8 инвестирования - дает менее 1% от общего результата. Отчасти про что-то подобное я писал в статье: Сбережения важнее инвестиций? Используем правильные способы роста капитала

В начале пути инвестору лучше сосредоточится на норме сбережений и не сильно беспокоится о текущих доходностях. По крайней мере в первое десятилетие.

Куда вы инвестируете

Около 90% отдачи от инвестиций зависит от того не во что, а куда вы инвестируете.

Что это значит?

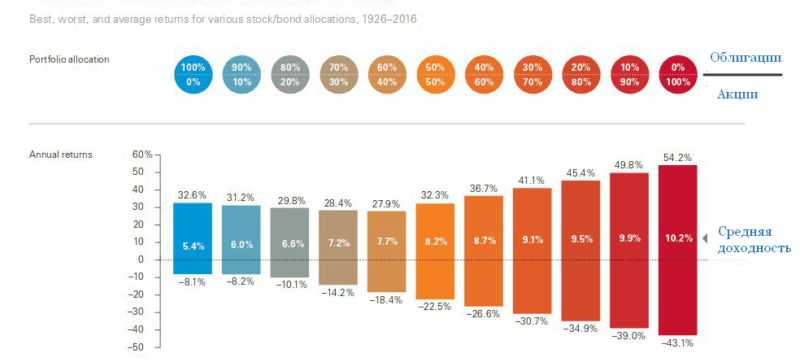

Обычно портфель подавляющего числа инвесторов включает акции и облигации.

Акции - являются инструментом с самой высокой потенциальной доходностью среди других классических классов активов. Потенциал прибыли раскрывается в основном на длительных периодах. Периодически акции могут складываться в цене на десятки процентов. Инвестор легко может увидеть сокращение своего счета в два раза.

Облигации - менее доходные, но обладают меньшей волатильностью. Они как бы защищают портфель от просадок, уменьшая величину падения.

Как это выглядит на примере?

Допустим рынок акций в кризис обвалился на 50%

Стоимость портфеля полностью состоящего из акций - уменьшится на аналогичную величину в 50% или сложится в 2 раза.

Портфель состоящий из акций и облигаций в пропорции 60 / 40 - потеряет в стоимости примерно 30%.

Комбинируя соотношение акций и облигаций, инвестор может напрямую влиять на уровень риска и будущую ожидаемую доходность своего портфеля.

На картинке историческая доходность и просадки портфелей в зависимости от распределения пропорций акций / облигаций.

Как вы диверсифицируете

Вкладывая все средства в акции одной компании - мы имеем риск потерять до 100% денег, если что-то пойдет не так.

Имея в портфеле две акции - риск снижается до 50% (одновременно две компании обанкротится практически не могут).

Думаю далее логика понятна. По мере увеличения количества - снижаются риски. Зачем выбирать отдельные акции, если можно взять готовый портфель из лучших компаний страны в лице индексного фонда.

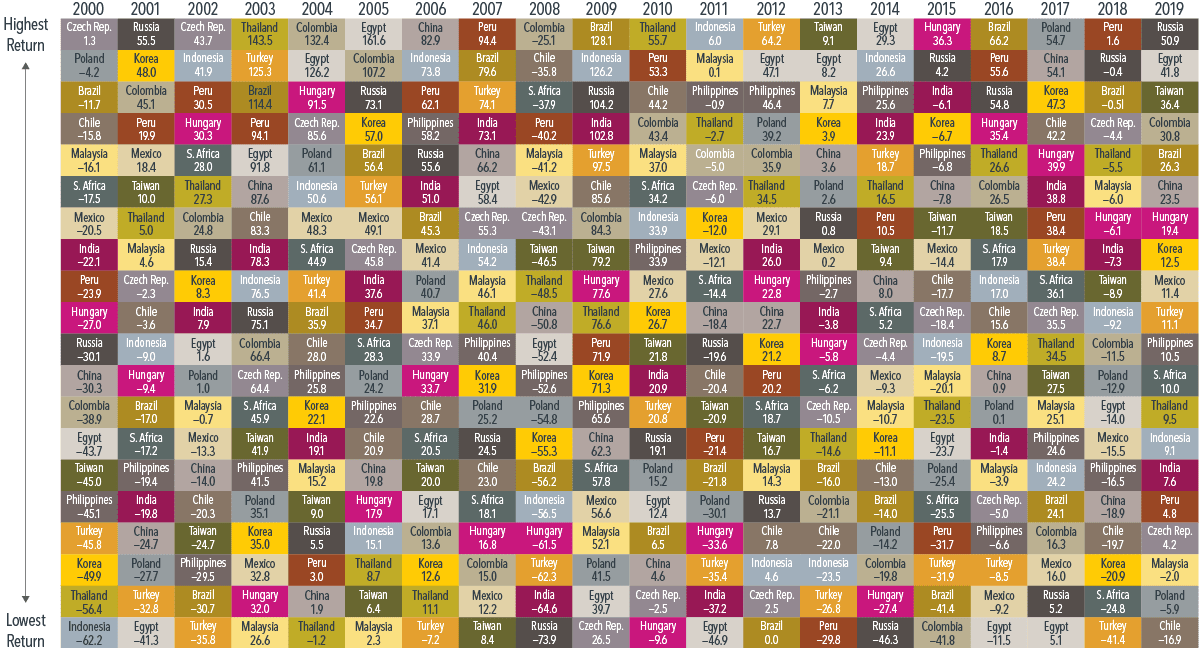

Можно пойти еще дальше. Вместо акций (фонда) только одной страны - использовать другие мировые рынки.

Это позволить избежать игру в угадайку - кто же выстрелит в будущем?

Можете быстро ответить, глядя на картинку ниже - кто стал лидером по общей доходности за прошедшие два десятилетия?

Диверсификация - это бесплатный способ уйти от чрезмерного риска, при сохранении приемлемого уровня доходности.

Сколько вы платите

"За качество нужно платить. Хорошая вещь не может стоить дешево." Эти высказывания применимы к большинству вещей в нашей жизни.

В инвестировании этот принцип работает в обратную сторону. Как сказал Джон Богл (основатель Vanguard): "Инвестируя, вы получаете то, за что не платите".

Один из лучших способов увеличить прибыль - снизить свои затраты. Morningstar в своих исследованиях обнаружила любопытную вещь: размер комиссий фондов является единственным способом определить будущих лидеров по доходности.

Чем меньше вы несете расходов на инвестирование, тем больше у вас остается денег, которые вы можете дополнительно вкладывать.

К расходам нужно отнести не только комиссии фондов, но и брокерские расходы и работы по оптимизации налогообложения.

Следуете ли вы своему плану

По себе знаю, как тяжело придерживаться своей инвестиционной стратегии. Постоянно есть соблазн что-то поменять, куда-то залезть, купить-продать "пока еще не поздно" - хотя все это идет вразрез твоего плана.

Я не раз наступал на подобные "грабли" и до сих пор (хоть и намного меньше) наступаю (постоянно борюсь с этим соблазнами). В большинстве случаев отступление от плана (или стратегии) приносило лично мне негативные результаты.

Здесь у меня были типичные ошибки, как и у всех начинающих инвесторов. Держишь какой-то актив №1, а он не растет уже несколько лет или дает какую-то смешную доходность. А в это время актив №2 прет и прет вверх, давая десятки процентов прибыли в год. Перекладываешься из первого во второй и .... О ЧУДО, происходит смена лидера, твоя ставка не сыграла и ты снова в жопе.

Короче я для себя понял, что все эти перебежки "в попытке поймать волну" в конечном счете дорого обходятся. Гораздо проще придерживаться своего плана: не пытать выбирать удачные моменты для покупок.

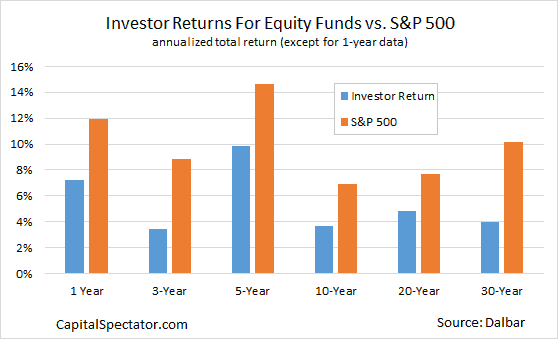

Вот вам еще одно исследование:

Средняя доходность американского инвестора, инвестирующего в отдельные (американские) акции и (обратите внимание) в индекс S&P500 - ВСЕГДА НИЖЕ доходности индекса S&P 500. Причем это не какой-нибудь незначительный перевес индекса на уровень комиссий и налогов. Разница в доходности может различаться в ДВА РАЗА! Два раза, Карл! Это просто жесть!

Объяснение довольно простое (если кто еще не догадался) - люди начинают инвестировать когда видят, как прет рынок вверх. И скидывают активы, когда рынок падает.

Общий смысл подобных действий: покупка на пиках (дорого) и продажа на низах (дешево). Хотя должно быть наоборот: покупай дешево, продавай дорого (или вообще не продавай если ты долгосрочный инвестор).

Резюмируя

Хочешь быть успешным долгосрочным инвестором? Распредели деньги по нескольким низкозатратным фондам инвестирующих в различные активы. Придерживайся выбранной стратегии на протяжении всего времени и на выходе получишь достойный результат. И скорее всего даже лучше, чем у большинства так называемых "гуру инвестиций".

Удачных инвестиций!

Все так и есть, все 5 фактов по полочкам.

для пенсионера понятно,но наверно лучше для меня вкладывать в дивидендные активы

Ошибка в Резюме:

Распредели деньги по нескольким низкозатРАным фондам

спс. Поправил

Спасибо за статью! Но 8 лет неважно во что вкладываться — это явно перебор)