Биржевой фонд (БПИФ) Лидеры Технологий-Фридом Финанс. Тикер на рынке - MTEK. Управляющая компания - Восток-Запад.

Стратегия инвестирования

Фонд инвестирует деньги в акции 10 крупнейших компаний технологического сектора. Обращающихся на американской бирже. Имеющих капитализацию не менее 50 млрд. долларов.

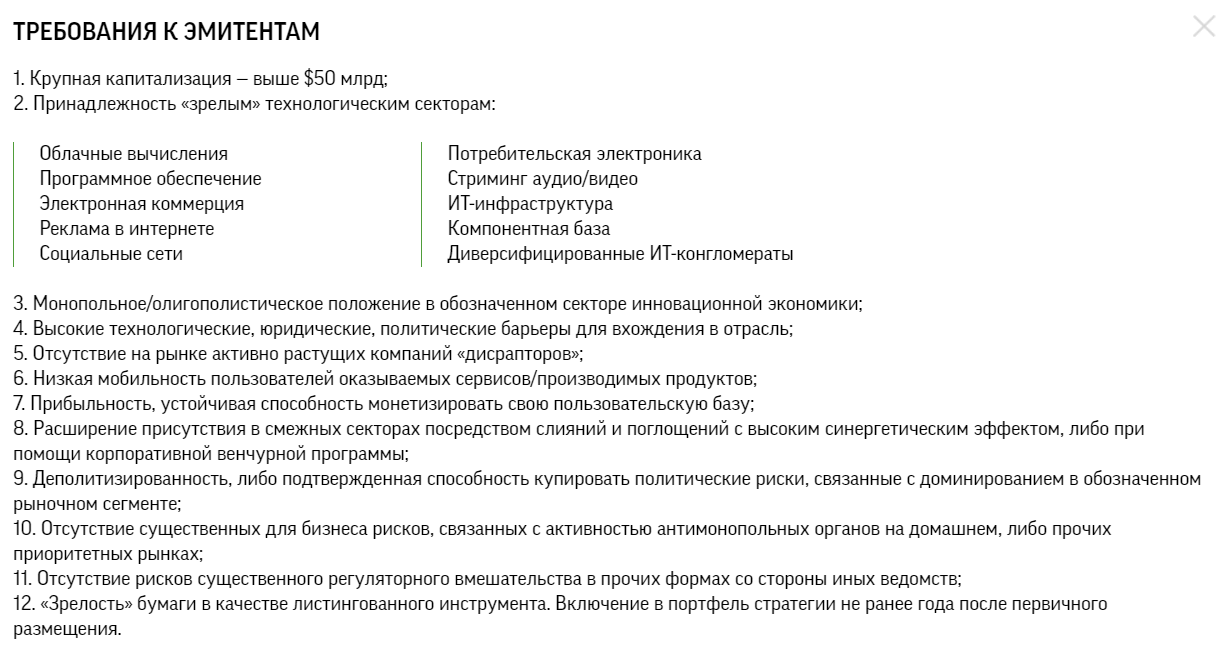

Помимо капитализации, к эмитентам предъявляется ряд определенных требований. При последовательном снижении уровня соответствия этим требованиям, эмитент исключается из стратегии. Его отсутствие замещается денежной позицией соответствующего объема.

Состав и структура

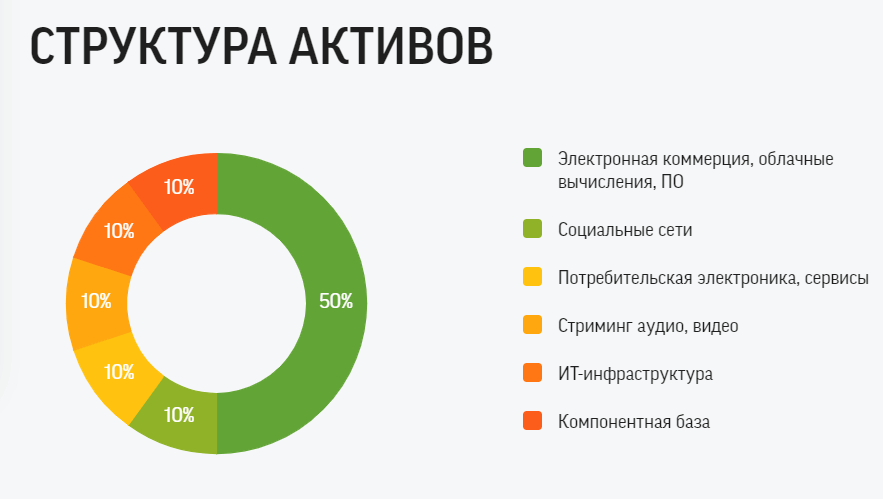

Доля технологических секторов в портфеле.

Состав фонда MTEK:

- Apple

- Amazon

- Microsoft

- Netflix

- Salesforce

- Cisco Systems

- Nvidia

- PayPal

Все компании имеют равные доли веса в портфеле.

Комиссии

Плата за управление, взимаемая фондом составляет 1% от среднегодовой стоимости чистых активов.

Плата за депозитарное обслуживание - 1%.

Категория "Прочие поборы расходы" - 0,5%.

Итого:

стоимость владения паями фонда "Лидеры технологий" для инвестора обойдется в 2,5% ежегодных комиссий.

К слову говоря, 2,5% - это уже сниженная комиссия. До декабря 2019 года она составляла немыслимые ...7%.

Плюсы и минусы MTEK

Ликвидность и спред.

Обороты фонда на Московской бирже практически нулевые. Всего несколько сделок в день. Не сотни. И даже не десятки. Буквально несколько штук.

Спред с стакане ОГРОМЕННЫЙ. Разница между ценой покупки и продажи около 1%. Это много. Очень много.

Комиссии.

Одна из самых высоких среди биржевых фондов (при средней температуре по больнице в районе 1%). Наверное только у вечных портфелей Тинькофф могут выйти комиссии поболее.

Состав фонда - это и плюс и минус. Из минусов - это низкая диверсификация. Всего 10 компаний. В то время, как конкуренты предлагают вложиться сразу в несколько десятков и даже сотен компаний.

Но в тоже время - в составе только лидеры. Можно сказать голубые фишки высоких технологий.

Статья в тему: Реальные комиссии ETF и БПИФ на Московской бирже

Сама стратегия - отличная идея. Я уже писал про исследование (подробности здесь), что основную массу прироста всего фондового рынка задает небольшой процент компаний. И нет смысла инвестировать в огромное количество ценных бумаг, если можно сосредоточить все усилия и деньги на нескольких акциях роста.

Второй фактор ЗА я вижу в росте популярности пассивных инвестиций. Люди несут деньги в индексные ETF (и прочие пассивные фонды). И наибольший выигрыш от этого получают акции компаний с наибольшей долей веса в индексе. Иными словами - самые крупные будет расти еще быстрее.

РИСКИ. В тоже время не нужно забывать, что при сильном росте (намного выше рынка) мы можем также сильно упасть (намного глубже рынка). Вспомните (погуглите) крах доткомов. И посмотрите на графики (глубину падения).

Цена входа. Как и у всех биржевых фондов, она достаточно демократичная. Старт торгов на бирже от 1 тысячи рублей. К слову, минимальная стоимость входа в ПИФ Лидеры Технологий (до того как он стал торговаться на бирже), составляла 500 000 рублей.

Резюмируя

Сама стратегия инвестирования БПИФ Лидеры Технологий от Фридом мне очень нравится. Не распыляться. А сделать ставку только на лидеров. И попытаться получить бОльшую доходность. Естественно не на все деньги (не забывая про диверсификацию портфеля).

В тоже же время, высокие комиссии - это как серпом по ... будут срезать вашу прибыль. И очень сильно. Особенно на длительном горизонте.

Рекомендую: Как высокие комиссии фондов могут забрать у вас сотни тысяч

Спасибо за обзор! Все по полочкам. Идея хороша, но дорогое обслуживание на длительное инвестирование получается, низкая ликвидность, плюс низкая диверсификация, согласен с автором на 100%.

10 то компаний самому не сложно купить.

Что-то последние ETF выходят с повышенными комиссиями (от Тинькова, от FINEXа, сейчас вот от Фридом – Лидеры технологий). Тенденция однако….)

Я думаю виноват повышенный рост со стороны клиентов …

В последний год число инвесторов увеличилось значительно. И многие (да наверное большинство) не сильно вникают в комиссии и как они будут влиять на прибыль.

И покупают что им навязывают (маркетинг в действии).

Не очень хороший тренд. Я уже несколько лет жду наоборот снижения комиссий.

А у нас наоборот. Россия однако. Это как с ценами на нефть и бензин. Куда бы цена на нефть не двигалась — бенз всегда дорожает (((

с другой стороны, чем больше народу на Фонде, тем лучше. таким мастодонтам как Сбер и ВТб придется бороться за клиента, и если кто-то на Мосбирже начнет ломать систему и давать низкую комсу за управление БПИФ , то им (Сбер и ВТб) тоже надо будет снижаться, иначе продукт будет не конкурентен. кстати «хомячки» (непрофессионалы в среде профи) принесли хорошие деньги на Мосбиржу в 19 г и тенденция растет!

Поясните пожалуйста, «Обороты фонда на Московской бирже практически нулевые. Всего несколько сделок в день». Но ведь создатели ETF в люобм случае обязаны купить у меня любое количество их акций фонда обратно? Даже если другой Вася, Петя, Леша не захочет у меня их купить?

Чем меньше желающих купить-продать — тем шире спред на бирже. И тем не выгоднее входить в бумаги.

Провайдер конечно выставляет своего маркет-мейкера, но продавать их придется по цене скорее всего не самой выгодной (немного далекой от справедливой).

В правилах у многих (почти у всех) российских фондов прописано, что цена фонда может отклоняться от справедливой … на 5-10%. Было бы много желающих в стакане — они бы быстро выкупали (или продавали) такую неэффективность. А если в стакане только один маркет-мейкер (в обе стороны) — то он и заказывает музыку.