Ранее я сравнивал доходность российских фондов (ПИФ) с индексом Мосбиржи на разных промежутках времени: год, 3 года и 5 лет. Результат подтвердил статистику, что большинство фондов проигрывает индексу. Между тем, нашлось несколько ПИФ, которые сумели превзойти индекс на каждой из рассматриваемой дистанции.

Аналогичный мини-эксперимент я решил проверить на биржевых фондах (БПИФ) торгующихся на Московской фондовой бирже. Их мало, срок их жизни не очень большой, тем не менее будет интересно узнать, есть ли среди них БПИФ опережающие классический индекс Мосбиржи (IMOEX).

Итак, поехали!

Алгоритм выбора и список предметов

На момент написания статьи на российском рынке торгуется 16 биржевых фондов на отечественные акции. Если из этого и без того небольшого списка убрать все индексные фонды (индекс Мосбиржи и индекс голубых фишек - у них примерно похожая динамика), то в наличии останется всего 10 БПИФ с активным или полу активным управлением.

Формально, некоторые оставшиеся фонды считаются индексными, но это не совсем так. Некоторые УК сами придумали свой индекс (индекс дивидендных аристократов, индекс акций роста, индекс устойчивого развития, индекс исламских инвестиций и т.д.), сами его отслеживают и рассчитывают (иногда с помощью Московской биржи) и сами за этим индексом следуют. Получаем - три в одном! Ничего плохого в этом не вижу, но, честно говоря - это не индексная, а смарт-стратегия.

Итак, у нас есть 10 "не индексных" БПИФ:

- AKME - Альфа-Капитал Управляемые Российские Акции

- SBRI - Первая – Фонд Ответственные инвестиции

- DIVD - ДОХОДЪ Индекс дивидендных акций РФ

- MKBD - МКБ – Российские дивидендные акции

- SBHI - Первая – Фонд Халяльные инвестиции

- ESGE - ВИМ - Устойчивое развитие российских компаний

- GROD - ДОХОДЪ Индекс акций роста РФ

- ESGR - РСХБ - Индекс МосБиржи - РСПП Вектор устойчивого развития

- AMRE - АТОН – Российские акции +

- SCFT - Система капитал - Технологии будущего

Небольшой ликбез (для тех кто забыл):

Первая - это ex. Сбер;

ВИМ - это ex. ВТБ.

Битва фондов

В качестве спарринг-партнера я взял индексный биржевой фонд. Самый старый (с более длительной историей) - это БПИФ SBMX на индекс Мосбиржи от Сбера (или УК Первая) - торгуется с сентября 2018 года. С ним и будем сравнивать.

И сразу первый облом. Выяснилось, что 3 года назад всех наших подопытных фондов еще не существовало. Есть данные только за последние два года, да и только по пяти БПИФ.

Будет работать с тем что есть. Данные по доходности фондов я брал с сайта Капитал-Гейн.

Итак, что получилось:

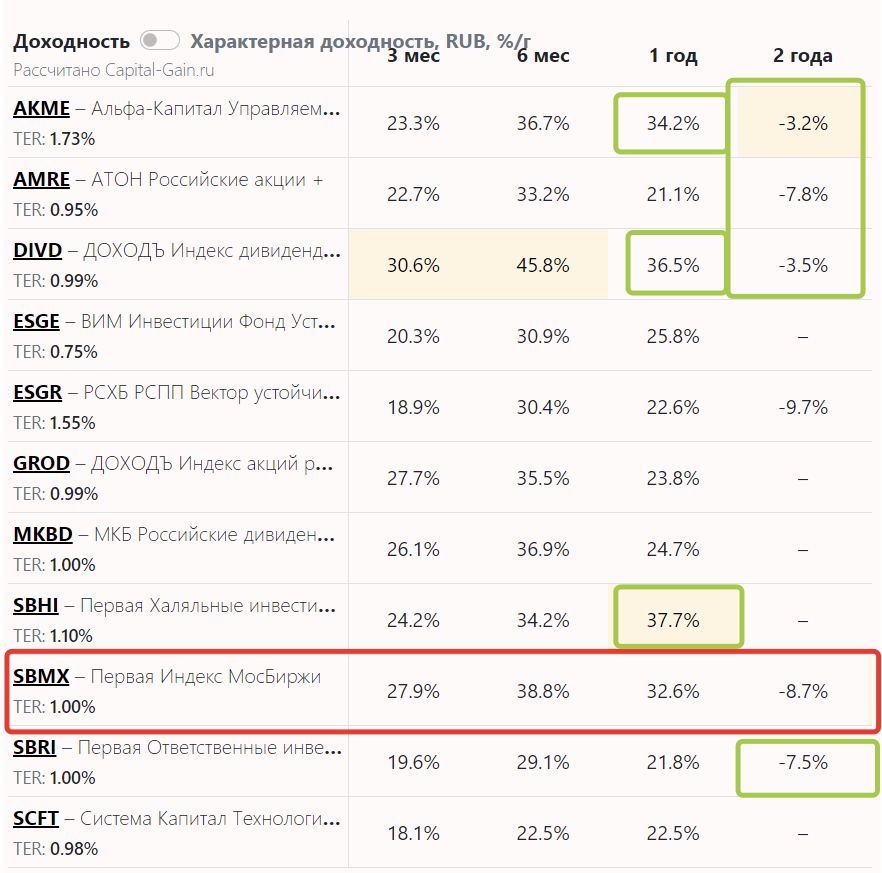

На 2-х летнем интервале из пяти БПИФ на российские акции, четыре показали доходность выше индексного фонда SBMX! (вот это поворот). Процент успеха - 80%.

На интервале в год - из 10 БПИФ смогли обогнать SBMX лишь три фонда. Процент успеха - 30%. Причем ряд фондов за этот год отстали от индексного БПИФ чуть ли не в 1,5 раза!

Данные в таблице ниже. Для наглядности:

- индексный фонд SBMX - выделил красным;

- фонды обогнавшие SBMX на интервале в 1 и 2 года - зеленым.

Победившие индекс

На мой субъективный взгляд достойны дальнейшего рассмотрения лишь два фонда, сумевшие обогнать индекс на годовом и двух годовом периодах:

- AKME - фонд с активным управлением (и немного высоковатой комиссией в 1,73%, хотя по сравнению с комиссиями обычных ПИФ - это копейки);

- DIVD (на индекс дивидендных акций) - с комиссией в 0,99%.

Остальные не стоит брать во внимание, по причине небольшого времени жизни (около года / полтора) и неудачных результатах за последний год (когда индексный фонд вырастает за год на 32%, а ты показываешь доходность чуть больше 20% - я считаю это провал). .

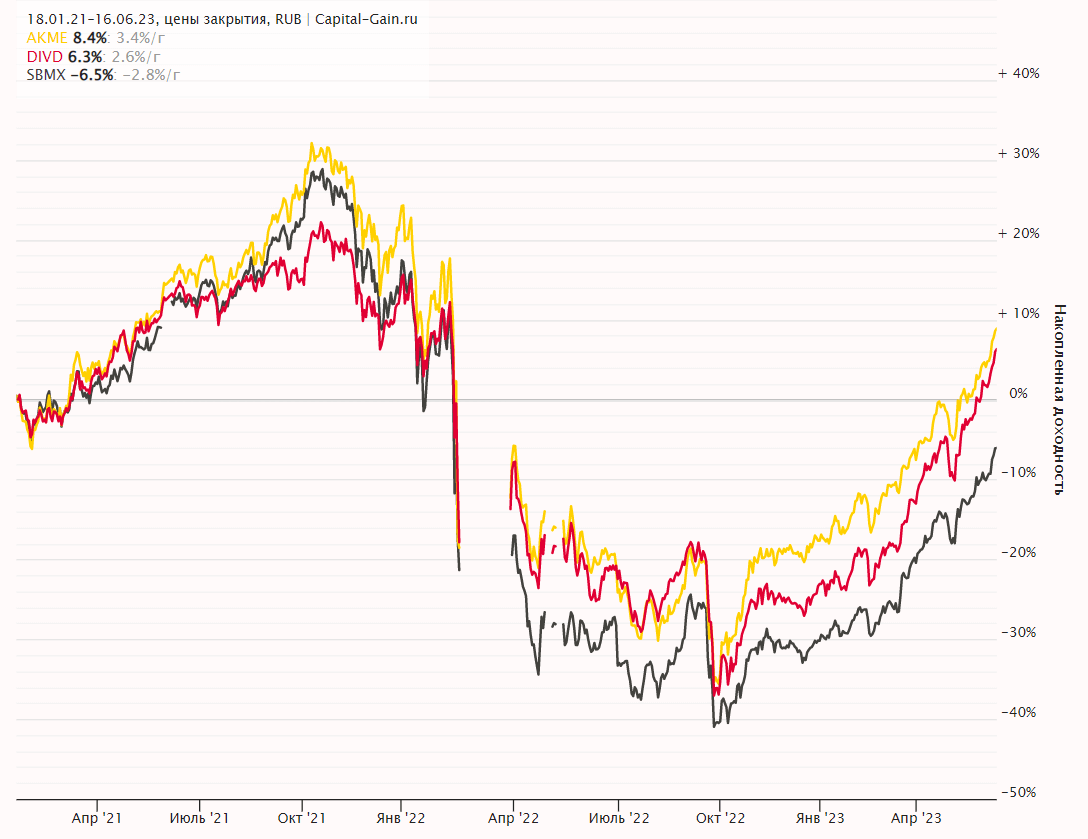

Дальше я сравнил эти два фонда-лидера по доходности с максимально доступной даты (с 18.01.2021) и получилось следующие результаты:

- SBMX (индексный фонд): -6,5%

- DIVD (дивидендные акции): +6,3%

- AKME (фонд с активным управлением): +8,4%

Вместо резюме

За 2,5 года лишь два БПИФ DIVD и AKME смогли обогнать индекс Мосбиржи на 12,8 и 14,9% соответственно! Смогут ли они сохранить свой перевес или будут проигрывать индексу в будущем? Неизвестно. Пока какие-то выводы делать рано. Слишком небольшая выборка и рассматриваемый период.

Как вы считаете, стоит ли вкладывать деньги в эти фонды для получения большего дохода или на длинной дистанции (от 5 лет) они проиграют индексу Мосбиржи? И текущее превосходство - это случайность.

Фонты ETF, которые начали торговаться в 2022 г на СПБ не покупаете ? Какие риски ?

Все те же — риски блокировок, заморозок (и прочих ОК). Не хочется второй раз на одни и те же грабли наступать. Да и дивы по ним так же не доходят до инвестора. Какой в этом тогда смысл?

СПБ биржа обещает китайские етф без рисков блокировки. будем посмотреть

СПБ (Горюнов в частности) и дивы обещала заблокированные выплатить до конца августа 2022 года. До сих пор ждем. Бирже срочно нужно новые идеи и деньги (трейдеров-инвесторов), вот они и пытаются быстро что-то выпустить на рынок РФ, чтобы вконец не загнуться.

Когда выйдут, тогда будем принимать решение о покупке (или не покупке).

Прогнозировать можно только DIVD, т.к. он следует определенному индексу, у которого есть история. На истории фонд хорош. Я разбавил в своем портфеле долю акций этим фондом.

На том сайте можно протестировать портфель из 50% золота и 50% российских акций с ежегодной ребалансировкой.

На днях собрал портфель из четырех фондов, DIVD, SBMX, TMOS, фонд Арсагера, эдакая диверсификация среди фондов и комиссии за управление не большие + хочу добавить фонд на золото (пока думаю какой). Автор если будет время расскажите и сравните фонды на золото, есть смысл их покупать или нет, или лучше купить отдельные акции на золото или открыть Обезличенный металлический счет?

Если у вашего брокера есть доступ, рассмотрите покупку GLDRUB.

Скажите, а что за фонде Арсагеры купили ? какие по нему условия ?

Думаю имеется в виду ОПИФ фонд акций с Ru000A0HGNG6. Торгуется на бирже. Фонд с активным управлением. Комиссия за управление около 1,8% в год.

Один пай стоит около 14 тыс. рублей