Во времена моего детства говорили "Знание - сила". Сейчас, я бы перефразировал это выражение в "налог за незнание", или "кто меньше всех знает, платит больше".

А теперь к инвестициям. На днях увидел новость о выходе двух новых фондов на золото и акции от УК А-Капитал (дочка банка Санкт-Петербург - БСПБ). Посмотрел условия по фонду и мягко говоря "ошалел".

Жадность или глупость?

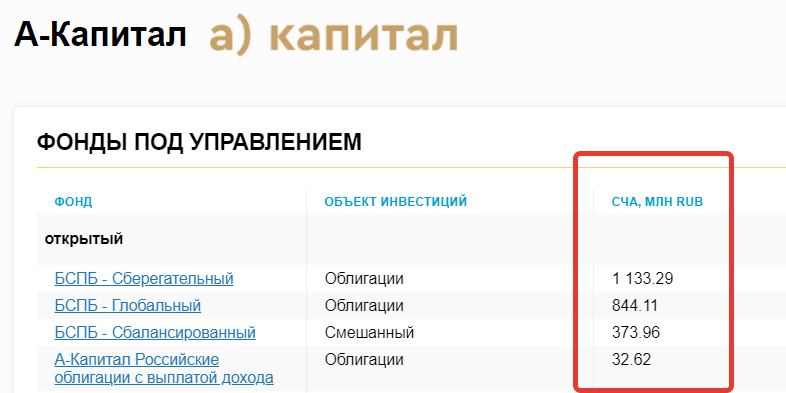

На бирже торгуется парочка фондов облигаций от БСПБ (УК А-Капитал). На мой взгляд эта УК является одной из самых жадных на рынке. Посудите сами, комиссия за управление и прочие расходы, которые понесет инвестор при владении этими фондами - 1,2% и 1,3%. По размеру комиссий они находятся в топе самых дорогих на бирже. Но по объему привлеченных средств - в конце списка (в шестом десятке). Что при таких комиссиях - ожидаемо.

Для понимания: если взять 25 самых крупнейших БПИФ с Мосбиржи, то у всех (за исключением трех фондов Альфы) комиссия за управление не будет превышать 1%. А среднее комиссия за облигационные фонды составляет 0,6%.

Но недавно вышедшие ПИФ (не путать с БПИФ) от УК А-Капитал, по размеру взимаемых комиссии переплюнули не только конкурентов, но и собственные биржевые фонды.

А-Капитал Золото

Как понятно из названия, это ПИФ на золото. С максимальными суммарными расходами до 3% в год (плата УК + депозитарий + прочие расходы). Что? Три процента в год? За обычный фонд на золото?

Интересно, на кого рассчитан сей фонд? На очень далеких от инвестиций людей, желающих попробовать вложить куда-то деньгу и доверившись совету своего менеджера по выгодному варианту вложения в золото ("которое по его мнению всегда растет").

Учитывая, что историческая реальная доходность золота на длительных промежутках на уровне нуля, мы имеем отрицательную ожидаемую доходность при вложении в фонд А-капитал. Как минимум на величину комиссий.

Альтернативы в виде золотых биржевых фондов берут комиссию за управление от 0,6 до 1,04% в год (при средней 0,79%). Или можно купить золото напрямую на бирже (GLDRUB) и экономить на комиссии за управление. Тем более, большинство БПИФ сами покупают это золото.

Золотые жуки - разбираем как выгоднее инвестировать в золото

Еще не забудем про расходы за сделки покупки / продажи паев фонда. По сравнению с ними, биржевые комиссии просто сказка.

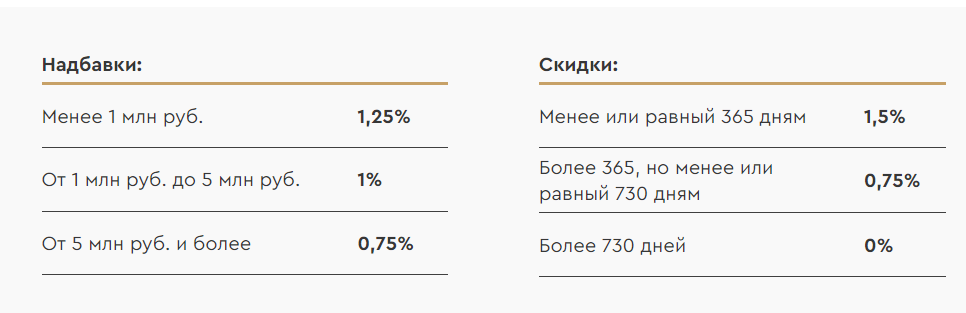

- За покупку паев ПИФ инвестор заплатит так называемую надбавку (читай комиссию) - 1,25% от суммы сделки.

- И при продаже, если держишь паи меньше двух лет, есть так называемая скидка (завуалированная комиссия) - 0,75-1,5%.

Нетрудно посчитать, что суммарные расходы инвестора при инвестировании на один год могут составить 5,75%, на два года - 8% (среднее 4% в год). Это раз так 5-10 раз больше, чем другие способы вложения в золото.

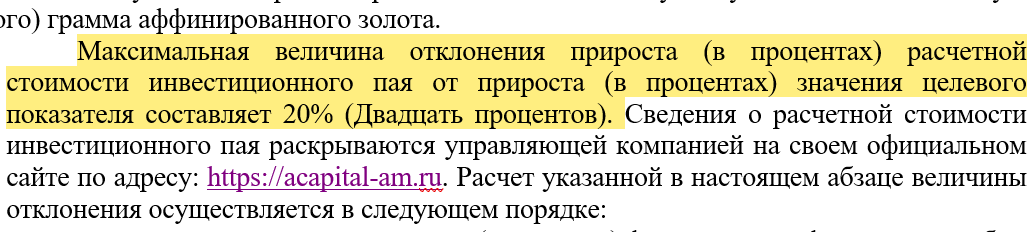

Я мельком пробежал глазами инвестиционную декларацию фонда А-Золото и увидел поразительную вещь.

По правилам, в фонде на золото допустимо отклонение от цен на золото на 20% (Двадцать процентов)!!!

Представим ситуацию.

Вот купил ты золотые паи от А-Капитал. Через год видишь, что мировые котировки золото подросли на 30%. Думаешь: зафиксирую-ка я прибыль пока не поздно.

Идешь радостный продавать паи, а у тебя реальный прирост стоимости пая всего лишь 10%. Что за Хе..ня? - думаешь, ты. Где моя прибыль? Сперли?

А тебе в ответ: У нас все нормально. В рамках прописанной декларации. Никаких нарушений. Заберите свои 10% прибыли (вместо 30%).

Конечно, это мои фантазии, и вышеописанная ситуация возможно никогда не случится. Но сам факт того, что УК считает отклонение в 20% от цен на золото - нормой, немного напрягает. А в совокупности с высокими комиссиями (в разы выше конкурентов) - напрягает вдвойне (а то и втройне).

А-Капитал Акции и другие ПИФ

Мне стало интересно, что еще предлагает А-Капитал. Вернее не так. Какие аппетиты в виде комиссий у этой управляющей компании.

Вкратце.

- Как вам ПИФ на российские акции с активным управлением? И с максимальной комиссией в 6% в год. И аналогичными скидками и надбавками при покупке/продаже паев: 0,75% - 1,5%. Как, впрочем, это есть у всех других фондов УК.

- Есть ПИФ БСПБ - Сбалансированный. Фонд инвестирует в акции и облигации российских компаний. Комиссия - 5% в год.

- ПИФ БСПБ - Сберегательный. Инвестирует в ОЗФ и надежные корпоративные облигации. Комиссия - 2,3%.

И это фонды, которые привлекли несколько сотен миллионов денег инвесторов каждый. А Сберегательный - больше миллиарда. Куда катиться этот мир?

Вместо резюме

Долгосрочный инвестор не может повлиять на будущую доходность. Мы не может заставить купленные ценные бумаги расти быстрее, а в кризис падать не так сильно. Но в наших силах контролировать расходы в виде налогов, комиссий брокеров, биржи и управляющих компаний фондов.

Выбирая менее затратные фонды, мы можем экономить на комиссиях дополнительные доли процента, а в сравнении с фондами наподобие А-Капитал, экономия может достигать несколько процентов ежегодно. А для инвестора сэкономленный процент ничем не отличается от заработанного.

Лох не мамонт

Это вы ещё не смотрели «Альфа-капитал»,тот самый где 1 млн пайщиков по «приватизационным чекам» 1993 года. 30 лет по 8 % комиссия в год от СЧА.