Наверняка вы слышали, что в инвестициях есть рискованные и безрисковые активы (их еще называю агрессивные и консервативные). И если вы думаете, что ваш портфель, составленный только из безрисковых (консервативных) активов, не несет в себе никаких рисков, вы заблуждаетесь. На самом деле риск присутствует во всех инвестиционных инструментах. Только реализуется он по-разному: быстро или медленно.

Быстрый или мертвый?

В жизни, как и в инвестициях есть два вида риска - медленный и быстрый. В чем отличие?

Быстрый риск - это какие-то решения, приводящие к немедленным и часто разрушительным последствиям.

- Сел пьяным за руль!

- Начал торговать с плечом!

- Изменил супруге!

- Поставил все деньги на зеро!

Какие последствия ты можешь получить?

- Авария, серьезные травмы, материальные расходы на лечение, потеря трудоспособности.

- Ты теряешь деньги! Иногда много денег!

- Развод и потеря половины капитала / имущества + выплата алиментов.

Существует огромная разница между тем какая была у вас жизнь до и после того, как реализовался быстрый риск.

Но есть еще и медленный риск. Медленный риск - это накопление неверных решений, которые в совокупности приводят к нежелательному результату.

Пример медленного риска - развитие болезней сердечно-сосудистой системы в течение десятилетний из-за неправильного питания и сидячей работы (я не специалист в этой области, но думаю эти два фактора точно не оказывают положительного влияния на наш организм).

При медленном риске нет ни одного конкретного события, на которое вы могли бы указать и сказать: "Вот именно здесь я ошибся!" Нет. Это совокупный эффект всех неправильных действий, которые мы совершали ранее.

Самая простая аналогия, показывающая разницу между быстрым и медленным риском - это курение и тяжелые наркотики. Сигареты и героин.

Сигареты - это медленный риск. Одна конкретная сигарета не причинит вреда. Человек может курить без видимых последствий много лет и даже десятилетий. Курение - убивает людей медленно.

Героин напротив, убивает людей быстро, особенно в случае передозировки (согласно статистике от передоза умирают 2 из 3 наркоманов).

К сожалению, когда люди говорят или думают о рисках, они почти всегда подразумевают быстрый риск. Почему?

Всему виной эволюция. Раньше, чтобы выжить, человеку нужно было молниеносно реагировать на малейшую опасность, любой шорох за спиной. Иначе был ненулевой шанс быть съеденным хищником. Избегание быстрого риска у нас заложено в генах. Иначе некому было бы передавать эти самые гены. Для людей, живших в прошлом, приоритетной задачей было дожить до утра, чем строить планы на будущее.

Думаю в те времена была популярна пословица:

Медленный неандерталец = мертвый неандерталец!

Медленный и (не)богатый в инвестициях

То что хорошо работало для наших предков, не всегда хорошо для современного инвестора. Многие инвесторы (или люди думающие, что они инвесторы) могут предвзято относиться к инструментам с быстрым риском. И стараться по возможности избегать этого риска. Но сознательный уход от быстрого риска, может помешать им разбогатеть в долгосрочной перспективе.

Разные классы активов имеют разный уровень риска в зависимости от временного горизонта.

Например, акции имеют очень много быстрого риска, но мало медленного. Индекс Мосбиржи завтра может упасть на десятки процентов (как было не раз).

Страшно? Очень!

Рискованно? Да.

Но через 30 лет индекс, скорее всего, будет намного выше, чем сегодня. Согласны? (Да/Нет).

С другой стороны, наличные деньги имеют много медленного риска, но мало быстрого. Завтра или через неделю / месяц рубль будет стоить примерно столько же, сколько он стоит сегодня. А через 20-30 лет?

Если не нравится рубль, замените его на другое слово: доллар, евро, франк, фунт, юань. Думаю результат будет тем же. Сегодняшняя стоимость денег будет всегда выше, чем через несколько десятилетий.

На графике ниже результат инвестиций в фондовый рынок РФ и доллар США по сравнению с инфляцией (серая зона) за период с 2003 года. Несмотря на чудовищные падения российского рынка (на десятки процентов) - на длительной дистанции он уверенно обходит инфляцию. Чего не скажешь про иностранную валюту.

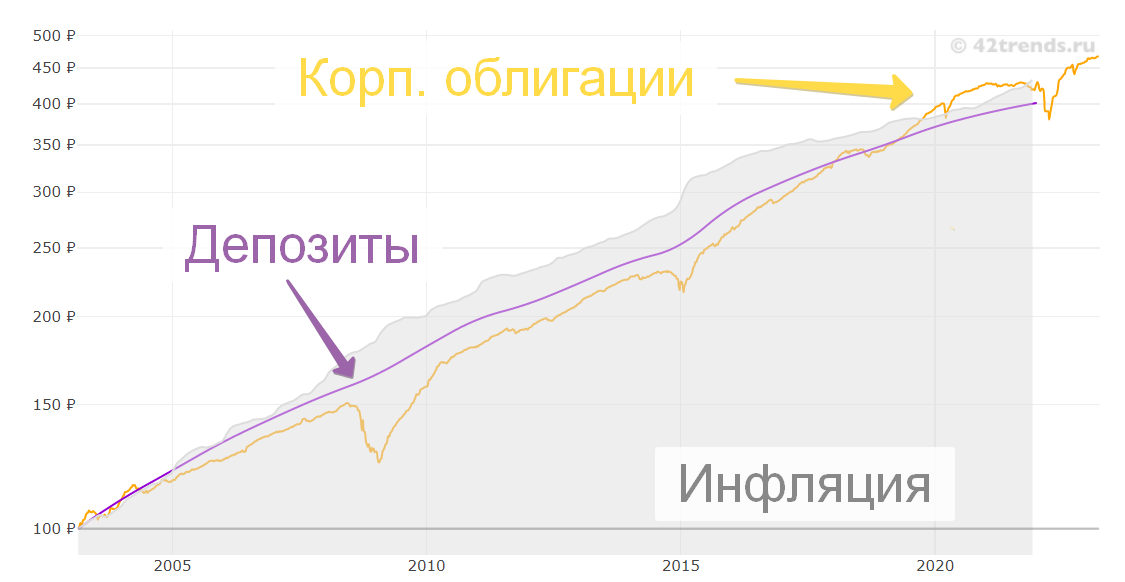

Но я же могу положить деньги в банк или в облигации? Это может защитить их от инфляции (и медленного риска). До поры до времени. Но рано или поздно, как писал Нассим Талеб, неожиданно придет Черный лебедь и всем безрисковым активам может настать кабзда.

За период с 2003 по 2022 года согласно данным сайта 42trends реальная доходность (за вычетом инфляции) депозитов и корпоративных облигаций составила соответственно -0,43% и -0,12% годовых. Вышеупомянутые акции РФ за аналогичный период принесли +5,9% годовых.

Вспомните, накопления граждан СССР, которые сгорели в девяностых почти у всех. Любой сильный всплеск инфляции может серьезно подточить денежные капиталы. Я не слышал ни про одного человека который разбогател на инвестициях в денежные инструменты (облигации, вклады и еже с ними). Именно на инвестициях, а не спекуляциях. А вот про тех, кто потерял все, почти все или очень много денег - таких историй полно.

Риск и время - противоположенные стороны одной медали. Не было бы завтра, не было бы риска!

Резюмируя

Не существует безрисковых активов. Наличные, вклад в банке, инструменты денежного рынка, облигации - я бы назвал это быстрым безрисковым активом. А акции - это медленный безрисковый актив.

Задача успешного инвестора переиграть инфляцию, получить доход и снизить допустимые риски до минимума. Но мы, как инвесторы, тратим много времени, сосредоточившись на быстром риске, совсем не думая о медленном.

Выглядит это примерно так:

Я хочу сформировать себе капиталец к пенсии лет через 20-30. Но в акции вкладываться не хочу, слишком рискованно. Лучше посижу в надежных облигациях и вкладах - риски там практически нулевые.

Главная мысль статьи следующая:

По мере увеличения вашего временного инвестиционного горизонта: риск потери денег в акциях - уменьшается, а риск потери в денежных активах - увеличивается!

Простыми словами, чем дольше твой срок инвестирования, тем больше в портфеле должно быть акций. Чем срок короче, тем больше должно быть облигаций (и прочей "денежной нечисти").

Сколько облигаций должно быть в портфеле инвестора?

На всю котлету в РФ рынок?

А если серьёзно, то всё равно с горизонтом моим 30 лет — риски сохранятся, бабахнет какой-нибудь Талеб маленький в 29 году из 30 и всё

что все? если вы решите все продать на панике, тогда возможно ваши инвестиции «всё». тот же модельный портфель лежебоки после грандиозного обвала в 2008 г. восстановился, если я на ошибаюсь, через 2 года, если не раньше. автор этой модели также указал, что в 2020 г. сделал подобный портфельчик на 100 000 руб. из фондов втб. как недавно он указал, портфель вышел из красной зоны (без учета инфляции).

Если человек имел ввиду 30 лет до пенсионного возраста в 65 лет. Как он должен по вашему пережидать эту просадку?

Портфельная теория нас еще учит тому, что 100% облигаций в портфеле это даже рискованнее, чем портфель, разбавленный на 10-15% из акций.

У корпоративных облигаций доходность больше ОФЗ.

Почему на сайте 42trends, корпоративные облиги еле догоняют инфляцию, а ОФЗ ее обгоняют?

В индексах разная дюрация, а ОФЗ-ном индексе срок до погашения облигаций примерно в два раза выше.

Больше дюрация — бОльшая чувствительность к изменению процентных ставок.

В облигациях важна не только доходность, но и дюрация.

Если ставка в стране снижается, то цены на обращающиеся облигации растут. Чем больше дюрация, тем бОльше вырастает облигация (читай ОФЗ).

Максим, спасибо за статью,

Вот сегодня нашёл возможно «золотой самородок». :-))

Суть новинки «золото научилось платить купоны». Можно юзать как замену золотым ETF. Ценно ваше мнение!

https://bcs-express.ru/novosti-i-analitika/seligdar-vypustit-pervye-zolotye-obligatsii-kak-priniat-uchastie

Я придерживаюсь золотого правила: чем проще — тем лучше! Фактически, я уже реализовал вашу идею, реализуя свою стратегию. Купил трёхлетний выпуск Селигдара с доходностью 10,8% годовых и золото на Мосбирже. Можно даже заняться ребалансировкой этих активов, если есть желание. Структурные облигации, с привязкой купона к стоимости золота, — в сторону!!!

Спасибо за инфу.

Я слышал эту новость, но пока решил постоять в стороне.

Селигдар не внушает мне доверие, чтобы покупать его облигации (но я могу ошибаться). По данным Доход ру — надежность эмитента 4 (из 10). Высокая закредитованность. Убытки последнего периода. Условно «Завтра» объявят дефолт и плакали денежки.

Вот если бы Полюс выпустил подобное — с удовольствием воспользовался. А так пока страшновато покупать облигации у мелкой компании (для сравнения Селигдар по капитализации меньше Полюса примерно в 30 раз!)

Сама идея — огонь!

Спасибо за ответ, Максим.

Согласен во многом с вами.

Тоже пока на заборе посижу. 🙂