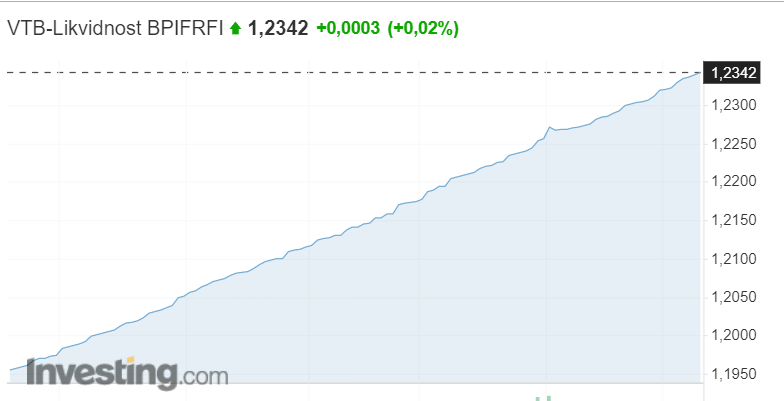

Фонды денежного рынка предназначены для краткосрочного размещения денежных средств. Их еще можно сравнить с короткими облигациями или картами-копилками. Доходность небольшая, но стабильная. Без провалов и серьезных просадок. Если посмотреть на график одного из подобных фондов (на интервале в 1 год), мы увидим практически ровную линию восходящую вверх. Но как говорят, дьявол кроется в деталях. Фондами денежного рынка нужно уметь использовать правильно. Иначе есть риск получить обратный результат: вместо прибыли нарваться на убыток!

Разберем:

- Как работают фонды денежного рынка?

- Что доступно инвестору в РФ?

- На какой доход можно рассчитывать?

- Как выбрать фонд на Московской бирже?

- Два фактора "ворующих" прибыль инвестора.

- Отрицательная доходность - это реально!

- Алгоритм получения убытка в фондах денежного рынка.

- Таблицы-подсказки, показывающие реальную доходность фондов.

- Готовый шаблон в помощь инвестору.

Итак, поехали!

Что есть на рынке?

На Московской бирже торгуются следующие фонды денежного рынка:

- БПИФ денежного рынка от "ВИМ Инвестиции" - LQDT (ранее ВТБ Капитал с тикером VTBM).

- БПИФ Райффайзен фонд денежного рынка (тикер RCMM) от УК «Райффайзен Капитал»

- БПИФ Первый Сберегательный (SBMM) от УК «Первая» (ex. «Сбер Управление Активами»)

- БПИФ Альфа Денежный рынок (AKMM) от УК «Альфа-Капитал»

Общая стратегия у этих фондов одинаковая - средства вкладываются в РЕПО с ОФЗ.

Сделка РЕПО - это предоставление краткосрочного займа под залог ценных бумаг. С одной стороны сделки выступает БПИФ, с другой ЦБ РФ. В итоге получаем стабильный рост пая на уровне ...

А какой уровень? На какую доходность можно рассчитывать покупая фонды денежного рынка?

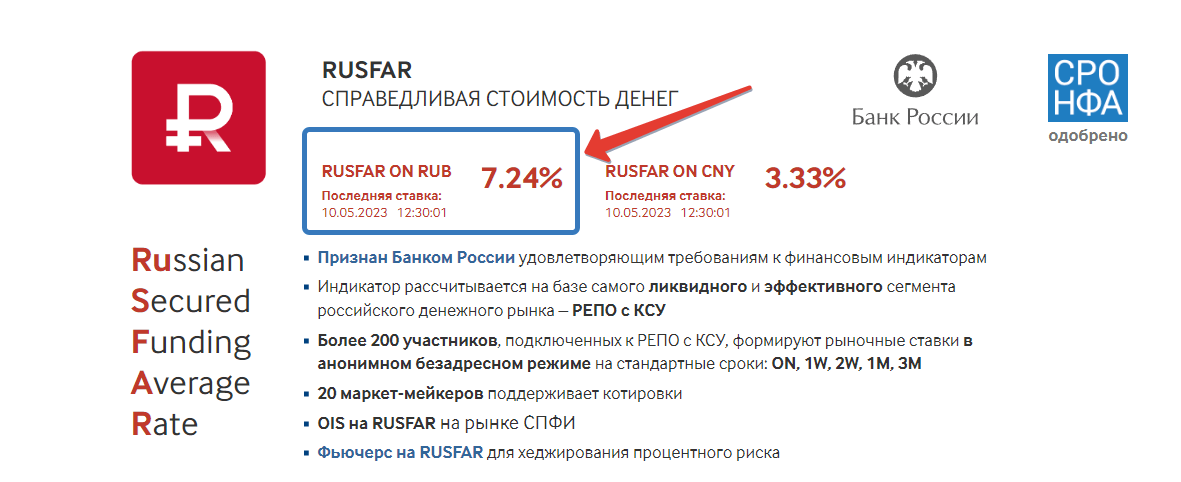

В качестве ориентира доходности можно использовать индекс RUSFAR - справедливая стоимость денег на Мосбирже. На момент написания статьи ставка было 7,24%.

Как выбрать фонд денежного рынка?

Несмотря на простоту, в процедуре выбора фонда есть несколько казалось незначительных нюансов, которые способны полностью изменить результат.

Учитывая, что фонды используют одинаковую стратегию, логичным шагом было бы сравнить их по размеру комиссий.

Комиссии фондов денежного рынка:

- LQDT от УК ВИМ (ex. ВТБ) - 0,5% в год.

- SBMM от УК Первая (Сбер) - 0,5%

- AKMM от АЛЬФЫ - 0,34%.

- RCMM от Райфа - 1,4%.

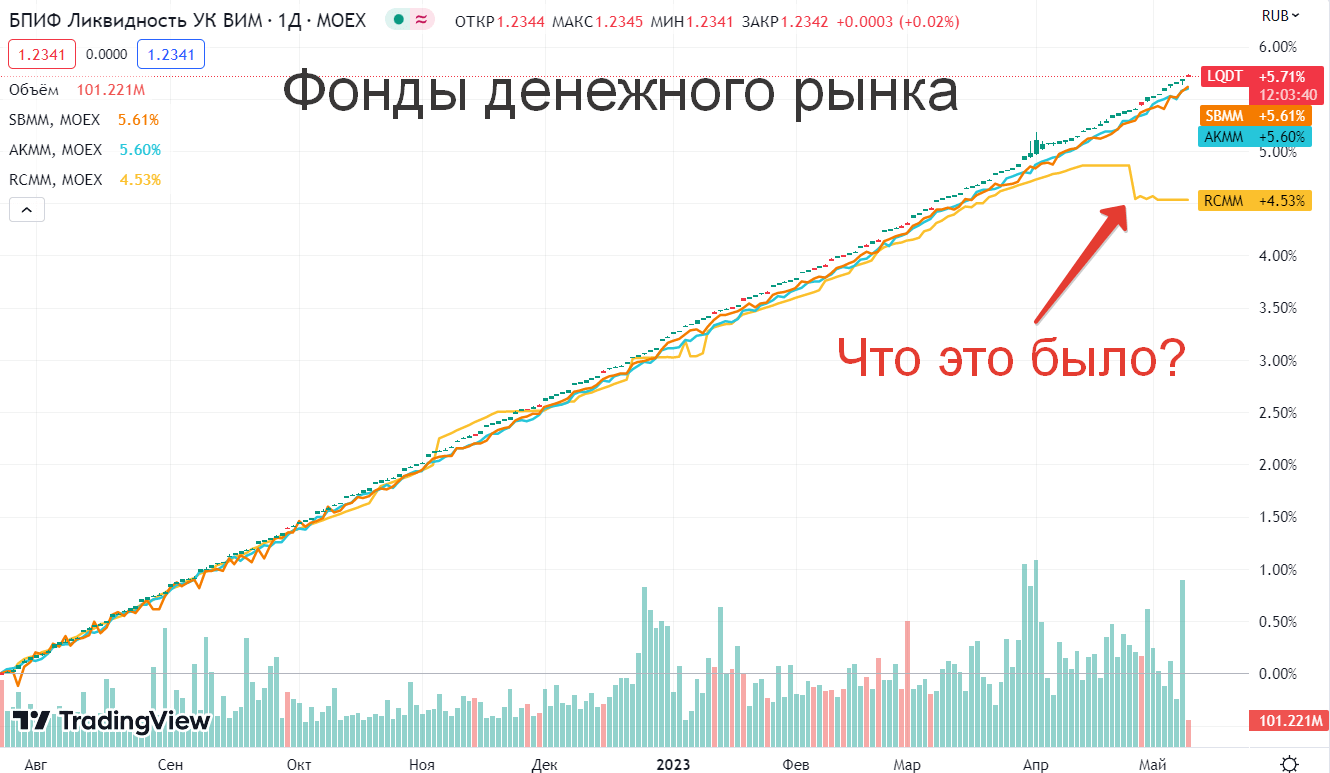

Комиссия фонда от Райфа как-то выбивается от среднего по рынку. Она в разы выше конкурентов. А если сравнить графики доходности с конкурентами, то с БПИФ RCMM последнее время происходят какие-то странные вещи. Вместо роста какая-то стагнация (см. график ниже).

В итоге.

Мы получили две причины не брать в портфель БПИФ RCMM: аномально высокая комиссия и непонятное поведение на рынке. Поэтому нам остается сделать выбор из трех оставшихся фондов.

Учитывая, что разница в комиссиях между фондами незначительно (0,5-0,34=0,16% за год) и как правило, средства размещают в БПИФ на коротких сроках (от нескольких дней до нескольких месяцев), то влияние комиссий на будущую доходность будет минимально. Условно вместо 7% годовых, мы заработаем 6,84% годовых.

Какой можно сделать вывод? Берем любой фонд денежного рынка - разницы в результате практически не будет (по крайней мере в теории).

На этом можно было бы и закончить. Но я хочу обратить внимание на два факта.

Два главных вора доходности

Факт № 1. Налог с прибыли.

Ожидаемую доходность нужно уменьшить на 13% (налог с прибыли). К примеру, если вы ожидаете 7,5% годовых, после налога эта сумма уменьшиться до 6,5%, а 7% доходность превращается в 6,1% и так далее. Глядя и так на небольшую доходность фондов денежного рынка, становится еще печальнее.

Как вариант, для краткосрочного размещения средств можно рассмотреть просто доходные карты или накопительные счета с хорошим начисление процентов на остаток. Доходность примерно аналогичная (и может быть выше), но от налога мы уходим полностью или частично, в зависимости от суммы на счетах.

Факт №2. Комиссии брокера.

Выбрав неправильный фонд, мы легко можем вместо прибыли получить убытки. Звучит невероятно, но даже в низкорискованном консервативном инструмента, каким является денежный рынок, это вполне возможно.

Как так?

Сначала объясню на пальцах. А дальше представлю свои таблицы-подсказки.

Пример показывающий опасность фондов

К примеру у нас есть фонд с ожидаемой доходностью в 7% годовых.

Какая у нас будет прибыль при разных сроках размещения? Считаем.

Возможный доход:

- За месяц составит - 0,58% (7% годовых / 12 месяцев)

- За неделю - 0,13% (7% / 52 недели)

- За один день - 0,02% (7% / 365 дней)

В теории, размещая деньги в фонде на какой-то срок, мы будем примерно знать сколько получим прибыли. Но мы не учли одну важную вещь - комиссии брокера. Как правило, брокер за операции с родными фондами комиссии не взимает. На первый взгляд экономия может быть небольшая - какие-нибудь сотые или десятые доли процента от суммы сделки. Но именно комиссия брокера будет иметь одно из главных значений в будущей прибыли при размещении денег в денежных фондах.

К примеру, у одного голубого брокера, которого недавно купил синий брокер, комиссия за сделки 0,08%. Казалось бы копейки. Выше мы выяснили, сколько прибыли мы можем заработать в денежном рынке за один день - 0.02%.

Значит, чтобы просто выйти в ноль и отбить затраты на брокерские комиссии, нам нужно продержать фонд четыре дня (0,08 / 0,02=4). И только потом мы будем что-то зарабатывать. А учитывая, что рано или поздно фонд денежного рынка мы продадим (а это еще одна комиссия в 0,08%), то срок окупаемости растягивается на восемь дней.

В нашем примере инвестировать в фонд денежного рынка на срок меньше восьми дней экономически нецелесообразно. Если расширить горизонт инвестирования на месяц, то после вычета комиссий брокера, вместо ожидаемой доходности в 0,58%, мы получаем реальную - 0,42%, а если вычесть налоги 0,37% (почти вполовину меньше). Переводя в годовую ставку мы получаем - 4,4% годовых. Мне кажется, любой банк может дать больше.

Если вы все поняли, то поехали дальше.

Таблицы или ищем где выгодно

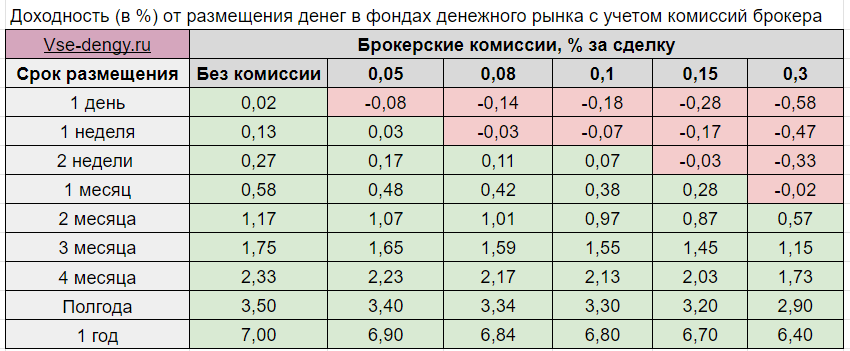

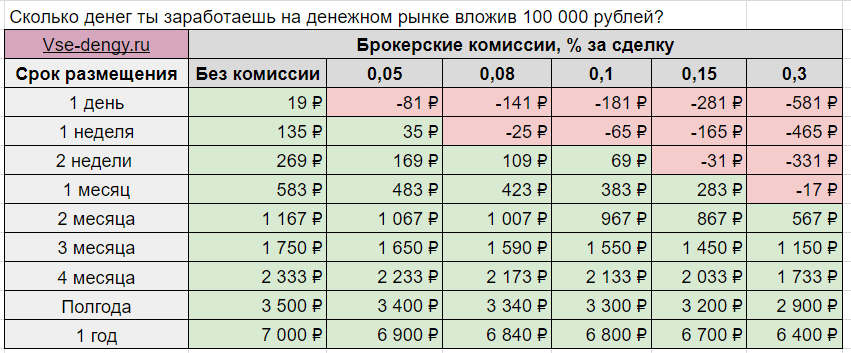

Я сделал таблицу с расчетами выгодности вложений в инструменты денежного рынка с разными сроками размещения (день, неделя, месяц) и тарифами брокеров.

- В примере ожидаемая доходность фонда - 7% годовых.

- В ячейках показано сколько прибыли в % вы заработаете размещая деньги на разные сроки и платя (или не платя) брокерские комиссии.

- В столбце "без комиссии" представлена чистая доходность фонда. Как будто мы покупаем родной фонд у брокера и не несем других брокерских расходов.

К примеру, если мы разместим деньги в родном фонде брокера на 1 месяц - заработаем 0,58% прибыли. Но если при покупке этого фонда, через другого брокера мы заплатим комиссию в 0,3% за сделку, за месяц наша доходность будет равна (минус) -0.02%.

Для наглядности красным в таблице выделен отрицательный результат (дешевле было бы не вкладывать деньги, а просто держать их на счете). Зеленые ячейки - положительный.

Из таблицы наглядно видно, что в большинстве случаев, вкладываться в денежный рынок и платя комиссии брокеру на срок меньше 2-4 недель вообще экономически нецелесообразно.

Для тех кто гуманитарий и не понимает "эти ваши проценты" я сделал другую табличку. Смысл тот же, только вместо процентов, отображена абсолютная прибыль в деньгах при вложении в фонд денежного рынка суммы в 100 000 рублей.

Ожидаемый профит наглядно показывает, стоит ли ввязываться в "авантюры" по временному размещению денег или не страшно просто оставить их лежать без начисления процентов (но и без доп. расходов).

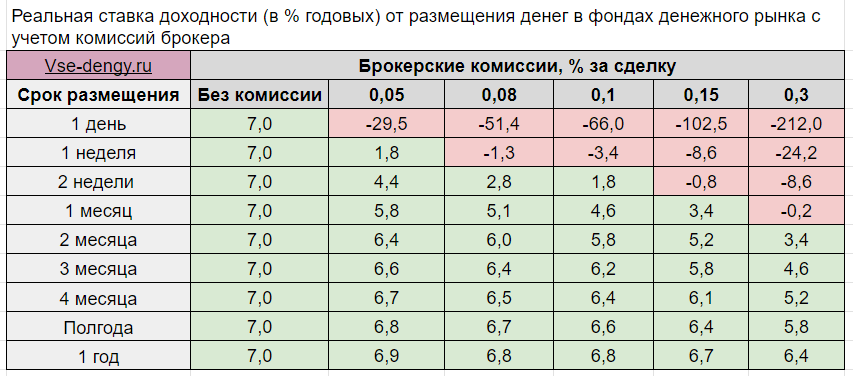

Дальше я посчитал какую реальную доходность в % годовых мы получаем на разных сроках после вычета всех комиссий брокера. Это помогает понять, где выгоднее временно держать деньги: в фонде или в банке.

Начальные условия - ставка доходности фонда 7% годовых. Ну а брокерские комиссии будут ее уменьшать. Иногда очень сильно.

К примеру, если я инвестирую в фонд денежного рынка сроком на два месяца через брокера, у которого комиссия за сделки - 0,1%, то эффективная ставка доходности снижается с 7 до 5,8% годовых. (А с этого еще и налог 13% могут удержать. И эффективная ставка падает до 5% годовых).

"Порадовало" размещение денег сроком на один день через чужих брокеров - эффективная ставка доходности несколько десятков и даже сотен процентов годовых. Только со знаком минус.

Резюмируя

В идеале инвестировать в фонды денежного рынка нужно через родных брокеров, с нулевыми комиссиями. В нашем случае через Сбер, ВТБ или Альфу. Иначе есть риск очень сильно потерять в доходности, а в некоторых случаях уйти в минус. Перед принятием решения нужно предварительно просчитать ожидаемый профит и понять стоит ли оно того? Возможно выгоднее будет вложиться в другие инструменты. И как парадоксально это не звучало, иного лучше просто постоять в стороне - оставить деньги без движения.

Надеюсь мои расчеты в таблицах помогут вам в принятии решения, если захотите использовать фонды денежного рынка через своего брокера.

И хотя я не называл брокеров в таблице, по комиссиям они довольно легко определяются:

- 0,05% - ВТБ;

- 0,08% - Открытие;

- Про Сбер я забыл;

- 0,15% - БКС (0% за покупку + 0,3% за продажу - средняя выходит 0,15%);

- 0,3% - Тинькофф или Альфа.

Готовый шаблон

Напоследок оставляю шаблон таблицы с расчетами (лежит в гугл таблицах). Меняйте размер капитала и процентную ставку доходности под ваши условия. Остальные данные таблица сама пересчитает.

Удачных и взвешенных инвестиций!

Статья полезная, вот только таблицы неправильные. Если годовая доходность 7%, сколько мы получим за 10 лет? 70% от начальной суммы? Да, если мы выводим доход каждый год. Если же он остаётся на счёте до конечной точки рассчёта, то рост не линейный, а экспоненциальный. И по экспоненте получается наш доход 1,07^(количество лет). В случае полугода это не 7%/2, а √1,07, в случае одного дня соответственно корень 365 степени из доходности в долях. Или в калькуляторе проще записать 1,07^(х дней/365)

Это понятно. Но я не стал усложнять и грузить формулами. Тем более на малых отрезках времени (неделя/ месяцы) вполне себе сойдет линейный рост. Разница с «правильным ответом» практически нет.

Для длительных периодов, исчисляемых годами нам незачем держать деньги в фондах денежного рынка: для этого есть облигации и акции. )))

Реальная процентная ставка после уплаты комиссий брокера / биржи / УК Фонда

До налога, %

=$B$5-2*($B$7+$B$8)*365/B4-($B$6*B4/365)

$B$5 — ставка % годовых.

2*($B$7+$B$8)*365/B4 — комиссии брокера и биржи за сделку. Перевод % в % годовые. Корректно.

$B$6*B4/365 — комиссии фонда уже в % годовых. Не корректно. Не требуется перевод, B4/365 нужен для получения комиссии за весь срок.

Все эти сделки Репо, как мне кажется, чистой воды спекуляции. Есть риски, о которых заранее никто не знает, потому что точно мало кто осведомлен об этих операциях. Плюс не слишком высокая доходность по сравнению со вкладами. Для меня очевидно, что лучше не связываться с фондами денежного рынка.

Не всегда средства можно вывести со счета: например ИИС, или деньги под управлением, типа тиньковского сигнал и тп., а управляющему надо подержать деньги клиента чтобы хабы отбивать комиссию. И вообще говоря, тут сделка РЕПО под залог ОФЗ с ЦБ, если вы видите риски в этой схеме, то зачем вы вообще инвестируете через рос инфру?

В этих операциях может быть такая подлянка. Есть очень хорошее мнение о том, что нужно инвестировать в то, что понимаешь. Фонды акций, облигаций, золота вполне по российским меркам прозрачны. А вот эти ваши сделки репо для меня не совсем внятно понятны. Это ведь по сути спекуляции.

Чувак, если ты сам написал что тебе непонятно что это за инструмент, и при этом дальше пишешь что это спекуляции, лол.

Ну как бы проясню для тебя что ли — РЕПО с ЦК — самый надежный финансовый инструмент, который чаще всего используют банки с своей деятельности, ежедневно проводя подобные операции, а сам объём денежного рынка превышает обороты на фондовом в несколько раз. По сути это краткосрочный займ под обеспечение где гарантом исполнения сделки выступает 3я сторона (собсна, ЦК — Центральный Контрагент).

Возможно, ты просто слышал звон но не знал где он — т.к. много раз небезосновательно говорилось что не стоит разрешать брокеру прорводить сделки РЕПО с твоими акциями — но в данном случае ты находишься на противпоположной стороне сделки, покупая фонд денежного рынка — это ты даёшь в займы деньги, получая за них под обеспечение те самые акции у тех людей, которые хотят их дать в залог (ну на самом деле всё немного не так, конкретно репо которые исполняют фонды не используют акции, а как правило работают только на ОФЗ, а контрагентами чаще всего выступают крупные банки, но для примера — сойдёт), т.е. фонды ничем не рискуют, они дают в займы, а если тот кто занял не сможет этот займ вернуть, то ЦК продаст его бумаги и выплатит второй стороны сделки (в данном случае — фонду) деньги обратно. О каких спекуляциях ты говоришь -я вообще не понимаю, это крупнейший межбанковский рынок, ликвидность которого обеспечивают только системообразующие организации, по сути он более надежен чем вклад в банке, где в качестве обеспечения не используется… ничего ). Единственный риск который несёт пайщик — это риски со стороны самой управляющей компании, которые также характерны для всех фондов которыми данная УК управляет (ну типа внезапных изменений комиссий и прочего, вообщем всё что характерно для любых коллективных инвестиций).

«В идеале инвестировать в фонды денежного рынка нужно через родных брокеров» = Брокер Альфа берет комиссию за покупку/продажу своих фондов.

Спасибо за комментарий.

Значить еще печальнее с фондами от Альфы.

Выводить деньги с брокерского счёта на банковский реально в рамках одного банка/ брокера. Накопительный счёт в ВТБ вроде 6% ,, в тиньке и того меньше, в альфе на мин. остаток — не особо получится туда- сюда. Переводить в другие банки есть лимиты и быстро может не получится

Они написали что больше не берут

Мы почему-то всегда забываем ещё про комиссию биржи в 0.01%.

И ещё, нюанс, совершая сделки через родных брокеров, нужно помнить про лотность, комиссия берется за купленный каждый лот, к примеру, купили 100 лотов одной сделкой, держи комиссию биржи 0.01%, купили 100 раз по лоту, будет комиссия 100 раз по 0.01% (1%).

Маркетмейкер стоит широко, в стакане могут быть разные лоты.

Согласен. Но у некоторых брокеров эта комиссия уже вшита в тарифы (Открытие, ТИньокфф) у других идет сверху.

И насколько я помню, комиссия биржи уже не 0,01%, а 0,015 — 0,02% (зависит от вида заявки).

Вы правы, посмотрел сейчас отчет ВТБ, комиссия биржи 0.03%

Недавно покупал LQDT через ВТБ. Комиссию биржы не взимали.

насколько я помню, ВТБ не взымает комиссию биржи при покупке LQDT — так было в условиях ещё когда он был VTBM, и в этом была главная фишка этого фонда у этго брокера. Хороший был брокер…

К сожалению, сейчас мой ИИС переехал в альфу и в итоге я «лишний» кеш сую либо в облигационные фонды — на снижающейся ставке, ну а если ожидания по ставке как сейчас — то либо никуда, либо в INFL — если прям идей вообще пока не видно (да, я знаю, что могу купить просто сами флоатеры, не платя 0.4% годовых, но это небольшие свободные суммы на короткий срок — как правило, за несколько недель идеи уже появляются, так что по хрен).

100 лотов с ценой 1000р = 100 000 * 0.01% = 10руб.

1 лот с ценой 1000р = 1000р * 0.01% = 0.1 руб. 0.1р * 100 раз = 10 руб.

Что то я не понял как 1% получается.

Если вы выставите заявку на покупку 100, а у вас Вася купит 10, Петя 20, Иван 70, то это 3 сделки. если речь об LQDT — лот 1,5 рубля, а комиссия за сделку с 1 лотом = 0,06%*1,5рубля =0,0009 рублей, что округлится до 0,01

В стакане — две рядом стоящие плиты от ММ, так что сделка будет одна, комиссия минимальная.

Если в Тиньке посмотреть предварительную комиссию — волосы дыбом встанут, но по факту-не так.

Цитата поддержки:

«Это предрасчет минимальной комиссии на случай если заявка пройдет максимальным количеством сделок.

Если заявка исполнится несколькими сделками, то комиссия за каждую из них должна взиматься по тарифу, но при этом она не может быть меньше 0.01 у.е.

Поэтому сейчас рассчитывается максимальная комиссия по 0,01 у.е за каждую сделку.

Такое происходит, если лот недорогой.»

1 и 3 таблицы указано с учетом комиссий брокера. В чем разница ? Вторая табличка с вычетом налогов видимо ?

Понял.

В первой таблице доходность абсолютная (в процентах).

Во второй — относительная (в процентах годовых).

Обе с учетом комиссий брокеров.

«А с этого еще и налог 13% могут удержать» — его удержат при указанных сроках в таблице, если это не ИИС б. Не хватает четвертой таблички, где учтены все затраты. Тогда это будет реальная доходность, которую можно будет сравнивать с депозитами в банке для принятия решения.

У RCMM в приложении выдаёт 0,4% в год за управление.

На официальном сайте Райа пролистайте страницу до раздела комиссии. Увидите 0,2 (плата за управление) + 0,2 (депозитарий) + 1% (прочие расходы) = 1,4%.

https://www.raiffeisen-capital.ru/bpifs/money-market-fund/

А что с bid/ask спредом?

Он зачастую сопоставим с размером комиссии.

Что в стаканах? Какой процент между bid/ask маркетмейкера?

Сам же и отвечу. На 15.05.2023 15:30:

Ticker Спред Купля Продажа Объём

LQDT 0,0081% 1,2348 1,2349 4 737 014 ₽

RCMM 0,0001% 114,5698 114,5699 57 283 575 ₽

AKMM 0,0283% 105,9400 105,9700 10 649 561 ₽

SBMM 0,0087% 11,5180 11,5190 1 218 342 ₽

SBMM 0,0174% 11,5180 11,5200 10 818 282 ₽

Объём — это минимальный доступный объём по указанной цене.

Поэтому SBMM два раза, потому что там маленький объём на минимальном спреде.

В случае LQDT, RCMM, SBMM — спред размера шага цены (1 пипс) — т.е. меньше просто невозможно. (У AKMM — спред 3 пипса).

Выводы:

У AKMM «грабительский» спред, сопоставимый с брокерской комиссией.

У RCMM около нулевой.

У LQDT, SBMM спред также окажет влияние на результат, если инвестировать на несколько дней.

Добавлю про bid/ask спред у TMON.

Сейчас цена 6,98/6,99.

Что равняется… 0,1433%!

При годовой комиссии за управление 0,19%.

Для сравнения LQDT сейчас 1,3918/1,3919 и цена спреда — 0,0072% — в 20 раз ниже!

Ловко получается, при якобы самой низкой комсе за управление, они своё ловко забирают на bid/ask спреде 🙂

Ещё хочу обратить внимание на SBMM. Заметил, что у них расстояние между маркет-мейкер (ММ) заявками всегда два пипса. Что даёт возможность не брать у ММ, а встать между его заявками и купить/продать по справедливой цене вообще не платя за спред.

Также напомню, что сейчас биржа берёт комиссию только за заявку по рынку, а за лимитку 0. Что даёт возможность сэкономить не только спреде, но и на комсе биржи (правда не все брокеры это дают).

У других фондов зачастую расстояние между ММ-заявками всегда один пипс, что означает, что купить/продать можно только у MM и значит вы теряете 1) на спреде и 2) всегда платите комиссию бирже.

При входе и выходе в SBMM ( в свой фонд) у Сбера комисия отсутствует.

Подтверждаю, комиссия только биржы у сбера в в SBMM комиссий нет. Я не хочу считать — я вижу выгоду по факту! Пока , что выгодно. Комиссия отбивается максимум 5 дней. Лучше чем вклад — могу забрать в любой день.

бкс -комиссий НЕТ.