Ну что, господа-инвесторы! Готовы хоронить ИИС первого типа? Я уже начинаю понемногу готовиться: сколотил гроб, копаю могилу. Осталось поминки провести. И потом изредка с ностальгией буду вспоминать об ИИС-А (о покойнике либо хорошо, либо ничего).

Что случилось?

В чем причина моего траура и пессимистического настроения? Во всем виноват новый законопроект по ИИС и прочим инвест. штучкам, которые коснутся каждого инвестора (ранее вкратце описал какие сюрпризы нас ожидают).

Самый печальное изменение (для меня точно) - это отмена чита с выводом активов на брокерский счет при закрытии ИИС.

Раньше можно при закрытии ИИС первого типа не продавать бумаги, а перенести их на обычный брокерский счет, а там применить к ним ЛДВ (что дает ЛДВ?). В итоге инвестор получал "два в одном" - вычет в виде 13% от взносов на ИИС и освобождение от налогов на прибыль с роста курсовой стоимости бумаг. С 2024 года лазейка будет прикрыта.

Согласно новому законопроекту при переносе ценных бумаг на ИИС - ЛДВ к ним применить будет нельзя!

Цитата из законопроекта:

... налоговый вычет не применяется при реализации (погашении) ценных бумаг, если эти ценные бумаги были учтены на индивидуальном инвестиционном счете налогоплательщика на дату их реализации (погашения) и (или) ранее этой даты.

Если разобраться - именно этот пункт из законопроекта самый убийственный. Это делает использование ИИС первого типа невыгодным. Навскидку, выгоднее будет хранить деньги на обычном брокерском счете.

В чем подвох "нового закона"?

Для тех кто не понял, объясняю на пальцах!

Возьмем за пример мой ИИС первого типа (тип А). Я ежегодно получаю от государства налоговый вычет в виде возврата 13% от суммы пополнения. Инвестирую я в основном в индексные фонды на российские акции. Российский рынок в среднем растет на 15% ежегодно. Чем больше рост, тем больше прибыль по счету. Тем больше будущий налог.

А теперь следите за руками!

Допустим я пополняю ИИС-1 на 100 тысяч и инвестирую эти деньги в фонд акций. Через 5 лет, с учетом 15% ежегодного роста рынка, мой капитал увеличится в два раза - до 200 тысяч. Из них 100 тысяч - это моя чистая прибыль. С которой я должен буду при продаже заплатить налог - 13% или 13 тысяч рублей.

Размер налога = налоговому вычету. Смысл в ИИС-А пропадает!

Можно сказать 100% прибыль - это точка равновесия, при которой налог будет примерно равен получаемого налоговому вычету. И в этом случае, время и доходность будет не на стороне инвестора. Чем дольше ты держишь ценные бумаги на ИИС и (или) чем больше твоя доходность, тем хуже для твоих денег (как бы парадоксально это не прозвучало).

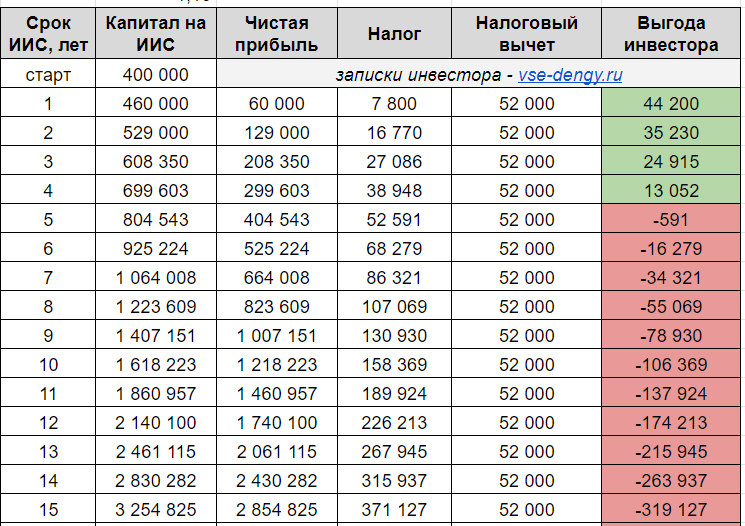

Я сделал небольшие расчеты, показывающие какая выгода (или невыгода) ожидает инвестора, если он решит оставить ИИС-А на длительный срок.

Условия:

- Инвестируем на ИИС 400 000 рублей.

- Мы имеем право на налоговый вычет - 52 тысячи (это наш налоговый доход).

- Средний рост рынка - 15% годовых. По мере роста прибыли, будет увеличиваться и потенциальный налог (это наши налоговые расходы).

Смотрим правую крайнюю колонку: Выгода инвестора = Налог - (минус) Налоговый вычет (52K) в зависимости от срока жизни ИИС-А.

Со временем, потенциальный налог от ИИС-А, может в разы превышать выгоду от полученного налогового вычета!

При таких условиях, долгосрочному инвестору выгоднее держать активы на обычном брокерском счете и обнулить налоги с помощью ЛДВ, чем владеть ИИС-1.

Мои текущие ИИСы

Теперь мне нужно решить задачку, что делать дальше со своими ИИС (текущими и будущими)? Чтобы дальше не было мучительно больно за неверно принятое финансовое решение.

Исходные данные:

- Мой ИИС закрыт. Открывать ли ИИС по старым правилам в этом году? Или открыть ИИС-3 в 2024?

- У супруги ИИС пока еще открыт. (но 3 года прошло - можно закрыть в любой момент). Следует ли его закрывать (в этом году)? А если закрыть, то нужно ответить на вопросы из п.1.

Итак, что делать дальше? (мои рассуждения, а не рекомендации).

Дальше разберем несколько ситуаций.

Ситуация № 1. Все ИИС закрыты

Что можно сделать?

Успеть до окончания года открыть новый ИИС-А по старым условиям (как изначально я планировал) или дождаться наступления 2024 года и открыть ИИС-3!

Смысла в открытии ИИС-А с учетом текущей отмены ЛДВ при переносе активов с ИИС, я не вижу. Я буду открывать ИИС-3 с начала 2024 года. Пусть с более длительным сроком жизни (от 5 лет), но с освобождением от налогов.

Ситуация №2. Есть действующий ИИС-А

Если вашему ИИС больше трех лет - я бы однозначно его закрыл. Перед закрытием обязательно провел оптимизацию налогов внутри ИИС - сальдировал прибыльные и убыточные позиции (как это сделать?). Остальные активы вывел на обычный брокерский счет.

На брокерском счете по всем переведенным с ИИС позициям, которые куплены более 3-х лет назад применил ЛДВ - все продал с нулевым налогом (в этом году).

Если ваша стратегия не подразумевать продажу (типа долгосрочная позиция), после продажи активы можно сразу выкупить обратно. Таким образом мы "как бы избавились от токсичных позиций переведенных с ИИС". И в будущем можем вполне законно применить ЛДВ ко всему, что было куплено на брокерском счете.

Ситуация №3. Что делать с переведенными с ИИС бумагами, у которых нет ЛДВ?

Пример. У супруги на действующем ИИС находится БПИФ на индекс Мосбиржи с хорошей бумажной прибылью (десятки процентов). Часть паев куплены больше 3 лет назад и к ним можно применить ЛДВ. Часть куплены менее 3-х лет.

Мои действия:

- Мы закрываем ИИС.

- Переводим все активы на брокерский счет.

- Там продаем все переведенные бумаги (с ЛДВ и без ЛДВ).

Да, мы сейчас заплатим налог на прибыль. Но если этого не сделать до конца года, с 2024 возможный налог будет постепенно увеличиваться с каждым годом. И обнулить его в будущем будет практически невозможно! Т.е. простыми словами, потом мы можем заплатить налогов в разы больше чем сейчас!

Ситуация №4. Давно закрытые ИИС

В 2019 году я закрыл свой ИИС с переводом активов на брокерский счет. Я уже не помню чего и сколько я переводил.

Но придется их поискать эти переведенные позиции и продать в этом году (пока схема с применением ЛДВ работает). Иначе со следующего года я попадаю на очень большие налоги, если захочу продать бумаги через несколько лет!

Резюмируя

Мой план действий вкратце:

- Открываю свой новый счет в 2024 году - ИИС-3.

- Супруге закрываю действующий ИИС. Открывать будем в ИИС-3 (в 2024).

- Все переведенные активы со всех ИИСов продаю (с ЛДВ и без ЛДВ).

Планируете ли вы что-либо сделать с вашим ИИС и активами? Поделитесь в комментариях!

Как относитесь к Сценарию 5? Есть действующий ИИС-А более 3-х лет, который с 2024 года сменить на ИИС-3, и через 2 года иметь освобождение дохода от инвестиций от НДФЛ?

При конвертации фин. результат будет считаться отдельно для ИИС=А и ИИС-3. Простыми словами, вам насчитают налог при переходе на ИИС-3. Т.е. вы не избегаете НДФЛ, а получаете отсрочку по уплате до момента закрытия ИИС-3.

Т.е. нет смысла продавать активы после трансформации в иис 3 и заново откупать, чтобы у них не накапливался налог на прибыль ?

Налог (на доход активов с иис А) будет посчитан до даты трансформации в новый иис ?

Если на старом иис (Б) я не получал вычеты, но хочу применить освобождение от налога на прибыль, то после трасформации и закрытии ИИС 3 все равно нужно будет подать справку об отсутствии получения вычетов (на старом ИИС Б) ?

План по трасформации не рабочий что ли ?

Оставляем ИИС А. В 2024 году трансформируем его в ИИС 3 и сохраняем период владения до 3-х лет. При закрытии ИИС 3 прибыль освобождается от налогов (до 30 млн).

Зачем все эти переносы и продажи ?

Или старые активы, купленные на иис а не попадут под освобождение от налога на прибыль после трасформации ?

Автор уже закрыл свой ИИС-А. Но к ИИС жены мог бы применить конвертацию.

фин. результаты при конвертации ИИС будут считаться отдельно. На один (ИИС-3)будет применятся льготы (обнуление налогов), на другой (ИИС-1) — нет.

ИИС-А 1 год, на нем фонды на акции и облигации, вычет 1 раз получал.

Когда будет 3 года лучше сразу закрывать ИИС-А и открывать ИИС-3 ?

«Или старые активы, купленные на иис а не попадут под освобождение от налога на прибыль после трансформации ?»

Текст законопроекта склоняет меня именно к этой мысли. (фин. результаты при конвертации ИИС будут считаться отдельно по каждому ИИС).

Я никогда ещё не применяла ЛДВ. Что для этого нужно сделать? Нужно ли уведомлять брокера о том, какие позиции хочешь продать и уточнять, будет ли применена к ним ЛДВ? Есть несколько позиций со сроком 3-4 года, хотела бы зафиксировать прибыль

Зависит от брокера. Тинькофф / Сбер — делают все автоматически. Ничего говорить и писать не нужно.

Открытие — в личном кабинете видно список: название и кол-во бумаг, у которых есть ЛДВ. После продажи нужно нажать «кнопку» и ЛДВ применится.

Самый простой способ узнать как у вашего брокера — пообщаться с поддержкой.

Открыть иис-1, держать пустым три года, в конце трёх лет закинуть 400 тыс. Закрыть счёт через неделю. Прибыль 52 тыс. Налогов ноль.

На иис имеет смысл брать облигации, если их вообще планируется покупать. Только там можно будет не платить налог на купоны.

Как бы не попасть в отказ в предоставлении вычета. В год закрытия ИИС при его пополнении (ИИС-1 и ИИС-3) вычет не предоставляется по новым изменениям которые вступят в 2024 г.

ЭХ, автор забыл про многочисленную категорию инвесторов, у которых срок ИИС не превышает три года. Мы не можем досрочно закрыть ИИС, придется весь вычет возвращать и платить пени. Что же нам делать в такой ситуации? Вот эта тема не раскрыта.

Я хотел про это написать. Но слишком большой может быть разброс исходных данных: убыток, небольшой плюс, большой плюс. Получали налоговые вычеты или еще нет! Что держите на счете — акции или облигации (отдельные бумаги или в фондах).

В зависимости от ситуации — порядок действий по ИИС может быть абсолютно разным.

Считайте сами исходя из ваших условий. Но с большей долей вероятности, целесообразней оставить текущий ИИС и дождаться бы 3-х летки (и закрыть_) или в 2024 конвертировать его в ИИС-3. Помните, что при конвертации — налоговая база для ИИС-А будет посчитана отдельно и налог за фин. результат заплатить в любом случае придеться.

Я правильно понимаю, что, если на ИИС-А только облигации (акций и фондов нет), то никакого отрицательного влияния нового закона не будет. Налоги с купонов так и так платим + вычет 52 т.р сохранится.

Если у вас не было положительной переоценки тела облигации. Ну или если вы планируете сидеть до погашения.

Если я купил облигацию за 70% от номинала, то при погашении налога на прирост тела не будет ?

А вы где взяли информацию о том, что фин. результаты по ИИС А и ИИС 3 будут считаться отдельно? Даже если так, то все равно выгодно. Можно открыть второй ИИС, а этот пусть будет открыт пока совсем не прижмёт. Сумма налога будет работать на нас + инфляция сделают своё дело. Лет через 10 сумма налога обесценится.

А может и повезёт, после конвертации ИИС продать бумаги и откупить. Тогда они будут куплены на ИИС 3, а доход по ИИС 3 не будет облагаться налогом.

Здравствуйте!

Не совсем понял вот этот ваш маневр:

«Да, мы сейчас заплатим налог на прибыль. Но если этого не сделать до конца года, с 2024 возможный налог будет постепенно увеличиваться с каждым годом. И обнулить его в будущем будет практически невозможно! Т.е. простыми словами, потом мы можем заплатить налогов в разы больше чем сейчас!»

Вы же переводите бумаги в 2023 году. В этом году новый закон, отменяющий ЛДВ при переводе бумаг с ИИС, ещё не вступил в законную силу. То есть мы опираемся на старые условия, при которых ЛДВ сохраняется.

Бумаги приходят на обычный брокерский счет с ЛДВ. Долеживают там до недостающего до 3-х лет срока и продаются без налога. Ну или продолжают наращивать далее прибыль. ЛДВ уже применена, она же не отменяется впринципе!

ЛДВ с 2024 года не будет действовать для всех бумаг, переведенных с ИИС. Даже если они были переведены на брокерский счет уже давно.

Можете написать источник данной информации.

Интересно, а можно будет при конвертации в ИИС-3 сменить тип вычета А на ТИП Б? Т.е. был у меня до 2024 года ИИС по которому я получал 52тысячи назад, а теперь я при конвертации в ИИС-3 хотел бы избавится от уплаты НДФЛ с купонов

Непонятно нужно ли закрывать иис если я пополняю каждый год на 400 т.р. и там только облигации и я получаю 52т.р.?

Коллеги, нужен совет.

Сам открыл в этом году ИИС и пополнил его на 400к.

Думал в конце года открыть на жену второй ИИС и тоже пополнить на 400к, но в связи с последними новостями как, считаете, лучше поступить?

Открыть ТИП А на жену и пополнить его на 400к в этом году или уже открыть ИИС-3 в следующем году? Или в таком случае вообще не имеет смысла на неё открывать ИИС, а просто переквалифицировать свой ИИС в ИИС-3?

Я бы сделал так:

Открыл ИИС-1 в этом году (на жену). Пополнил его на 400k (чтобы получить вычет 52k в следующем). В 2024 конвертировал ИИС-1 в ИИС-3.

Максим, для корректного расчета выгоды от ‘оставления’ иис-А в статье выше, надо бы ежегодно добавлять в капитал 400к. Иначе с чего взяться ежегодному вычету.

В таком случае картина будет ещё хуже. Намного.

Автор пополнил ИИС 1 раз на 400 т. р. и вычет 52 т. р. получил 1 раз, и показал разницу дохода-налога-одного 52 т. р. вычета за 15 лет …

Закрыл свой ИИС в Сбере. Срок — чуть более 3 лет. Вы говорите, что разумно будет продать все бумаги с ИИС на обычном брокерском счете, независимо от даты их покупки, пока новый законопроект не стал законом. Но ведь в этом случае при фиксации прибыли на бумаги, бывшие в собственности менее 3 лет, ЛДВ так и так не будет применен, так что смысла в лишних телодвижениях (продаже и выкупе

таких бумаг обратно) не будет. Не будет смысла и продавать бумаги с убытком, разве что просальдировать с прибыльными позициями.

Простой пример!

У вас акции какой-нибудь банковской компании России. Цена покупки — 100 рублей. Сейчас их цена 150 р.

Вариант 1. Продаем сейчас — фикс. прибыль 50 рублей и платим налог — 6,5 р.

Вариант 2. Не продаем. Продолжаем держать. Со временем цена увеличивается до 300. Прибыль 200. Возможный налог 26 р. (в 4 раза больше).

Уважаемый Максим, Вы сами неоднократно указывали на ущербность абсолютного исчисления прибыли (в рублях), делая акцент на процентах. Тут же проценты налога — величина постоянная. Какая бы прибыль от разницы цен покупки и продажи ни была, государство заберет свою долю — 13%. Какая мне раница, коли я получил свою долю, а необходимости делиться с государством мне не избежать. Если можно оптимизировать или избежать налогообложения — это одно. А если такой возможности нет, смысл дергаться? Смысл будет, если государство поднимет ставку выше 13%. Не хочу Вас обидеть, но тут двойные стандарты получаются.

Вот Ваш пример: продал я акции за 150, заплатил налог 6, 5 рублей. Но акции -то мне нужны! Купил обратно за 150, они выросли до 300 рублей — при продаже мне придется заплатить (300-150)*0,13 = 19,5 рублей. А 6,5+19,5 = 26. Т.е. я один хрен плачу 26 рублей, а учитывая реалии — чуть больше или меньше из-за волатильности и учета комиссий. Налог в 4 раза больше — так ведь и прибыль в 4 раза больше (200:50=4). Вы большой молодец, без шуток, но тут посмотрите внимательно — логическая нестыковка как раз оттого, что от расчета в % мы перешли к абсолютным значениям.

Если акциям меньше 3 лет во владении, и ЛДВ не светит — смысла продавать и фиксировать прибыль нет, разве что эти акции Вам больше не нужны.

GELAR

Если эти акции не продать, то они даже через 3, 5, 10, 20 лет не освобождаются от уплаты налога.

Если продать (заплатить только набежавший налог), и снова купить и держать больше 3 лет, то освобождаешься от уплаты налога.

Максим всё правильно рассуждает. Я буду делать так же!

Так получается, с нового года не стоит вообще иметь дела с ИИС, или накупленные там акции обязательно продавать перед закрытием счета, а не переводить на обычный брокерский счет.

И второе: ИИС у меня закрыт. Полагаете, новым законом все акции на обычном брокерском счете получат как бы «черную метку» — они с ИИС переведены! Так что ли? Т.е закон распространяется и на акции, переведенные на обычный брокерский счет до вступления этого закона в силу?

Правильно!

Здравствуйте. ИИС-1 если будет преобразован в ИИС-3 и активы проданы, сумма налога соответственно зафиксирована, то откупив активы обратно мы распространяем налоговую льготу на них и как бы откладываем уплату налога до момента закрытия ИИС-3. Я правильно понимаю?

В теории да. Как это будут классифицировать наши брокеры — ХЗ

Ошибка в расчетах и визуализации данных.

Я сделал небольшие расчеты, показывающие какая выгода (или невыгода) ожидает инвестора, если он решит оставить ИИС-А на длительный срок.

Условия:

Инвестируем на ИИС 400 000 рублей. (должна быть фраза — каждый год) соответственно в колонке «Капитал на ИИС» цифра долна увеличиваться на 400000 + Годовой доход + 52000(налоговый вычет)

Мы имеем право на налоговый вычет — 52 тысячи (это наш налоговый доход). Без ежегодного внесения 400000 вы не имеете право на налоговый вычет.

Соответственно визуальный вид таблица будет иметь совершенно другой вид.