На Московской бирже доступны всего 12 ETF от Finex. Казалось бы немного. Но куда вложить деньги и какой выбрать фонд, для получения максимальной прибыли? Дилемма. Когда есть несколько вариантов - сразу же встают муки выбора. Как не прогадать. И вложить деньги в правильный ETF.

В этой статье вы узнаете:

- как выбрать ETF;

- не потерять деньги и заработать;

- обыграть рынок и получать доходность выше большинства.

Горизонт инвестирования

Для начала определяемся с горизонтом инвестирования. Проще говоря срок, на который вы хотите вложить деньги.

Для периодов в пару-тройку лет сразу отбрасываем фонды акций, как высокорисковые. Учитывая их высокую волатильность можно потерять в стоимости портфеля. Рынок может упасть и к моменту изъятия средств так и не восстановиться до первоначального уровня.

Единственный вариант - фонд облигаций FXRB, вкладывающий в еврооблигации надежных российских компаний с фиксированной доходностью. Либо фонд денежного рынка (краткосрочные облигации США) - FXMM.

При увеличенном сроке инвестирования основной выбор должен быть сделан именно на фонды акций.

Почему?

На длительных сроках, рынок акций показывает намного большую доходность по сравнению с облигациями. И если ваша цель именно преумножение капитала - покупаем акции.

Вернее ETF на акции.

Нужно ли обращать внимание на доходность?

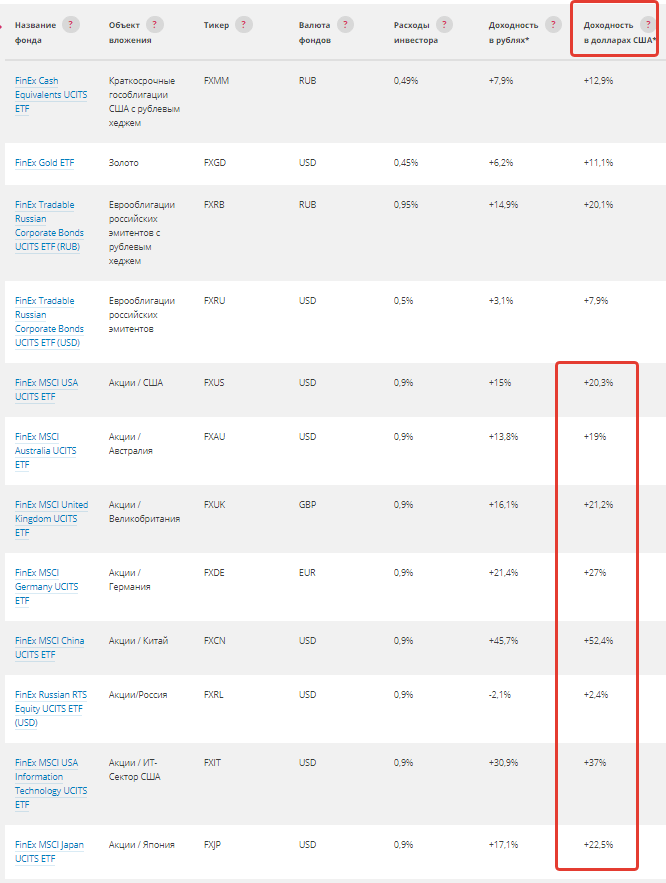

Если посмотреть на доходность ETF фондов за последний год, то имеем следующую картину:

Мы видим, что максимальный рост показали:

- FXCN (Китай) - 52.4%;

- FXIT (IT-сектор США) - 37%;

- FXDE (Германия) - 27%.

Российский рынок показал себя не очень впечатляюще - прибыль всего 2,4%.

Значит ли это, что нужно выбрать лидеров роста и вложить все деньги в них? А на остальных не обращать внимание.

Если взять доходность уже за 5 лет, то видим рост:

- Китай - 68%;

- Германия - 71%;

- Америка - 162%.

То есть большая часть доходности у Китая и Германии достигнута всего за 1 год. Остальное время было топтание на месте, с периодическим спадом и небольшим ростом.

Наверняка вы видели (или слышали) такое высказывание "Доходность в прошлом, не гарантирует доходность в будущем".

Иными словами, абсолютно никто не знает, как поведут себя рынки через год, а тем более через 5-10 лет. Прекрасно растущий фондовый рынок Америки, завтра может уйти в долгосрочный нисходящий тренд. А Россия показать просто феноменальную доходность. Все возможно.

В итоге, купив самый прибыльный ETF, показывающий лучший рост за последние годы, можно не только не заработать, а даже потерять. И упустить рост на других рынках.

Что же делать?

Выход довольно простой и элегантный. В его основе лежит 2 факта.

Мировая экономика в общем и рынки всех стран в частности, на длительных интервалах времени всегда растут. А вместе с ней и фондовый рынок. Точнее стоимость активов торгуемых на бирже. Как акций, так и ETF. Возможны падения (например во времена кризисов). Но после выхода из кризиса, фондовый рынок не только восстанавливает утраченные позиции, но и намного превышает их.

Вывод. При длительном периоде инвестирования - вероятность получения убытков стремиться к нулю.

Второй факт. Фондовый рынок разных стран растет неравномерно. Кто-то показывает в первый год рост на 20%, за 2-й 15%, ну а в третий период будет падение на 10%. У других можно наблюдать противоположную ситуацию - падение - 10% / падение - 5% / рост - 30%.

Можно ли это угадать? Какие изменения возможно будут происходить? Можно. С вероятностью 50/50. Либо угадал. Либо нет.

Хотя в этом нет особой нужды. Есть простой способ инвестировать в ETF, используя эти два вышеперечисленных фактора.

Диверсификация

Раз мы не знаем, как поведут себя рынки в будущем, нам остается только снизить риски от неблагоприятных ситуаций.

Покупаем несколько EFT в определенной пропорции.

Например, в Америку, Европу, Азию и Россию - вкладываем по 25% от капитала.

Преимущества стратегии. Таким образом снижается влияние на доходность экономики отдельно взятой страны.

Яркий пример последних лет - антироссийские санкции. За этот период рынки развитых стран показали неплохой рост на десятки процентов. Российский рынок практически топчется на месте.

Можно дополнительно сформировать портфель еще и по валютному признаку. Часть средств вложить в рубль (Россия - FXRL), в евро (Германия - FXDE), британский фунт (Англия - FXUK) и так далее.

Таким образом получаем защиту от внезапного изменения курса валют.

Резкий рост курса доллара (и других валют) по отношению к рублю в 2014-2015 годах позволил инвесторам получить дополнительную доходность. И снизить потери от обесценивания национальной валюты.

Стратегия усреднения

Портфель сформирован. ETF в нужной пропорции приобретены. Что дальше?

Если вы планируете наращивать со временем свой портфель, например, чтобы накопить на достойную пенсию, продолжайте покупать фонды именно в той же пропорции.

Независимо от того, растет фонд или падает.

При восходящем тренде, вы будете участвовать в росте вместе в рынком. Купленные активы будут дорожать.

Если ETF страны упал - это прекрасный шанс купить акции страны со значительным дисконтом. Рано или поздно рынок вырастет.

Преимущество. Стратегия сама показывает сколько нужно покупать. Если цены взлетели, на фиксированную сумму вы купите меньше ценных бумаг. При падении - больше.

Получаем доходность выше рынка

Рассмотрим ситуацию.

В портфеле ETF всего двух стран - Германия и Китай. В равной пропорции - 50/50. Куплено на 100 тысяч рублей каждый фонд.

За год фондовый рынок Китая вырос на 40%. А Германия упала на 20%.

В итоге их доля в портфеле изменилась.

Теперь Китай стоит 140 тысяч, а Германия - 80 тысяч.

Мы знаем, что рано или поздно Германия все равно начнет рост. И это временный убыток. Через год, два-три рынок восстановится и мы выйдем в плюс.

В то же время можно предположить (основываясь на многолетней статистики), что рынки не могут повышаться беспрерывно. За ростом всегда следует коррекция. Или более скромный подъем.

В такой ситуации потенциал будущего роста Германии выше, чем у Китая.

Цель стратегии. Приводим свой портфель в первоначально заданной пропорции 50/50.

Продаем часть акций Китая по высоким текущим ценам. Этим мы зафиксировали часть полученной прибыли. И снизили риски будущих потерь, при снижении котировок в будущем.

На полученные деньги берем много немецкого рынка. По бросовым ценам.

Эта нехитрая стратегия на длинных сроках позволяет получать доходность чуть выше рынка. Примерно на 1-2%.

Если вы думаете, что это немного, то посмотрите под другим углом.

При средней доходности 10%, дополнительные 1-2% повышают прибыль на 10-20% ежегодно.

Один вложенный миллион за 15 лет вырастает при средней прибыли (по данным инвестиционного калькулятора):

- 10% - до 4,17 миллиона рублей;

- 11% - 4.78 млн. рублей;

- 12% - 5.47 млн. рублей.

Получаем 20-40% дополнительной прибыли при увеличении доходности всего на 1-2%.

Как часто производить перераспределение портфеля?

Профессионалы советуют проводить процедуру не чаще 1-2 раза в год. Оптимально раз в год.

Не нужно постоянно отслеживать малейшие изменения структуры портфеля и совершать операции по приведению его в заданную пропорцию. Здесь действует принцип чем реже, тем лучше.

Спасибо за статью.

Действительно, универсальная стратегия на все случаи жизни.

Поскажите ссылку на табличку с характеристиками фондов, которая в начале статьи.

Полагаю, она «живая»

Ловите….http://www.finex-etf.ru/products/

Занимательная статья, согласен. Правда я не вижу пройдя по ссылке такой доходности.

Скажите где или у кого в таком случае стоит покупать ETF ? брокер или банк (долгосрочное).

Года идут. Рынки меняются, как и доходности….

ETF можно взять у любого брокера.

Советую обратить внимание на рубрику «Миллион с нуля» — там как раз все по полочкам расписано: куда обратиться, что купить и на какую доходность можно рассчитывать…

Добрый день! Спасибо за труды и советы.

Пожалуйста ставьте дату написания той или иной статьи,

для понимания свежая инфа или уже не очень)))

Подскажите, с какого сайта взяты сканы приведенные в статье?

Доходность по годам 1-5 лет?

Сайта финекс — http://www.finex-etf.ru/products/

Кстати сравните какие доходности были и какие сейчас.

Спасибо, я там и смотрел, но не нашел где брали эти данные? За пять лет?

Если взять доходность уже за 5 лет, то видим рост:

Китай — 68%;

Германия — 71%;

Америка — 162%.

В любом ресурсе можете посмотреть графики.

Например трейдингвью. Там удобно, можно выбрать и вывести в одном графике сразу несколько инструментов. Сравнить и посмотреть динамику.

ОК. Спасибо. Будем посмотреть))