Моя инвестиционная стратегия - постоянная покупка активов (акций) на бирже. Я говорю не про отдельные бумаги, а про рынок акций в целом (в лице инвестиционных фондов - ETF и БПИФ). Покупаю независимо от текущей стоимости на рынке. Я не выбираю моменты входа, не отказываюсь от покупок, только потому, что в данный момент актив является переоцененным. Я знаю, что в долгосрочной перспективе это постоянство приведет к росту капитала, богатству и всем остальным благам с этим связанным.

Честно скажу, не всегда это удается, но я борюсь с подобными соблазнами.

Почему я так делаю? В чем выгода такой позиции для инвестора? Мои соображения на этот счет в этой статье.

Время покупки имеет значение?

Многие инвесторы делают акцент на правильном выборе времени входа в рынок (маркет-тайминг). Боясь инвестировать на максимуме рынке. Ожидают коррекцию, для последующей покупки по сниженным ценам. Логика в этом определенно есть. Но...

Такой подход (боязнь инвестировать на пике) может сделать подлянку для инвестора. Учитывая что рынок в долгосроке всегда растет, то котировки будут находится у границ максимума - львиную часть времени. В ожидании коррекции, рынок может уйти далеко вверх. Давая заработать всем, кроме вас.

Второй опасный момент - долгожданная коррекция на рынке (и выгода от покупок по сниженным ценам) может быть меньше упущенного роста.

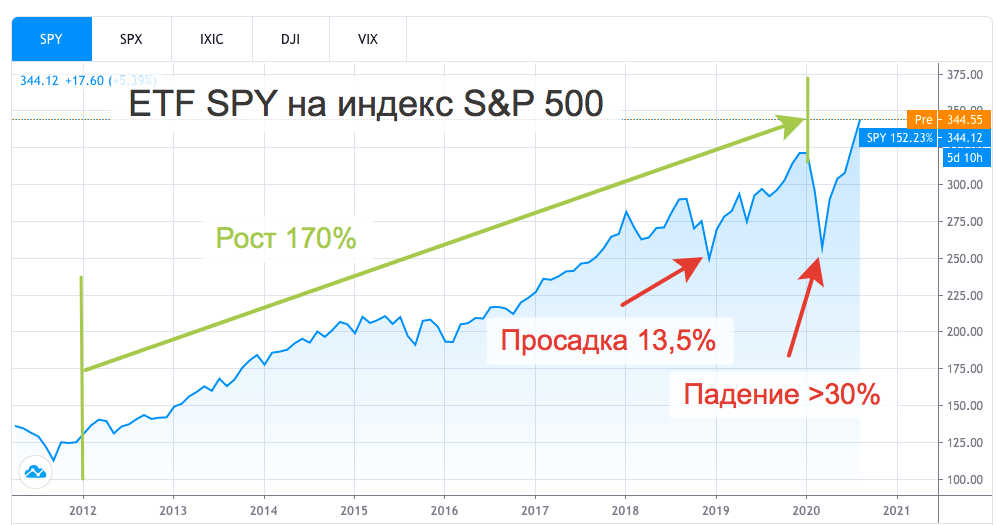

Пример. На моей памяти, года так с 2012 все кричали (как и сейчас), что американский рынок сильно перегрет. Все акции стоят ужасно дорого. И в следующем году (а то и в текущем) обязательно наступит коррекция. Да что там коррекция? Обвал.

Так продолжалось несколько лет подряд. И в 2013. И в 2014. Потом 2015. Каждый год одна и та же песня.

Первая серьезная коррекция (более 10%) случилась в сентября 2017 года. Индекс S&P 500 за 2 месяца "упал аж на 13,5%". Правда за это время (с 2012 года) - рынок подрос на 130%.

Второй обвал был в марте 2020 - более 30%. Если опять смотреть с 2012 - накопленная доходность инвестора 170%. Мартовская просадка снизила бы прибыль до 140%.

Стратегия постоянных покупок - это наверное самый простой путь построения богатства. В одной из статей я писал про самого неудачного инвестора Валеру. Ему всегда выпадали самые плохие моменты для покупок. На самом пике, ровно перед обвалом рынка. Но все равно такая стратегия позволила Валере сколотить приличный капитал. Его главный секрет - никогда не продавать купленные акции.

Рекомендую: 10 лучших дней или почему нужно всегда быть в рынке

Чем отличается покупка на пике и дне рынка?

В приведенном выше примере, речь шла о долгом ожидании. С 2012 по 2017 прошло 5 лет. До 2020 - 8 лет. А что если инвестор только-только начал этим заниматься.

С точки зрения будущей доходности - покупка акций после обвала (в идеале на самом дне) самое удачное вложение. Которое в течение ближайших нескольких лет принесет повышенную доходность (подробности здесь). Буквально в 2-3 раза больше, чем у "неудачников" купивших на пике, перед самым обвалом.

Одно из самых лучших вложений - купить акции на дне. С дисконтом в 30-40%.

Но давайте посмотрим немного под другим углом.

Что для вас будет более неприятным?

- купить акции на пике, прямо перед 20-30% падением;

- или на протяжении 20-30 лет не дополучать по 0.5-1% прибыли (например вместо 10% годовых, иметь "всего" 9 - 9,5%).

С психологической точки зрения очень хреновато чувствуешь себя, когда ты купил акции, а они на следующий день начинают свой путь вниз, на десятки процентов.

Сам много раз это проходил. Чувство так себе. Даже если знаешь, что ничего критичного для тебя и твоего капитала не произошло.

Долгосрочному инвестору следует помнить про простую вещь:

Независимо от точки входа в рынок (купил на пике или на дне), на длительных интервалах - среднегодовая доходность у всех будет стремиться к одному значению.

Звучит как-то нелогично и неправдоподобно. Как можно получить аналогичные (почти) доходности, если один купил дороже на 10-20%, и даже на 30%, чем другой?

Объясню на примере.

Как всегда на индексе СИПИ 500.

Возьмем далекий 1987 год. С сентября рынок начал падение на 30%.

Два товарища-инвестора вошли в рынок. Только первый (назовем его Валера) купил прямо перед самым падением. Второй - везунчик (пусть будет дядя Федор), подождал пару-тройку месяцев и купил акции на самом дне. С 30% скидкой.

Прошло 3 года. Ребята стали меряться капиталами. Вернее среднегодовой доходностью.

У неудачника Валеры за 3 года получилось всего 3,3% годовых. Везунчик Федор за это время выжал почти в 5 раз больше! Его капитал рос со средней доходностью - 16,2% в год.

Через 5 лет (с момента входа в 1987 году) средняя доходность вложений дяди Федора даже выросла до 17% годовых. Рынок пёр вверх как на дрожжах. Но и у Валеры есть прогресс. Даже несмотря на неудачный вход на пике - рынок дал ему 8,7% годовых. Это конечно намного меньше, чем у более удачливого друга. Но разница в доходности уже не в пять раз. А чуть менее двух.

Через 10 лет (к концу 1997 года):

- Валера имел - 14,1% годовых;

- Дядя Федор - 18,5%.

Через 20 лет (конец 2007):

- у Валеры было - 9,9%;

- Дядя Федор - 12%.

Через 30 лет разница сократилась всего до процента (9,5% среднегодовой доходности у Валеры против 10.6% у Федора).

С увеличением срока инвестирования - разница в среднегодовой доходности уменьшается.

Таблица. Как отличается среднегодовая доходность при разных точках входа и сроке инвестирования

| Срок инвестирования | Среднегодовая доходность, % | Разница в доходности, % | |

| Валера | Дядя Федор | ||

| 3 года | 3,3 | 16,2 | 12.9 |

| 5 лет | 8.7 | 17 | 9.3 |

| 10 лет | 14,1 | 18.5 | 4.4 |

| 20 лет | 9.9 | 12 | 2,1 |

| 30 лет | 9.5 | 10.6 | 1.1 |

Размер капитала влияет на результат

Следующий фактор за постоянное совершение покупок - это сумма денег, которой входит (рискует) инвестор в рынок. Мало кто приходит на рынок с большим капиталом. И тем более заходит сразу на всю котлету. Большинство - это люди откладывающиеся и инвестирующие из месяца в месяц понемногу.

То есть по факту - даже если вы купите на самом пике рынка перед обвалом, то вы рискуете всегда небольшой частью капитала. При длительном горизонте - это будет буквально 2-4% от всех денег, которые вы инвестировали и (или) будете еще инвестировать. И даже при неудачном вложении (перед обвалом) - ваш риск ограничен потерей десятых долей процента от всего капитала. Ну максимум 1%. Стоит ли ради этого постоянно бздеть на протяжении нескольких десятилетий.

Пример.

Снова наши друзья Валера и дядя Федор. Их цель - накопить на пенсию. Срок - 25 лет. Инвестируют по 100 000 в год. Итого за все время будет вложено 2,5 млн. (инфляцию в расчет брать не будем).

Что мы имеем?

100 тысяч в год от 2,5 млн - это 4% от капитала. То есть каждый год инвесторы рискуют только этой суммой.

Покупка перед или после обвала цен на 30% - это потенциальные потери (или выигрыш) всего в 1.2% от всего капитала. На самом деле еще меньше, так как точно угадать пик и дно маловероятно.

Это при условии, что покупки совершаются только раз в год.

Если уменьшить интервал покупок до полугода (2 сделки в год по 50 тысяч), то риск максимальных потерь в каждой сделки снижается вдвое - до 0,6%. При ежеквартальных закупках - до 0,3%. Ну а ежемесячный вход - дает риск потерь вообще одну десятую процента (0,1%).

Резюмируя

Постоянная покупка активов на фондовом рынке по любым ценам вполне жизнеспособна и строится на 3 факторах:

- Рынки в долгосроке всегда растут. Как следствие (дополнительное условия для успеха) - у инвестора должен быть длительный инвестиционный горизонт.

- Покупая активы в каждый конкретный момент (даже самый неудачный) - ты рискуешь малой частью своего капитала.

- Длинный горизонт усредняет среднегодовую доходность.

Какой здесь может быть подвох? Не может быть все так просто?

Его не видно, но он есть. ))))

Несмотря на усреднение среднегодовых доходностей на длительном сроке - финальный капитал у инвесторов всегда будет отличаться.

Покупая активы на 30% дороже (типа перед падением), твой капитал всегда будет на 30% меньше, чем у того, кто купил на дне. Неважно сколько времени пройдет. Хоть 30, хоть 50-100 лет.

Но как было сказано выше, постоянно покупая активы - в каждой сделке ты рискуешь малой частью капитал. И нужно очень постараться, чтобы на протяжении всего срока инвестирования совершать покупки именно на пиках. По факту это невозможно. Как невозможно всегда входит в рынок точно на дне.

Поэтому реальная разница в конечном капитале у тех кто "ловит дно" и тех кто покупает постоянно по любым ценам будет составлять около 4-5%.

Удачных инвестиций!

Миллион с нуля №56 - инвестирую 22 месяца

Миллион с нуля №57 - нулевые комиссии за покупку родных ETF. Ищем выгоду

Найти точку входа дяде Фёдору мог помочь только кот Матроскин! Инфа 146%)))

Очень полезная информация, традиционно ждал в конце статьи информацию по портфелю и докупам)

Спасибо за статью. Очень полезно. Но как же информация по портфелю?

Спасибо да труды. Я б сказал что стандартное отклонение с увеличением сроков инвестиций будет всегда более низким нежели на коротких промежутках времени.