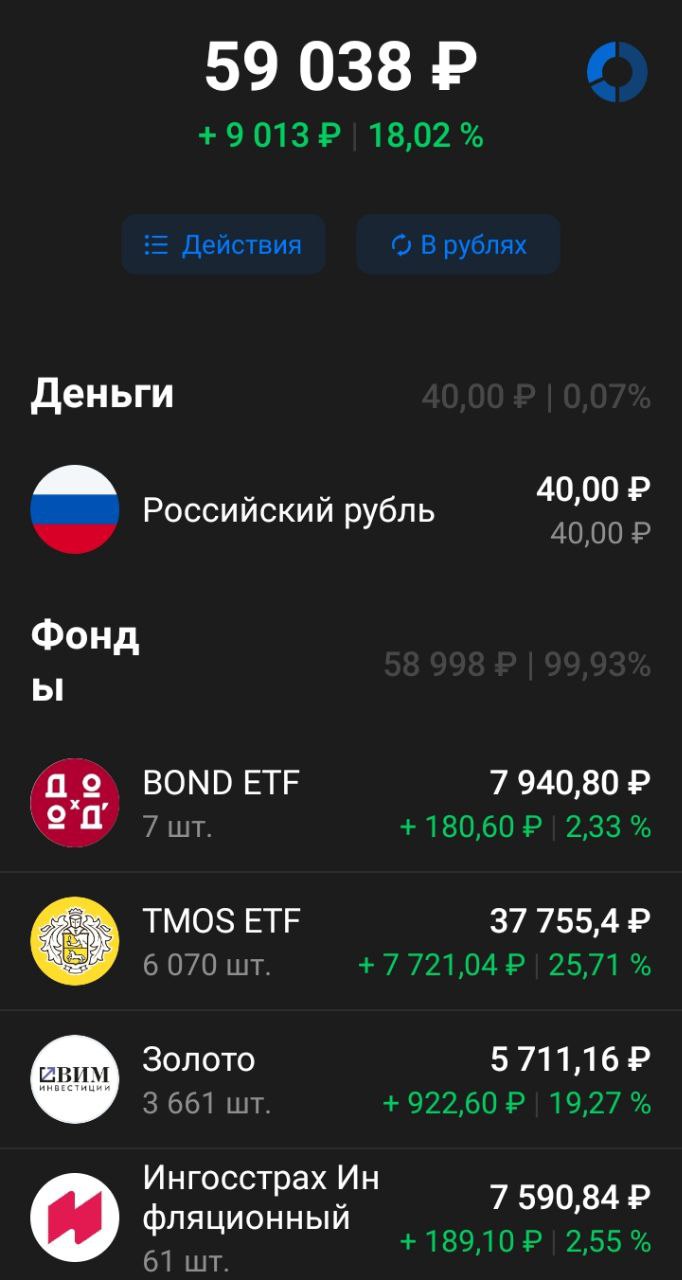

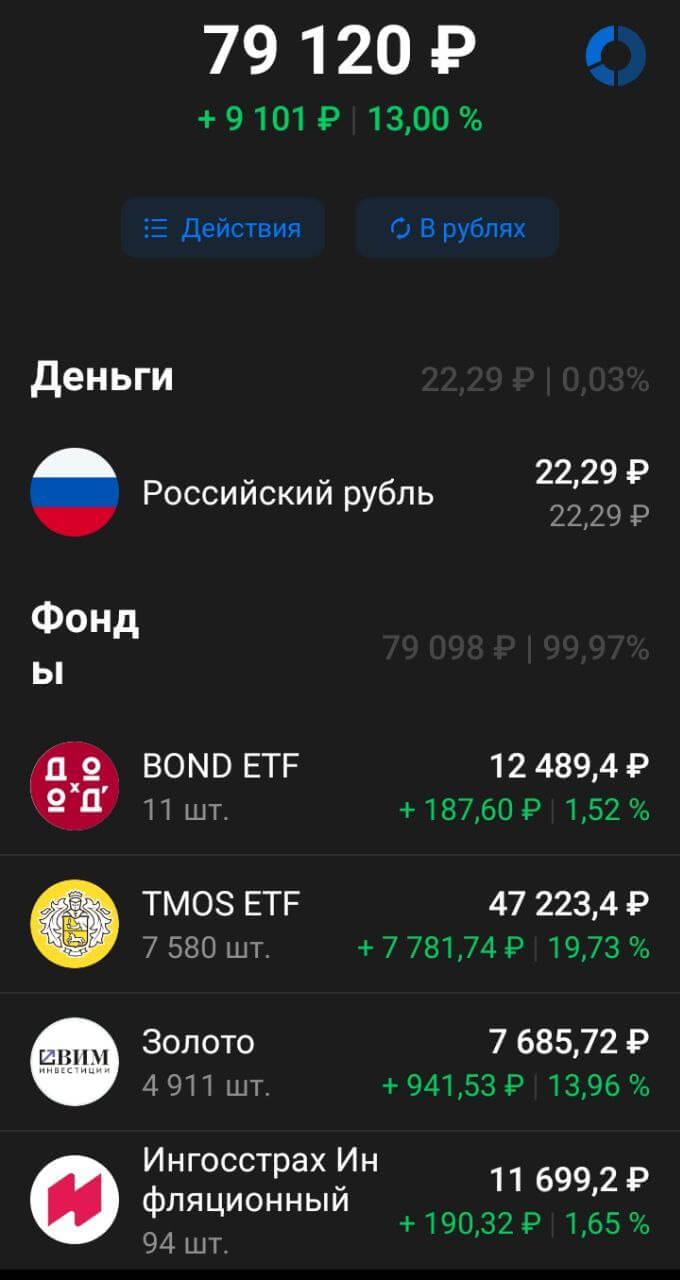

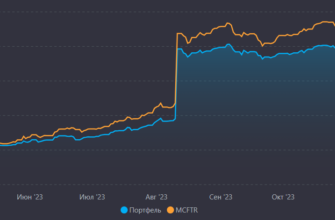

Всем привет. У меня произошло аж второе пополнение портфеля "Миллион с нуля 2.0" (за три месяца). Я знаю что это плохо. Я даже немножко по рефлексировал на эту тему и посчитал, как много денег я потеряю в будущем, если продолжу так делать Пока я забивал на инвестиции - фондовый рынок за это время хорошо подрос. В принципе выросло все. Мои скромные первоначальные вложения увеличились за три месяца на 18%. И сейчас даже как-то страшновато входить в рынок.

У меня все ходы записаны

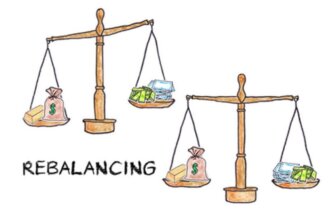

Но у портфельного инвестирования есть несомненный плюс. Когда ты заранее распределил пропорции активов в портфеле, их изменения само подсказывает куда сейчас выгоднее целесообразнее вкладывать новые деньги. И неважно на какой стадии находится рынок (или конкретный инструмент): на пике, дне или болтается в боковике.

Напомню про мое распределение "Миллион с нуля 2.0":

Акции: 60%

- БПИФ TMOS - 60% (на индекс Мосбиржи)

Облигации: 30%

- INFl - 15% (ОФЗ с защитой от инфляции)

- BOND - 15% (корпоративные среднего кредитного качества, с дюрацией 2-3 года).

Товарные активы: 10%

- Золото (GLDRUB_TOM) - 10%.

Логику своего выбора, почему именно так, а не иначе вкратце объяснял, когда составлял пропорции портфеля.

Несмотря на то, что все купленные активы выросли, что-то выросло очень сильно, а что-то чуть-чуть. Из-за этого пропорции разъехались. Моя цель как инвестора - вернуть их обратно к первоначальным значениям. А значит нужно больше покупать тех, кто отстает от заданной доли в портфеле. В моем случае - это ... блин тут считать нужно. Так сразу и не поймешь.

Сколько-сколько?

А как понять чего и сколько покупать, если вносишь определенную сумму. Если вы дружите с математикой, это можно достаточно легко вычислить.

Алгоритм действий следующий:

Текущую стоимость портфеля складываем с суммой очередного пополнения. Это берем за 100%. Далее от этой суммы вычисляем какую долю в деньгах должен занимать каждый актив. Отнимаем от этого стоимость купленного. И на полученный остаток нужно купить этого актива.

И так по каждому инструменту.

Ранее я делал табличку-шпаргалку в электронных таблицах, так как мне было лень каждый раз что-то там считать, выделять доли. Внес данные один раз - таблица потом сама считала чего и сколько нужно купить.

Но прогресс не стоит на месте ...

Все тупее и тупее?

Для ведения портфеля "Миллион с нуля" я стал использовать сервис Снежок (snowball-income.com). На бесплатном тарифе можно иметь до 10 инструментов в портфеле. Мне, с четырьмя активами, как раз вкатило. Так что можете смотреть за моими успехами (и неудачами) в реальном времени там (ссылка на портфель).

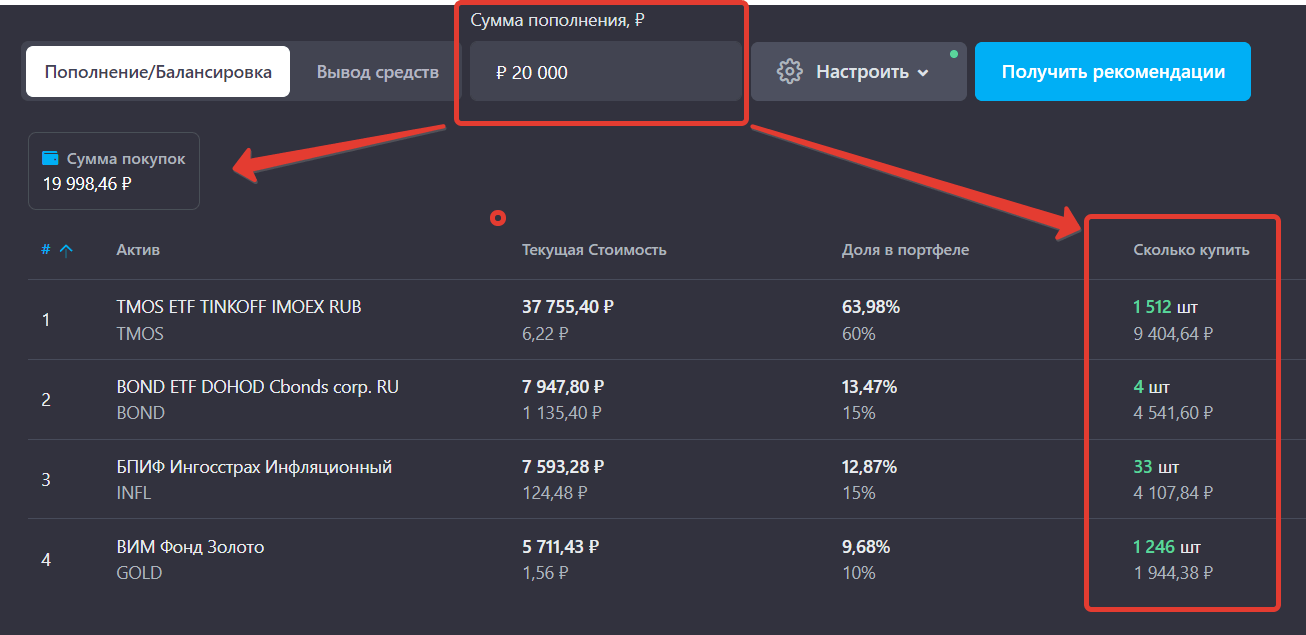

Но речь не об этом. Мне понравилось, что в снежке есть рекомендация по покупке нужного количество ценных бумаг для поддержания правильных пропорций. Задаешь нужные пропорции портфеля, потом забиваешь, сколько денег вносишь на брокерский счет и сервис выдает тебе алгоритм действий по покупке каждого инструмента.

Даже думать не надо! (скоро мне будет даже лень что-то считать самостоятельно)

На моем примере, как это работает.

Я пополнил портфель на 20 000 рублей. Занес данные в снежке - сумма пополнения 20 000 рублей. Далее система мне дала подсказку, сколько купить бумаг каждого вида.

Сразу после покупки, распределение активов выровнялось до первоначального. Кстати, исследования проведенные Вангуард одобряют такую ребалансировку на лету (я называю ее покупкой отстающих) - мы покупаем много активов по низким ценам и мало активов по высоким (или вообще их не покупаем).

Когда делать ребалансировку портфеля? Что говорят исследования?

Резюмируя

Вместо итогов, желаю всем удачных и прибыльных инвестиций и даю ответ на инвест-задачку про Антон Павловича.

Начинающий инвестор, некто Антон Павлович Ч. планирует выйти на пенсию ровно через 20 лет (и не годом позже). Он посчитал, что если сейчас начнет инвестировать по 300 тысяч в год (25K в месяц) под стабильные 10% годовых, то через 20 лет его капитал дорастет до 18,9 миллиона.

Но что-то пошло не так и Антон Павлович пропустил первый год (не вложил 300 тысяч). Однако со следующего года начал регулярно инвестировать под 300 тысяч ежегодно вплоть до пенсии в течение 19 лет.

Вопрос: Логично, что наколенный капитал к пенсии будет меньше, чем запланированные 18,9 млн. Но на сколько меньше? Можете посчитать без калькулятора? Хотя бы примерно.

Есть несколько способов быстро решить пример в уме использую простейшие математические действия. Я считал так:

Идем от обратного. За 20 лет капитал вырос бы до 18,9 млн. Нам нужно вычислить "потери" последнего года.

- Антон Павлович не пополнил счет на 300K. С 18,9 мы снижаемся до 18,6 млн.

- Мы лишаемся 10% доходности за 20-й год. 10% от 18,6 млн. - примерно 1,8 млн.

Итого пропуск одного года обойдется Антону Павловичу в потери около 300 тыс. + 1,86 млн. = 2,1 млн. рублей.

P/S. Нужно понимать, что все расчеты сделаны на пальцах и есть небольшая погрешность в полученном результате.

В Тинькофф опять нельзя покупать BOND (

Можно только продать ранее купленные лоты.

+

Роль валютной диверсификации исполняет золото, почему не хотите включить БПИФ YUAN?

По ряду причин.

1. Портфель пока не очень большой — не хочется раздувать кол-во

2. Фонд — молодой, от молодой и небольшой компании. У меня уже есть от них фонд. Не хочется увеличивать риски.

3. На рынке не так много выпусков облигаций. Ликвидность по ним не очень хорошая. Спреды будут большие, в том числе в фонде.

4. и тп и тд

В ВТБ Мои инвестиции теперь доступна покупка золота (GLDRub_Tom) и серебра (SlvRub_Tom) напрямую на мосбирже, но пока только на брокерский счет.

Проверил в приложении. Действительно можно покупать. Отличная новость. Перейду с фонда на прямую покупку золота.

Спасибо за инфу!

Подскажите, пожалуйста, если инвестировать на ИИС и применять к нему вычет типа А, ак ли выгодно будет покупать GLDRUB_TOM или использовать БПИФ GOLD?

Драгоценные металлы в отличии от фондов на текущий момен нельзя перевести на обычный брокерский счет и потом применить ЛДВ.

В одном случае комиссия фонда, в другом случае 13% НДФЛ при закрытии ИИС.

Математика говорит, что если золото будет расти больше 5% в год (примерно), то выгоднее владеть фондом. Если ниже 5% — GLDRUB.

Как считал?

Есть 100K. Инвестируем в БПИФ GOLD. Ежегодно на комиссиях будем терять примерно по 660 рублей (0,66% от СЧА). Зато уходим от налогов (от 3 лет).

Есть 100K. Инвестируем в GLDRUB. Если золото растет на 5% в год, наша прибыль 5 000 рублей. Налог на прибыль (13%) — 650 рублей.

Практически паритет по расходам. Теперь смотрим график золота (в рублях) и видим, что золото в среднем растет сильно больше 5% в год. А значить целесообразнее взять золотой фонд.

Недавно расписал 4 фонда по долям активов (SBRI, TMOS, DIVD, GROD) и получил сильное превышение одних компаний над другими, а хотелось бы равномерного распределения (как в SBRI, но компаний побольше). В итоге продал фонды на акции и взял 40 акций на свой вкус в равных пропорциях — 80% портфеля. 5% ОФЗ-ПК 29017, 5% ОФЗ-ИН 52004, 10% BOND (с переходом на 70% акций в течение 5 лет). И с зимы всем доволен, пополнение и грамотное сохранение долей через Intellinvest «ребалансировка» (но требуется подписка)

А где ваш основной портфель? Выложили только ссылку на портфель начинающего инвестора) Если не хотите палить суммы, можно показывать только доли)

А зачем Вам чужой портфель? Какой смысл вообще показывать стейтмент? Ну покажет автор свой портфель, а Вы неправильные выводы сделаете, потому что не знаете целей автора, его рисков, личной жизненной ситуации. Ведите свой портфель и не парьтесь .

Максим все таки по золоту не понятно, что в портфеле это именно золото товарное gld_rub или фонд от ВТБ ВИМ инвестиции на золото. Судя по скринам из снежка это фонд, а из описания товарное золото.

Изначально хотел брать именно GLDRUB, но в ВТБ его не было. Поэтому пришлось покупать фонд.

Буквально на днях ВТБ запустил торги биржевым золотом, поэтому скорее всего будут переходить на него

А есть информация почему был выбран фонд gold, по комиссиям есть же интереснее.

Цитата из статьи «Миллион с нуля 2.0 — старт инвестиций | Про состав портфеля, фонды-паразиты и попытки увеличить прибыль»

«….В золото я решил инвестировать через фонд ВТБ (или ВИМ) — БПИФ GOLD, так как он единственный, кто держит деньги именно в золотых слитках.

Остальные золотые фонды покупают GLDRUB_TOM на бирже. После сделки, получают какую-то циферку на своем брокерском счете — сколько лотов они купили. Потом эти циферки делят на паи и перепродают их нам, естественно не забыв поставить комиссию за «управление» золотым фондом. Мне как-то психологически некомфортно покупать такой фонд и нести ежегодные расходы, когда я мог бы просто купить отдельный инструмент (GLDRUB_TOM) с бесплатным хранением.

Это то же самое, как если бы существовал БПИФ (назовем его к примеру VTBY) — имеющий в своем составе только акции Яндекса. И за владение подобным фондом нужно было бы платить комиссию — 0,5-1% в год. В чем смысл брать подобный фонд, если можно купить акции Яндекса напрямую? Вам не кажется, что это бред?

С некоторой натяжкой, аналогично можно сказать и про золотые фонды. Внутри большинства БПИФ на золото акции Яндекса GLDRUB_TOM, который каждый инвестор может купить самостоятельно.

Именно по этой причине я выбрал БПИФ GOLD. Хоть какая-то видимость работы — покупка и хранение физического золота.»

а где же замещающие облигации?

На замещайки у меня в рамках рубрики денег не хватает )))

В основном портфеле они есть https://vse-dengy.ru/sostavlyayu-novyy-portfel-2.html