В комментариях предложили / спросили про возможность замены моего портфеля "Миллион с нуля", состоящего из нескольких фондов, на один. Так называемый вечный портфель от Тинькофф - БПИФ TRUR. Внутренности портфелей очень похожи: состоят практически из одних и тех же активов. Но насколько целесообразно и выгодно заменить одно на другое?

Давайте разберемся.

Напомню, собранный мой портфель Миллион с нуля 2.0 имеет следующую структуру:

- Акции российских компаний (TMOS) - 60%

- Облигации РФ (BOND / INFL ) - 30%

- Золото - 10%

Свою логику составления портфеля подробно разбирал здесь.

Что нам предлагает Тинькофф со своим вечным портфелем?

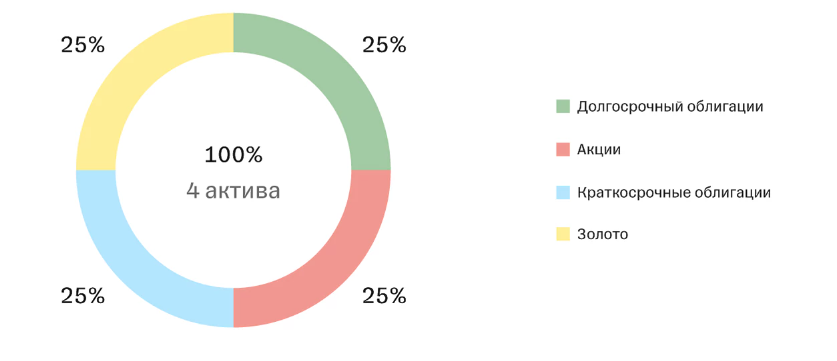

Один фонд TRUR, включающий в себя четыре класса активов в равных долях:

- Золото - 25%

- Акции - 25%

- Долгосрочные облигации - 25%

- Кэш или короткие облигации - 25%.

Проведем небольшое соревнование: самостоятельно собранный портфель против готового продукта - Вечного портфель от Тинькофф. Сравним портфели по основным параметрам.

Итак, поехали!

Интересный факт!

Знаете ли вы, что БПИФ TRUR по СЧА занимает 4 место среди всех биржевых фондов. А если исключить замороженный фонд FXUS от Finex, то Вечный портфель от Тинькофф по сумме привлеченных активов будет на третьем месте!

Может не зря инвесторы отдают ему предпочтение? Стоит задуматься.

Удобство / Эргономичность

С точки зрения удобства, безусловно выигрывает вечный портфель Тинькофф. Не нужно самостоятельно отслеживать правильные пропорции портфеля, при пополнении портфеля высчитывать чего и сколько покупать, чтобы соблюсти баланс, проводить ребалансировки портфеля. Каждый раз покупай всего один фонд TRUR и будет тебе счастье.

1 : 0 в пользу Тинькофф.

Комиссии / Расходы

Мы все знаем, что за удобство принято платить. Фонд TRUR имеет TER (общую комиссию за управление) - 0,99% в год.

Совокупный TER моего портфеля, в зависимости от брокера и выбора активов, варьируется в диапазоне 0,59 - 0,66% в год. Математика говорит, что владение вечным портфелем обойдется мне в дополнительные 0,4% расходов в год.

С одной стороны число какое-то смешное: какие-то десятые доли процента. Может стоит закрыть глаза на чуть более высокую комиссию. Или не стоит?

Давайте порассуждаем.

Во-первых, эти лишние (или дополнительные) 0,4% мы будем платить - КАЖДЫЙ ГОД. Если портфель небольшой, возможно на расходы действительно проще закрыть глаза. И воспринимать это как дополнительную плату за удобство (см. предыдущий пункт). Вопрос в том, какой максимальной суммой вы готовы жертвовать ради удобства?

Если в вечный портфель вложено 100 тысяч, то 0,4% в год = 400 рублей дополнительных расходов ежегодно. По мере увеличения капитала (за счет новых пополнений и естественного прироста портфеля) - стоимость обслуживания с годами будет увеличиваться. Если "повезет" и есть финансовые возможности для пополнения, то "стоимость 0,4%" перевалит за тысячи рублей, потом за десятки тысяч в год.

Во-вторых, уплаченные лишние комиссии - это по сути уменьшение доходности портфеля. Насколько сильно это может повлиять на конечный капитал?

Давайте посчитаем.

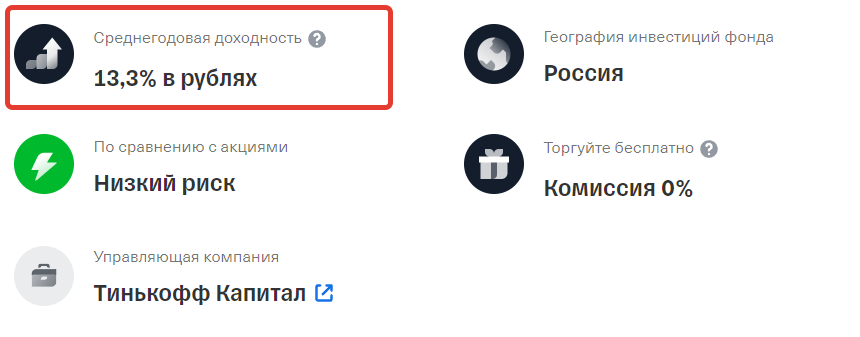

На странице фонда показана доходность 13,3% годовых. От нее и будем отталкиваться.

Вариант 1. Мы стартанем со 100 000 рублей и в течение следующих 15 лет будет ежемесячно инвестировать по 10K. В конце срока капитал составит 5,5 млн. рублей.

Вариант 2. Условия те же, только ожидаемая доходность - 12.9% годовых (на 0,4% ниже). Через 15 лет капитал будет на 200 тысяч меньше.

Если расширить горизонт до 20 лет, то потери от "лишних 0,4%" составят 550 тысяч, а за 25 лет - 1,5 миллиона!

Балл в пользу отдельного портфеля.

Гибкость

В вечном портфеле четыре класса активов с фиксированным весом - по 25%. А что если через несколько лет нас перестанут устраивать данные пропорции. К примеру, нам захочется иметь в портфеле больше акций? Или меньше золота, облигаций? Что делать?

- Продавать и переложится в отдельные активы? Тем самым перейдя к самостоятельному составлению портфеля. (от чего ушли, к тому пришли).

- Или оставить фонд и докупать дополнительно другие активы? Но тогда смысл в одном фонде сразу теряется. Придется рассчитывать правильные пропорции для покупок.. И тут мы возвращаемся в пункт "Удобство / Эргономичность".

1:2 в пользу портфеля Миллион с нуля.

Структура и диверсификация

Выше я писал, из каких активов состоит вечный портфель. А вы знаете с помощью каких инструментов это реализовано? Если углубиться внутрь, то что нас ждет? Честно говоря, я немного был в шоке от того, что я там увидел.

Структура вечного портфеля:

Золото - покупают GLDRUB_TOM.

Облигации - восемь выпусков ОФЗ (3 выпуска коротких и 5 длинных).

Акции. Как вы думаете что внутри? Фонд на индекс Мосбиржи? Ну или может быть отдельные бумаги, купленные в тех же пропорциях, что и в индексе. Напомню, в индекс Московской биржи входит около 40 различных компаний (их количество периодически меняется, но примерно вертится вокруг этого числа). Барабанная дробь ... За класс акций в фонде TRUR отвечают акции всего 16 компаний.

Это даже не индекс, а набор отдельных бумаг.

Если сравнить с моим портфелем, то можно сказать он более диверсифицированный. В составе более 40 различных облигаций (корпоративные и ОФЗ) и около 40 акций (индекс Московской биржи).

Балл за отдельный портфель.

Стоимость сборки портфеля

Здесь лидерство безусловно за Вечным портфелем - стоимость одного пая какие-то копейки. На момент написания материала, одна акция торговалась по 6,6 рубля. По сути, пополни счет на 6,6 рублей и у тебя готовый инвестиционный портфель.

Стоимость одного инструмента из моего портфеля "Миллион с нуля" находится в диапазоне от 5 до 1100 рублей за фонд. В принципе, если при каждом пополнении портфеля вносить хотя бы несколько тысяч рублей - проблем с распределением не возникнет. Если быть точным, чтобы собрать мой портфель в заданных пропорциях достаточно 7,5 тысячи рублей.

Балл в пользу Вечного портфеля

Отсутствие комиссий в Тинькофф

За покупку родных фондов брокер Тинькофф не берет комиссию. Экономия - 0,3% от суммы сделки (на тарифе Инвестор). Если собирать мой портфель в Тинькофф на том же тарифе, то суммарные комиссии на сборку портфеля - составят 0,1%.

Естественно, при покупке через других брокеров нулевых комиссий нет.

Выгода, хоть и небольшая, у Вечного портфеля купленного через Тинькофф - есть.

Балл в пользу Тинькофф.

Риски УК

До 2022 года я даже не рассматривал подобный вопрос (думаю, как и большинство инвесторов). Блокировка фондов Finex показала, что опасно инвестировать только через одного провайдера или управляющую компанию. И хотя по моему мнению риски в фонде Тинькофф минимальны, все таки внутри TRUR только российские активы, как то не хотелось бы сосредотачивать все деньги в одной УК-шке. (Когда обжегся на молоке, невольно начинаешь дуть на воду).

Свой портфель я как раз собирать по принципу - все фонды от разных УК. Так я надеюсь снизить риски.

Балл уходит в портфель Миллион с нуля.

Стратегия инвестирования и потенциальный рост

Для меня, в составе вечного портфеля присутствует очень маленькая доля акций - всего 25%. Учитывая длительный срок инвестирования (более 10 лет), желательно иметь как минимум процентов 50-60 акций в портфеле. Я бы сказал, вечный портфель - это консервативные инвестиции, главная цель которых снижение риска и сохранение капитала с умеренным ростом.

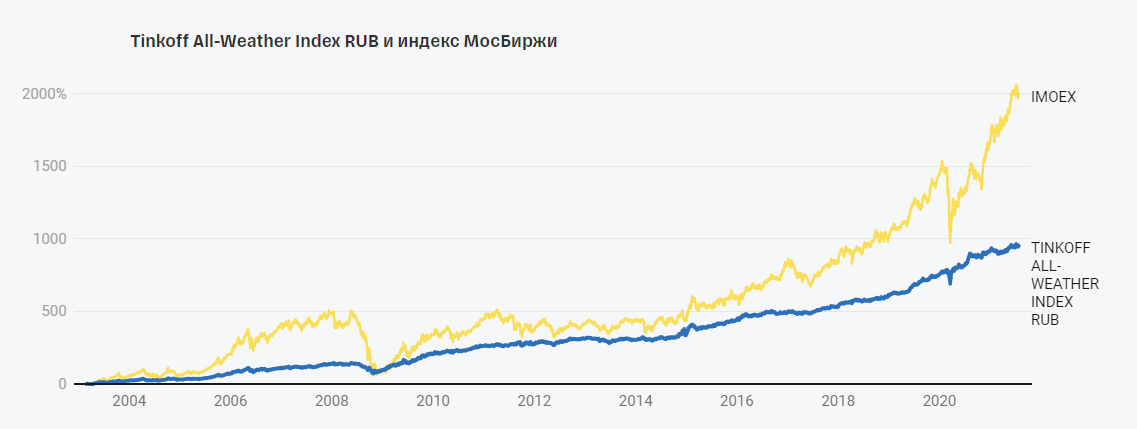

На графике показана историческая доходность стратегии вечного портфеля по сравнению с индексом Мосбиржи. И хотя данные ограничены 21 годом, мы видим, как можно сильно потерять в доходности на длительных сроках инвестирования, выбирая слишком консервативную стратегию.

Вечный портфель хорошо подойдет на пенсии или при приближении к цели, когда сильно рисковать капиталом не хочется. К примеру, когда рынок акций в марте-феврале 2022 года, обвалился на 55%, вечный портфель показал максимальную просадку в 20%, и примерно за 1 год выкарабкался из нее. Чего не скажешь про рынок акций.

Но на горизонте лет в десять, я уверен, что вечный портфель однозначно будет в отстающих (хотя возможно я ошибаюсь, время покажет).

Но для меня снова плюсик (или балл) за детский портфель.

Резюмируя

Результаты нашего небольшого шуточного соревнования:

Стратегия вечного портфеля Тинькофф проиграла Миллионскому портфелю со счетом 3 : 5.

Вечный портфель больше всего подойдет ленивым или консервативным инвесторам, которые не хотят вникать в нюансы составления портфелей и совершать лишние телодвижения. Но за удобство они расплачиваются более высокой комиссией и более низкой потенциальной доходностью.

Для меня выбор очевиден: только самостоятельный портфель созданный под мои задачи и цели.

У вас есть вечный портфель Тинькофф? Если да, то с какой целью вы его купили?

Вечный портфель — это активный фонд. Управляющие сами выбирают, какие акции и облигации покупать, когда выходить в кеш. То есть, будет иметь значение и везение человека, управляющего всем этим. Как по мне, это еще один жирный минус данного фонда.

Добавлю, TRUR стал популярным еще и за счет того, что Тинькофф активно продвигал (-ет) свою инвесткопилку, которая в него и закидывается. А это +1 к количеству открытых инвест счетов, а так же +1 к популярности тиньковского фонда. Обычный обыватель прочитал в приложении надпись «ИНВЕСТИЦИИ» и не парится. Как-то так.

Я немного не понял вот что. Золото вы выбрали GLDRUB_TOM, брокера выбрали ВТБ. Но вроде как у ВТБ нельзя покупать золото в этом виде?

В статье про выбор брокера и описывал альтернативные портфели в зависимости от того, что доступно у конкретного брокера. В конце я сделал сводную таблицу, где по составу портфелей. Вместо GLDRUB там фигурировали золотые фонды.

Не упомянули, что вечный портфель в случае прибыли возьмёт 10%

Вы платите 10% от прибыли, когда закрываете позицию, или раз в квартал, если продолжаете держать.

Так ли это выгодно? Думаю что Тинькофф брокеру очень, а для вас… думайте и считайте сами:-))))

10% от прибыли было на старте торгов. ))) Через несколько месяцев они этот пунктик убрали, оставив только фикс. плату.

Не плохо смотрится 50% TMOS 50% TRUR. Как итог 62,5% Акций, 25% Облигаций, 12,5% Золото. Вот это уже более похоже на правду.