Вы открыли ИИС. Уже внесли средства на счет. Купили акции или облигации. И ваши денежки уже работают и приносят прибыль. Пора получать налоговый вычет. Как это сделать?

В статье мы разберем пошаговый алгоритм действий по получению налогового вычета по инвестиционному счету. Что, куда и как нужно выполнить, чтобы получить законно причитающихся 13% от суммы внесенных средств на ИИС.

Итак, поехали.

Вкратце, весь механизм можно описать буквально в несколько шагов.

- Сбор необходимых справок и документов.

- Заполнение декларации по форме 3-НДФЛ.

- Предоставление пакета документов по пп.1-2 в налоговую.

- Получение денег.

Начнем по порядку.

Когда подавать декларацию?

По истечении отчетного периода. Если простыми словами, на следующий год. То есть, налоговый вычет за 2018 год, можно получить начиная с 2019.

Один важный момент. Вернуть деньги можно только в течение 3-х лет. Например за 2018 год можно получать налоговые вычеты в 2019-2021 годах. В 2022 году право на получение денег за 2018 год сгорает.

Можно воспользоваться правом на вычет за раз за предыдущие года. Если вы не подавали ни разу декларации за эти периоды. Например, если вы открыли ИИС в 2015 году. В 2018 заполняем три отдельных документа 3-НДФЛ за 2015-2017 гг.

Максимальная сумма возврата напрямую зависит от размера налогов, удержанных с вас в бюджет. Вы не сможете вернуть больше, чем уплатили.

Шаг 1. Сбор документов

Какие документы понадобятся?

Справка о доходах и уплаченных с них налогов по форме 2-НДФЛ. Получаем на месте работы. Если меняли в течение года место работы или имеете несколько источников дохода, то нужно (но не обязательно) взять несколько справок.

Не забываем, что вернуть можно только 13% от суммы внесенных средств. В некоторых случаях достаточно будет справки только с одного места работы.

Пример. За прошедший год было внесено на ИИС 200 тысяч рублей. С этой суммы можно вернуть 13% или 26 тысяч рублей. В течение года вы поменяли место работы. Нужны ли 2 справки или достаточно только одной?

Смотрим (вспоминаем, узнаем) сколько вы заработали в течение года и там и там. Примерно умножаем эту сумму на 13%. И если вы укладываетесь по одному месту работы, значит вторую справку 2-НДФЛ предоставлять в налоговую нет смысла.

Допустим, на предыдущей работе вы получали по 40 тысяч в месяц. Проработали полгода. Налогов было заплачено примерно 30 тысяч.

На текущей работе вы успели проработать только 3 месяца с з/п - 50 тысяч. Удержанных налогов на сумму - около 20 тысяч.

В таком случае лучше взять одну справку о доходах с первого места работы.

Договор с брокером о открытии ИИС (копия). Предоставляет только в первый раз. В следующие года не нужно.

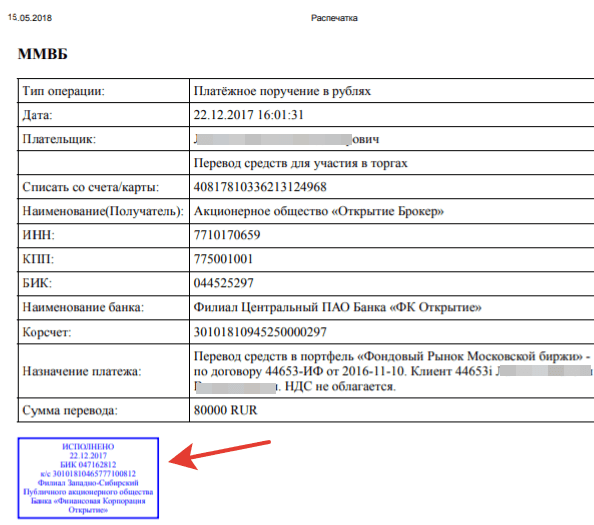

Документы, подтверждающие факт зачисления средств на ИИС. Это может быть платежное поручение (при банковских переводах), либо приходно-кассовый ордер (при внесении наличными).

Самый простой способ - это распечатать все движение денег с личного кабинета банка, с которого вы проводили операции. Никаких печатей и подписей сотрудников банка не нужны.

Вот как это выглядит на моем примере:

Все реквизиты указаны. Как и есть отметка об исполнении банком вашего поручения. Этого вполне достаточно для налоговой.

Отчет брокера о движении средств и ценных бумаг на счете. Заказываем непосредственно у брокера. Нужна для налоговой, чтобы показать наличие денег на индивидуальном счете. Ведь можно было внести деньги, а потом в конце года благополучно их снять. И претендовать на налоговый вычет.

Заявление на возврат денег. С указанием банковских реквизитов счета, куда вы хотите получить деньги. Образец есть в любом отделении налоговой.

Шаг 2. Заполнение декларации

Документы собраны. Пора заняться заполнением декларации.

Здесь есть 2 варианта:

- заполнить самостоятельно и бесплатно;

- заплатить и все сделают за вас (ну или почти все).

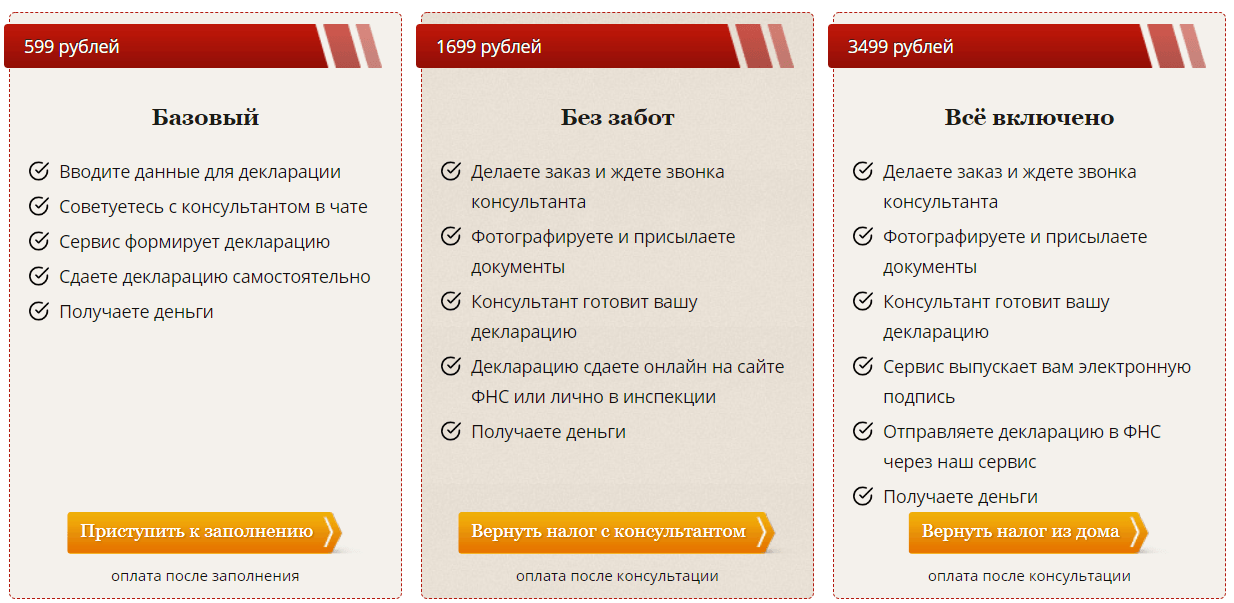

Платная услуга заполнению декларации 3-НДФЛ стоит от нескольких сотен до нескольких тысяч. Все зависит от аппетита и наглости "конторок".

Некоторые люди, скорее всего по незнанию или по причине боязни неизвестности и возможных трудностей в заполнении, платят за услугу деньги.

Сама процедура самостоятельного заполнения сложностей не вызывает. И не займет много времени. Буквально полчаса. Ну максимум час - для самых "не быстрых"))).

Заказать декларацию за деньги или нет?

Есть такое выражение: Сэкономил, значит заработал.

Сколько стоит услуга? Например 600 рублей. Представьте, что за полчаса вы можете заработать 600 рублей. Не в шахте, не таская мешки с мукой, а просто сидя дома за компьютером. Согласились бы вы на такую подработку? Я бы точно согласился.

Тем более при заказе платных услуги, вы все равно потеряете время. Пока вас проконсультируют. Дополнительно нужно будет предоставить необходимый пакет документов для заполнения (сканы или фото). Данные паспорта, ИНН, справку о доходах, движение средств и прочее и прочее.

Для примера приведу прейскурант цен на услуги одного популярного сервиса.

В общем гораздо быстрее и выгоднее сделать все самому.

Итак, заполняем декларацию.

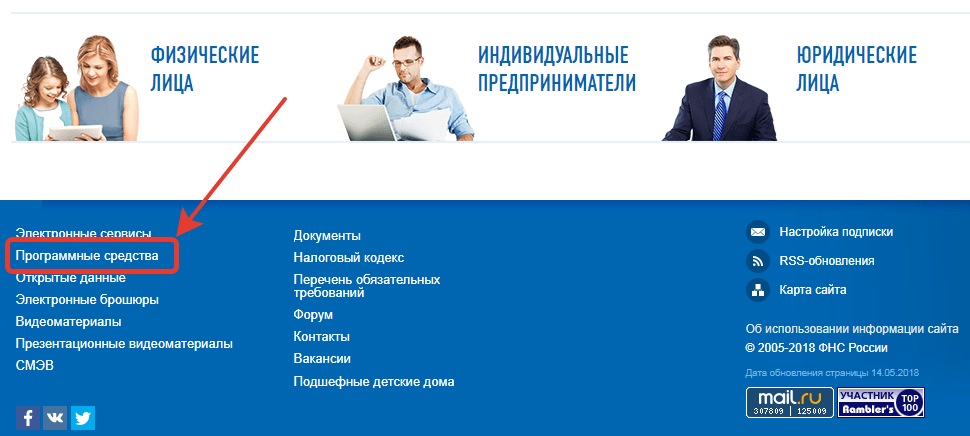

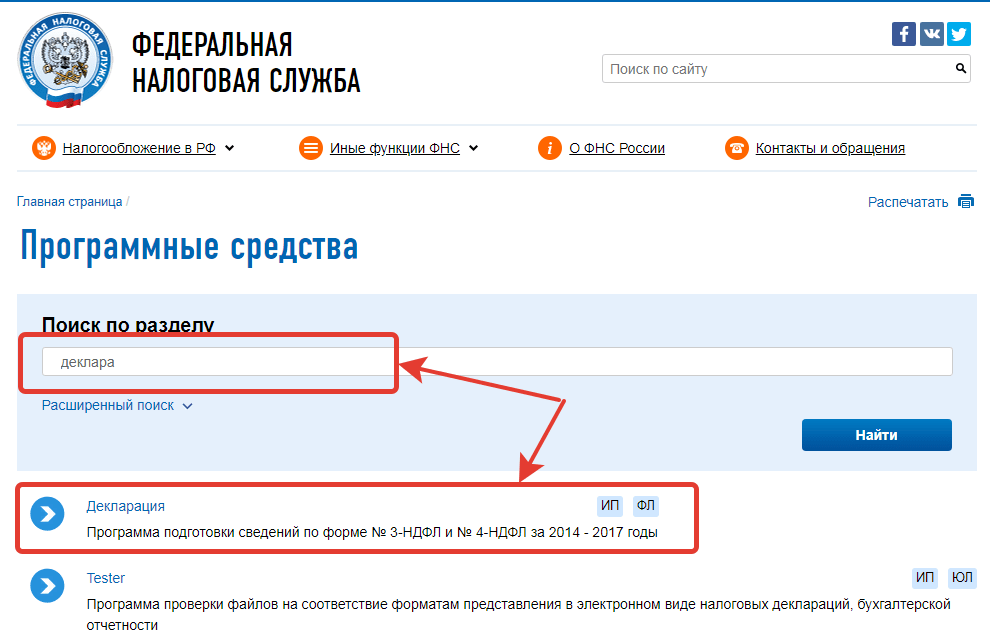

Для начала нужно скачать небольшую программу, "заточенную" под декларации физических лиц.

Идем на сайт налоговой (nalog.ru) и в самом низу сайта переходим по ссылке "Программные средства".

Далее ищем слово "Декларация". Скачиваем и устанавливаем программу.

Создаем новый документ. И заполняем все необходимые поля.

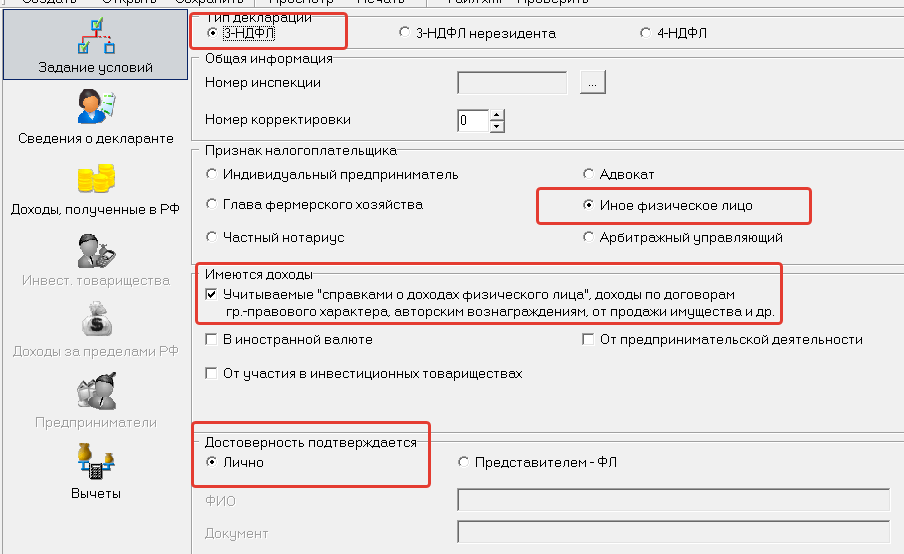

Задание условий.

По умолчанию в этой закладке стоит все как надо. Но лучше проверьте. Должно быть как на картинке ниже.

Обратите внимание на поле "Номер корректировки". Изначально нужно поставить ноль. В ходе проверки вашей декларации налоговая может найти ошибки заполнения. В таком случае, при редактировании и исправлении указанных замечаний нужно будет поставить номер корректировки - "1".

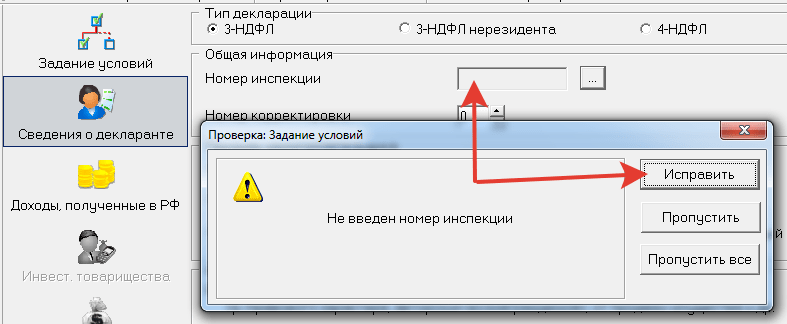

Кстати, программа автоматически проверяет правильность заполнения полей и каждый раз предупреждает налогоплательщика о возможных ошибках при переключении между вкладками.

В предыдущем скриншоте у меня не было заполнено поле "Номер инспекции". Переходя на другое окно - система вывела вот такое сообщение.

Номер инспекции найдете в справочнике программы. Вводите номер вашего региона, а дальше выберете из предложенного списка.

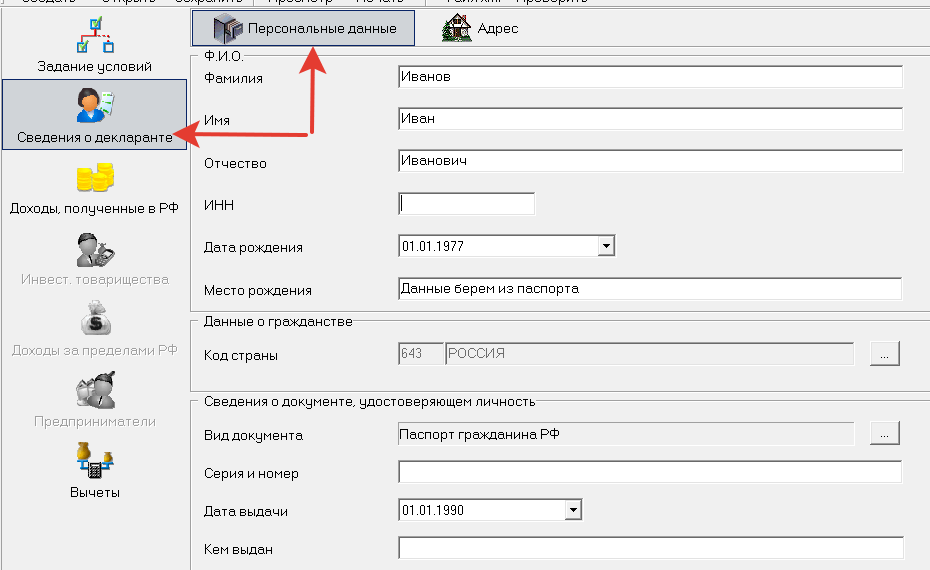

Вкладка "Сведения о декларанте".

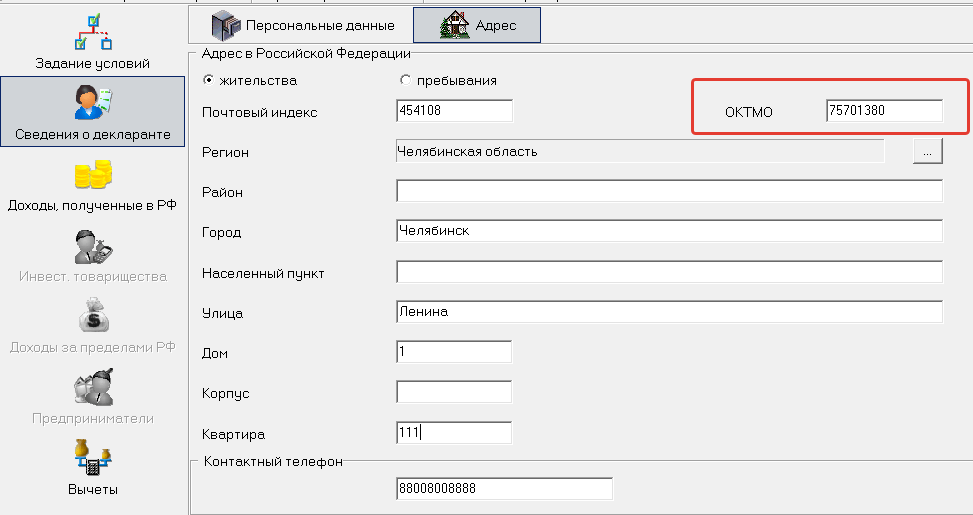

Все элементарно и интуитивно понятно - и добавить от себя нечего. Заполняем "Персональные данные" и "Адрес"

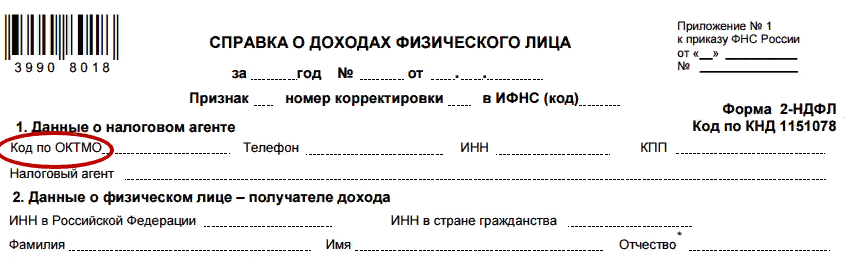

У многих затруднение вызывает поле ОКТМО. Что это за зверь такой? И где найти эти "волшебные числа"?

ОКТМО - это общероссийский классификатор территорий муниципальных образований.

Но нам это не важно. Главное, где узнать необходимый код.

Данные о ОКТМО есть в справке 2-НДФЛ, которую предоставляет вам работодатель.

Вкладка "Доходы, полученные в РФ".

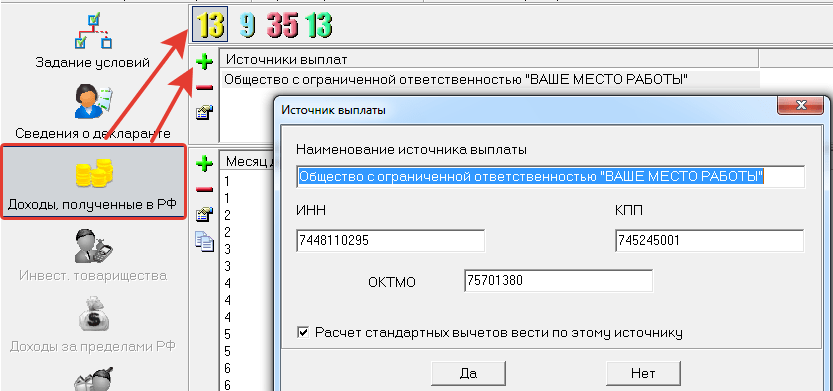

Для физических лиц, уплачиваемые налоги по ставке 13%, выбираем вкладку 13. Нажимаем "зеленый плюс" - "Источники выплат". И вносим данные о работодателе. Информацию берем со справки 2-НДФЛ.

Соответственно, если несколько источников доходов. Заполняем несколько полей.

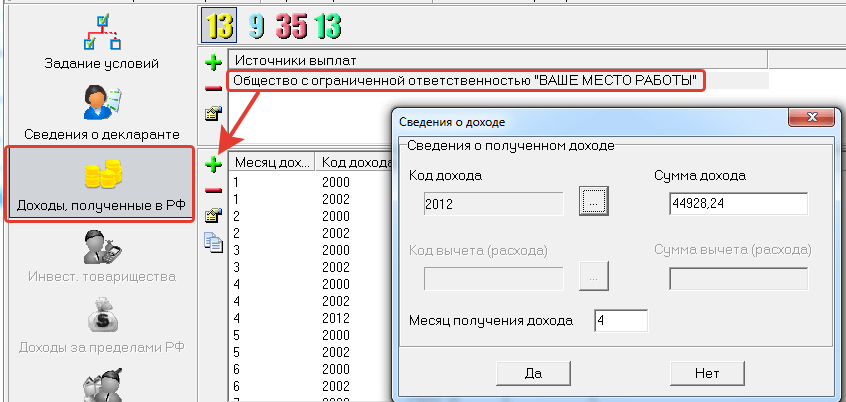

Сведения о доходах. Опять берем все данные из справки 2-НДФЛ. И вбиваем все один в один.

Обратите внимание на код дохода.

В 99% случаев у вас будет в справке стоять следующие кода:

- 2000 - получение заработной платы (обычно это оклад);

- 2002 - премия от работодателя;

- 2012 - отпускные.

Поэтому за один календарный месяц могут стоять 3 источника получения дохода.

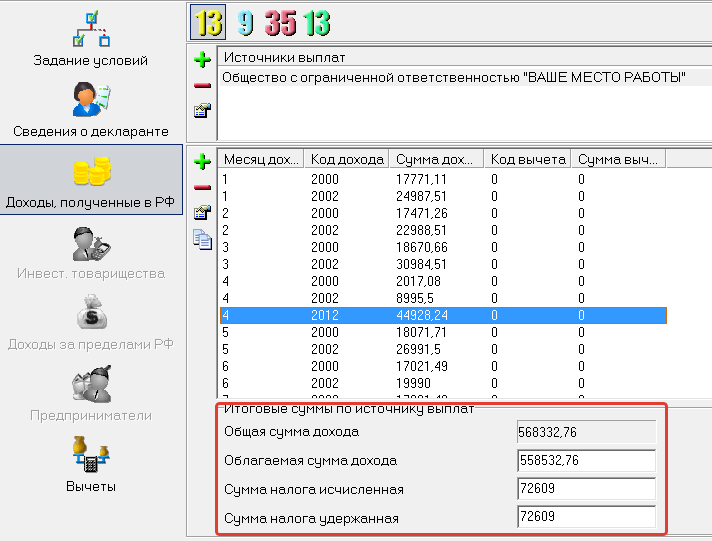

После заполнения всех доходов по работодателю, сравниваем итоговые суммы в декларации с бумажной справкой 2-НДФЛ на наличие ошибок. Суммы должны сходится до копеек.

Помню несколько лет назад, при заполнении моей первой декларации на получение имущественного вычета, я допустил ошибку всего в несколько копеек. Через 3 месяца мне пришло уведомление из налоговой. Пришлось исправлять и относить декларацию второй раз (помните? номер корректировки 1). Вторую версию моей декларации налоговая проверяла еще почти 3 месяца. И месяц шли деньги до счета после проверки.

В итоге - вся эта процедура затянулась почти на 7 месяцев (вместо стандартных 4-х). Из-за нескольких лишних копеек.

Поэтому лучше потерять немного времени и проверить все досконально: до рублика и копеечки.

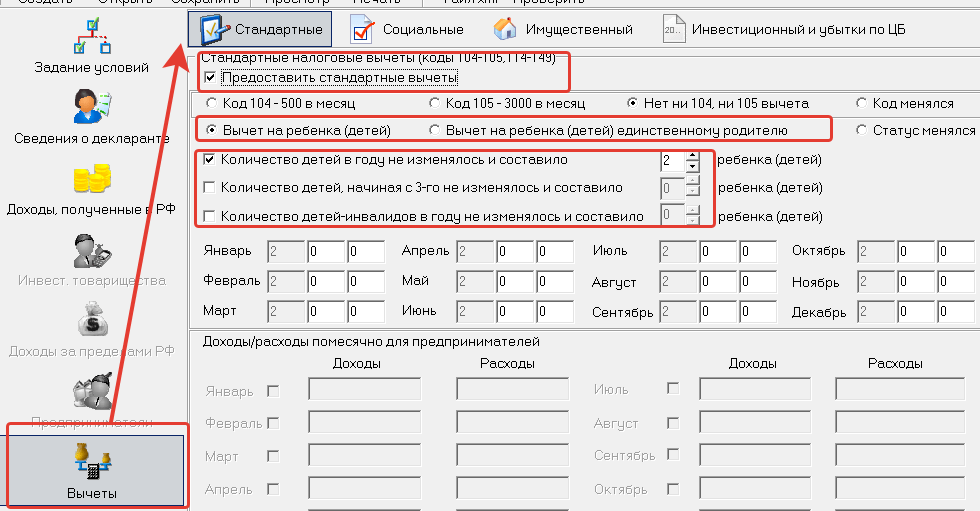

Последняя вкладка "Вычеты".

По идее нам нужно сразу перейти в "Инвестиционный и убытки по ЦБ".

Но хотел бы обратить внимание на вкладку "Стандартные". Если пропустить заполнение этого листа, в будущем налоговая может отклонить декларацию.

Стандартные налоговые вычеты - это вычеты на детей. По умолчанию, вы получаете эти деньги на работе (если предоставили необходимые справки в бухгалтерию). А если точнее, с вас удерживают меньше налогов. На величину положенных вычетов.

Необходимо проставить данные в зависимости от вашего положения.

Если детей нет. То можете смело пропустить это поле.

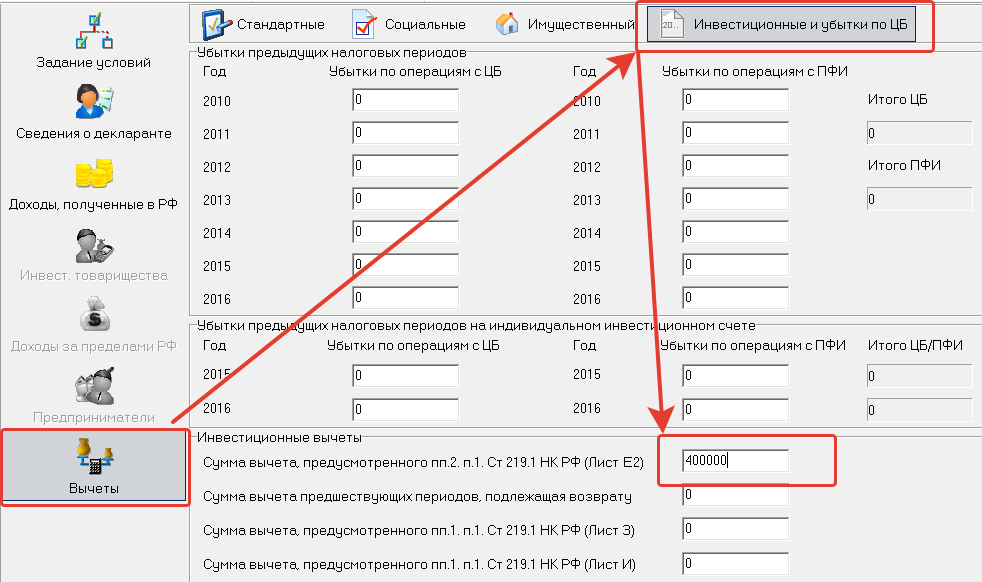

Последний рывок. Вкладка "Вычеты" - -> Инвестиционные и убытки по ЦБ.

В поле: "Сумма вычета, предусмотренного пп.2 п.1 Ст. 219.1 НК РФ" - пишем сумму, внесенную Вами на ИИС за отчетный период.

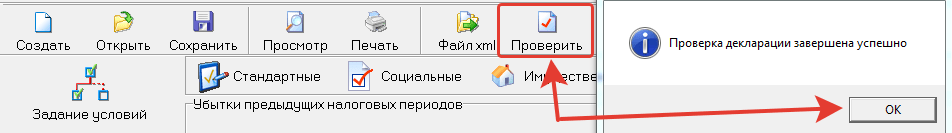

На этом все. Заполнение декларации закончено. Остается только проверить на ошибки. Если все хорошо - выйдет окно "Проверка декларации успешно завершена"

Сохраняем себе на компьютер. Потребуется на будущее. Если нужно будет внести корректировки. Или на следующий год. Достаточно будет только отредактировать доходы и сумму внесенных на инвестиционный счет средств.

Шаг 3. Взаимодействие с налоговой

Личное посещение или по "старинке". Берете весь пакет документов, распечатываете декларацию и идем в налоговую. Берем ,как в банке, талончик электронной очереди в нужное окно.

Как правило, весь процесс происходит достаточно быстро. Даже несмотря на наличие народа. В последние несколько лет, стояние в очереди занимает буквально 10-15 минут.

Отдаем все бумаги инспектору. И все. Переходим к следующему шагу.

Важно! В декларации 3-НДФЛ нужно проставить подпись и дату на каждом листе. Дата - это не время составления, а сдачи в налоговую. Поэтому лучше заранее не прописывать даты, а непосредственно в инспекции. Иначе вас просто "развернут обратно со старыми датами".

Шаг 4. Приятный - получение денег

Декларация подана. Остается только ждать.

По закону максимальный срок на проверку - 3 месяца с момента подачи декларации. И 30 дней на перевод денег на указанный в заявлении банковский счет.

Здесь уже от вас ничего не зависит.

Но есть несколько советов от "бывалого".

При подачи декларации в начале года - (январь-начало февраля) проверка в 95% случаев происходит быстрее в разы. Буквально 1-1,5 месяца. У моего знакомого весь цикл от подачи декларации до момента получения денег на счет занял 3 недели.

Связано это с "не сильной загруженностью" работников налоговой инспекции в начале года. Мало кто из налогоплательщиков бежит сдавать декларации сразу же после новогодних праздников. Пока раскачаются - проходит несколько месяцев. И основная масса документов "сыпется" в марте - апреле - мае. И здесь практически всегда нужно будет ждать максимально установленный срок.

Проблема немного в другом. Обычно работодатель может предоставить справку 2-НДФЛ не сразу после НГ. А немного позже. То же самое с брокером. При заказе справки - стандартный период ожидания несколько недель. И тоже не сразу. А обычно спустя месяц-полтора с начала года.

Как видите ничего сложного нет. Один раз пройдя такой цикл, не понимаешь, зачем платить лишние деньги за заполнение декларации 3-НДФЛ.

Можно еще ускорить весь процесс подготовки, заполнения и подачи декларации в налоговую. Если воспользоваться самим сайтом. На котором возможно проделать все вышеописанные процедуры не выходя из дома. Вплоть до подачи декларации без личного посещения инспекции. Но об этом в следующей статье.

А если зарплата меньше за год чем 400 тыс руб., то получается и получишь меньше возможного. А вот за два года допустим общая сумма начислений зарплаты составит 400 тыс., то лучше подождать еще год. а потом подавать декларацию за два года, или каждый год подавать одну декларацию и получать вычет частями, как имущественный?

За каждый год можно вернуть не больше, чем было уплачено налогов именно за этот период. Выше этого потолка уже не прыгнешь. И на следующие года — эти доходы не перенести, чтобы все это суммировать.

То есть если, условно, официальный доход равен 10 000 руб., то нет смысла пополнять ИИС свыше 120 000 руб. в год, так как исходя из размера дохода ежегодный налоговый вычет не может быть более 15 600 руб.?

Олег, вы абсолютно правы.

Брокер говорит, что предоставлять в налоговую

«Отчет брокера о движении средств и ценных бумаг на счете» не нужно.

Главное предоставить информацию о внесении средств на ИИС. А как Вы ими распоряжаетесь им не важно. А снять деньги с ИИС не возможно, только с закрытием счета.

Мой брокер говорит прямо противоположенное.

Но возможно вы и правы. Но я делаю так, как описал в статье.

По себе знаю, «лучше перебздеть, чем недобздеть». Чтобы потом из-за отсутствия одной бумажки мне отклонили декларацию и снова ждать 3 месяца проверки ….ЫЫЫ

Справка бесплатная. Заказывается в личном кабинете. Так что в этом плане у меня лишних движений практически нет.

Здравствуйте.

Правильно ли я понял, получить вычет могут только работники? Я являюсь предпринимателем на УСН (доходы) без сотрудников, могу ли я рассчитывать на налоговый вычет? или мне доступно только освобождение от налогов, после закрытия ИСС через 3 года? Заранее спасибо!

Совершенно верно. ИП не могут получать обратно 13% в рамках ИИС.

Остается только второй вариант.

Не скачивает программу. Пишет на иностранном что-то. И все.

Здравствуйте! Спасибо за статью.

Вопрос: надо ли указывать при заполнении налоговой декларации доходы полученные и, соответственно, налоги уплаченные от операций с ценными бумагами?

Заранее благодарю!

Добрый день!

Указать можно, но не обязательно.

Если вам хватает официального дохода (допустим от вашей работы) для получения вычета, то предоставлять другие данные о доходах (в том числе и по брокерскому счету) не нужно.

Могу ли я получить вычет в 2021 году за 2020 год, если я не уплатил все налоги за 2020 год? Оформляю вычет через ЛК налоговой, и эти ребята в итоге «предлагают» мне уменьшить сумму моей задолженности по налогам на сумму вычета… но поскольку срок уплаты еще не подошел, хотелось бы конечно наличкой получить и реинвестировать)) Кто-нибудь сталкивался с такой ситуацией?