Одним из главных преимуществ зарубежных инвестиций я вижу низкую плату за управление ETF. Комиссии топовых ETF составляют сотые доли процента. Как пример, ETF VOO на индекс S&P500 просит 0,03% (три сотых процента), ETF VT имеющий в составе более 9 тысяч акций со всего мира имеет комиссию в 0.08% в год.

Если сравнивать с нашими фондами - это в десятки раз ниже. И по мере роста капитала, инвестор владеющий более дешевыми западными фондами, может ежегодно только на одних комиссиях экономить десятки и даже сотни тысяч рублей в год.

Например, с капитала в $100 000 - в иностранных ETF инвестор заплатит в виде комиссий 30 долларов за год. В российских - как минимум $900. И то если правильно выберет фонд, без скрытых дополнительных расходов, с хорошим качеством управление и слежения за индексом. По моим субъективным оценкам, реальные потери в российских фондах будут составлять раза в полтора больше.

Но иностранные ETF с западных площадок имеют огромный минус - на них не распространяются никакие налоговые льготы. И инвесторы вынуждены платить налоги на прибыль по полной. Из-за этого такое шикарное преимущество как низкие комиссии фондов могут сойти на нет.

Я как раз нахожусь в стадии накопления капитала и для меня вопрос будущего налогообложения чуть не на первом месте по важности. Так как это практически единственное, что я могу контролировать.

На будущий рост рынка я повлиять не могу, на размер дивидендов тоже, на комиссии ETF и брокера тем более. А вот сколько я потеряю на налогах и как этого можно избежать: полностью или частично уменьшить налоговые потери - здесь можно немного побороться за каждый налоговый цент.

Расскажу про несколько вариантов оптимизации налогообложения, которые я использую или планирую использовать в будущем.

Жизнь на дивиденды

Не продавать ETF и жить на одни дивиденды. Способ банальный, очевидный и довольно скучный. Но вполне себе эффективный. Зачем пускать корову на мясо, если можно пить молоко всю жизнь.

Правда есть один серьезный недостаток (по крайней мере в текущих условиях) - дивидендная доходность фонда может быть очень-очень низкая. К примеру, у ETF нацеленных на индекс S&P 500 за последние лет десять она находится в пределах 2% (плюс-минус) в год. В IT компаниях или растущих акциях и того меньше. И для того чтобы дивидендов хватало на жизнь - нужно вложить очень много денег.

На выручку здесь может придти российский рынок с его просто шикарной дивидендной доходностью, которой нет нигде в мире. Разбавляя зарубежные инвестиции с отечественными, мы можем достичь приемлемого уровня дивидендной доходности, на который уже можно как-то жить.

По чуть-чуть

Продавать часть акций по мере необходимости. Например к довесок к полученным дивидендам. В этом случае налоги будут минимальны. Например, вы планируете жить с капитала по правилу 4%. Половину дохода вы получаете с дивидендов, половину с продажи части акций. В этом случае ваши налоговые потери составят десятые доли процента от капитала.

Пример. Капитал составляет $100 000. Для жизни нужно снимать 4% или 4 000 долларов ежегодно.

2 тысяч долларов приходит в виде дивидендов. Еще на 2 тысяч нужно ежегодно продавать акций. Налог с продажи составит 260 долларов.

$260 - это всего 0,26% от капитала в 100 000 долларов. К слову, в российских БПИФ при аналогичном капитале, только на комиссии фонда в год уходит минимум раза в 3-4 больше.

Против импортозамещения?

Продавать сначала российские фонды. Таким образом мы убиваем сразу двух зайцев. Во-первых, избавляемся от более дорогих фондов с высокой платой за управление (снижаем ежегодные расходы на комиссии). Во-вторых, при продаже российских бумаг, в большинстве случаев налога на прибыль не будет (если продержали более трех лет применяем ЛДВ ).

На переправе коней не меняют

На старте выбирать правильные фонды. Как рассуждают многие инвесторы (раньше я тоже думал также)?

В процессе накопления капитала сделаю ставку на стратегию роста. Буду вкладывать деньги в акции только растущих перспективных компаний. Или буду покупать сначала европейские ETF, которые не платят дивиденды. А потом через несколько лет (или десятилетий) перейду к дивидендной стратегии.

И возникает вопрос, на который на данный момент у меня нет правильного ответа.

А как сменить стратегию, когда ты инвестировал и покупал ETF много-много лет? Только через продажу текущих активов. Правда взамен попадешь на ненужные налоги, которые "скушают" всю накопленную выгоду. Короче здесь предварительно все нужно посчитать: что будет выгоднее и какой стратегии придерживаться.

Утром деньги, вечером стулья

Использовать отложенное налогообложение. Если нужно продавать часть акций, помните про правило: "Продавать активы выгоднее в начале года, чем в конце".

Когда мы продаем акции=получаем прибыль, мы должны задекларировать свои доходы и заплатить налоги. Декларацию (как и налоги) нужно будет подать в следующем году.

Пример.

Мы продаем активы в конце декабря 2021. Декларацию о доходах нужно подать до апреля, а налоги заплатить до июня 2022 года. То есть с момента продажи и до момента уплаты налогов у нас есть примерно полгода.

Что будет если мы сместим продажу на следующий год в первые числа января?

Продали акции в январе 2022 года. Декларацию нужно будет подать до апреля 2023 года. Налог заплатить до июня 2023 года. С момента продажи и до моменты уплаты налога - срок увеличился до 1,5 лет.

Мы получили лишний год налоговой отсрочки и может немного заработать на этом, прокрутив налоговые деньги.

Продавай-покупай с умом

Правильная ребалансировка портфеля. Главная цель ребалансировки - привидение пропорций активов к изначально заданным долям в портфеле. Продать часть сильно выросших активов (по высоким ценам) и на эти деньги купить упавшие (или не выросшие), по низким ценам.

Главный минус ребалансировки - при продаже инвестор попадает на налоги с прибыли.

Возможный выход - проводить ребалансировку в начале годе (получаем снова отложенное налогообложение). Либо ребалансировать портфель собственными деньгами. Ничего не продавать, а покупать отстающих до нужных пропорций. В этом случае мы полностью уходим от возможных налогов.

Третий вариант - иметь одновременно активы за рубежом и в РФ в рамках одного портфеля. В этом случае все манипуляции по продажам выросших инструментов мы будем делать в РФ, полностью уходя от налогов с помощью положенной нам налоговой льготы (ЛДВ в помощь).

Пример.

Допустим на американский рынок акций выделено 50% доли в портфеле. В эти 50% входят иностранные и российские ETF/БПИФ. Например часть вложено в иностранный ETF VOO, часть в российский ETF FXUS.

Если доля фондового рынка США в портфеле сильно увеличится и настанет время проводить ребалансировку, можно (и даже нужно) продавать часть российского ETF FXUS.

Убытки в качестве подарка

Сальдирование результатов у разных брокеров. Прибыль полученную от продажи иностранных ETF можно уменьшить на величину убытка полученного у российского брокера.

Простыми словами, финансовые результаты у разных брокеров складываются и определяется прибыль и размер налогов. Если у одного брокера прибыль по итогам года составит +1000 долларов, а у другого вы зафиксируете убыток -1000, то налоги платить не придется.

Если на счете у российских брокеров есть убыточные позиции (в просадке) можно провернуть простейшую схему по снижению (обнулению) налогообложения с зарубежных инвестиций. Продаем и тут же выкупаем обратно. По факту у вас на счете ничего не поменялось: количество акций не изменилось, стоят они также. Но таким действием мы сгенерировали себе убыток у российского брокера. На величину убытка мы можем снизить прибыль, полученную от от продажи иностранных ETF.

Очень хорошо генерировать убытки в кризис, когда активы валятся вниз на десятки процентов. Используя законную возможность переносить убытки на прибыль будущих десяти лет, можно зафиксировать столько минусов, которых хватит для обнуления налогов от зарубежных инвестиций.

Подробно про механизм писал здесь.

Ошибка резидента

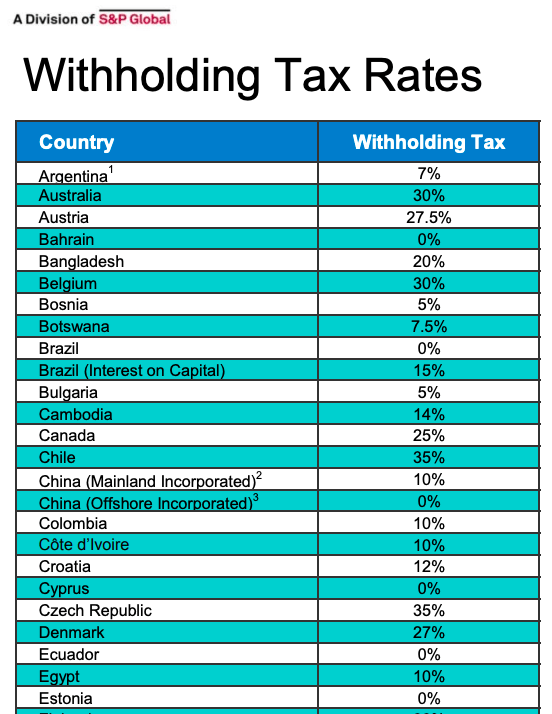

Резиденты некоторых стран платят налоги на прибыль по ставке гораздо меньше, чем в РФ. Или вообще освобождены от налога.

Как возможный алгоритм на будущее:

- Потерять статус резидента РФ (отсутствовать на территории страны больше 182 дня в году).

- Получить статус резидента в правильной стране с нулевым налогом на прирост капитала.

- Продать все выросшие активы для обнуления налога на прибыль. Сразу выкупить их обратно и вернуться в РФ.

Список стран со ставкой налога на прирост капитала можно посмотреть здесь. Слышал что в некоторых странах, за относительно небольшую денежку можно достаточно легко получить статус резидента.

Здесь опять же нужно принимать решение о целесообразности применения такой схемы исходя из ваших условий: на какую сумму можно сэкономить налогов и во сколько обойдется вся эта затея.

Я сильно не вникал во все нюансы, пока это "план Б" на случай, если мне очень повезет и капитал увеличится настолько, что мне будет выгодно воплотить его в жизнь.

Резюмируя

Думаю при желании и правильном подходе можно довольно существенно снизить налогооблагаемую базу, а при благоприятных условиях совсем избежать налогов. Причем законными способами.

В конце хотел бы попросить вас поделиться своими методами или опытом "борьбы с налогами". Как говорится: "Век живи, век учись".

Удачных инвестиций в низкими или нулевыми налогами!

Благодарю, отличный ресурс!

При продаже в начале года вы сэкономите на налогах, только, если не будете выводить деньги с брокерского счета. При выводе у вас удержат налог. Но там тоже есть вариант сэкономить

Какой?

если прибыль 100 т.р.,например, выводите больше 100 т.р — удержат 13% со всей прибыли, если выводите меньше 100 т.р., то удержат налог с суммы вывода

Понял , спс!

В разделе убытки в качестве подарка не пропущена ли ссылка в тексте:

Подробно про механизм писал здесь

Спасибо, добавил!

Максим, как всегда шикарный материал, который действительно позволяет совершенствовать процесс инвестиций.

Подскажите, я правильно понимаю, что если применить на иис типа А такую схему :

Сейчас есть приличный убыток по FXCN (как и у многих наверное). Этот убыток даже больше, чем общий прирост по портфелю (на пол процента). Продаем FXCN и обратно его выкапаем. Потом, при закрытии ИИС (вплоть до 10 лет вперёд), имеем «налоговое преимущество» на сумму зафиксированного убытка и в будущем, если вдруг отменят перенос активов на брокерский счёт, то мы сможем зачесть эту часть убытка для сокращения налогов на прирост капитала при продаже активов с ИИС при закрытии?

В теории все правильно поняли!

Только если в будущем отменят перенос активов с ИИС — то процедура фиксации убытка сейчас потеряет смысл. В обоих случаях (с фиксацией убытка и оставляя все как есть) если при закрытии ИИС нужно будет продавать все активы — финансовый результат по FXCN будет одинаковый.

Здравствуйте.

Отличный ресурс, спасибо за статьи. Напишите пожалуйста пост-инструкцию по переносу убытков на следующий период (как корректно заполнять декларацию 3-НДФЛ, какие документы запросить у брокера и т.д.). Спасибо!

+

Здравствуйте. О фиксации убытков.

Учитываются убытки от операций с ценными бумагами на организованном рынке ценных бумаг.

Но возникают вопросы по аналогии с ЛДВ. Ведь одним из условием применения льготы является обращение бумаг на организованном рынке ценных бумаг. На сайте налоговой не сказано, что это именно Московская или Санкт-Петербурская биржа.

Но тем не менее льгота не распространяется при покупке ценных через иностранного брокера.

Зачтёт ли вообще налоговая убытки у иностранного брокера?

Сам не сталкивался, но общался с » опытными товарищами» + на форумах есть инфа, что при предоставлении нужных отчетов и справок от брокера — налоговая все учитывает (и засчитывает).

Убытки на IB тоже можно зачесть в течении 10 лет ?

Да. Действует для ценных бумаг обращающихся на организованных рынках.

Добрый день, Максим!!! Появился новый итф FXRD — единственный облигационный ETF в России, выплачивающий дивиденды своим инвесторам. Внутри фонда — более 100 выпусков высокодоходных корпоративных облигаций развитых рынков (Fallen Angels) и рублевое хеджирование. Может у вас будет время и желание разберете и дадите свою оценку. Спасибо.

ок

Уважаемый Максим, пара, возможно наивных, вопросов:

1. Если американские ETF (VOO,QQQ и тд) куплены на внебиржевом рынке через российского брокера (ВТБ), действует ли на них ЛДВ?

2. Будет ли российский брокер, в данной ситуации, налоговым агентом?

Спасибо за Вашу работу!!!

Приветствую!

1. Нет. ЛДВ не действует.

2. Не знаю точно. Уточните у вашего брокера.

Извините что вмешиваюсь.

1) Обычный ЛДВ нет, но есть еще ЛДВ на 5 лет, он вроде должен действовать, но пока ясности нет.

2) Если продадите с прибылью и попытаетесь вывести деньги — брокер возьмет налог, так как он видит прибыль на Вашему счету в целом.

По дивам — при заполненной форме w8ben за 3% будете отчитываться сами.

«Продаем и тут же выкупаем обратно. По факту у вас на счете ничего не поменялось: количество акций не изменилось, стоят они также. Но таким действием мы сгенерировали себе убыток у российского брокера. » — а с акциями у одного брокера это как-то можно провернуть чтобы налог уменьшить до нуля? ) и второй вопрос, как вы высчитываете 3%, которые надо оплатить в РФ после подписания формы? Есть лайфхаки может какие-то для автоматизации?

1. Можно

2. Заполняя декларацию по отчету брокера (на сайте nalog.ru) система сама автоматически вычисляет налог к уплате. Есть конечно платные услуги или программы. Но смысла в них не вижу. Во-первых полезно самому знать как это делать. Во-вторых, лично у меня заполнение всей декларации занимает около часа. Раз в год это не так страшно.

Про алгоритм заполнения писал ранее:

https://vse-dengy.ru/pro-investitsii/deklaratsiya-po-dividendam-adr-i-gdr.html

https://vse-dengy.ru/fondovyiy-ryinok/birzha/kak-zapolnit-deklaratsiyu-po-dividendam.html

Максим, большое спасибо за эту статью!

Я только начинаю инвестировать в иностранные фонды, и эта статья пришлась как нельзя кстати!

Правильно ли я понимаю, что Открытие — единственный брокер, кто дает прямой доступ к нью-йоркской бирже для покупки ETF? Через Тинькофф возможна только внебиржевая покупка, похоже.

Также хотел уточнить, сравнивали ли вы VOO, IVV и SPY? Есть ли между ними какая-то значимая разница?

Приветствую, Станислав!

1. Можете присмотреться к БКС. Там тоже доступ прямой, по комиссиям как говорят чуть дешевле. (как вариант фридом финанс или финам, но насколько мне известно (могу ошибаться) — они дают доступ к иностранным биржам через фирмы-прокладки на оффшорах. Схема вроде как легальная, но по мне мутная и имеет ряд существенных минусов для инвестора). Возможно другие брокера тоже в деле, но лично я рассматривал только самых крупных и надежных товарищей.

2. Сравнивал. Идут ноздря в ноздрю. Разница только на размер комиссий (сотые доли процента в год).