Исторически так сложилось, что в России подавляющее большинство инвестиционных фондов весь поступающий доход (дивиденды, купоны) реинвестируют. И практически никого нет, кто бы его выплачивал пайщикам. И каждое появления инвестиционного продукта, с выплатой дивидендов на руки инвесторам можно считать событием.

Мне на почту пришло приглашение от Открытия вложиться в их новый фонд Сбалансированный рантье с ежеквартальной выплатой дивидендов. Стало интересно, а насколько выгодные условия и стоит ли рассматривать данный фонд как объект инвестиций.

Сбалансированный рантье - основные условия

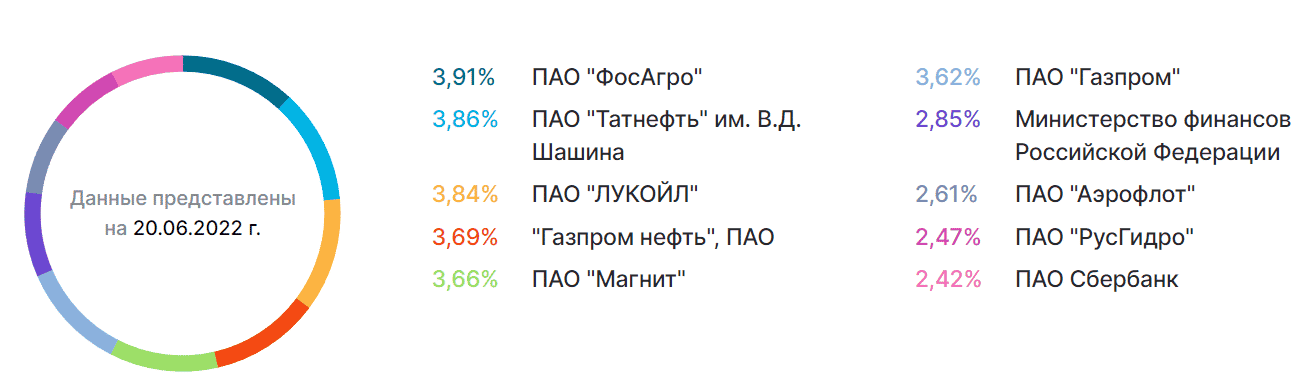

Стратегия фонда подразумевает инвестиции в акции и облигации российских компаний. Вернее не так. У меня это как-то скучно звучит.

Цитирую с сайта УК: "Портфельные управляющие находят золотую середину между дивидендными акциями компаний с высоким потенциалом роста и облигациями надежных эмитентов с потенциальной доходностью к погашению, превышающей ставки по рублевым депозитам."

- Газпром;

- Сбербанк;

- Лукойл;

- Фосагро;

- Татнефть;

- Газпромнефть;

- Русгидро.

И немного облигаций.

Кстати, немного странно увидеть в списке высокодивидендных - акции Аэрофлот. Компания выплачивала дивы последний раз в 2019 году и насколько мне известно, в ближайшее время не планирует возвращаться к распределению прибыли среди акционеров (которой и так нет уже третий год).

Инвестор получает положенные ему выплаты 4 раза в год на банковский счет. А дальше сам принимает решение куда пристроить деньги: реинвестировать или потратить. Забегая немного вперед скажу, что если купить паи этого фонда и при этом реинвестировать доход - это будет вверх глупости. Почему? Расскажу ниже.

Плюсы и минусы фонда Рантье

Плюсы в принципе можно сразу озвучить. Их я вижу всего два. Это выплата дивидендов пайщикам и возможность без комиссий и налогов обменять паи фонда на другие внутри Управляющей компании.

А теперь про минусы и некоторые нюансы фонда Рантье.

Плата за вход и выход / фонд или не фонд

Фонд Сбалансированный рантье - это обычный ПИФ. То есть он не торгуется на бирже. И купить (а при необходимости и продать) можно только через Управляющую компанию или ее агентов. Сама процедура покупки-продажи - не мгновенная. Да зачастую и не бесплатная. К примеру продажа, или как ее правильно называют "погашение паев", происходит в течение трех рабочих дней после подачи заявки.

Если совершать сделки через агентов, попадаем на комиссии от 0,5 до 1,5% от суммы операции. К примеру сам брокер и банк Открытие - это агенты. И при покупке через личный кабинет или интернет-банк, нам продадут паи фонда с наценкой в 1,5%.

Начнем продавать раньше, чем через 1 год, снова попадем на комиссию.

- При владении паями фонда менее 1 года - 2% от стоимости пая

- от года до 2 лет - 1%

- от 3 лет - 0% комиссии.

Комиссии за управление

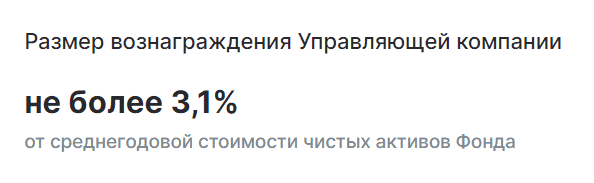

На официальном сайте управляющей компании честно написано. Размер вознаграждения Управляющей компании "Не более 3.1% от среднегодовой стоимости чистых активов Фонда".

Мало того, что это очень-очень много, так еще ребята "забыли указать" другие статьи расходов, которые возникают при владении любыми фондами: плата за депозитарий и так называемые прочие затраты, которые в сумме добавляют еще 0,5% ежегодных расходов.

Суммарные расходы инвестора при владении фондом Сбалансированный раньте - не более 3,6% в год.?

Денежный поток

Это еще одна скрытая статья расходов для инвестора. Российские фонды, при получении и реинвестировании дивидендов, не платят налоги. Что произойдет, если фонд будет выплачивать дивиденды своим пайщикам? Инвесторы, при получении дохода, попадают на налог в 13%.

Много это или мало? И как это перевести в доходность или расходы?

Давайте прикинем.

Допустим дивидендная доходность ПИФ хотя бы 10% ("мы ведь выбираем в фонд только самые высокодоходные акции"). Налог на дивы "съест" 1,3% от ваших активов.

Пример.

Вложили 100 тысяч. 10% или 10 тысяч должно прийти в виде дивидендов. Но получили на руки только 8,7 тысячи. 1 300 рублей (или 1,3% от капитала) в виде налогов осели в закромах государства.

Если дивидендная доходность фонда будет больше, налоговые потери также будут увеличиваться.

Скрытность

Довольно спорный факт, но я решил его добавить.

Как можно оценить эффективность работы фонда? На первый взгляд по полученной прибыли. Если фонд заработал ее для вас - это хорошо. Ну а сколько это в процентах? Десять? Двадцать? Пятьдесят - Сто? Ответ, чем больше, тем лучше - не устраивает.

Допустим мы получили за год 20% прибыли. Много это или мало? Нам нужно посмотреть сколько заработали другие. Если мы опередили большинство - то можно считать полученную нами прибыль от фонда хорошей. Но если большинство за это время показало результат в 2-3 раза выше, то мы в полной Ж....

В качестве большинства мы можем рассматривать биржевой индекс. В нашем случае годится индекс Мосбиржи - IMOEX. Биржевые фонды не подойдут, так как они аккумулируют дивиденды и из-за этого их котировки растут быстрее.

Если бы после всех уплаченных комиссий, наш фонд обгонял по доходности конкурентов (или хотя бы находился на примерно том же уровне) - то по итогам можно сделать определенны выводы о целесообразности нахождения в паях фонда Рантье.

Но вот незадача. Наш Сбалансированный рантье - смешанный фонд. Состоящий вперемешку из акций и облигации. И причем (наверное, чтобы запутать и сделать сравнение невозможным) - доля акций и облигаций может меняться.

В правилах доверительного управления указано, что максимальная доля одного класса активов, не должна превышать 70%. То есть в зависимости от ситуации на рынке (и прихоти управляющего), пропорции Акций / Облигаций в портфеле Рантье могут колебаться в пределах 30 - 70%.

И как понять, хорошо ли перформит фонд прибыль? По сути, прямое сравнение затруднительно.

Резюмируя: стоит ли инвестировать?

Сама идея создания фонда с выплатой дохода неплохая. И могла много кому быть полезной. Например, лицам, уже живущим на пассивный доход. Но все портит реализация и налоговое законодательство страны.

Для тех, кто находится в стадии накопления капитала - смысла в этом фонде не вижу никакого. Придется самостоятельно реинвестировать дивиденды и нести огромные побочные расходы.

3,6% суммарные комиссии за владение фондов и примерно 1,3% налоговые потери. Итого расходы за фонд Сбалансированный рантье могут составить 5% от капитала в год. Возьмем к примеру любой индексный биржевой фонд на российские активы (WIMX (бывший VTBX), TMOS, SBMX, INRU). Там комиссии не превышают одного процента в год. А по некоторым, находятся в пределах полпроцента. Разница в расходах в 5-10 раз.

Информация к размышлению для тех кому не жалко отдавать 5% в год.

Среднегодовая долгосрочная доходность фондовых рынков разных стран колеблется в пределах 4-7% в год. За вычетом инфляции. В среднем по миру это 5,5% годовых.

И это мы еще не посчитали возможные расходы при покупке и погашение паев, которые могут забрать 1-3% от капитала (деньги в никуда).

- Как вам фонд Сбалансированный Рантье?

- А аппетиты управляющей компании?

- Как думаете, найдет фонд своего клиента?

P.S. На момент написания статьи, сумма чистых активов фонда превышало 300 миллионов рублей. Мне интересно, кто все эти люди?

Максим, здравствуйте, извиняюсь, что не по теме. Что думаете по поводу фонда RCUS в текущей ситуации? я так понимаю у российского брокера единственный вариант для покупки SP500.

Как бы вы посоветовали сейчас вкладываться в американские акции если инвестируешь через етф и БПИФ.

и еще вопрос: при открытии брокерского счета в IB, при предъявлении документов были предложены варианты по паспорту или по водительскому удостоверению. Прикрепил сканы водительского удостоверения, как вы думаете, могут ли из за этого отказать в открытии? может обязательно паспорт нужен? заявка на открытие уже 2 недели висит на рассмотрении. Буду очень благодарен за ответ, спасибо.

Про RCUS — ХЗ. Блокировка может прилететь откуда не ждали (а может не прилететь). Внутри фонда RCUS европейский ETF с ирландской пропиской. А одного такого провайдера (начинается на FIN …. ) на нашем рынке заблокировали. И походу очень надолго. Что там будет с фондом Райфа я не знаю.

Про IB — если был вариант про удостоверение, то почему должны отказать? Вы же можете написать в поддержку — вам ответят в чем задержка.

Спасибо за оперативный обзор, как раз смотрел на этот продукт «а что это такое новое подвезли?». А здесь как раз разбор продукта.

Спасибо, ждал Вашеq аналитики, как раз. 😉

Максим Владимирович, на стадии накопления капитала любые фонды, выплачивающие доход, будут невыгодны по сравнению с теми, кто реинвестирует доходы. Это Вы часто писали, и спорить тут не о чем. (Еще Вы и другие добрые люди отсоветовали мне — нубику в инвестициях — связываться с ПИФами. Убеждаюсь, что совет был хороший).

Найдет ли фонд клиентов? Так Вы сами и ответили: уже нашел. Кто эти люди с 300 млн.руб? У всех свои тараканы в голове. Кто-то в копеечных вкладах сидит, и хрен их переубедишь вложиться выгоднее при том же уровне риска.

Что до меня — у меня свой карманный ПИФ, где я — управляющая компания и пайщик в одно лицо. В случае облома, винить, окромя себя, некого. Попробовал «ETF», а он в тыкву превращается прям на глазах, хорошая прививка от стремления поиска легких путей.. Акции Аэрофлота не куплю, пожалуй, никогда, да и любых авиаперевозчиков. Все остальные бумаги в составе сабжа — это, фалян-туген, лепота и благорастворение воздУхов.

Добрый день, пишите, что WIMX (бывший VTBX). Я что-то упустил эту новость про переименование. Что это значит для инвестора?

Некоторые фонды от ВТБ перешли под управление другой управляющей компании (ВИМ). Типа уход от санкций…

Кроме названия и тикера других изменений по фондам я не заметил.

Если другие показали 20% а мы 10 то мы не в жоре. Мы просто получили меньше. Опять же вопрос соотношения премии к риску.

Это явно фонд для тех, кто знает сразу дать на дивиденды. Расчет на курсовой рост стоимости акций в составе и выплату дивидендов.

Я вот тоже купил немного этого фонда посмотреть как это пройдет и сколько будет. Через кабинет укашки.

Я, например, хочу аналог вклада. Да ещё и не аналог индекса.

В данном случае у меня либо фонда от Доход (DIVD, GROD) и какие либо активно управляемые.

Не считаю зазорным отдать под него 10%

Кто все эти люди, которые вложили 300 млн в эту шляпу? Это несчастные клиенты БАНКА Открытие, которых в офисе разводят на подобные продукты. Неоднократно наблюдал в очереди. Это всего 300-600 человек. Для федеральной сети без проблем при выставлении нужных КПИ менеджерам по продажам.

У меня мама вложила деньги сюда. Ждём. Конечно риск есть, но с другой стороны риск благородное дело. Молча ждём чуда.

Здравствуйте!

Моя мама этот человек. Её поступок трудно объяснить — так захотелось)))