Какая может быть главная причина открыть ИИС? Налоговые льготы. В первую очередь - это конечно возврат 13% на вложенный капитал. Можно сказать дополнительная гарантированная прибыль на инвестиции. Без всякого риска. Открыл ИИС. Пополнил счет и вложил деньги в ценные бумаги. Получай двойную прибыль. Красота.

- А сколько можно заработать на этом аттракционе невиданной щедрости?

- Ну как же? Какой-то доход от активов + вычет. Вообщем много.

- А конкретнее?

- Не знаю. Надо считать.

Вот давайте и подсчитаем.

Вариант 1

Открываем счет. Вносим деньги. Для примера и удобства, пусть это будет 100 тысяч рублей.

Считаем, что пополнение ИИС будет единоразово. Больше никаких своих денег вносить не будем.

Вкладываем деньги в консервативные инструменты с гарантированной доходностью.

Облигации со ставкой 7% годовых.

За первый год можно рассчитывать на двузначную доходность - 20 процентов прибыли. 7% по облигациям + 13% принесет вычет по ИИС.

За второй и третий годовые периоды, мы имеем только доход от облигаций. Всего по 7% годовых.

Итого за 3 года реальная доходность ИИС составит - 37%. Или в среднем 11,1% годовых.

С вложенной однажды 100 000 рублей мы зарабатываем 37 тысяч рублей.

Почему так мало?

Полученная в первый год высокая доходность за счет вычета, как бы "размазывается" по 3 годам жизни ИИС.

Если мы будем держать ИИС больше 3-х лет. Дальше все будет еще хуже.

Доходность конечно будет выше, чем если просто вложить деньги в облигации, без открытии ИИС. Но с каждым годом жизни счета она снижается.

Вариант 2

Будет ли выгоднее, если пополнять счет ежегодно? На равные суммы.

На первый взгляд - мы получаем неоспоримое преимущество. Каждый год мы имеем право возвращать по 13%. От суммы пополнений. Но в тоже время и размер пополнения может быть выше. Не только 100 000, как в первом случае. Это может быть и 300 тысяч (3 по 100). Либо разбить нашу сотку по 33 333 рубля.

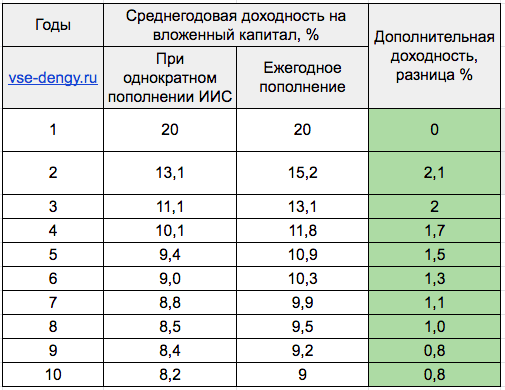

Как это все сравнить?

Ответ. Сравниваем снова относительную среднегодовую доходность.

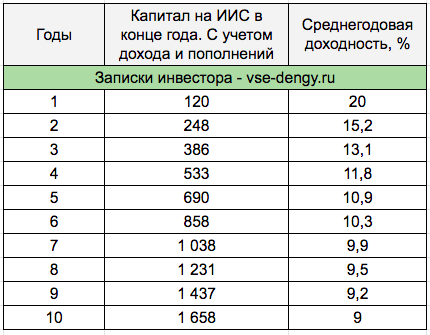

Снова таблица с расчетами.

За первые 3 года владения ИИС, мы получаем дополнительную среднегодовую доходность 2% годовых.

Сравнивая результаты при более длительном сроке жизни ИИС, все равно во втором случае имеем лучший результат.

Резюмируя

Выгодно ли использовать ИИС? Безусловно. Дополнительная прибыль, в виде налогового вычета, повышает общую среднегодовую доходность. Позволяет получать деньги, практически из воздуха.

Но со временем среднегодовая доходность начинает снижаться. Как и вклад налоговой льготы, в виде возврата 13%, в общий котел получаемой прибыли.

Частично падение общей доходности с каждым годом можно нивелировать новыми пополнениями счета.

За 3 года при однократном пополнении ИИС - можно получить дополнительные 60% прибыли. По сравнению с обычным вложением в облигации с аналогичной доходностью.

А при регулярных пополнения, процент выгодности ИИС можно догнать до 87%. То есть практически в 2 раза увеличить доходность. По сравнению с обычным безльготным брокерским счетом.

В следующей статье расскажу про 4 простых способа увеличить доходность ИИС.

Удачных инвестиций!

Доходность в процентах можно сравнивать только при одинаковой суммарной величине инвестиций, а у Вас в примере она разная. Поэтому в данном случае более наглядно будет увидеть результат в абсолютных цифрах.

Вариант 1. Вносите 300 000.

Через 1 год имеете: 300 000 * 1,07 + 0,13 * 300 000 = 360 000.

Через 2 года имеете: 360 000 * 1,07 = 385 200.

Через 3 года имеете: 385 200 * 1,07 = 412 164.

Вариант 2. Вносите 100 000.

Через 1 год имеете: 100 000 * 1,07 + 0,13 * 100 000 = 120 000.

Через 2 года имеете: (120 000 + 100 000) * 1,07 + 0,13 * 100 000 = 248 400.

Через 3 года имеете: (248 400 + 100 000) * 1,07 + 0,13 * 100 000 = 385 788.

О, спасибо! Вовремя!