Сложный процент позволяет получить взрывной рост капитала. Но он же может забрать очень большую часть будущей прибыли инвестора. Когда маленькое изменение-дополнение кардинально меняет результаты инвестирования.

Я называю это явление - сложный процент наоборот (или сложный процент - оборотень). У сложного процента наоборот есть помощники - воры нашего капитала (причем законные).

Моя задача как долгосрочного инвестора, найти и обезвредить их всех (или почти всех).

Про сложный процент

Все мы более или менее знаем как работает сложный процент в инвестициях.

- В первый год процент начисляется на первоначальное тело капитала.

- Во второй год проценты капают на тело капитала и на начисленные за первый год проценты (% - №1).

- В третий год проценты на тело + на проценты (% - №1) + на проценты за второй год (% - №2).

- И так далее. Проценты на проценты на проценты на проценты ..... и на проценты.

В банке это называется капитализация процентов. В инвестициях - реинвестирование дохода.

Главная мысль! Капитал инвестора будет расти чуть быстрее, чем при обычном расчете процентного дохода. Насколько быстрее?

На начальных этапах разница будет практически незаметна. Но при увеличении срока инвестирования - эта разница будет увеличиваться с каждым годом все сильнее и сильнее.

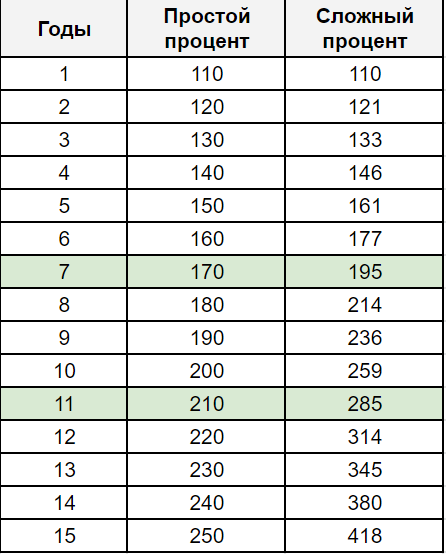

Капитал в 100 рублей, вложенный под 10% доходность, через два года увеличится до 120 рублей - если считать как простой процент (по 10 рублей за каждый год).

Сложный процент позволит нам увеличить наше вложение аж на целый рубль - конечный результат составит 121.

Выглядеть прирост в первые года будет примерно так:

Разница в капитале между простыми и сложными процентами есть и даже немного увеличивается с каждым годом. Но согласитесь, числа как-то не впечатляют.

Хорошо понять как работает сложный процент помогают правила 72-х и 114.

Правила 72 и 114

Правило 72 показывает через сколько лет происходит удвоение капитала. Нужно число 72 разделить на годовую доходность.

К примеру, при десятой доходности - капитал инвестора удвоится через 7,2 года. На сложном проценте мы только что сэкономили 3 года инвестиций.

Метод 114 - смысл аналогичный правилу 72, только формула показывает, через сколько лет капитал утроится.

В нашем случае, 10% доходность позволяет утроить первоначальный капитал примерно за 11 лет и 5 месяцев. При простом проценте пришлось бы ждать утроения 20 лет.

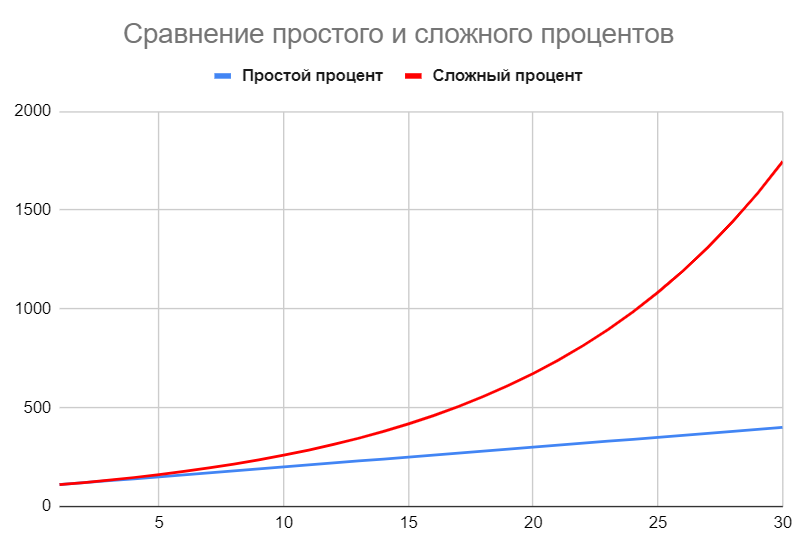

Настоящее чудо происходит, когда у инвестора впереди много времени. Сложный процент позволяет капиталу на длинном горизонте увеличиваться в геометрической прогрессии. Уоррен Баффет не даст соврать: в первые 50 лет жизни Баффет был нищебродом, по сравнению с тем капиталом, которым он обладает сейчас. Первый миллиард долларов Баффет заработал только после 55-ти.

Баффет на минималках - хочу стать вторым Уорреном Баффетом

Сам процесс накопления капитала с учетом сложного процента будет выглядеть как-то так.

Я взял максимальный горизонт инвестирования 30 лет. Думаю, мало у кого получится инвестировать больше времени.

Ну что тут скажешь: ВПЕЧАТЛЯЕТ. За счет сложного процента мы получили капитал в 3,5 раза больше!

Недаром Эйнштейн (а по другим данным Ротшильд) назвал сложный процент "Восьмым чудом света".

Сложный процент наоборот

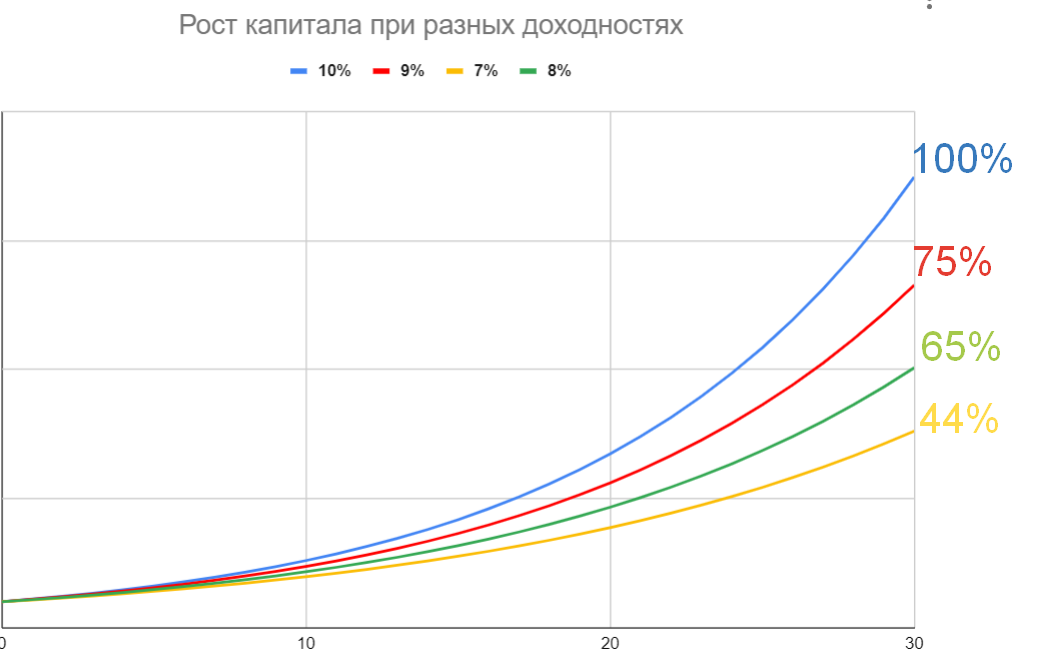

Теперь давайте подумаем, что произойдет с нашим капиталом, если мы постоянно будем недополучать часть прибыли? К примеру, вместо 10% годовых, наша доходность составит 9%.

Меньше доходность - меньше будет накопленный капитал. Логично? Да.

А на сколько меньше? Если рассуждать логически, доходность сократилась на десятую часть: с 10 до 9 или всего на 10%. Следовательно, в конце срока инвестирования наш капитал будет на 10% меньше.

Логично? Вроде как да.

Но давайте посмотрим, что говорит нам математика на это счет.

Мы вложили деньги под 10% годовых на 30 лет. То, что у нас получилось в конце срока - примем за 100% капитала.

Тогда:

- Снижение годовой доходности с 10 до 9% годовых обходится нам в недополучение 25% капитала.

- Если годовая доходность снизится до 8% годовых, то инвестор через 30 лет "обеднеет" на 35%.

- При 7% доходности, инвестор в конце срока недосчитается больше половины капитала (56%).

Вот графики для наглядности.

Главные воры капитала

Кто-то обязательно подумает следующее:

Выглядит все это конечно занятно. Но какой практический смысл от всего этого? Как будто кто-то специально будет хотеть получить не условные 10% годовых, а на пару процентов меньше. Такого не бывает. Это противоречит здравому смыслу. А большинство инвесторов, я думаю, отличаются умом и сообразительностью.

Ок. Давайте порассуждаем, как из ожидаемой долгосрочной доходности своих вложений, инвестор, сам того не подозревая, начинает получать чуть меньше. И в конечном итоге зарабатывать намного меньше.

Давайте на пальцах прикинем где, как и сколько инвестор может потерять "много денег".

Комиссии брокера.

Это плата за сделки - процент, вернее доли процента, от суммы операции. Ставка может варьироваться от 0% (к примеру, если бы покупаете родные фонды брокера) до 1% (это конечно крайний вариант). А так в среднем по больнице комиссия за сделки: 0,05%-0,3%.

До сих пор некоторые брокеры взимают с клиентов дополнительные поборы: минимальная плата за каждую сделку (которая может составлять 30-50 рублей) и минимальная плата за месяц (здесь расходы могут варьироваться в пределах нескольких сотен в месяц).

Могут "украсть": до 1% от капитала.

Налоги. Ставка налога на прибыль 13%. При среднегодовом росте российского фондового рынка акций в 15% в год, получается инвестор на налогах может терять до 2% в год.

Поэтому очень важно работать над налоговой оптимизацией. Использовать все доступные налоговые вычеты (ИИС, ЛДВ), не совершать бездумные операции купли-продажи. Короче любыми путями стараться уйти (законно) от налогов на прибыль.

Возможные потери: 1-2% в год.

Биржевые фонды (ETF / БПИФ / ПИФ).

Знаете какую комиссию за управление брали ПИФ до появления биржевых фондов? Процентов 5-6% в год. Жесть!

Представьте, что средняя реальная доходность рынка 5% в год, а ты вынужден 6% отдавать в виде комиссий. Сколько ты реально зарабатываешь? Минус один процент в год! Выгодная инвестиция, однако.

Сейчас конечно немного попроще, БПИФ за счет более низких комиссий, отвоевали свое место под солнцем. И хотя ни о каких 5-6% речи не идет, по комиссиям все равно наблюдается кратный разрыв.

Одни фонды хотят полпроцента за свои услуги, другие целый процент, третьи 1,5, а то и 2%. При этом размер комиссий никак не связан с будущей доходностью фонда. Как раз наоборот, инвестор выбирая фонд с высокой комиссией, с большей вероятностью по результатам будет отставать от фондов с меньшей платой за управление.

Возможные потери: 0,5 - 1% в год.

Слишком консервативные инструменты. Обычно в портфеле акции - это локомотив роста. Другие активы, такие как облигации, кэш, золото - выступают в качестве защитных. Слишком большая их доля может существенно уменьшить общую доходность портфеля. Двух-трех и даже 4% в год можно достаточно легко не досчитаться.

Возможные потери: 0,5-4% в год.

Промедление. Как мне кажется, один из самых главных воров нашего капитала (хоть и неявно).

В чем суть?

Каждый год "не инвестиций" может дорого вам обойтись в будущем?

Возможные потери: миллионы / десятки миллионов.

Вот вам простой пример, сколько денег можно "потерять" на промедление.

Загадка про трех братьев

Жили-были три брата близнеца: Саша, Паша и Евдоким.

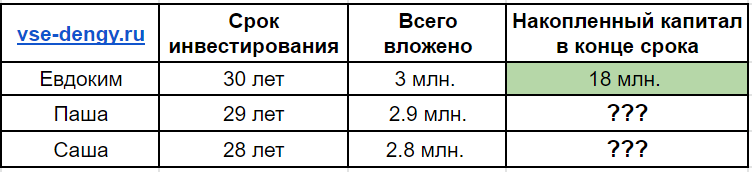

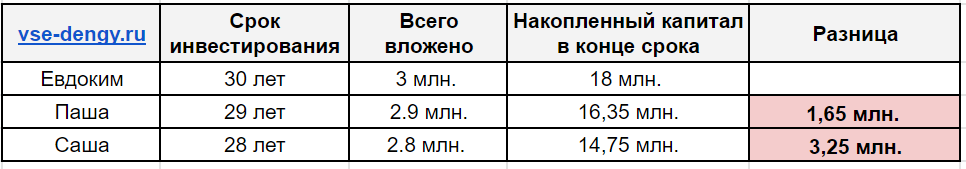

В день своего 20-летия Евдоким решил начать инвестировать по 100 тысяч в год, чтобы к 50 годам сформировать капитал, с которого можно жить (люди называют это движение FIRE).

По расчетам, при 10% доходности, капитал Евдокима через 30 лет должен подрасти до 18 миллионов.

Через год после начала инвестиций Евдоким поделился своей идеей с братьями - выйти на пенсию в 50 лет. Братьям она пришлась по вкусу. Паша в тот же год тоже стал инвестировать по 100K.

У Саши на тот момент были непогашенные кредиты, лишних денег не было. И присоединиться к братьям он смог только через год.

Вопрос: какой капитал будет в 50 лет Паши, который начал инвестировать на год позже Евдокима и у Саши, пропустившего два первых года? Доходность у всех братьев одинаковая и всегда постоянная - 10% в год.

Если мне эта загадка попалась лет 15 назад, я бы рассуждал так:

- Паша стал инвестировать на год позже, поэтому он вложил на 100 тысяч меньше + не получил доходность 10% за этот пропущенный год - 10 тысяч. Значит его капитал будет на 110 тысяч меньше, чем у Евдокима.

- У Саши аналогичные расчеты, только за два года: 200 тысяч не вложено. И не получено процентами - 31 тысяча. Итого капитал будет меньше на 231 тысячу.

Правильно?

Нет.

Правильный ответ: Капитал Паши будет меньше на 1,65 миллиона, чем у Евдокима, а Саши - на 3,25 миллиона.

Для тех, кто не понял. Подвох в том, что мы (я) считали недополученную прибыль за первый (и второй год), а нужно за последний (30-й) и предпоследний (29-й).

Думаю, вы согласитесь, что за период в 28 лет - результаты у братьев будут одинаковые. Капитал подрастет до 14,75 млн.

На этом этапе один из братьев закончил свой путь. Осталось двое. За следующий (29-й год) братьями внесены очередные 100 тысяч. Но это не главное. Ежегодная 10% доходность всего за год увеличила ранее накопленный капитал на 1,47 млн.

В последний (30 год) остался один брат, который только процентам на капитал получил больше 1,5 миллионов. Всего за один год.

Год простой обошелся больше чем в 1,5 миллиона. А два года - больше 3 миллионов.

Резюмируя

Во всяких умных книжках, блогах и сервисах по инвестициям можно найти историческую реальную доходность различных активов фондового рынка. Если брать рынок акций, то она варьируется в пределах 4-6% годовых (сверх инфляции). Именно на такую доходность обычно ориентируются долгосрочные инвесторы.

Доходность хоть и реальная, но она грязная. В реальности средний инвестор практически никогда не сможет ее получить. По факту она всегда будет меньше, за счет "воров капитала". Инвесторы всегда будут страдать от них, неся ежегодные потери. И по правилу сложного процента наоборот, эти убытки будут расти в геометрической прогрессии. Инвестор с каждым годом будет терять (недополучать) все больше и больше денег.

Но в силах инвестора сознательно бороться с "Ворами" и стараться свести возможные потери до минимума.

Боретесь с ворами своего капитала? Или считаете, что это все неважно!

«Капитал в 100 рублей, вложенный под 10% доходность, через два года принесет нам 120 рублей — если считать как простой процент (по 10 рублей за каждый год).»

А не 20 рублей разве принесет капитал в 100 руб?

К сожалению вы правы. Реальность более жестока. В теории хотел сделать два икса за два года. По факту буду довольствоваться жалкой двадцаткой прибыли. ?

Спс за замечание. Поправил.

Не понимаю почему у TMOS оборот за день больше чем у EQMX?

А на что это влияет? Доходность оба фонда показывают одинаковую.

В том то и дело, что за неделю и за день доходность разная и графики разные. Сейчас eqmx показывает доходность за неделю 0,68%, а tmos 1,26%.

Кто же врёт?

Чет не вкурил почему за последние годы у братьев надо считать доходность все равно) По условиям задачи же не так?

Немного не так.

Не за последние годы, а за срок инвестирования.

Неважно кто когда начал инвестировать. У каждого из братьев за «свой 28 летний срок» будет накоплена одинаковая сумма.