Еще сравнительно недавно у меня было всего 2 пластиковые банковские карты. Но основные покупки все равно совершал наличными. Так мне казалось проще и надежнее. Но время идет и пришлось пересмотреть свою позицию.

Одна из основных причин - это возврат части денег за покупки по карте или кэшбэк.

В итоге это оказалось до того заразным (в хорошем смысле слова), что у меня уже несколько карт, приносящие мне определенные выгоды.

Но время не стоит на месте и выходят все новые и новые банковские продукты с различными привлекательными условиями. Так у меня постоянно идет охота за выгодными банковскими картами с высоким кэшбэком.

- Как выбрать карту с кэшбэк

- Поиск идеальной карты

- Карты с хорошим размером Cash back за покупки

- OpenCard - 2-3% за все

- Tinkoff black - 1-5%

- Карта Халва - 2 и 6% кэшэк

- Польза от Хоум Кредит

- Карта Пятерочка от Почта банка

- Tinkoff Aliexpress - 5 процентов

- Каша от Альфа-банк

- Мультикарта от ВТБ

- Большой кэшбэк - 7% от ОТП банк

- В заключение

Как выбрать карту с кэшбэк

На что нужно обратить внимание при выборе карты?

Казалось бы простой вопрос. Если мы ищем карту с хорошим размером cash back, то логично предположить, чем больше тем лучше.

Но есть несколько других параметров, влияющих на так называемую "выгодность" карты.

Размер Cash back

Смотрим не только на проценты по возврату, но и за что дают. У карты может быть высокий процент отчислений за покупки в определенных категориях (обычно не особенно популярных) и посредственный или даже низкий за другие покупки. Или средний, но практически во всех категориях.

Поэтому перед выбором карты нужно хотя примерно представлять характер ваших трат: на что и сколько вы тратите деньги.

Список исключений

Есть операции, по которым деньги не начисляют. Совсем. У каждого банка свои категории исключения. Это может быть оплата ЖКХ, азартные игры, пополнение баланса телефона или оплата интернет-услуг. У некоторых банков список исключенных категорий может быть довольно внушительным. И на практике, карта с высоким заявленным процентом возврата будет менее выгодна, по сравнению с обычной, дающий скромный КБ, но практически на все.

Возврат денег

Кэшбэк может начисляться живыми деньгами. Или различными бонусами, баллами, милями (их еще называют фантики). Потратить которые можно только в определенных местах (магазинах) или компенсировать покупки. Или же возможность воспользоваться cash back дается только при накоплении определенной суммы.

Размер получаемого cash back всегда ограничен месячным лимитом. Это может быть и 5 тысяч или даже всего 500 рублей.

Плата за обслуживание

Карта может быть полностью бесплатной, без каких-либо условий. Условно бесплатной: когда нужно выполнять ряд финансовых обязательств перед банком. Обычно это может быть одно или совокупность условий:

- поддержание неснижаемого остатка по карте (обычно несколько десятков тысяч рублей);

- совершение покупок на определенную минимальную сумму (опять от нескольких тысяч).

Платная - устанавливается фиксированная плата независимо от ваших трат.

Дебетовая или кредитная

Здесь тоже все индивидуально. Бывает, что выгоднее заказать кредитную карту (даже с платным годовым обслуживанием) для получения более высокого размера кэшбэк. Чем использовать бесплатную дебетовую.

Многие боятся пользоваться кредиткой из-за начисления немалых процентов за заемные средства. Но никто не заставляет вас этого делать. Пополняйте баланс за счет собственных средств и тратьте только их. И тогда пластик превращается в обычную дебетовую карту. Без рисков и начисления процентов.

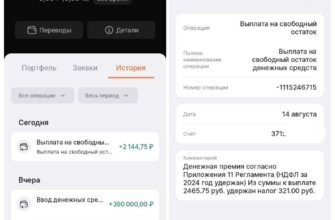

Процент на остаток

Многие банки начисляют деньги на средства, находящиеся на вашем карточном счете. Но здесь тоже много нюансов. Могут наливать проценты за неснижаемый остаток в течение месяца. Деньги могут начислять даже ежедневно, на остаток средств на начало дня.

Многие акцентируют большое внимание на этом пункте, считая его тоже очень важным. Отчасти согласен. Но не стоит возлагать на процент на остаток большие надежды.

Приведу пару примеров.

Допустим есть некий средний человек тратящий по карте 30 тысяч в месяц.

Банк начисляет ему процент на минимальный остаток собственных средств по окончанию месяца. Что получаем?

Если деньги по карте все потрачены (как часто бывает) - никаких процентов вы не получаете. Либо остались какие-то крохи - 2-3 тысячи. Именно на эту сумму и капнет небольшой процентик. Учитывая средняя ставка по подобным предложения в 6-7% - получаем доход составит всего 120-180 рублей в год или 10-15 рублей в месяц.

Более привлекательно выглядит ставка с ежедневным начислением процентов на текущий остаток.

При равномерных тратах 30 тысяч в месяц - среднедневной остаток составит 15 тысяч рублей. Именно на эту сумму будут идти начисления. За год профит - 900 - 1100 рублей. Или чуть меньше 100 рублей в месяц.

Чувствуете разницу! Прибыль увеличилась в 10 раз! А только изменен порядок начисления процентов.

Процент на остаток + кэшбэк

Также есть очень интересный момент при выборе карты: связка cash back и процентов на остаток.

Например, что выбрать:

карту с кэш - 1,5% без начисления денег на остаток

Или всего лишь 1% возврата с покупок, но есть ежедневный процент на остаток.

При тратах - 30 тысяч в месяц или 360 000 в год получаем:

cash back в:

- 1% - дает 3 600 рублей;

- 1,5% - 5 400 рублей.

Процент на остаток - около 1 000 рублей

Итого: карта с более высоким кэшем, даже без функции начисления процентов получается выгоднее. Если на второй карте будет начисление процентов только на минимальный остаток, то первая выгодна вдвойне.

Поиск идеальной карты

Какова она оптимальная карта, дающая cash back за покупки?

Если немного пофантазировать и собрать идеальный для нас пользователей продукт, получим следующие параметры:

- Карта позволяет получать очень высокий кэшбэк на все покупки без ограничения.

- Она бесплатная.

- На остаток начисляются проценты каждый день.

- Нет никаких ограничений на размер получаемого cash back в месяц.

- Возврат происходит сразу и только живыми деньгами (не фантиками).

- Бесплатные услуги (смс, мобильное приложение и т.п.).

К сожалению такого продукта нет. И нам остается либо выбрать что-то среднее, либо иметь сразу несколько карт, используя у каждой карты ее сильные стороны.

Карты с хорошим размером Cash back за покупки

Рассмотрим интересные предложения на рынке банковских карт. Не буду писать лучших или с самым высоким размером кэшбэк.

На практике, самый большой - еще не значит самый выгодный. Банки стараются заманивать клиентов громкими предложениями, обещая наливать каши (он же КБ, он же cash back) в 10, а то 30-50% от стоимости товара.

Но как всегда, за громкими обещаниями, скрываются ряд скрытых условий, для получения заявленного процента возврата. И часто, их не так то просто выполнить обычному среднестатистическому вкладчику.

В итоге может оказаться, что обычная карта со скромным размером кэшбэк, будет более выгодна ее владельцу.

Я постарался выбирать карты именно по этому принципу:

- Интересность.

- Доступность.

- Выгодность.

- Простота условий.

Итак, поехали. Сравнение карт с хорошими выплатами cash back за покупки.

OpenCard - 2-3% за все

Банк все время пытается найти свою нишу в сегменте карт с кэшбэком. Главный недостаток всех его карточных продуктов, по моему мнению - это плата за обслуживание. Причем ничего такого сверхъестественного (типа огромного кэшбэк) в предложениях не значилось, чтобы как-то обосновать расходы на довольно средние по параметрам карты.

И вот наконец, банк решил стать ближе к народу и выпустил бесплатную Opencard. Забегая вперед скажу, что это моя основная карта для большинства покупок.

Основные условия по пластику:

- онлайн-заявка и доставка до клиента;

- полностью бесплатное обслуживание;

- бесплатное стягивание с других карт;

- бесплатный донор (с нее можно стягивать деньги на карты других банков);

- переводы по номеру карты в другие банки (лимит 20 тысяч в месяц) без комиссии;

- снятие наличных в любых банкоматах;

- размер cash back - 1-4% на все (подробности ниже);

- процент на остаток в рамках накопительного счета "Моя копилка".

Более подробно про начисление кэшбэк.

Стандартная ставка - 1%.

Если совершить в месяц любой платеж через личный кабинет - кэшбэк увеличивается на +1% (итого 2% на все). Лично я обычно пополняю мобильный.

Хотите 3%? Помимо выполнения первых двух пунктов, на счетах нужно постоянно держать от 500 тысяч рублей. В зачет идут любые продукты Открытия, в том числе брокерские счета и ИИС.

Возможно вариант с 3% доступен не для всех. Но ставку в 2% на ВСЕ получить достаточно легко.

Для продвинутых. При выполнении определенных условий из карты можно даже выжимать кэшбэк 4% на все. Что собственно я и делаю - свои опыт получения и использования описывал в этой статье.

Главные недостатки карты.

Обслуживание карты бесплатное. Но выпуск пластика обойдется в 500 рублей. Но их можно вернуть в будущем.

При совершении покупок по карте на сумму от 10 000 рублей (без ограничения срока) с момента начала использования - эти 500 рублей вернуться обратно на счет. Правда в виде openbonus.

Что за зверь такой - openbonus?

Внутренняя валюта банка. По простому - это баллы. В них будет начисляться и кэшбэк.

Баллы в будущем можно обменять на рубли. Курс 1 к 1.

Обмен происходить как компенсация прошлых покупок. Доступ к обмену дается при накоплении 1 500 openbonus.

Если перейти по специальной секретной ссылке, то новым клиентам полагается денежный бонус. При оформлении карты - 500 рублей на счет. Причем живыми деньгами, а не фантиками (бонусами, милями). Это позволит сразу отбить плату за выпуск карты.

Tinkoff black - 1-5%

Одна из самых заказываемых карт в России. И дело не только в довольно агрессивной рекламе (хотя она тоже сыграла не последнюю роль).

Что же такого хорошего у карты?

Начнем с того, что карту вам привезут домой. С уже заполненным договором на оказание услуг. Без посещения офиса и стояния в очередях.

Пластик удобно пополнять и снимать деньги. В любом чужом банкомате. Никакой платы за это не взимается.

Единственное, на что нужно обратить внимание - это минимальная сумма внесения наличных должна быть выше 3 000 рублей. В противном случае будет комиссия - 90 рублей.

Удобный мобильный банк (один из лучших в стране). Круглосуточная техподдержка.

Есть СМС инфо, но оно платное. Лучше отказаться сразу и не платить лишние деньги. Вся необходимая информация доступна в мобильном приложении и личном кабинете.

Процент на остаток и годовое обслуживание.

Изначально действовал один тариф с ежемесячной платой за обслуживание карты - 99 рублей. Можно свести плату к нулю, если выполнять одно из следующих условий:

- Открытый вклад на сумму от 50 000.

- Минимальный остаток на карте - 30 000.

- Действующий кредит в банке.

По тарифу предусмотрено начисление процентов на остаток. Расчет происходит каждый день на остаток средств на конец дня. Это отличает банк от других, когда начисляют проценты на минимальный остаток на карте в течение месяца. То есть, если вы к концу месяца практически все потратили, то проценты вы не получите.

С сентября 2017 введен новый тариф 6.2. по карте Тинькофф Блэк. Банк отменил ежемесячную плату за обслуживание. Сделав карту полностью бесплатной. Но вместе с этим исчезло и начисление средств на остаток (для сумм меньше 100 000 рублей).

Одновременно действует оба тарифа. И при заказе каждый может выбрать подходящий именно ему. Когда есть право выбора - это хорошо.

Ну а теперь самое интересное - размер начисляемого кэшбэк

Банк дает за обычные покупки - 1%.

Есть также категории повышенного КБ. Раз в месяц можно выбрать 3 любимых категории, по которым будут давать аж 5% каши.

Также встречаются разделы с повышенным вознаграждение - от 10 до 30%. Обычно это не очень полезные товары и услуги. Так скажем, не для повседневного использования. Но иногда встречаются действительно хорошие предложения.

Если вы семейный человек, то можете заказать до 5 дополнительных дебетовых карт. И распределять денежные средства между ними по своему усмотрению. Эта услуга (как и обслуживание) бесплатное.

Жене перечислю 20 тысяч, сыну ничего - он двойку в школе получил, даже сниму у него все деньги обратно себе на карту, дочке пару тысяч подкину и так далее. )))

Если вы считаете, что по карте не очень хороший КБ - 1%, то есть другие хорошие плюшки.

- Карта позволяет стягивать на себя и с себя денежные средства в личном кабинете. И если у вас идет процент на остаток, то держать основные средства там. По мере необходимости (например раз в неделю) перекидывать часть средств на текущие нужды на другие более выгодные карты.

- Повышенные кэшбэк - 5-10%. Можно совершать покупки по карте Тинькофф только по нужным категориям.

Если перейти по специальной ссылке, можно заказать карту с бонусом от банка.

Карта Халва - 2 и 6% кэшэк

Основное назначение Халвы - это получение беспроцентного кредита (или рассрочки) на покупки товаров. Вплоть до 12 месяцев. Покупаешь товар сейчас и платишь частями в течение года. Причем все это бесплатно и без каких-то скрытых комиссий.

Но мало кто знает, что Халву можно использовать и как дебетовую карту.

Пополнить собственными средствами и совершать обычные покупки. За это наливают до 6% каши. Максимальный лимит на возврат 5 000 рублей в месяц. Деньги возвращают в начале следующего месяца.

Размер кэшбэк

у партнеров: при оплате телефоном при покупке от 10 тысяч - 6%, от 5 тысяч - 4%, до 5 тысяч - 2%. При оплате картой - 2%. В остальных случаях - 1%.

Месячный лимит cash back - 5 000.

Процент на остаток 6,5% (с ежедневным начислением процентов).

В итоге мы получаем практически идеальный продукт со следующими достоинствами:

- Платы за годовое обслуживание нет.

- Беспроцентный кредит до 12 месяцев.

- Бесплатное СМС-информирование.

- Возможность использовать как дебетовую карту (в личном кабинете есть кнопка переключения режима дебетовая/кредитная).

- Получение cash back за покупки живыми деньгами.

- Самый большой размер начисляемого кэшбэк - 6% у партнеров и 1% за остальные покупки.

- Ежедневный процент на остаток.

У Халвы действует программа "Приведи друга". Перейдите по специальной "секретной" ссылке. Оформите карту и совершите первую покупку от тысячи рублей у партнеров заемными средствами и Халва начислит вам 1000 баллов (1 балл = 1 рубль).

Польза от Хоум Кредит

Дебетовая карта от "Хомяка" (так пользователи прозвали Хоум Кредит) флагманский продукт банка. Что дает карта?

Кэшбек «Польза»:

- 5% — кэшбек в выбранных клиентом категориях;

- 3% — в дополнительных категориях: «Путешествия и туризм», «Красота и здоровье (без аптек)», «Одежда и обувь», «Домашние животные», «Техника и электроника», «Детские товар», «Дом и ремонт», «Развлечения и досуг»;

- 1% — на любые покупки.

Возврат осуществляется в начале следующего месяца с 5 по 15 число.

По карте Польза дают деньги даже за категории, где другие банки не возвращают:

- Оплата услуг ЖКХ.

- Страховка.

- Налоги.

Снятие наличных без комиссии в любых банкоматах (до 100 000 в месяц).

Обслуживание карты бесплатно.

Годовая % ставка на ежедневный остаток

- 5% — при остатке на счете до 300 000 ₽ и совершении покупок по карте не менее 30 000 ₽ в

месяц; - 4% — при остатке на счете до 300 000 ₽ и совершении покупок по карте не менее 7 000 ₽ и не

более 29 999, 99 ₽ в месяц.

Карта Пятерочка от Почта банка

Кобрендовая дебетовая карта позволяющая получать повышенный кэшбэк за покупки в сети Пятерочка. Продукт достаточно новый (запущен летом 2017). Для привлечения новых клиентов банк щедро раздает различные бонусы.

Что дает карта?

- полностью бесплатна;

- никаких скрытых условий и требований на поддержания оборота или остатка на карте;

- 2% в Пятерочки за покупки от 555 рублей (1,5% за меньшую сумму покупки);

- 1% в остальных магазинах;

- дарят сразу 250 рублей за первую покупку по карте;

- подарок в день рождения - еще 250 рублей.

Из недостатков:

- cash back начисляют баллами, которые можно потратить только в Пятерочке;

- ограничение на снятие наличных - 50 тысяч в месяц.

Карта оформляется в отделениях Почта банка буквально за 5-10 минут. Вносить деньги можно через терминалы Почта банка, либо через банкоматы ВТБ (без комиссии).

Постоянно проходят акции (по крайне мере в период раскрутки карты) и дарят владельцам бонусы или повышенный cash back. За последние 2 недели использования карты я уже успел поучаствовать в нескольких.

Для примера. После оформления в течение 10 дней повышенная ставка. Совершить покупки по карте на 1000 рублей в Пятерочке (в течение следующих 2-х недель) - дают 100 рублей. В выходные за все покупки наливали двойные бонусы (4%).

Tinkoff Aliexpress - 5 процентов

Идеально подойдет любителям совершать покупки в одноименном китайском магазине.

Пластик дает 5% возврата за все заказы на Али. И 1% за все остальные покупки по карте.

У карты есть свои хитрости и особенности:

- Cash back начисляется в баллах. Баллами можно компенсировать только покупки на Aliexpress. Совершаете покупки по карте как обычно. Как только накопили определенное количество, выбираете в истории операций в личном кабинете любую старую покупку, по которой хотите вернуть деньги. Происходит списание баллов и вуаля - деньги полностью возвращаются на счет.

- Карта кредитная - стоит 990 рублей в год.

- Беспроцентный период - до 55 дней. Кто боится кредиток, заливаем на карту собственные средства. Превращая пластик в обычную дебетовку.

- Пополнять карту можно в любом банкомате без комиссий.

Процентную ставку по кредиту не озвучиваю. Выгоду мы получаем не от этого.

Заказать карту можно по программе банка "Приведи друга". Переходим по специальной ссылке-приглашению и получаем бонус от банка - 1000 рублей. В итоге первый год обслуживания будет бесплатным. Потом можете сами пригласить друга и вы оба получите еще по тысяче. И так далее.

Оформить карту Тинькофф Алиэкспресс с бонусом 1000 рублей

При положительном решении банка о выдаче, кредитку доставят в удобное для вас место и время.

Добавлено 13.01.2018.

Банк изменил условия начисления кэшбэк.

- За операции на сайте Алиэкспресс - 3%;

- Аптеки, рестораны, АЗС - 2%;

- Остальные покупки - 1%.

Каша от Альфа-банк

У банка есть несколько предложений по возврату денег. Самое интересное - это карта с говорящим названием CASH BACK.

Она в первую очередь будет интересна владельцам автотранспорта.

Карта дает возврат:

- 10% за покупки на АЗС;

- 5% за кафе и рестораны;

- 1% - остальные траты.

Максимальный размер кэшбэк ограничен - 2000 рублей в месяц.

По карте нужно обеспечивать ежемесячный оборот трат от 20 000 в месяц. Иначе Cash back не будет насчитан.

Годовая плата за обслуживание - 1900 рублей.

Можно оставить предварительную заявку на сайте банка. Вам перезвонят и сразу можно уточнить все интересующие вопросы.

Мультикарта от ВТБ

У больших и надежных банков есть одна существенная проблема. Они не всегда предлагают лучшие условия для своих клиентов. На рынке можно найти более привлекательные предложения у банков поменьше. И людям приходится выбирать - либо высокая надежность банка, но условия по хуже, либо наоборот.

В этом ключе банк ВТБ удивил. И выпустил свою Мультикарту.

Что мы имеем:

- Карта бесплатная (при тратах от 15 тысяч в месяц).

- Бесплатное СМС.

- Деньги можно снимать без комиссии в любых банкоматах.

- Размер максимального кэшбэк практически не ограничен (15 тысяч рублей можно вернуть за покупки).

- Настраиваемые самостоятельно "нужные" опции по карте. И возможность их менять по своему усмотрению.

- На семью можно получить до 5 бесплатных карт.

Про кэшбэк

Можно получать в среднем 1,5% каши за все. И даже 2%. Именно за все операции. Список исключений, за которые не капает вознаграждение до неприличия короткий.

Либо выбрать другую категорию, с повышенным КБ. Например, авто и развлечения позволяют возвращать 5-10%, путешествия и коллекция - 2-4%.

Для бесплатной карты от надежного банка - это очень хорошие условия.

Читайте на блоге все подробности и нюансы использования Мультикарты, в том числе скрытые "хитрые" условия.

Читайте: Карты с кэшбэком за продукты - рейтинг 2020

Большой кэшбэк - 7% от ОТП банк

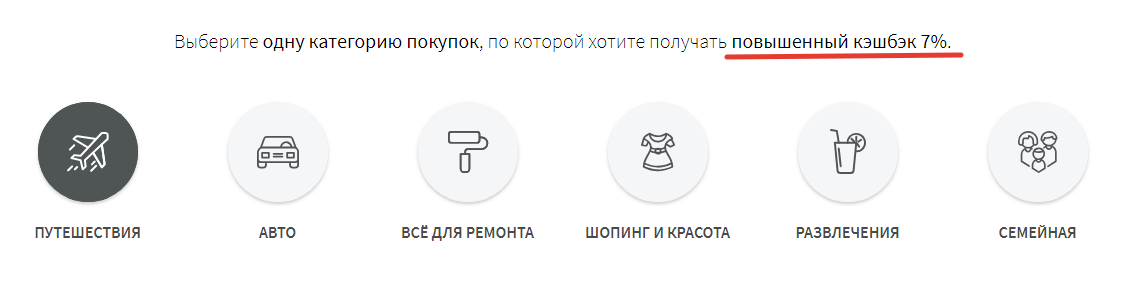

Можно сказать - это универсальная карта. В нее зашиты 6 категорий популярных трат: авто, развлечения, ремонт, красота, путешествия, все для дома, семейная.

За любимую категория банк наливает 7% каши. И по остальным покупкам стандартный 1%.

Для повседневных трат привлекательной смотрится категория "Семейная". Банк внес в нее наверное самые ходовые расходы среднестатических людей:

- супермаркеты и магазины продуктов питания;

- коммунальные услуги;

- аптеки и поликлиники;

- товары для детей и будущих мам.

Банк ограничил месячный лимит получения кэшбэк - 3 000 рублей. Если тратить по карте деньги только в любимой категории, получаем сумму чуть более 40 тысяч.

Интересна еще категория "Все для ремонта". Помимо стандартных строительных магазинов, включены .... магазины бытовой техники и электроники.

Хорошая возможность прикупить в будущем телевизор, телефон или компьютер с дополнительной 7-ми процентной скидкой.

Но есть неприятная особенность карты - любимую категорию можно выбрать только один раз. В будущем поменять ее не удастся.

Основные условия:

- карта кредитная, с беспроцентным периодом - 55 дней;

- плата за обслуживание и смс - ноль рублей;

- до 100 рублей - кэшбэк не начисляется;

- требуемый доход к заемщику - от 50 тысяч рублей в месяц (и +70 000 для Москвы).

На самом деле никто не проверяет заявленный уровень зп. Банк верит на слово. На основании заполненной анкеты.

Есть некоторые нюансы по карте. Полное описание возможностей можно найти в этой статье.

В заключение

Карты, дающие высокий кэшбэк достаточно простой способ зарабатывать. Что мне в них особенно нравится - это минимум усилий с моей стороны. А вернее даже полный автомат по возврату средств на карту.

С первого взгляда может показаться, что начисляемые стандартные 1-2% за покупки - это не ахти какие деньги. Просто мелочь, ради которой не стоит даже заморачиваться.

Давайте просто немного посчитаем, насколько выгодно иметь карту с функцией cash back.

Средняя зарплата по стране - 36 тысяч рублей в месяц.

Учтем, что человек некоторую часть потратит наличными, за часть покупок по карте каша не не наливается.

Тогда примерно имеем 25 тысяч "зафиксированных" трат по карте, дающие право на получение КБ. Или 300 тысяч в год.

За скромные 2% - вернут 6 тысяч в год.

Использование различных повышенных категорий, даст еще большее увеличение.

Естественно, для семьи этот показатель будет выше.

Одна только Отличная карта с 5% за продукты питания способна экономить 12 тысяч в год.

Использование карт с функцией cash back дает чистый профит от 6 до 15 тысяч.

А знаете сколько нужно положить денег в банк, чтобы за год было начислено процентов по вкладу на 15 тысяч рублей?

При ставке 8% годовых получаем почти 190 тысяч рублей.

В статье я постарался сделать обзор интересных карт, подходящих большинству читателей. Естественно, это только вершина айсберга. Для перечисления всего того, что есть на рынке банковских продуктов в категории cash back, можно было бы написать огромную портянку текста (но кто ее читать будет?).

При появлении выгодных предложений от банков буду добавлять новые продукты в обзор.

Всем удачной Cash Back охоты!

Если у вас имеется опыт использования пластика из вышеприведенного списка, поделитесь с нами фишками и особенностями использования. Или существующие интересные предложения, дающие хорошую выгоду при совершении покупок.

Отщипнем вместе деньги у банкиров в виде cash back!

Большое спасибо, выбираю пользу для себя)

Забыл бинбанк с 5% повышенной каши за выбранную категорию. Редкая, но крутая категория — все интернет покупки.

1% на все.

Есть лимиты и плата за обслуживание.

Alfatravel от Альфабанка- 3% баллами, которые можно потратить на авиа,жд билеты и отели. Ограничения нет, цены на сайте с билетами очень аекватные. Раньше когда у Альфы были карты Alfamiles, то цены на сайте где их можно было потратить на билеты были завышены смысл накоплегия убивался завышенной ценой. Сейчас все исправили и Альфа-тревел на мой взгляд самый лучший проукт по каше.

По OpenCard уже другие, более выгодные условия. Обновите, пожалуйста. О, у Тинька тоже!