В последнее время стали частенько попадаться статьи про самостоятельное накопление на будущую пенсию. Обычно заголовки носят примерно такой характер:

- Назван способ накопить пенсию в 100 тыс. рублей

- Как любой россиянин может обеспечить себе пенсию в 30-50 тысяч рублей

- Откладывая всего по тысяче (две-три) вы можете самостоятельно обеспечить себе достойную пенсию

- и все в том же духе...

Мне тема эта очень близка (занимаюсь этим последние лет десять точно), но читая статьи на подобные темы написанные "экспертами" я просто офигиваю над качеством материала и расчетами будущих пенсий.

Чтобы вы понимали о чем речь приведу несколько примеров.

Цитата из одной из статей:

"Для пенсии в 100 тыс. рублей нужно будет накопить около 15 млн рублей. При этом сумма, с которой человек начинает инвестировать, не имеет значения — это может быть и 1 тыс. рублей. Время .... работает на молодых людей — у них в запасе около 20—30 лет."

Или вот еще:

... назвали россиянам способ довести пенсию до 50 тысяч рублей в месяц ...

... в течение 30 лет нужно каждый месяц переводить в НПФ по 10 тысяч рублей. Тогда к концу трудовой деятельности россиянину удастся скопить на счете 5,5 миллиона рублей..."

Я не утверждаю, что все это чушь. Самостоятельно на пенсию накопить может каждый человек (ну почти каждый). Нужно только откладывать много денег. Если с финансами напряженка, то придется увеличивать срок ожидания (и как следствие выхода на пенсию). И речь пойдет не о дополнительных годах, а десятилетиях (может быть столетиях).

Как "эксперты" считают будущую пенсию

Общий посыл всех статей.

Откладывай (вкладывай) каждый месяц по тысяче (две-три, пять-десять) и через пять-десять (15-20) лет у тебя будет достойная пенсия.

Ок. Давайте поэкспериментируем с числами.

Сколько (денег и времени) нужно откладывать, чтобы получать 100 000 рублей в месяц? Можно ли отделаться тысячей рублей? Или все таки нужна более солидная сумма?

Пусть наши вложения растут на уровне 12% в год (примерная средняя доходность российского фондового рынка).

Чтобы получать пенсию 100 000 каждый месяц - нужно обладать капиталом в 10 миллионов рублей (12% дохода от 10 млн. дают 1,2 млн. в год, делим на количество месяцев - получаем 100 тысяч ежемесячно).

Чтобы заработать 10 0000 000 рублей за 5 лет - нужно откладывать ежемесячно по 125 тысяч рублей.

- за 10 лет - откладываемая ежемесячная сумма снижается до 42 тысяч;

- за 15 лет - вносим по 21 тысяче;

- 20 лет - по 11 тысяч;

- 25 лет - выделяем около 6 тысяч;

- 30 лет - всего по 3 000 рублей;

- 35 лет - по 2 тысячи в месяц;

- 40 лет - как раз по одной тысячи в месяц.

Сложновато конечно, но для большинства результат вполне достижим. И главное - расчеты подтверждают, что даже откладывая ежемесячно скромные 1-2 тысячу - можно рассчитывать на хорошую пенсию.

Где ошибка? Или о чем не принято говорить

Есть ли в этих расчетах подвох. Да! И он не один.

Никак не учитывается инфляция. Наверное никому не нужно объяснять, что пенсия 100 000 сегодня и через 10-20, а то и 30 лет, две большие разницы.

При инфляции в 7% (средняя в России за 20 лет) покупательная способность денег будет уменьшаться примерно в 2 раза каждые 10 лет. При таком подходе процесс накопления на пенсию будет напоминать игру в догонялки: первоначальная цель каждый год будет увеличиваться (нужно постоянно капитал индексировать на величину инфляции).

Если очень упрощенно. Планируете выйти на пенсию через 20 лет - первоначальные 10 млн. индексируем на инфляцию и получаем 40 млн. рублей.

Учитывают так называемую номинальную доходность от инвестиций. Большая часть которой опять съедает инфляция. Заработал ты за год 12%, но за это же время инфляция в стране составила 10%. Реальный доход - всего 2%. Если инфляция подскочила до 20%, то твой капитал вообще сократился на 8%.

В одной из статей я показывал доходность негосударственных пенсионных фондов (НПФ) - статистика неутешительная. Средняя реальная доходность (после вычета инфляции) - ОТРИЦАТЕЛЬНАЯ.

Выйдя на пенсию, человек не должен сильно рисковать накопленными деньгами. Придется снизить ожидаемую доходность от пенсионного капитала. В итоге потребуется либо накопить больше денег, либо планировать жить на меньшую сумму.

С учетом всего вышеперечисленного, все проведенные "экспертами" расчеты накопления на будущую пенсию можно выкинуть на помойку. Практической пользы от них - ноль.

Три главных значения для расчета пенсии

Что нам нужно знать?

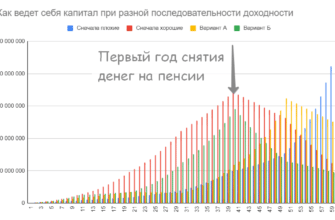

Правило 4%. Снимаем на пенсии по 4% от капитала ежегодно (индексируя на величину инфляции).

Почему именно 4%? По многочисленным исследованиям было выявлено что при таком подходе пенсионные деньги не кончатся никогда. И на пенсию можно будет жизнь вечно. Если будем тратить больше 4%, то мы увеличиваем шансы проесть весь капитал раньше времени.

Возможно кто-то возразит: "Я не собираюсь жить вечно. Хватило бы лет на 10-15 безбедной жизни и хорошо." Но не забывайте, что продолжительность жизни растет из года в год. Возможно в будущем (а скорее всего так и произойдет) люди будут жить на несколько десятилетий дольше. Обидно будет "сосать лапу" и жить только на гос. пенсию (если к тому времени она будет), когда неожиданно ваш собственный пенсионный капитал закончится.

Исходя из правила 4% определяем требуемый размер капитала (в сегодняшних деньгах). Умножаем желаемую пенсию (месячный доход) на 300. Или годовую на число 25.

Для пенсии в 100 000 в месяц требуется капитал равный 30 миллионов рублей.

Реальная доходность инвестиций. Или на какой реальный прирост можно рассчитывать? В среднем фондовый рынок акций (как самая выгодный инструмент) на долгосроке дает около 4-6% реальной доходности. Возьмем за основу 5% в год.

На длительных сроках можно рассчитывать на реальную доходность в 5% годовых (сверх инфляции).

Ежемесячные вложения. Выделяемые суммы нужно ежегодно увеличивать на величину инфляции. Если этого не делать, то по факту с каждым годом вы будете откладывать все меньше и меньше. Мы ориентируемся не на циферки, а на покупательную способность денег. Нам не важно во сколько нулей оценивается капитал, нам важно сколько булок хлеба (молока, мяса) можно купить на эти деньги.

Считаем пенсию сами

А теперь ответим на вопрос: можно ли накопить на пенсию эквивалентную 100 000 рублей?

Итак, нам нужно пенсия в 100 000 рублей в месяц (в сегодняшних деньгах).

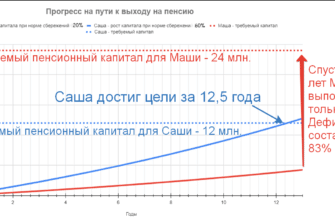

Для этого нам нужно сформировать пенсионный капитал в 30 миллионов (опять в текущих ценах).

Мы рассчитываем на ежегодный прирост капитала в 5% (сверх инфляции).

Нам остается только начать откладывать ежемесячно N-ную сумму денег (индексируя ее на инфляцию). И через X лет - цель будет выполнена. И можно спокойно выйти на пенсию и жить в свое удовольствие.

Ну что, считаем? Погнали.

Как всегда у меня несколько вариантов на любой кошелек.

Чтобы выйти на пенсию в 100 тысяч рублей в месяц - нужно в течение 5 лет откладывать по 430 тысяч рублей.

Не потянете? Давайте снизим планку и отодвинем срок выхода до 10 лет. Ок. Придется откладывать в 2 раза меньше - около 200 тысяч ежемесячно.

Опять для вас много? Может один из следующих вариантов подойдет?

- на пенсию через 15 лет - откладываем по 125 000 каждый месяц;

- через 20 лет - по 70 тысяч ежемесячно;

- через 25 лет - по 50 000;

- 30 лет - по 35 тысяч;

- 40 лет - по 20 тысяч.

Как видите, реальность очень далека от сказок про то, что каждый может накопить себе на достойную пенсию откладывая по 1-2 тысячи в месяц.

- Даже если откладывать по десять тысяч в месяц - на достижение уйдет 52 года!

- Пять тысяч в месяц приведут вас к цели через 67 лет!

- Ну а при вложения по 2 тысячи ежемесячно - путь займет "всего" 85 лет!

- Вкладывая по тысяче - нам как раз потребуется ровно 100 лет!

Резюмируя

Какой напрашивается вывод? "Нет смысла откладывать деньги. Все равно на нормальную пенсию не заработаешь. "

Не совсем. Нужно просто немного (а кому-то очень много) закатать губу и не вестись на сказки про чудесное превращение откладываемых копеек в десятки миллионов. Оценивать свои реальные силы и возможности. Снизить свои хотелки до реального уровня.

Когда у тебя зарплата всю жизнь была в районе 30-50 тысяч, наверное глупо рассчитывать накопить на пенсию в 100 тысяч рублей. Но вот прибавку в 10-20 тысяч рубликов получать вполне по силам.

Сделал таблицу с готовыми значениями, позволяет моментально узнать на какой размер пенсии ты можешь рассчитывать.

Может быть стоит откладывать в долларах сша. Доллар обесценивается сильно медленнее рубля.

Я видел статистику, не те сказки, которые рассказывают про рост продолжительность жизни. Вобщем, если вы мужского пола и живете в россии, по статистике, пенсия вам не светит-умрете раньше. И не только от водки, от эрзац пищи тоже, от экологии замечательной. Просто, в этой статье нет цифр-сколько живут на самом деле.

Во многих статьях, в том числе и этой, говорится про траты ежегодно не более пресловутых 4% от капитала.

В итоге человек умирает, имея огромную сумму денег.

С одной стороны это, конечно, хорошо — останется потомкам.

С другой стороны — насколько эти самые потомки будут достойны таких денег?

Очевидно, что продолжительность жизни увеличится незначительно в обозримом будущем.

Поэтому, на мой взгляд, при расчётах можно спокойно допускать значительную трату тела капитала к концу жизни.

Потомков воспитывать надо. Этим как раз достигнешь 2 целей: уверенности в том, что означенные потомки достойны наследства, а также страховки — в старости тебя не бросят, мирно похоронят и будут молиться за упокой души. Почему богаты семейные кланы (Ротшильды, Рокфеллеры, Барухи, Морганы и другие, чьих имен мы даже не знаем)? Потому что из поколения в поколение работали над приростом капитала, созданием и поддержанием деловых и прочих связей. Детей и внуков воспитывали и обучали. Чтобы те не про..ели нажитое непосильным трудом предков.

А в общем согласен: некоторая трата капитала на пенсии вполне допустима. В силу того, что мы не являемся продолжателями/родоначальниками семейных кланов )).

Всё правильно. Только на практике всё проще. Сначала учеба, потом дети малые, потом ипотека или улучшение жилищных условий. Ну машина, как у людей, разумеется. К годам 45 только задумаешься, как будешь жить в старости. И здесь идеальное решение. Пассивное инвестирование на всё, что смог отложить. В любом случае лучше, чем ничего. Даже плюс 10 килорублей к ежемесячной пенсии — это здорово.

А сейчас вопрос. Что вы думаете о инвестициях в ЗПИФ недвижимости на московской бирже? Дом.рф, ВТБ рентный доход и прочее. Если ответите, большое спасибо.

В качестве доп. диверсификации — возможно! Как очень небольшая доля от портфеля.

В целом не очень нравятся наши ЗПИФ. Обещанная (ожидаемая) и реальные доходности могут сильно отличаться. Естественно в меньшую сторону. Плюс конские комиссии фондов. Плюс некоторая непрозрачность и неэффективность. Плюс низкая ликвидность (и очень широкий спред).

Наверное не ошибусь, если скажу что на Мосбирже добрая половина акций российских компаний имеет див. доходность выше, чем любой из ЗПИФ. Плюс к этому перспективы хоть какого-то роста. У ЗПИФ возможен только рост на величину инфляции (удорожание недвижимости).

На самом деле, если вникнуть в тему, можно перечислять долго — лично я (возможно это временно) прохожу мимо.