Акции - являются самым прибыльным классом активов на фондовом рынке. Но взамен, рассчитывая на более высокую прибыль, инвестор одновременно должен принять на себя и повышенные риски. Одно без другого не работает.

Именно премия за риск и дает инвесторам дополнительную доходность. А как измерить риск? С помощью волатильности или среднеквадратичного отклонения. Но для многих это не слишком понятный критерий. Поэтому рассмотрим риск с точки зрения падения (или просадок).

Любая акции, какой бы надежной она не была, рано или поздно может упасть. Котировки не могут расти бесконечно. И именно в этом и кроются риски для инвестора.

Рынок акций можно рассматривать как в разрезе стран (обычно мир делят на развитые и развивающиеся) так и отдельных акций. В итоге у нас получается 3 уровня риска (упрощенно).

Американский фондовый рынок

В качестве развитых стран - возьмем фондовый рынок США. Чем мне нравится американский рынок? Длительной доступной статистикой.

А что она нам может дать? Многое.

Индекс S&P500 из последних 11 лет - 10 заканчивал в плюсе. Но это не значит, что инвесторы в американский рынок спят спокойно. Только в этом столетии индекс проседал более чем на 50% два раза.

За 18-ти летний период (с 1929 по 1945) американский рынок падал на 25% и ниже - целых девять раз. То есть каждые 2 ГОДА! (жесть)

С 1945 по конец 2019 года (за 74 года) произошло всего восемь аналогичных падений (на 25%). Или каждые 9 лет.

Сокращение частоты падений рынка акций связано с ростом и развитием экономики США. Расцвет которой пришелся как раз на послевоенное время.

Табл. Статистика падений S&P 500 (1928 - 2019)

| Просадка рынка | Средняя частота падения |

| 10% и более | каждые 2 года |

| 20% и более | каждые 5 лет |

| 30% и более | каждые 8 лет |

| 40% и более | каждые 13 лет |

Хорошо это или плохо? Понимание приходит в сравнении. Идем дальше.

Развивающаяся экономика

Главный плюс инвестиций в развивающиеся страны - возможность покупки активов по низким ценам, по сравнению с аналогами в развитых странах. Так например, текущий P/E (коэффициент цена/прибыль) американского рынка составляет - 27, стран из Западной Европы (в среднем) - 18 .

А в какой-нибудь Турции - это 7,5, Польши - в районе 11. Россия имеет P/E = 6,5.

Минус инвестиций в развивающиеся страны - это более глубокие просадки. Да еще и случаются они намного чаще.

Табл. Статистика просадок развивающихся рынков (1994 - 2019)

| Просадка рынка | Средняя частота падения |

| 10% и более | каждый год |

| 20% и более | каждые 2 года |

| 30% и более | каждые 3 года |

| 40% и более | каждые 8 лет |

С 1994 года развивающаяся экономика стран (обобщенный показатель) имела 13 падений на двузначную величину (в США за это время в 2 раза меньше). На 40% и глубже - было ЦЕЛЫХ 8 падений (в США в 4 раза меньше).

Развивающиеся рынки имеют более высокие перспективы роста экономики, чем развитые. Но взамен инвестор должен принять на себя высокую вероятность возникновения трудностей. Фондовые рынки акций развивающихся стран при каждом "малейшем чихе" могут "усыхаться" на десятки процентов. Неприятно конечно. Но это еще цветочки, по сравнению с тем, как могут вести себя отдельные акции.

Отдельные акции

Компания Netflix. Является одной из самых быстрорастущих акций века. С момента выхода на биржу в 2002 году - средний рост стоимости составил умопомрачительные 44,2% в год. S&P 500 за это же время показывал "всего" 9,9% среднегодовой доходности.

Если бы вы вложили всего лишь $1 000 в Netflix на старте, то к середине 2020 года ваш капитал составил бы более 600 тысяч долларов (а 1700 баксов сделали бы из вас миллионера). Вложения в S&P 500 подросли бы только до $5,2 тысяч.

Вот он золотой Грааль.

Но давайте посмотрим правде в глаза. Ответьте честно: "Смогли бы вы на протяжении почти двух десятилетий продержать акции Netflix? Не фиксировать прибыль при резком росте. Типа выросли акции за год на 500% - нужно срочно продавать. Согласитесь, всегда будет огромный соблазн обменять акции на много денег в моменте. И самое главное - несмотря на все негативные ситуации, которые случались с компанией - держать акции в портфеле."

А что было за это время?

Про прошлые новости и прогнозы аналитиков говорить не будет. А просто рассмотрим что происходило с котировками.

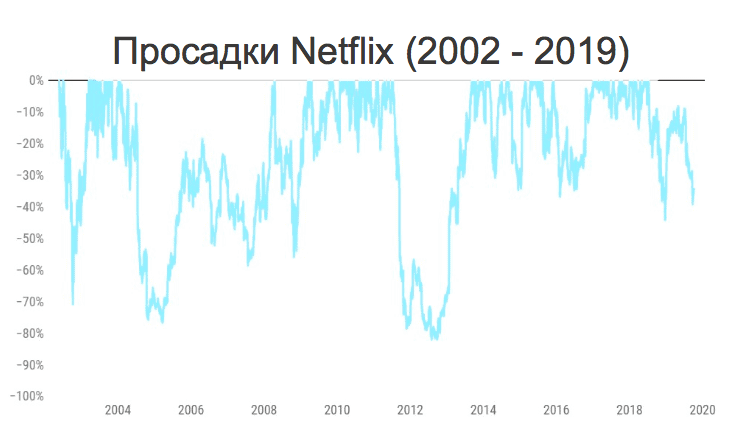

За период 2002 - 2020 гг. цена акций Netflix:

- падала на 20% и больше - 18 раз (в среднем раз в год);

- снижалась более чем на 30% - 11 раз (раз в полтора года);

- падение более чем на 70% - происходило 3 раза (в 2002 - -70%, в 2005 - -75%, в 2012 - минус 82%).

Кто-то скажет, падения это же отлично. Можно усреднить позицию. Купить еще по сниженным ценам. Теоретически это так. На практике все немного сложнее.

Кто не переживал падения (и прочие кризисы) на собственной шкуре (и деньгах), тяжело будет понять боль потерь. Когда смотришь на статистику прошлых лет - для тебя это просто числа. Но когда ты вложил например 1 миллион (который ты зарабатывал, откладывал, приумножал на протяжении нескольких лет), а через год-другой все твои деньги уменьшаются в 2 раза. Потом в три. И в итоге от миллиона остается тысяч 200-300. Как ты себя будешь чувствовать? А если еще все вокруг кричат, что компании "труба" (неспроста же идет падение). Или что это падение - просто движение к справедливой стоимости. До этого компания была слишком переоценена. И котировкам есть куда падать. Типа, до справедливых уровней еще далеко вниз. А ты как раз зашел на пике (или около того) и не знаешь, что тебе делать дальше.

Резюмируя

Аксиома инвестиций: Чем больше доходность, тем выше риски.

Если ты рассчитываешь на высокую потенциальную доходность, всегда помни, что в довесок ты получаешь дополнительные риски. В виде временного (а может быть и постоянного) получения убытка или просадок.

Но обратное утверждение: "чем выше риски, тем выше доходность" - в инвестициях не работает.

Ни одному инвестору не гарантируется дополнительный доход просто за то, что он принимает на себя больший риск в своих вложениях.

Пара-тройка примеров.

Заменяем акции Netflix на General Electric (падение с $56 в 2000 году до $6 в 2020) или на FORD (за 20 лет цена практически не изменилась) и картина меняется на противоположенную. Типа риски примерно те же, а доходность отрицательная.

Вместо ОФЗ или облигаций голубых фишек - берем ВДО (высокодоходные облигации). На одной стороне чуть большая доходность (обычно речь идет о 5-10% годовых сверху). Но взамен - высокая вероятность потерять весь капитал (-100%). Дефолт у ВДО обычно дело.

Сюда же можно отнести различные пирамиды и хайп-проекты. Обещают огромную доходность. Правда в подарок (от которого нельзя отказаться) идет огромная вероятность потерять все.

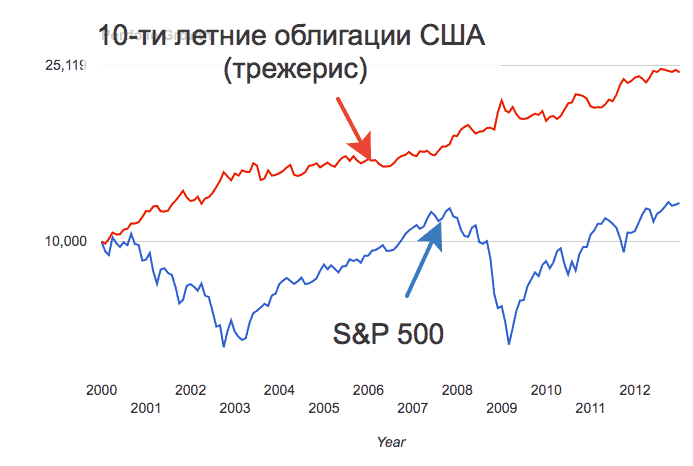

Более рискованные акции США на отрезке в 12 лет (с 2000 по 2012) вчистую проиграли по доходности консервативным 10-ти летним государственным облигациям (а они считаются одними из самых надежных в мире). Хотя по статистике, акции по реальной доходности (за вычетом инфляции) обгоняют облигации в 2 - 2,5 раза.

Удачных инвестиций с адекватными рисками!