Сказ о заполнении декларацию по дивидендам, полученным от иностранных и "псевдороссийских" компаний (зарегистрированных за рубежом).

Покажу на своем примере, как отчитываться перед налоговой и заполнять декларацию по дивидендам иностранных компаний, в том числе и обращающихся на Московской бирже (компании типа Пятерочки, Тинькофф, Полиметалла, Русагро и других засланных казачков), маскирующихся под российские акции.

Для понимания (для тех кто забыл), напомню, что по закону, имея в своем портфеле любые иностранные акции выплачивающие дивиденды (в том числе и депозитарные расписки) вы должны обязательно подавать налоговую декларацию и при необходимости платить налоги самостоятельно.

Пара статей в тему:

Отчет брокера

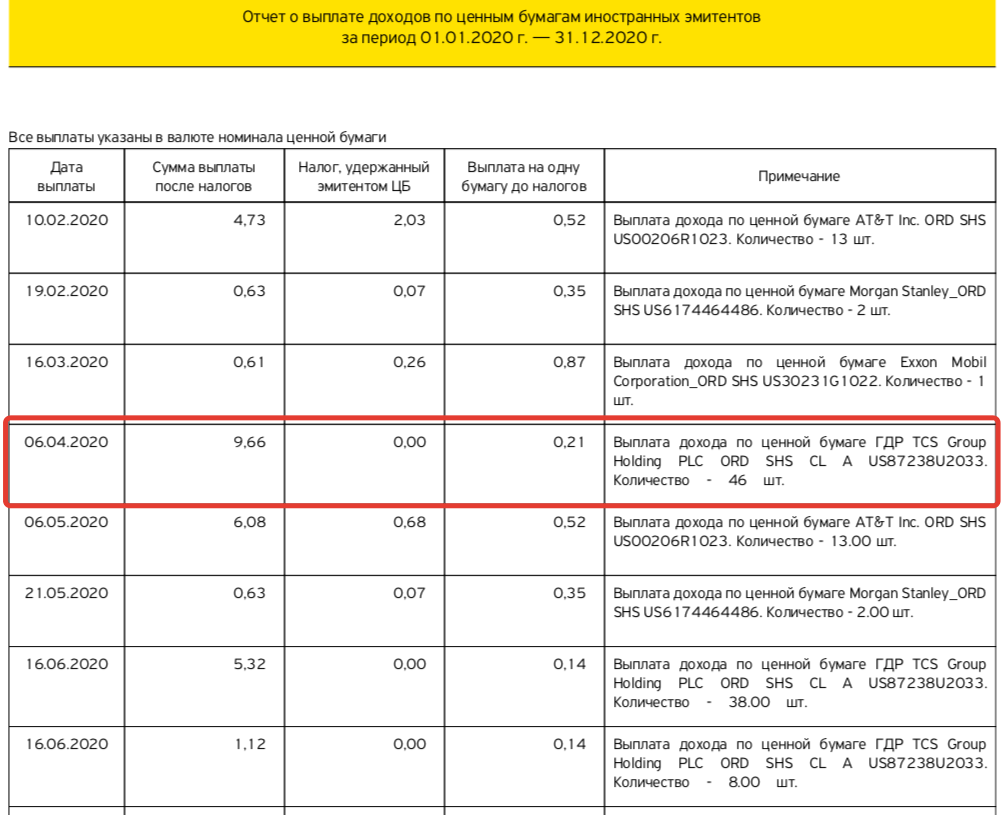

Нужен для заполнения данных в декларации: когда, сколько и от кого вы получали дивиденды, какой налог был удержан (или не удержан). Дополнительно этот отчет вместе с заполненной декларацией отправляем в налоговую для сверки.

Отчет обычно берется в личном кабинете брокера (называется у всех по разному), может приходить автоматом на почту (что-типа отчета депозитария). Подробно что, где и как его получить можно узнать у своего брокера.

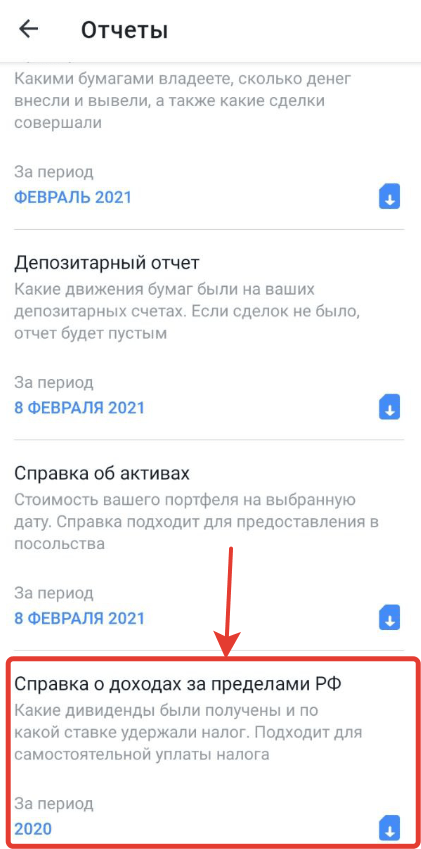

На примере брокера Тинькофф. В личном кабинете на главной нажимаем на шестеренку в верхнем правом углу. Переходим в "Отчеты". Нам нужна - "Справка о доходах за пределами РФ"

У меня она выглядит так (на картинке только первая половина первого листа) ...

Отдельных компаний немного в портфеле, так что отчет брокера получился "всего на 2-х листах" (22 раза за год получал дивиденды от иностранцев). В отчете все вперемешку: и "российские" компании и американские.

Заполняем декларацию

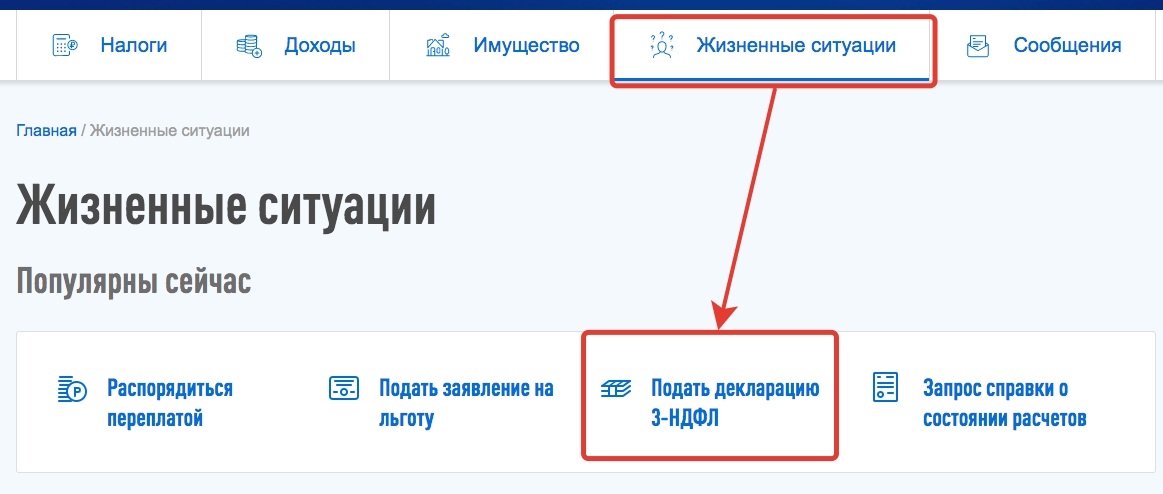

В личном кабинете на сайте nalog.ru переходим по вкладке "Жизненные ситуации". Выбираем "Подать декларацию 3-НДФЛ". Далее "Заполнить Онлайн"

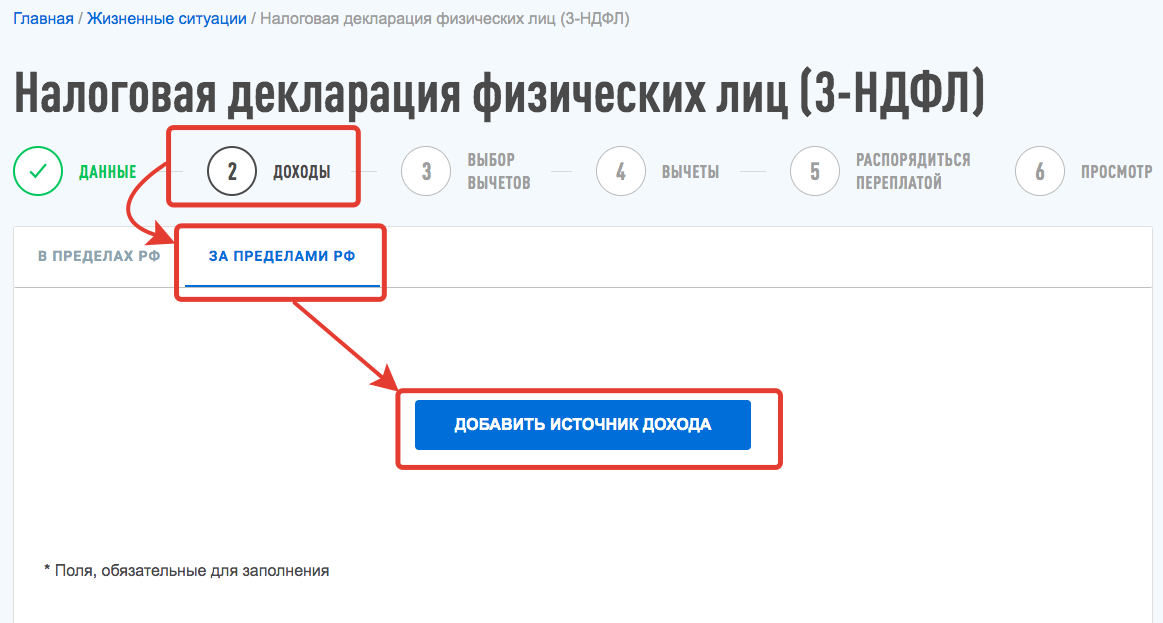

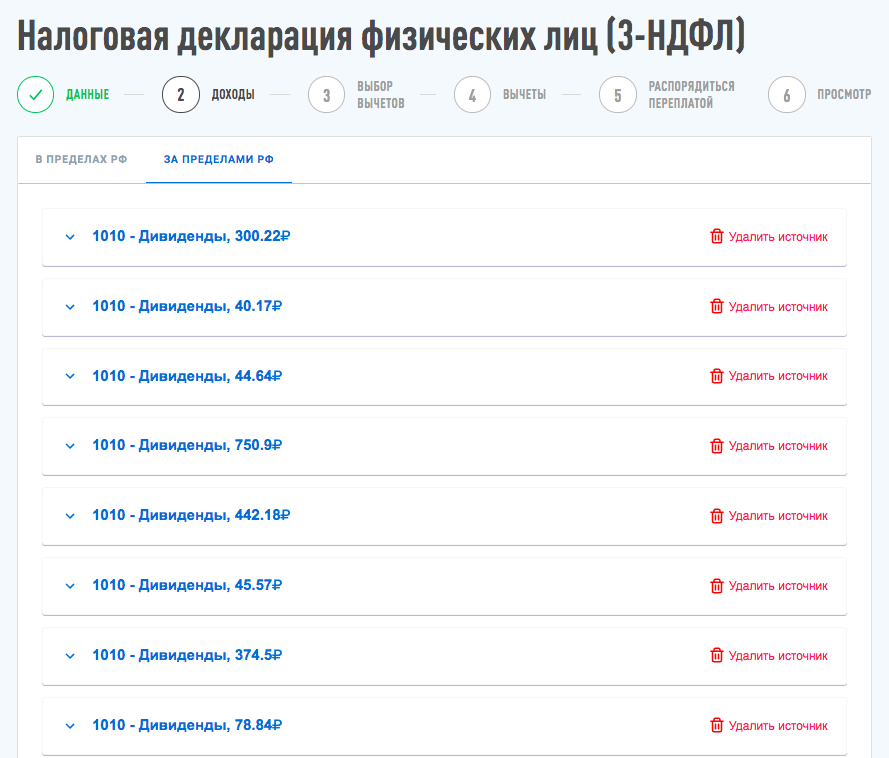

Для заполнения декларации переходим на вкладку №2 - Доходы - > "За пределами РФ" -> "Добавить источник дохода"

Если вы претендуете на налоговые вычеты от государства, то дополнительно нужно заполнить вкладку "Доходы" - > "В пределах РФ".

Для заполнения нужно запросить справки по форме 3-НДФЛ: в бухгалтерии у работодателя, у брокера либо у других источников, где у вас был доход, облагаемый по ставке 13%. А потом скрупулезно переносить информацию с бумажного носителя в электронный.

Я делаю проще. Обычно к середине-конце февраля все данные о моих доходах уже есть в налоговой и автоматически подгружаются в личном кабинете при заполнении декларации. Это экономит кучу времени (не надо бегать за справками и тратить время на ручной ввод данных).

И если бы не надо было декларировать налоги с дивидендов иностранных компаний, то весь процесс заполнения и подачи декларации у меня занимал бы минут пять.

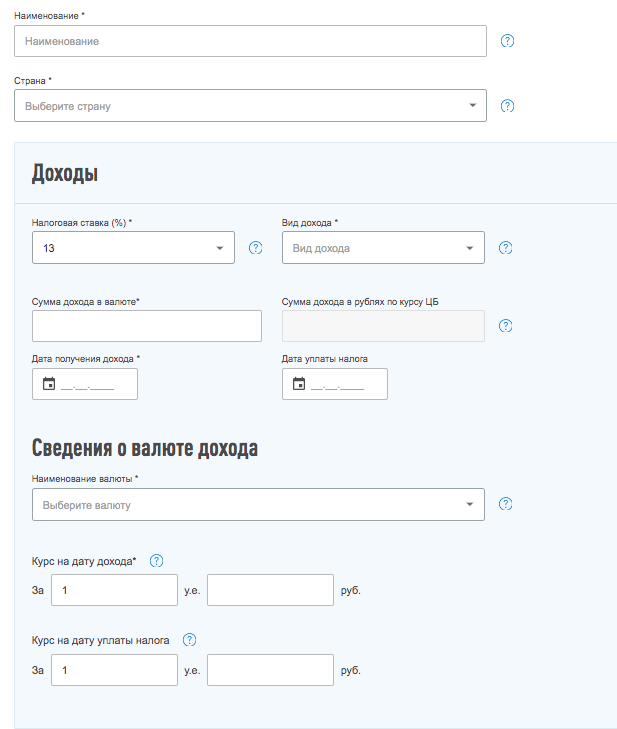

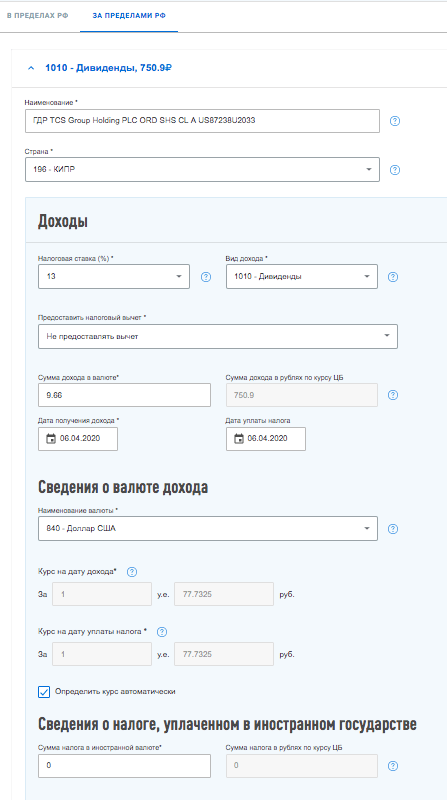

Открывается окно, которое нужно заполнить. Информацию берем из отчета брокера.

Покажу на примере получения дивидендов от компании Тинькофф (в отчете брокера выделил эту позицию красным).

Добавить источники дохода.

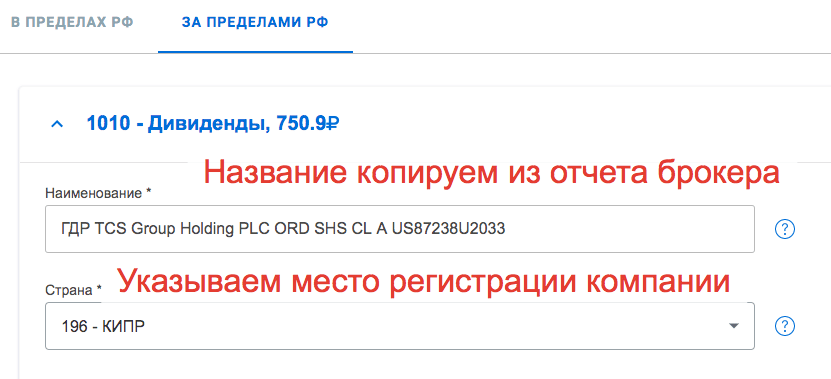

В поле "Наименование" вносим название ценных бумаг. Лучше ничего не выдумывать, а брать (копировать) информацию один в один с отчета брокера. Декларацию будет проверять живой человек (налоговый инспектор), возможно далекий от фондового рынка и названий компаний. Поэтому нужна точность.

В моем случае пишем не Тинькофф и даже не Tinkoff, а полное название - ГДР TCS Group Holding PLC ORD SHS CL A US87238U2033.

"Страна" - нужно внести страну, где зарегистрирована компания. В нашем случае это КИПР. По американским компаниям соответственно всегда будет - США. Как узнать страну регистрации по российским компаниям писал в этой статье (алгоритм определения страны и табличка-подсказка по странам).

ДОХОДЫ:

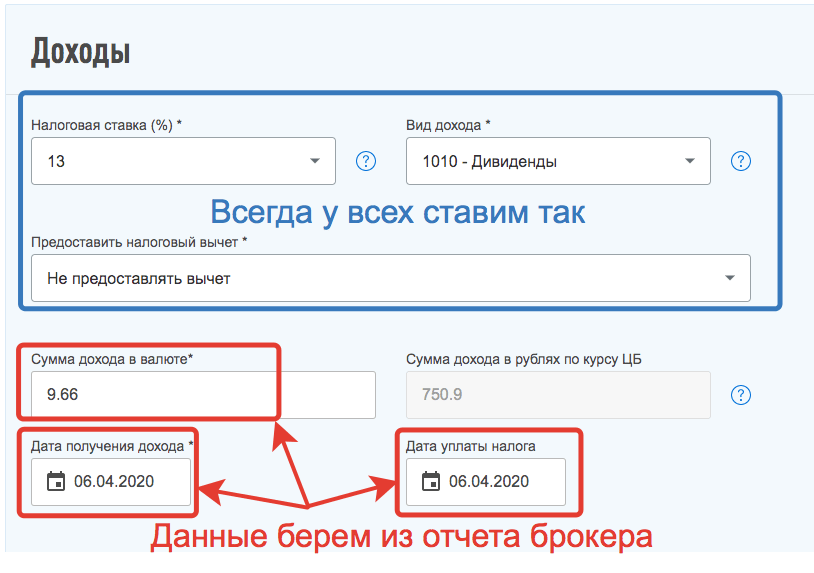

Поле "Налоговая ставка (%)" - по дивидендам всегда ставим "13".

Вид дохода - дивиденды (код 1010).

Предоставлять налоговый вычет - выбираем "не предоставлять вычет". К дивидендам вычеты не применимы.

Сумма дохода в валюте / Дата получения дохода / Дата уплаты налога - берем из отчета брокера.

Дата получения дохода и дата уплаты налога совпадают.

Сведения о валюте дохода:

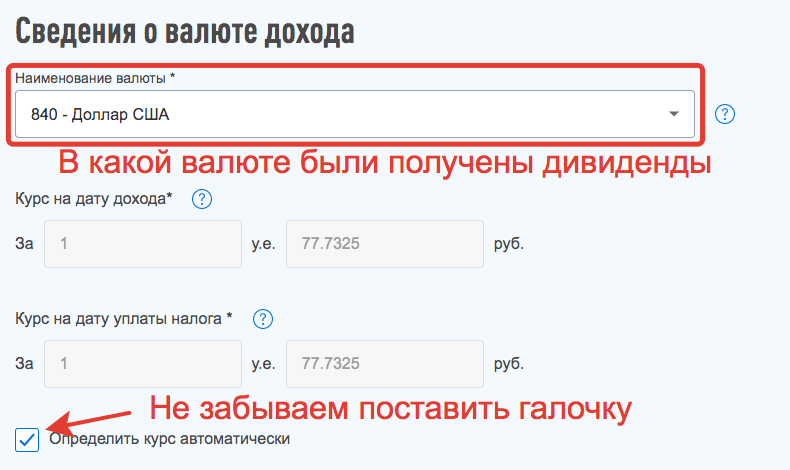

Наименование валюты - доллар США (код 840).

Курс на дату дохода - поставить галочку напротив "Определить курс автоматически"

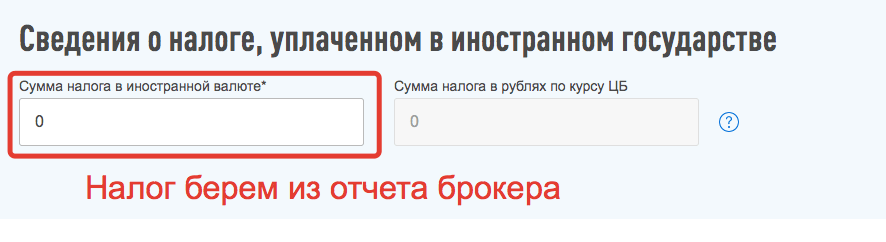

Сведения о налоге, уплаченном в иностранном государстве:

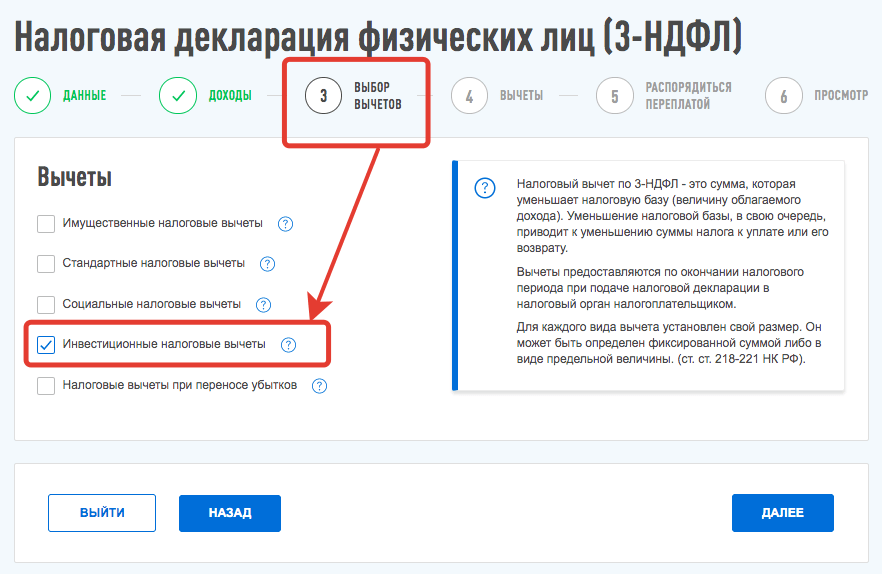

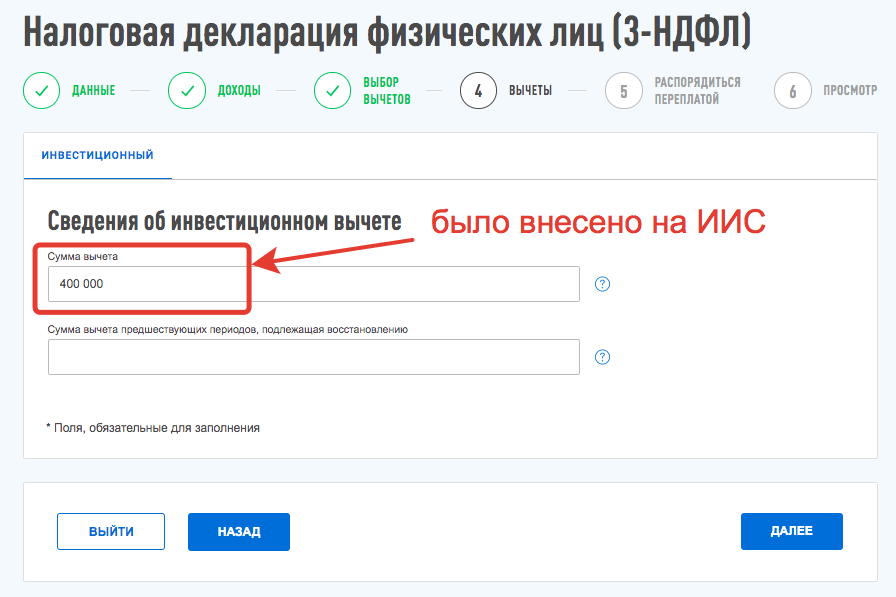

После завершения, переходим на вкладку №3 - Выбор вычетов. Я у себя отметил "Инвестиционные налоговые вычеты" или по простому ИИС.

Указываем сколько денег было внесено на ИИС за прошлый год.

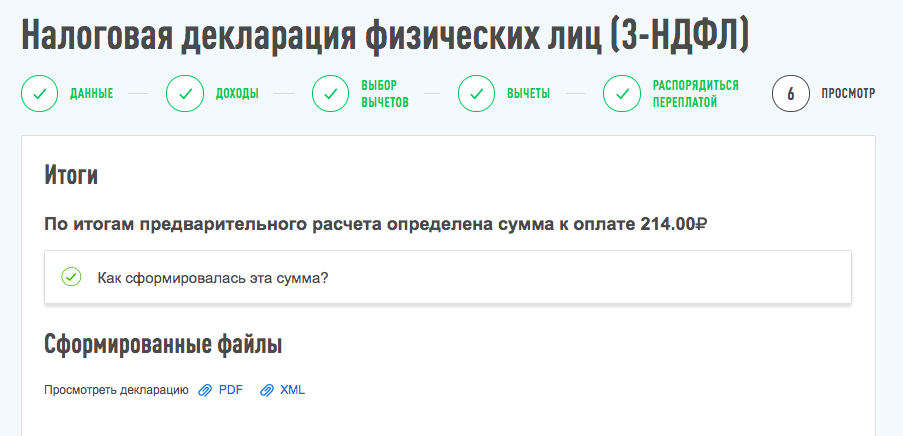

После всем манипуляций (у меня ушло около 40 минут на заполнение), декларация выдала мне итог.

Я должен доплатить целых 214 рублей налогов с дивидендов.

Можно нажать на "Как сформировалась эта сумма" для понимания.

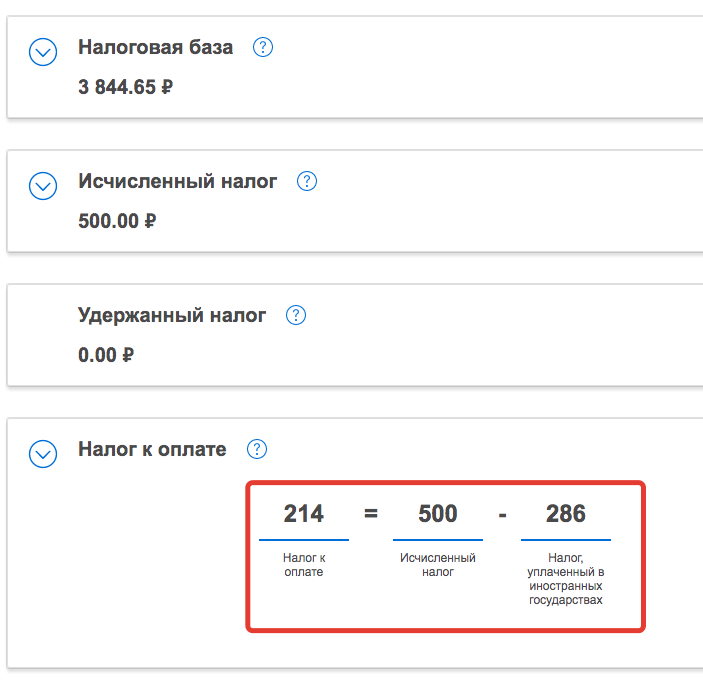

По моим данным получается, что по всем полученным дивидендам, налог составляет ровно 500 рублей. Но так как часть (286 рублей) была удержана иностранными эмитентами (по факту это были компании из США), остатки нужно доплатить в РФ - 214 рублей.

Сроки подачи декларации

Декларацию нужно подать в срок до 30 апреля. Начисленный налог оплатить до 15 июня. Просрочки ведут к штрафам, пеням, четвертованиям и сжиганию заживо на костре. Более подробно с предусмотренными по закону пытками за нарушение сроков (да еще и с примерами) можете ознакомиться в этой статье.

Необходимые документы

Для налоговой потребуются:

- Отчет брокера. В отчете обязательно должна быть информация об удержанных с дивидендов налогах. Иначе придется платить полные 13% с дохода.

- Договор с брокером.

Иногда в налоговой могут потребовать справку по форме 1042-S. Но, как правило, достаточно обычного брокерского отчета. Принцип тут простой. Вы же не просите у государства денег обратно, в виде возврата налогов. Как в случае с ИИС. А хотите ДОБРОВОЛЬНО заплатить налоги. Зачем налоговой вам усложнять жизнь (себе и вам) и ставить палки в колеса. Предоставили что есть, и хорошо. Только платите налоги. Я никогда не предоставлял справку 1042-S. Только отчет брокера.

Так как я дополнительно претендую на получение налогового вычета по ИИС, то нужно к декларации приложить следующие документы:

- Договор об открытии ИИС (предоставляется только в первый год).

- Справки о пополнении ИИС (я беру из личного кабинета банка).

Более подробно про документы для получения вычета по ИИС написано на сайте налоговой (ссылка на страницу).

Резюмируя

В налоговой декларации ничего сложного нет. Нужно один раз немного разобраться в принципах: что, как и почему. Плюс ежегодно тратить время на заполнение. Думаю не так уж и страшно раз в год выделить на эти дела пару-тройку часов. Особенно, если вы и без этого подаете декларации (к примеру на возврат по ИИС).

С другой стороны, многие могут задуматься: зачем мне владеть акциями, особенно на минимальную сумму, с которых я получаю какие-то копейки в виде дивов, чтобы потом тратить время на декларирование этого мизерного дохода. Проще обходить эти бумаги стороной.

Удачных инвестиций, больших и жирных дивидендов!

Получаю налоговый вычет по ИИС по упрощенной схеме (без сбора документов и составления декларации).

Важный упущенный момент. Доход надо вводить до уплаты налога. В справке Тинькова его нет и его надо рассчитать самостоятельно.

О чем Вы ? Какой доход ?

По акциям американских компаний всегда необходимо доплачивать 3% (неважно была подписана форма W8-BEN) или нет, кроме бумаг типа REITS.

Поэтому ставим не 13%, а 10%, т к к учету на территории РФ к зачету принимаем 10% , а 3% доплачиваем

Большое спасибо, всё по делу! 😉

Ох, пора, пора…

Что-то я в этом году расслабился, а время-то идёт. Спасибо, что напомнили 🙂

ПЖЛСТа

А действительно : «зачем мне владеть акциями, особенно на минимальную сумму, с которых я получаю какие-то копейки в виде дивов, чтобы потом тратить время на декларирование этого мизерного дохода.

Источник: https://vse-dengy.ru/pro-investitsii/deklaratsiya-po-dividendam-adr-i-gdr.html » ?

есть акции, которые платят копейки дивов, но при этом сами хорошо растут. например, Apple. Что ж теперь отказываться от них?

А действительно, доход нужно вводить до или после удержания налога? И ещё, тк. это депозитарная расписка, разве не нужно указывать страну получения дохода США, т.к. эмитентом депозитарных расписок TCS Group Holding PLC является JPMorgan Chase Bank, N.A.

А если у меня есть вычет по ИИС и есть налог на иностранные акции, этот налог не оплачивается за счет вычета? Куда его нужно заплатить?

Дивиденды ни с какими вычетами не сочетаются (ИИС в их числе). Его платить нужно в любом случае.

После подачи декларации можете заплатить через сайт налоговой в личном кабинете.

В втб инвестиции в разделе «истории» увидел информацию: по американским дивидендам нужно доплатить 3% в ФНС. При этом не важно, сколько с вас удержали в налоговой США — 30% или 10%. Инфа от специалистов отдела налогообложения и отчетности ВТБ капитал.

Акций на СПБ получается это тоже касается ?

Бытует две точки зрения на эту ситуацию.

Формально ВТБ прав (если следовать закону буквально). Между РФ и США существует закон об избежании двойного налогообложения, по которому мы обязаны в любом случае самостоятельно доплатить 3%. Но по моему скромного мнению, эта трактовка противоречит здравому смыслу и собственно главной цели закона — снизить налоговую нагрузку. На моей стороне несколько других брокеров, которые имеют точку зрения отличную от ВТБ + опыт сдачи декларации (моей и знакомых). Никаких претензий со стороны налоговой замечено не было. Возможно это связано с конкретным инспектором, который проверяет вашу декларацию.

Но опять же, по моему субъективному мнению, даже если «не прокатит» при проверке — всегда можно переделать декларацию. Проблем в этом не вижу.

Правда (по моим ощущениям) налоговые инспектора не шибко разбираются (или не хотят вникать) во всем этом «дивидендном безобразии». Особенно когда у тебя в декларации «тьма дивидендных выплат на малые суммы каждая».

Вы же хотите добровольно доплатить налоги, а не просите денег обратно. Я не знаю ни одного случая, когда возвращали на переделку декларацию, где были каки-то мелкие ошибки с дивидендами. Я пара раз сдавал декларацию и после сам находил там пару небольших опечаток — но налоговая все засчитывала без проблем.

Все оказалось намного проще.

Сделал для теста новую декларацию на сайте налоговой .

Вбил якобы удержанный налог с американской акции в 30% с дивидендов.

Система выдала: «По итогам предварительного расчета сумма к возврату и оплате составила 0 Р»

Мораль: вообще посрать, что пишет ВТБ, главное что пишет (и считает) налоговая по вашей декларации.

А если не подал декларацию какой будет штраф, если удержан налог с американских акций в 30% с дивидендов? Штраф 20% умножить на 0 будет 0. Смысл тогда её подавать?

Еще есть просто штраф 1000 руб. за «не подачу» декларации.

Вы в декларации дополнительно подали на вычет по иис. Значит остаток по налогу за дивиденды платить не нужно. Из вычета по иис просто вычтут эту сумму.

Это не так. Налог нужно будет заплатить отдельно — сайт налоговой предложит это в личном кабинете сразу после того, как отправите декларацию. Вчера (27.04.21) самолично подала и оплатила, так что инфа 100% свежая

К сожалению у сбербанка не все так очевидно. На ИИС дивиденды и купоны выводятся на карту. В отчетах брокера и сбербанк онлайн зачисление поступивших дивидендов и купонов не отражается, только поступление денежных средств. Отдельного отчета по дивидендам депозитарных расписок нет. В поддержку звонил, спросил — как платить налоги. Бесполезно, меньше меня знают. Может кто-нибудь посоветует что-нибудь удельное. В офисе сбера посоветовали не платить налоги!

Очень логичное 😉 предложение… Летом придёт требование уплатить налог, штраф и пени. И ни чего не надо считать.

У меня дивиденды зачисляются на вкладной счет. В офисе Сбера взял выписку за день когда были поступления и отдельно платежное поручение, которое указано в выписке (в платежном поручении указана информация об источнике поступления). К декларации приложил это платежное поручение и выписку. Пока дополнительных справок налоговая не затребовала.

Василий

Важный упущенный момент. Доход надо вводить до уплаты налога. В справке Тинькова его нет и его надо рассчитать самостоятельно.

Согласен с замечанием. Например по бумаге j&j выплата на акцию была 1.01$, а пришло 0.90$ за вычетом 10%. Получается нужно указать в декларации сумму 1.01$, и из нее должны удержать 3%. Правильно понимаю?

Онлайн-поддержка Тинькова упорно доказывает, что в качестве страны эмитента TCS в декларации нужно указывать США, т.к. депозитарные расписки выпущены JPMorgan. Я не могу понять этой логики. Какая разница нашей налоговой, откуда ДР, если платить (доплачивать) налог я буду в соответствии с юрисдикцией Кипра.

Вы что тех. поддержке такие сложные вопросы задаете? Они же даже не понимают о чем вы их спрашиваете. )))

Страна где зарегистрирована компания и страна, которая помогает компании выпускать депозитарные расписки — могут быть различны.

Задайте им провокационный вопрос: если страна эмитента TCS США — то почему брокер не удержал с вас налоги на дивиденды?

Спасибо автору, логика понятна!

А что если таки

Спасибо автору логика понятна!

Но у меня вся деятельность и дивиденды приходят на ИИС типа Б, где вообще ничего не облагается налогом. Всё равно я должен буду декларацию подавать?

Дивиденды в любом случае будут облагаться налогом (даже на ИИС типа Б). К ним (дивим) нельзя применять никакие вычеты и уйти от налогообложения дивов не получится.

Следовательно декларацию тоже нужно будет подавать.

Ещё раз про треклятого брокера БКС: инфо по дивам у них только в справке 1042-S!!!! Бодаюсь с ними с середины февраля кормят завтраками — сначала ждите в марте, потом в конце марта, потом в апреле, теперь в середине (!!!!) апреля. Итог — на дворе 6 апреля, а деколарация за 2020 у меня до сих пор не подана. Колоссальная упущенная выгода за счёт не-реинвестирования вычета 52 т р

Шикарная статья, только сейчас 27 апреля, всецело оценила, когда села заполнять декларацию 2020! (брокер поздно разродился с отчётам по дивам).

Подскажите, а как декларировать дивы по рейтам? Берут 30% налога и льгот по 8Wbn нет, где это отмечать?

Аналогично обычным акциям — пишите общую сумму дивов (до уплаты налога) и сколько в деньгах у вас было удержано.

Спасибо. Ваша помощь оказалась как нельзя кстати, еще и ГДР TCS. Единственно, я приложил платежное поручение о поступлении дивидендов на вкладной счет и выписку по счету. У меня по гдр был брокер Сбер. Надеюсь налоговая не запросит дополнительные справки.

Внешний вид «отчета о выплате доходов по ценным бумагам иностранных эмитентов» в Тинькофф инвестициях другой. С прошлого года лень было переделать?

Добрый день.

Если декларация подается одновременно и на вычет по ИИС и на доплату налогов по дивидендам, как происходит доплата?

1 вариант: после окончания камералки сумма вычета уменьшается на сумму налога по дивидендам и остаток суммы можно заявить к возврату или

2 вариант: налоговой выставляется платежка, по ней платим налог на дивиденды, а вычет после камералки получаем в полном объеме??

Несколько дней назад подал декларацию через ЛК налоговой — в предварительном расчете сумма к возврату уменьшилась на сумму к доплате по дивидендам иностр. акций. Никаких предложений в ЛК налоговой на доплату по дивидендам, как тут писали в комментариях, не появилось.

Кто уже подавал так раньше — скажите, пожалуйста, как все происходит

Здравствуйте, подскажите при создании декларации 3-НДФЛ по иностранным дивидендам у меня сразу появляются суммы во вкладке «В пределах РФ» доходы и налоги уплаченные брокером. Их нужно оставлять если я хочу отчитаться по иностранным дивидендам

Я оставляю всегда. Они мне не мешают.

Если вы не претендуете на другие вычеты или не нужно делать сальдирование убытков — можете удалить.