"Муля, не нервируй меня!"

из к/ф Подкидыш с Фаиной Раневской

Каждый инвестиционный фонд, выходя на рынок, для себя имеет главную цель - заработать денег. На ком? На нас - инвесторах, введя комиссии на свои услуги и продукты. Но чтобы мы не сильно расстраивались и пугались - фонды взамен нам должны предложить какую-то выгоду. В большинстве случаев - это готовый портфель из активов, приносящий какой-то доход.

А так как на рынке фондов много, то каждый следующий должен каким-то образом завлечь потенциальных клиентов, дать им что-то новое, более доходное, низкозатраное (вариантов много). Короче обладать каким-то конкурентным преимуществом.

В апреле-мае 2021 года УК Атон просто завалила рынок своими биржевыми фондами. Свет увидели 17 продуктов с разными стратегиями. Про несколько фондов (на развивающиеся рынки, акции стоимости США и российские акции+) я уже делал обзоры. Настала очередь "следующей жертвы" - под прицел попали облигационные фонды. В линейке Атона их три (возможно пока три) с говорящими названиями:

- Надежные облигации (AMIG);

- Российские облигации+ (AMRB);

- Доходные облигации мира (AMHY).

Фонду AMIG мы уже произвели лоботомию. Сегодня мы будем "расчленять" БПИФ AMRB - "Российские облигации+". Проведем краткий обзор дабы понять, стоит ли инвестировать в ETF AMRB.

Вопрос на миллион: Как вы думаете, есть ли у фонда AMRB какие то конкурентные преимущества?

Итак, поехали!

Основные условия AMRB

Информация с официальной страницы фонда.

Стратегия фонда.

В основе биржевого фонда – стратегия от управляющего ОПИФ «Атон –Фонд облигаций» Константина Святного. Фонд создан для консервативных инвесторов, которые ориентируются на долгосрочную доходность выше инфляции. Инвестиции в биржевой фонд – отличная альтернатива банковским депозитам. Это находка для тех, кто не склонен к риску.

В БПИФ «АТОН – Российские облигации +» не приобретаются паи ОПИФ «Атон – Фонд облигаций», имущество биржевого фонда преимущественно составляют корпоративные облигации российских компаний, государственные облигации РФ и субъектов РФ.

Комиссия AMRB - 1,1%. Для облигационного фонда, честно говоря дороговато. "Среднее по больнице" по аналогичным продуктам раза в 1,5-2 меньше.

28 мая 2021 года (ровно через месяц после выхода на биржу) - комиссия БПИФ AMRB была снижена снижена до 0.7%

1 июля 2021 года фонд еще раз снизил комиссию на 0,15% - финальный TER по фонду AMRB составил 0.55%.

Главный плюс фонда AMRB (как прочем и всех отечественных фондов на российские бумаги) - это налоговые льготы. Фонд не платит налоги на купоны и прирост капитала (физ. лицо должно будет заплатить 13%).

Такая налоговая оптимизация частично нивелирует комиссию фонда. Но ... такие же льготы можно получать и в более дешевых облигационных БПИФ.

Главное отличие фонда Атон от большинства собратьев - это активная стратегия инвестирования. То есть бумаги покупаются исходя из какой-то стратегии. В нашем случае (как понятно из описания) - по стратегии управляющего ОПИФ «Атон –Фонд облигаций» Константина Святного.

Активная стратегия палка о двух концах. По сути мы вкладываем деньги не только в долговые бумаги, но и в умение и опыт управляющего. От того как он будет выбирать облигации, будет зависеть в том числе доходность фонда.

Вкладывая деньги в активный фонд - вы инвестируете не только в облигации, но и управляющего.

Ок. Давайте посмотрим на ОПИФ "Атон – Фонд облигаций", стратегия которого повторяет наш подопытный AMRB.

Стратегия, доходность и качество

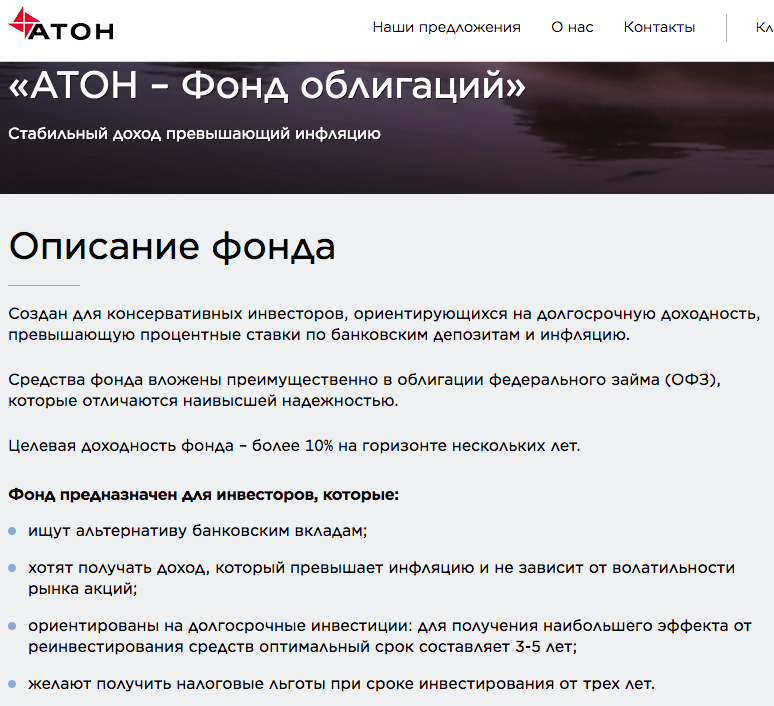

На официальной странице ОПИФ прописана "зазывалка" для потенциальных клиентов и стратегия инвестирования фонда.

Описание фонда

Создан для консервативных инвесторов, ориентирующихся на долгосрочную доходность, превышающую процентные ставки по банковским депозитам и инфляцию.

Средства фонда вложены преимущественно в облигации федерального займа (ОФЗ), которые отличаются наивысшей надежностью.

Целевая доходность фонда – более 10% на горизонте нескольких лет.

- ищут альтернативу банковским вкладам;

- хотят получать доход, который превышает инфляцию и не зависит от волатильности рынка акций;

- ориентированы на долгосрочные инвестиции: для получения наибольшего эффекта от реинвестирования средств оптимальный срок составляет 3-5 лет;

- желают получить налоговые льготы при сроке инвестирования от трех лет.

Звучит красиво! Правда за такое удовольствие УК установила комиссию за управление в 2,5% в год. На этом фоне комса биржевого фонда AMRB смотрится уже не так много. Но это конечно же самообман.

Глаз зацепился за фразу "Средства фонда вложены преимущественно в облигации федерального займа (ОФЗ) ..."

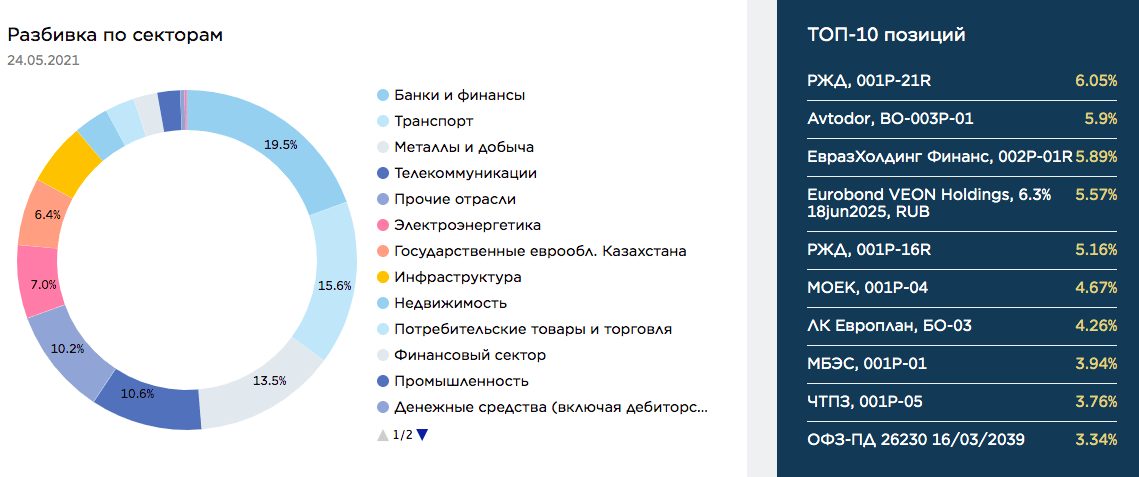

Однако глядя на состав облигационного фонда, чего-то не совсем видно где все ОФЗ. В ТОП-10 позиций есть бумаги ОФЗ-ПД с долей веса всего в 3,34%.

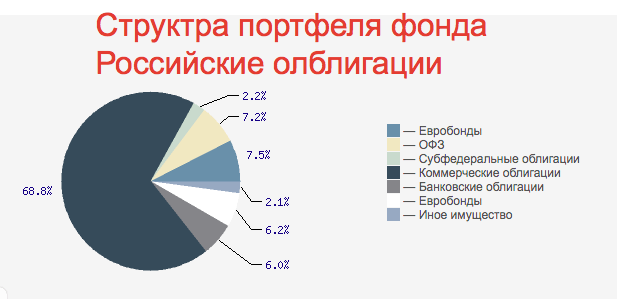

Покопавшись дальше нашел инфу о распределение классов бумаг по весам. На долю всех федеральных бумаг приходится меньше 10% веса портфеля. А основная масса средств вложена в корпоративные облигации.

Это не хорошо и не плохо. Но лично мне как инвестору не нравится расхождение между теорией и практикой. Когда я покупаю на базаре мешок яблок, я не хочу дома увидеть в нем груши. Хотя все это фрукты.

Идем дальше.

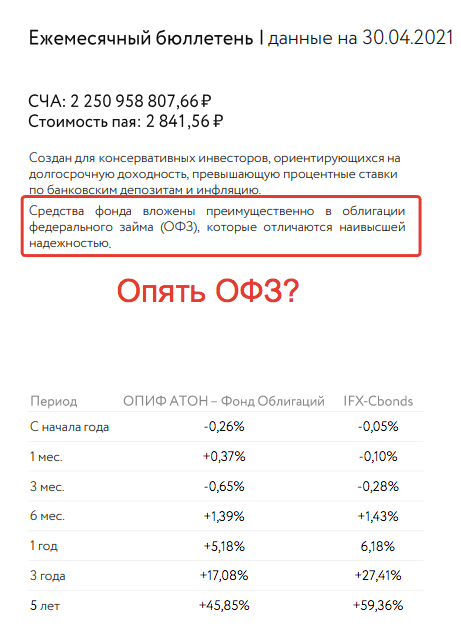

В ежемесячном бюллетене о работа фонда, представлены данные о доходности и (самое интересное) сравнение с индексом IFX - CBONDS за разные периоды времени.

Индекс IFX - CBONDS отслеживает доходность 30-ти самых ликвидных корпоративных облигаций на Мосбирже. Подробнее здесь.

И что мы видим?

- Снова инфа про ОФЗ.... смешно

- На всех отрезках времени фонд облигаций с активной стратегией отставал от индекса. За последние 3 и 5 лет разрыв составил 10 и почти 15%.

Какие-то не очень выдающиеся данные по активной стратегии. Никакого преимущества перед обычным индексом я не вижу. Все как раз наоборот. И за что спрашивается платить повышенную комиссию за владение фондом AMRB?

Может сам индекс IFX-Cbonds настолько крутой, что обогнать его трудно?

Ок. Давайте зайдем с другого ракурса.

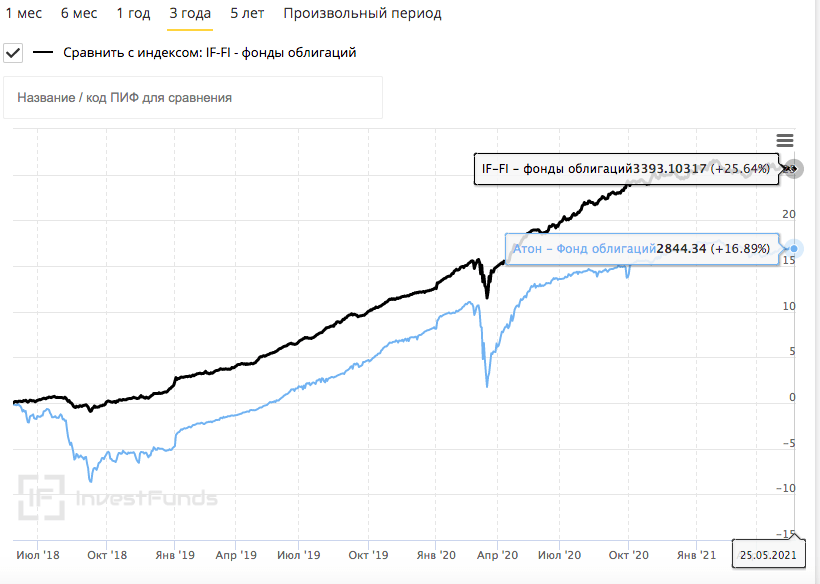

На сайте Investfunds переходим на карточку нужного нам фонда. Ставим галочку - "Сравнить с индексом: IF-FI - фонды облигаций". И получаем "картину маслом" ... серьезное отставание фонда АТОН от индекса.

Ликбез!

Индекс IF-FI (IF-Fixed Income) – ценовой индекс открытых паевых фондов облигаций. Можно сказать это средний показатель доходности всех фондов.

Сравнивая результаты с индексом IF-FI, мы можем видеть как ведет себя фонд: лучше или хуже рынка. За последние три года фонд облигаций от АТОН судя по графику дал доходность на треть меньше рынка.

Здесь же на странице, есть рейтинг качества управления фондом: две звезды из пяти возможных.

может я чего-то не понимаю ?

зачем вообще фонды на Российские облигации покупать

хочешь облигу — купи офз пк, какие-нибудь регионы, корп облиги известных компаний — гарантированно получишь 5% годовых

(в зависимости от брокера — НДФЛ не платишь при ИИС А)

а тут комиссии большие, и доходности не обещают

Бпифы и etf не платят налоги с дивов, если комиссия фонда меньше 0,8 годовых, то фактически всегда выгоднее купить паи на облигации вместо самих облигаций.