БПИФ АТОН – Рынки возможностей вышел на Мосбиржу 16 апреля 2021 года. Тикер на бирже - AMEM. Разбираемся с составом, комиссиями и прочими параметрами фонда.

По решению УК фонд AMEM в середине 2022 года был закрыт.

О фонде AMEM

Фонд от УК Атон - Рынки возможностей инвестирует в развивающиеся рынки 12 стран. В составе 2,5 тысячи акций компаний большой, средней и малой капитализации со всего мира.

БПИФ AMEM не покупает акции напрямую, а использует прокладку в виде иностранного фонда на развивающиеся рынки - iShares Core MSCI Emerging Markets (тикер IEMG). Кстати, довольно распространенная практика среди российских биржевых ПИФ. Подавляющее число продуктов работает по этой схеме.

Комиссия фонда - AMEM 0,95% в год. Плюс расходы иностранного ETF IEMG - 0,11%.

Полные расходы инвестора при владении БПИФ AMEM - 1.06% в год (комиссия УК АТОН + иностранного фонда).

Дальше все стандартно (аналогично всем российским БПИФ) с Мосбиржи:

- дивиденды реинвестируются;

- можно покупать на ИИС;

- налоговые льготы (ЛДВ) - есть.

Состав БПИФ AMEM

На официальном сайте УК АТОН информации о составе не нашел (возможно появятся позже), поэтому как всегда обратимся к первоисточнику - иностранному ETF iShares Core MSCI Emerging Markets, акции которого Атон перепродает российским инвесторам.

Интересный факт!

По капитализации ETF IEMG находится в десятке самых крупных американских фондов на рынок акций. Фонд имеет активов более чем на 80 млрд. долларов.

Для сравнения!

Самый популярный в мире ETF SPY на индекс S&P 500 стоит 360 миллиардов долларов.

На Мосбирже самый капитализированный фонд на рынок акций (FXIT) привлек 15 миллиардов ... правда рублей. Переводя в баксы получим около $200 миллионов.

IEMG отслеживает взвешенный по рыночной капитализации индекс компаний развивающихся рынков, охватывающий 99% рыночной капитализации.

Что у нас под капотом?

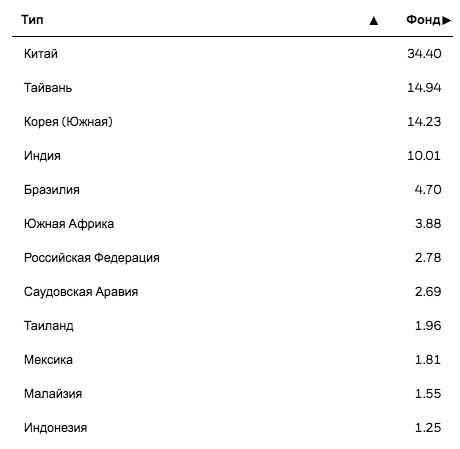

В составе ETF: рынки стран Китая, Индии, Бразилии, Тайваня, Африки, Мексики ... и даже России. Причем на долю Китая приходится больше трети веса. А рынок России занимает скромные 2.8% (как-то даже за державу обидно стало).

Разбивка по регионам:

- Азия - 80%;

- страны Ближнего Востока и Африка - 8%;

- Латинская Америка - 7%;

- Европа - 4%.

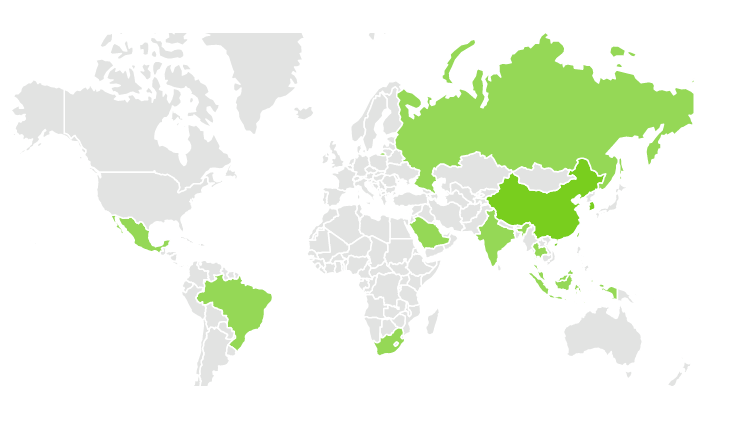

Для визуального восприятия есть карта мира, где зеленым отмечены страны входящие в состав фонда.

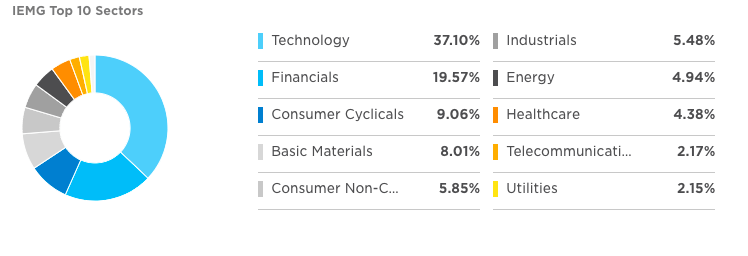

Состав по секторам.

На компании трех секторов (IT, финансовый и потребительский) приходится более половины всего веса. Куда же теперь без IT? )))

Актуальный состав по секторам ниже.

Состав по компаниям фонда.

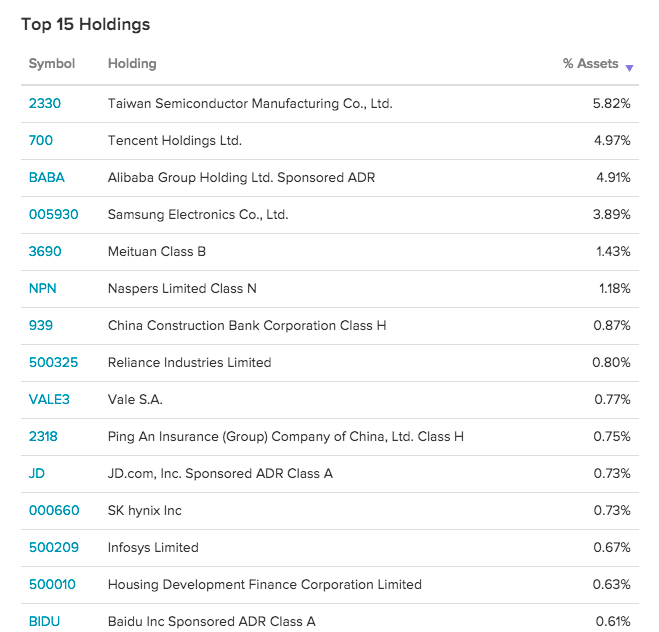

Как было уже сказано выше - внутри фонда находятся акции 2 500 компаний. Из известных брендов мы увидим Samsung, Alibaba, Tencent, Xiaomi, Baidu, LG.

Из "наших" там есть Сбербанк (с долей веса в 0,42%), Газпром (0,38%) и Лукойл (0,36%). Причем все три компании находятся всего лишь в третьем-четвертом десятке по весу.

Вот как выглядит ТОП-15 компаний с максимальным весом в индексе.

Актуальный список доступен на официальной странице провайдера фонда.

Нужно знать!

Когда в составе фонда огромное количество акций - это хорошо или плохо?

По факту бОльшая доля веса всегда распределена на верхний топ. Так в нашем случае на первые 10 компаний из индекса приходится почти четверть всего веса. На ТОП-50 - более 40%.

Получаем, что на остальные 2 450 акций остается 60% веса. Причем все, что находится за пределами первой тысячи - практически выполняет роль статистов. Вес каждого составляет жалкие сотые доли процента (0.01% и ниже). Правда в деньгах это в районе 10 миллионов долларов на каждую компанию. Но учитывая огромную капитализацию фонда под сотню миллиардов - эти 10 млн. капля в море.

Я тут на досуге побаловался с числами:

- 1500 компаний в конце списка занимают "целых" 11% веса. Соотвественно первая тысяча занимает почти 90%.

- на последние 1000 компаний приходится - 6%;

- 500 компаний с конца списка имеют суммарный вес в 1%.

Так что включение в состав индекса (фонда) огромного количества компаний не дает особого преимущества. Балом будет править ТОП компаний с самым большим весом в индексе.

Дивиденды

Дивидендная доходность источника (ETF IEMG) - 1.77% в год. Выплаты - раз в полгода. Вроде как маловато (особенно на фоне дивидендной щедрости российского рынка).

Для понимания и сравнения.

Текущая дивидендная доходность:

- индекса S&P 500 - 1,35%;

- индекса развитых стран - 2,1%.

Так что это не фонд мало платит, время нынче такое.

Как уже было сказано выше - российская УК все поступающие дивы реинвестирует.

Историческая доходность

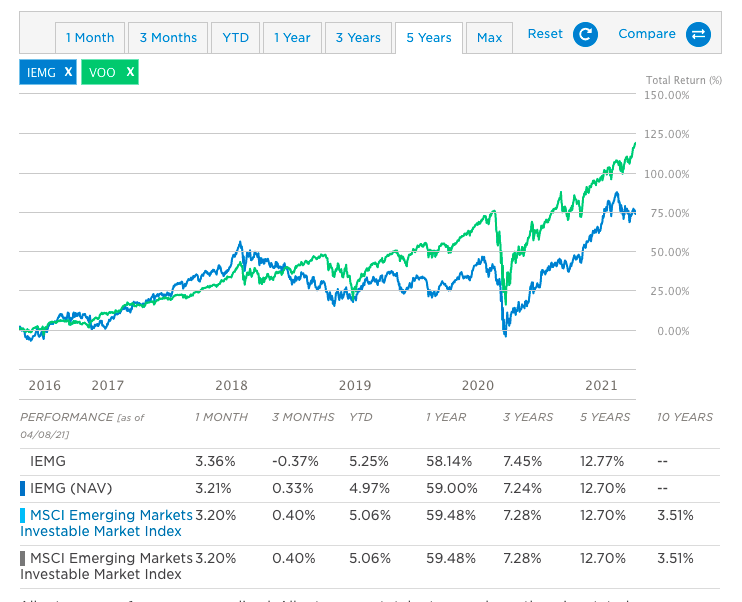

За последние 5 лет фонд показал 73% роста (с учетом реинвестирования дивидендов). Правда проиграв по доходности индексу S&P 500 - 123% (только кто же за последние годы обгонял СИПИ500?).

Ниже статистика доходности ETF IEMG за последнее время и сравнение с индексом S&P500 (в лице ETF VOO на этот индекс).

Обратите внимание на доходность индекса за 10 лет. Скромные 3,5% среднегодовой доходности. Да и то большая часть получена за последний год (рост почти на 60%).

Может сложиться впечатление, что рынок развивающихся стран (и соответственно фонд AMEM) не особо выгоден для инвестора. Но ...

Немного о стратегии портфельного инвестирования

Для чего нужно включать в портфель акции развивающихся рынков?

Долгосрочные пассивные инвесторы в большинстве случаев стараются максимально диверсифицировать свой портфель, используя различные виды инструментов.

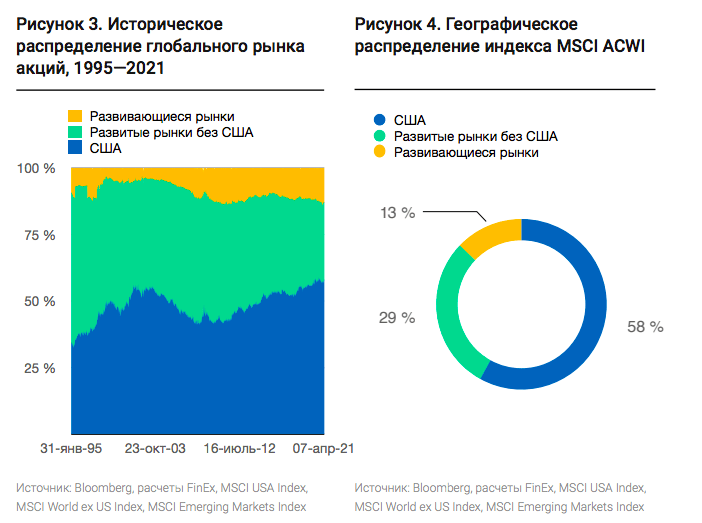

Если рассматривать акции как отдельный класс активов, то их в свою очередь подразделяют на 3 основные категории:

- Акции США (как самый крупный рынок, на который приходится более половины капитализации в мире);

- рынки развитых стран (доля в мире около 30%);

- развивающиеся страны (с долей около 13%).

В каких пропорциях их включать в портфель на самом деле не важно. У каждого инвестора свое видение ситуации. И единственного верного (и самого выгодного) распределения не существует.

Для инвестора будут полезны следующие факторы:

Главная фишка: буквально с помощью всего трех инструментов (фондов) можно охватить весь мировой фондовый рынок акций.

Постепенно доля развивающихся рынков в мире увеличивается (как яркий пример - Китай), а доля развитых сокращается (рис. 3). Инвестируя в развивающиеся рынки - инвестор гарантированно будет участвовать в этом росте.

Рынки растут неравномерно. Вчера это рынок США, сегодня развитые страны, а через год в лидерах роста будут развивающиеся рынки.

Считается, что рынок США "рвет всех по доходности". Однако если например взять период с 2000 по 2021 год включительно, то мы увидим следующую картину.

За два десятилетия среднегодовая доходность составила:

- рынок США - 6.95%

- развитые страны - 3.78%

- развивающиеся рынки - 6.9%.

У США и развивающихся стран вышел практически паритет по доходности.

Но при этом, в первом десятилетие балом правили развивающиеся рынки выдав почти 10% среднегодовой доходности, против отрицательного -0.5% у индекса S&P500.

Использовании в портфеле одновременно всех активов позволяет избежать игру в угадайку - "кто же будет более доходным в будущем?"

Очевидно, что для большинства инвесторов-любителей - вероятность выбора победителя будет на уровне случайности. А на длительных сроках (5-10, 15-20 лет) практически невозможна.

Резюмируя

Сама стратегия (внутренности) - отлично.

Но как реализация в виде БПИФ AMEM - восторга не вызывает. Снова фонд-прокладка (мы покупаем паи AMEM у УК АТОН, которая в свою очередь покупает паи у иностранного фонда IEMG, который в свою очередь покупает акции отдельных компаний на бирже и притом часть денег может держать в деривативах).

На это конечно можно закрыть глаза (почти все так делает, хотя к многим фондам есть претензии к качеству следования за бенчмарком), но комиссии? Почему-то вновь выходящие на рынок фонды не снижают комиссию (дабы привлекать инвесторов хорошими условиями), а делают их все выше и выше.

У прямого конкурента - фонд от ВТБ (тикер VTBE) отслеживающего аналогичный индекс (MSCI Emerging Markets) внутри тоже прокладка из иностранного ETF. Но суммарные комиссии у ВТБ ниже: 0.89% против 1,21% у Атона.

И в чем тогда преимущество БПИФ Рынки возможностей лично для меня непонятно.

Удачных инвестиций в фонды с низкими комиссиями!

Статья в тему: Что выгоднее? VTBE против AMEM - сравнение фондов

Добрый день!

Подскажите, почему Вы данные по секторам берете с левого сайта, а не с официального сайта провайдера ссылку, на который сами указываете? Там на it сектор 20,69% веса, а не 37,1%. Почему ссылка идет на фонд ACWI при рассмотрении весов на мировом рынке, а не на фонд VT, в который вкладывается больше людей в мире и который имеет другие веса на США, развитые и развивающиеся рынки? И мне кажется, что мало времени уделено фонду VTBE, который покупает ирландский фонд EIMI, основанный также на развитых рынках. Но имеет уже неплохую ликвидность, общую комиссию за обслуживание 0,89%, а также в 2 раза меньший налог на дивиденды. Кстати на странице фонда vtbe до сих пор не внесена корректная информация. И мне кажется, что каждый инвестор не должен решать какие веса должны быть у 3ех фондов на США, развитые и развивающиеся рынки. Распределение должно быть именно по капитализации или Вы решили начать обыгрывать рынок???

Спасибо за Ваши посты.

Хочется ответить — «я художник, я так вижу».

По фонду VT — по мне тот же хрен что и ACWI, только в профиль. Чуть-чуть другие веса (вместо 13% у них аж 11% на развив. рынки).

«И мне кажется, что каждый инвестор не должен решать какие веса должны быть у 3ех фондов на США, развитые и развивающиеся рынки. Распределение должно быть именно по капитализации или Вы решили начать обыгрывать рынок???» — стратегии могут быть разные, не обязательно рассчитанные на капитализацию рынка иначе бы во всем мире у всех были бы одинаковые портфели ))))

По остальному Вас услышал …

У VT просто Корея считается развитая страна

Спасибо автору! Интересно мнение — если собирать портфель, который охвтывает весь мир, на мой взгляд стоит использовать SBSP + VTBE + VTBX + FXDM.

Вопрос только в соотношении каждого в потфеле. Вариант 40%SBSP + 20%VTBE+ 20%VTBX + 20%FXDM будет являться сбалансированным?

вполне!

лично я бы заменил SBSP на FXUS — оптимизируете потери на налогах.

у Сбера ставка налога на дивы — 30%, FXUS — 15%

наши решили штамповать фонды-прокладки — нашли новую нишу для заработка на высоких комиссиях)

пока спрос есть — нужно пользоваться моментом )))

А возможна ли такая штука, как сплит акций фондов?

Да. У нас на рынке Finex пару лет назад проводил сплит фонда облигаций с 7 тысяч до 700 рублей (с копейками).

Вроде не так давно втб уменьшал цену стоимости своих фондов. Это и есть сплит ? Какие минусы в этом ?

Сплит -это деление одной акции на несколько. Типа 1 акция стоит 10 000 — после сплита 1 к 10, будет стоить 1 000.

Соотвественно, количество акций после сплита у всех акционеров увеличится пропорционально. Сумма останется неизменной.

Компания проводит сплит проводят для удобства инвесторов, когда котировки слишком выросли (например мало кто может себе позволить купить акции Гугл/ Амазон за несколько тысяч долларов) и было бы неплохо уменьшить их до стандартных для рынка США 100-200 баксов.

Какие минусы? Может быть небольшой разгон котировок. Если раньше акция была для меня недоступна (или неудобна) для покупок из-за высокой цены, то после сплита это неприятность устранена и можно покупать. И таких как я на рынке много. И может пойти повышенный интерес к покупкам — отсюда «необоснованный» рост.

Нужен обзор на FXFA (:

сделаем.

Уже штампуют эти фонды пачками ….

У Антона появились два на мой взгляд интересных фонда Инновации и Цифровое будущее. Вот по этим фондам очень жду вашего разбора.

Есть в планах такое. Разберем …

Максим, добрый день. Спасибо за обзоры. Но похоже «горшочек заварил». Новые фонды прут как грибы после дождя. …

по данным Мосбиржи до конца года общее количество фондов перевалит за сотню

Добрый день, подскажите пожалуйста, откуда вы взяли картинки «Рис. 3» и «Рис. 4»?

Я так понимаю, на основе MSCI-индекса, но есть ли ссылка с более-менее актуальной информацией? Хотя бы распределение по странам.

Все, что я смог найти на сайте: https://www.msci.com/documents/10199/a71b65b5-d0ea-4b5c-a709-24b1213bc3c5 включает категорию Other, из-зы этого не посчитать такие цифры.

Поискал также ETF на базе этого индекса, нашел это: https://www.blackrock.com/us/individual/products/239600/ishares-msci-acwi-etf. Тоже самое, категория Others, а считать точнее проценты US-DM-EM не дают(.

Поиском статьи Bloomberg — не нашел ничего. Есть ли у вас где-то источник актуальной информации по распределению по странам?

Картинка взята с презентации Finex их фонда FXDM. На оф. сайте думаю найдете

Если нужно актуальное распределение по регионам (рынкам) можете просто смотреть на ETF с подобной стратегией. Как пример ETF VT на весь мир от Вангуард — https://investor.vanguard.com/etf/profile/VT

Для интересующихся:

Фонд VT следит за индексом FTSE Global All Cap Index. Он похож на MSCI ACWI (скорее на версию MSCI ACWI Investable Market Index). Показывают примерно одинаковые цифры с той разницей, что Корея, Польша, Кувейт и Катар отнесены к развивающимся рынкам в MSCI). Если взять цифры FTSE отсюда: https://www.vanguardinvestor.co.uk/investments/vanguard-ftse-global-all-cap-index-fund-gbp-acc/portfolio-data и пересчитать их на страны от MSCI ACWI то на 31 марта 2021 года выйдет: US 57.0%, DM 29.9%, EM 13.1%.

Вот здесь вариант того, как можно использовать это знание: https://finex-etf.ru/university/news/ne_ssha_edinymi_zachem_investirovat_v_drugie_razvitye_rynki_s_pomoshchyu_fxdm/ (сценарий 3). Смотрю в сторону VTBE вместо FXCN+FXRL, так как он как раз идет за MSCI EM IMI — то есть за EM частью MSCI ACWI. Не является инвестиционной рекомендацией =)