9 июня 2021 года на Мосбирже появился новый продукт от Finex - ETF FXIP. Внутри американские облигации с защитой от инфляции (TIPS) с валютным хеджированием. FXIP торгуется в рублях. По составу и стратегии инвестирования идентичен долларовому ETF FXTP.

Описание FXIP

За счет валютного хеджирования FXIP получает дополнительную рублевую доходность в виде разницы процентных ставок между США и РФ (на момент написания статьи ставки - 0,25 и 5,5%).

Комиссия фонда чуть повыше - 0,35% (у FXTP - 0,25%).

Главное достоинство, которые я вижу - это снижение волатильности ETF FXIP. Валютное хеджирование позволяет избежать рисков резкого изменения валютных курсов. Правда это не только плюс, но и минус. Об этом ниже.

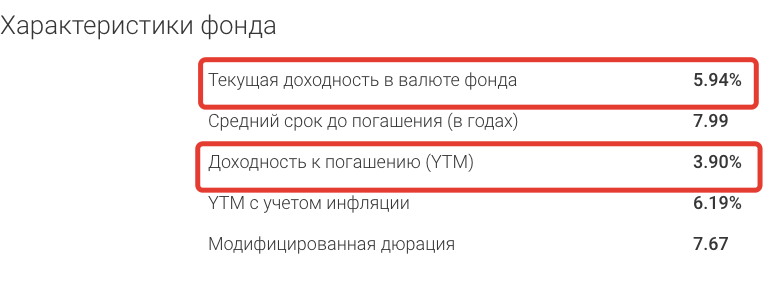

Второй плюс - ожидаемая доходность к погашению FXIP повыше, чем у собрата FXTP: 3.9% (правда в рублях) против -минус 1,25% (но в долларах). Но не забываем, что индексация на величину инфляцию происходит с задержкой в полгода.

Актуальную информацию по доходностям можно посмотреть на официальной странице FXIP в графе "Характеристики фонда". Перед покупкой фонда (или желанием его купить) желательно смотреть, какую текущую доходность имеет ETF.

Возвращаясь к комиссиям: если рассматривать российские облигационные фонды (рублевые и валютные) - комиссия ETF FXIP (одна из самых низких на рынке).

В помощь инвестору: Сравнение комиссий ETF и БПИФ на Московской бирже

Особенности FXIP

Выбирая ETF FXIP, с одной стороны мы инвестируем в надежные американские бумаги. Но с другой - получаем рублевую доходность. Что это в итоге: валютный или рублевый инструмент? Я больше склоняюсь ко второму варианту. Да, в нем иностранные активы, но прибыль то - рублевая и напрямую зависит от ставки в стране. С таким же успехом, можно открыть рублевый вклад в каком-нибудь европейском банке на территории РФ (типа Райффайзенбанка). Мы будем иметь надежность иностранца, а доходность получать отечественную. Будет ли такой вклад считаться валютным? Думаю, нет. Аналогичная ситуация с FXIP.

Второй момент. У нас на рынке есть отечественные бумаги с защитой от инфляции - 3 выпуска: ОФЗ-ин 52001 / 52002 / 52003. Общий смысл похожий на FXIP: индексация на величину инфляции, доходность рублевая.

Преимущество российских бумаг перед FXIP - отсутствие комиссии за управление. Правда здесь нужно поразмыслить над оптимизацией налогообложения. А так как альтернатива ETF FXIP - отечественные ОФЗ-ин вполне заслуживают внимания.

Получая дополнительную доходность от хеджирования, FXIP вроде бы как и снижает волатильность, но вместе с тем теряет преимущество от роста курса доллара.

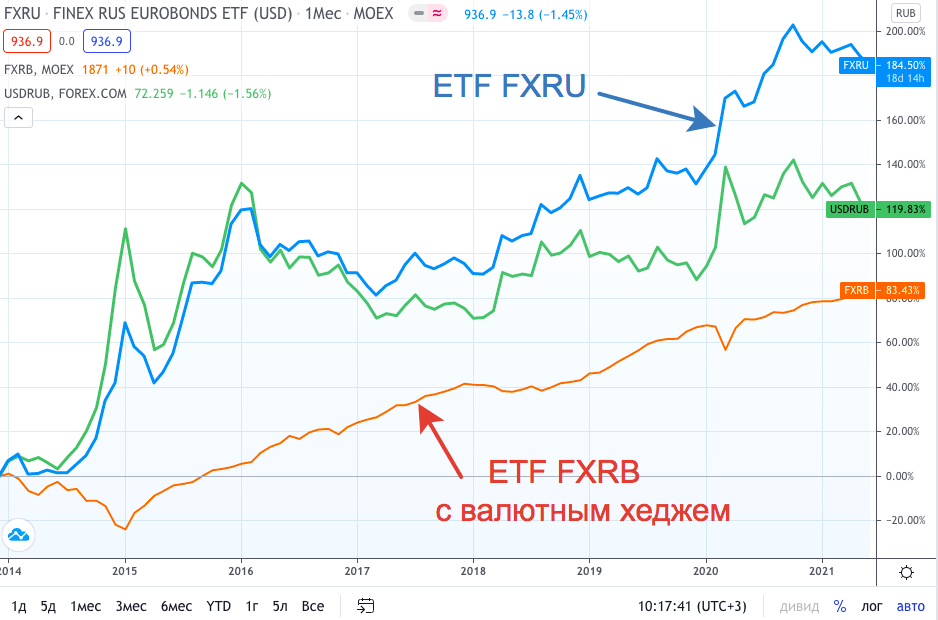

Я ощутил это на своем кошельке. У меня были в портфеле фонды еврооблигаций с одинаковым составом: FXRU и FXRB (второй с хеджем).

В моменты резкого роста курса доллара, котировки FXRU улетали вверх (увеличивая мою прибыль), а вот FXRB, имеющий валютный хедж - практически никак не реагировал. Хотя все облигации внутри фонда номинированы в долларах. В итоге ты хоть и получал какую-то "дополнительную копеечку" от хеджа, но по факту в общей доходности проигрывал обычному валютному инструменту.

Для наглядности на графике ниже вывел котировки FXRU, FXRB и курс доллара. Обратите внимание как ведут себе котировки ETF в моменты резкого роста доллара (зеленая линия) - особенно на 2014-2015, 2020 года.

Пример на графике немного не корректный по отношению к TIPS (еврооблигации более волатильны и изменение котировок зависит от множества других факторов), но хорошо показывает какие риски несет инвестор, покупая инструменты с валютным хеджированием.

Запомнить:

- При ослаблении рубля - предпочтительнее (и доходнее) будут смотреться валютные инструменты (в нашем случае - FXTP).

- При укреплении рубля (и ослаблении доллара) - в лидерах будут ETF с хеджем (FXIP).

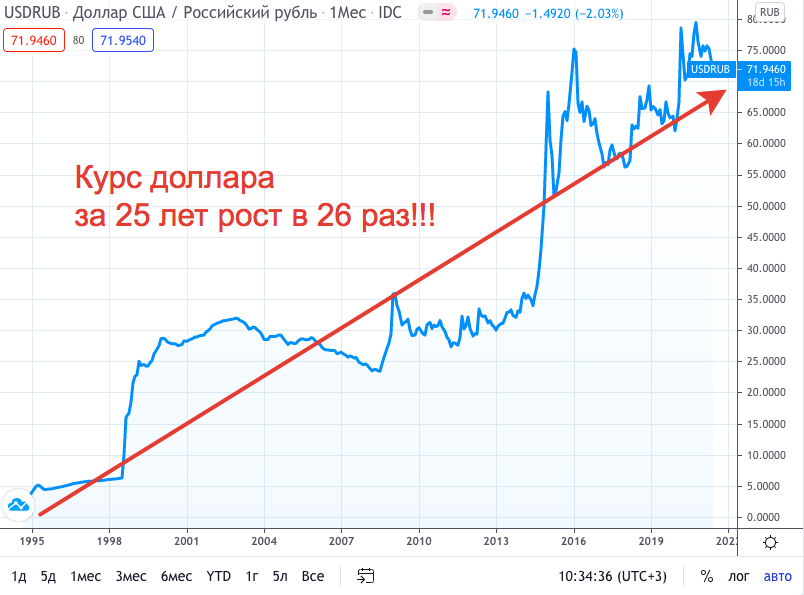

Как вы думаете, на длительной дистанции, какой вариант будет более вероятным: укрепление или ослабление рубля к доллару?

Статистика последних лет (десятилетий, столетий) на стороне последнего варианта.

С 1995 года курс доллара по отношению к рублю подрос на 2 600% или увеличился в 26 раз!

Выводы

Выводов не будет. ETF FXIP не хороший и не плохой. Для любого инструмента можно найти свое применение, в зависимости от целей инвестора. Я описал свои мысли и видение недостатков и нюансов использования "рублевого Tips".

Если есть, что добавить, буду рад получить в комментариях обратную связь!

Удачных инвестиций с низкиими издержками!

Здравствуйте. Вы занимаетесь составлением портфеля для долгосрочного инвестирования?????? Если да — то напишите пожалуйста всё подробно о том что для этого потребуется??

Нет, не занимаюсь! По закону я не имею на это право.

Подрос на 2600% — это был 100, а стал 2700, то есть вырос не в 26, а в 27 раз.

Здравствуйте!

Не так давно писал вам по поводу покупки проекта, но сообщение видимо затярелось. Ответьте, пожалуйста.

В ожиданиях, Дмитрий 🙂

Можно добавить ещё что фонды с хеджем решают проблему с валютной переоценкой при налогообложении, это плюс. Если учитывать инфляцию рубля, на данный момент 6%, реальная доходность будет уже отрицательная, это минус. Еще и комиссия за управление. Лучше просто купить валюту.

Вы учитываете инфляцию рубля, но не учитываете инфляцию доллара США. На данный момент 4%. Купить валюту никак не вариант.

Мне чем не нравятся такие вещи — надо делать ставку на падение или укрепление рубля на каком-то промежутке времени. Т.е. начинается какое-то управление вероятностями и отход от изначальной структуры портфеля….

Здравствуйте. Куда вложить $ и € кроме акций? Если смотреть на фонды — прибыль почти никакая. Может быть есть статья на эту тему?

у меня часть денег в еврооблигациях (типа Газпром). Но сейчас доходность никакая — что-то около 2-3% годовых (когда брал — бумаги давали в районе 6-8% годовых в $). В кризис они могут хорошо проседать, в это время их самое время подбирать.

По евро вообще все печально (околонулевые доходности). Если вы не квал — то доходных вариантов у вас нет.

Я не квал. Тоже кроме евро облигаций не видел вариантов для вложения. Придётся копить до 1000 и вкладывать. (Газпром до 27 года 2,5%).

А почему не FXRU?

Если берете с нкд, то учитывайте что заплатите налог на величину нкд.

За FXRU нужно платить налог, если держите менее 3 лет + комиссия. Получается не выгодно по сравнению с отдельными еврооблигациями.

Добрый день!

А в чем суть бизнеса на облигациях с ожидаемой доходностью к погашению -минус 1,25% (но в долларах)?

Правильно ли я понял, что доходность фонда это инфляция в США (сейчас это около 5%) плюс разница между ставками ЦБ и ФРС (5.5-0.25=5.25). Итого в районе 10%. Это ж классная доходность.

Как считаете если сравнивать с обычным депозитом этот фонд выгоднее?

Спасибо за ваши статьи понятным языком! Учусь на курсе инвестирования, но там сплошные цитаты учебников, только в ваших статьях нашла понятное человеческое мнение 🙂 Которое понятно дело «не является инд.инвест.рекомендацией» 🙂 У нас на курсе только эту мантру твердят вместо ответов.