17 августа 2021 года Finex выпустил ETF FXRD на высокодоходные корпоративные облигации с выплатой дивидендов. Событие? Безусловно. До этого на Мосбирже только один фонд платил дивиденды своим акционерам - ETF RUSE. Остальные ETF (и БПИФ) все поступающую прибыль автоматически реинвестировали.

Если почитать обзор FXRD на сайте управляющей компании, то может сложиться впечатление, что это не фонд, а просто сказка: и жнец и чтец и на дуде игрец. И дивы платит и доходность у него выше, чем у конкурентов и комиссии низкие. Короче все хорошо, надо обязательно брать.

Я тоже почитал условия и сделал небольшие выводы, которые хочу с вами поделиться.

Основные условия FXRD

ETF FXRD является братом-близнецом другого фонда линейки Finex - FXFA на облигации падших ангелов (еще говорят высокодоходные или мусорные облигации). Состав и стратегия двух фондов абсолютны идентичны. Около ста выпусков облигаций на верхушке не инвестиционного рейтинга.

В чем разница?

FXRD - инструмент с рублевым хеджированием. Он переводит долларовую доходность в рублевую. За счет разницы процентных ставок в долларах и рублях, фонд извлекает дополнительную рублевую доходность, которую направляет на дивиденды. Больше разница в ставках — больше «добавка» к доходности.

Фонд FXRD выплачивает дивиденды два раза в год. В начале февраля и августа.

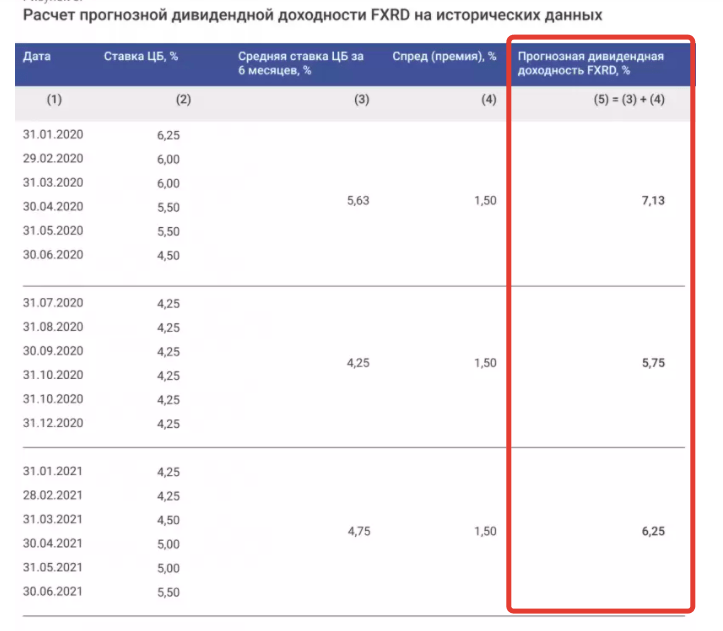

Размер полугодового дивиденда зависит от средней ставки ЦБ России за последние полгода +1,5% процентных пункта премии. Посмотреть ставки ЦБ можно здесь.

Если бы ETF выплачивал дивиденды 1 августа - размер дивидендов (в годовом исчисление) составил бы 6,25%.

Теоретически, дивидендная доходность будет находится выше уровня депозитов и надежных российских рублевых облигаций.

Комиссия ETF FXRD - 0.7% (у его брата FXFA - 0.6%).

Дивиденды - это хорошо?

Получая дивиденды от FXRD - инвестор автоматически будет попадать на налоги. Ежегодно теряя 13% с каждой полученной выплаты.

Текущая ожидаемая дивидендная доходность фонда - 7,5% годовых. За вычетом налога в 0.98% - на руки остается около 6,5%. В совокупности с комиссией за управление (0.7%) получаем один их самых дорогих для инвестора фондов из линейки Finex.

При дивидендной доходности ETF FXRD 7,5% - инвестор на комиссиях и налогах теряет 1.68% в год.

Комиссия фонда и налоги снизят чистую дивидендную доходность до 5,8% годовых.

В период накопления капитала, когда инвестор не выводит прибыль - получение дивидендов, вернее налог с них, не есть хорошо с точки зрения математики. Получить дивиденды, заплатить с них налог (потерять часть прибыли), чтобы реинвестировать то что осталось обратно? Не очень выгодная схема. За счет сложного процента на длительных интервалах, ежегодные налоговые потери выльются в десятки процентов недополученной прибыли.

Декларация

Finex иностранная компания, зарегистрированная в Ирландии. Из этого следует, что инвестор должен декларировать полученные от FXRD дивиденды и самостоятельно заплатить налоги.

И хотя в заполнении декларации нет ничего страшного, но это лишние телодвижения. И если у вас в портфеле нет инструментов, с дохода по которым нужно отчитываться перед налоговой (иностранные и псевдороссийские дивидендные акции), лучше сто раз подумать, прежде чем брать FXRD и обзавестись лишней обязанностью ежегодно отсчитываться перед государством.

Валютный хедж

Валютное хеджирование устраняет риски валютных колебаний (в нашем случае доллара). Но в тоже время при ослаблении рубля (и тем более при сильной девальвации) инвестор не получит никакой дополнительной выгоды.

Казалось бы парадокс. Фонд FXRD валютный. В составе преимущественно облигации, номинированные в долларах. Но вот при резком дорожание доллара, валютный хедж "защитит актив от чрезмерного роста".

Если через месяц доллар будет стоит в два раза дороже - это не значит, что цена FXRD тоже увеличится в два раза. Она практически не изменится.

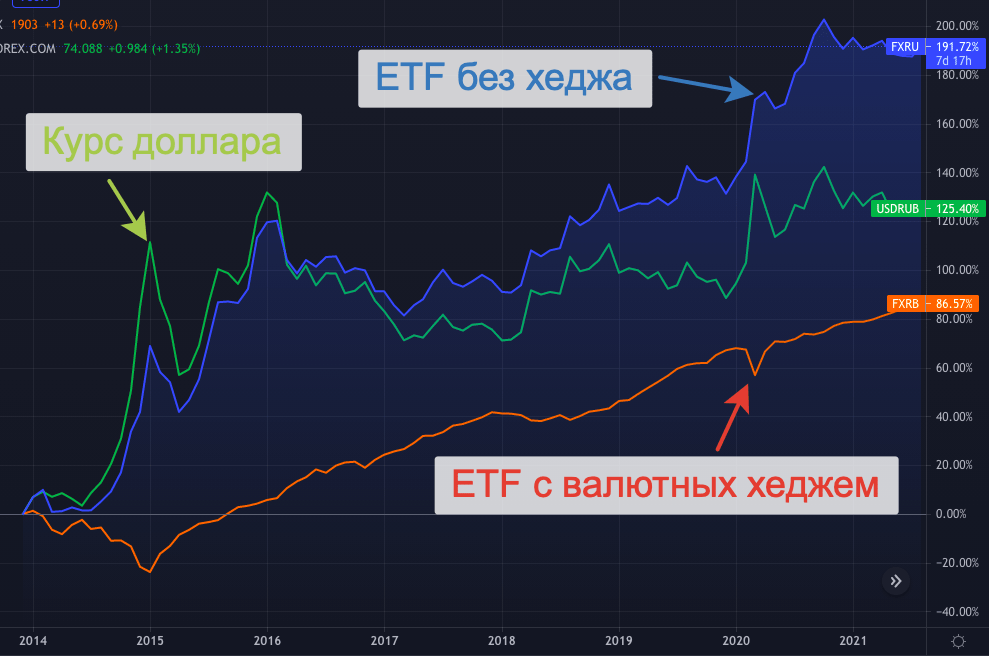

Это хорошо видно на примере других фондов FINEX на российские еврооблигации: FXRU и FXRB. Оба фонда имеют идентичный состав - долларовые еврооблигации. Но FXRB - использует валютное хеджирование.

Посмотрите на графике как ведут себя котировки фондов при изменении курса доллара.

Обратите внимание на периоды сильного укрепления доллара на десятки процентов (2014, 2020). ETF FXRU двигается с долларом практически синхронно (очень сильная корреляция). А вот FXRB никак не реагирует на скачки курса. И вся прибыль от удорожания валюты проходит мимо инвестора, сидящего в инструменте с хеджем.

Примерно также будут вести себя ETF FXRD и FXFA.

При укреплении рубля предпочтительней будет смотреться FXRD.

При росте курса доллара (или обесценении рубля) - фаворитом по доходности будет FXFA.

Для справки: на истории - на длинной дистанции курс рубля постоянно слабеет по отношению к доллару.

Историческая доходность

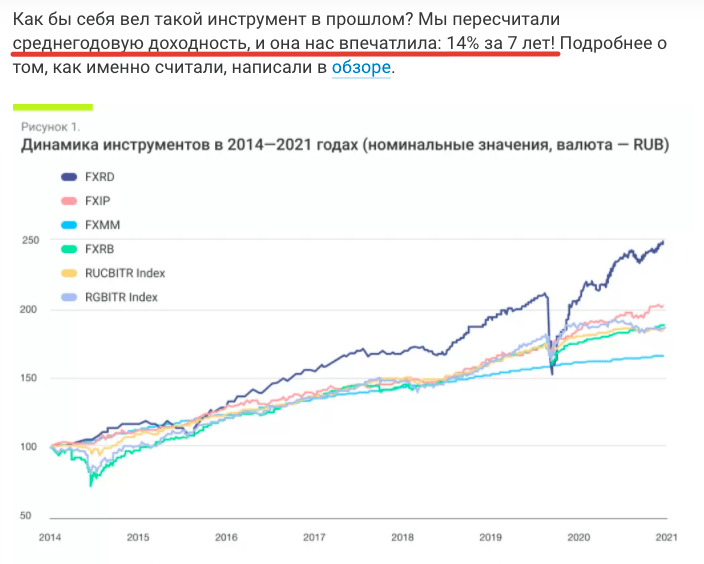

Finex смоделировал как бы вел себе ETF FXRD в прошлом. На какие результаты можно было бы рассчитывать инвестору. В обзоре заявляется о просто феноменальной доходности своего нового фонда. Целых 14% годовых за последние 7 лет.

Впечатляет? Меня не особо!

Почему?

- Судя по описанию методологии расчета доходности, за основу взять голый индекс, который отслеживает фонд FXRD. Не учтены налоги на дивиденды и комиссии фонда. Так что можно смело из среднегодовой доходности вычесть 1.5-2%. Реальная доходность будет в районе 12-12,5% годовых. Считаете, что это все равно нормально?

- За аналогичный период (7 лет) среднегодовой рост курса доллара составил около 12% годовых. Что в принципе сопоставимо с доходностью ETF FXRD.

Дюрация

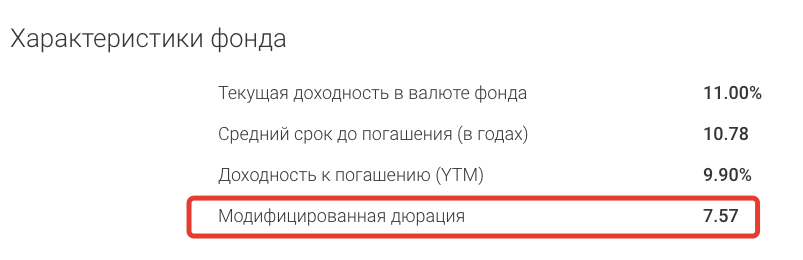

Текущая модифицированная дюрация фонда FXRD - 7,57 (ссылка)

Что это значит?

Если процентная ставка в США подрастет на 1 п.п., стоимость портфеля облигаций снизится на 7,57%. Ставка ФРС находится на минималках и ее рост это лишь вопрос времени. Может получиться, что падение котировок "съест" всю полученную за несколько лет дивидендная доходность.

Дивидендная доходность

Помним, что дивиденды фонда формируются как разница между процентными ставками. Если США начнет поднимать ставку - это автоматически будет уменьшать дивидендную доходность ETF FXRD. Рублевые инструменты (вклады и облигации) этого не заметят, так как ориентируются только на ставку ЦБ РФ.

Получается рост ставки ФРС может нанести инвесторам FXRD двойной удар: обвалить котировки и снизить размер дивидендов.

Резюмируя

Кому подойдет ETF FXRD?

Для тех, кто хочет иметь денежный поток на уровне (или чуть выше) банковских депозитов или гособлигаций. И в тоже время не боится заполнения налоговых деклараций. Хотя примерно сопоставимые выплаты (по моему мнению) можно получать из российских корпоративных облигаций без танцев с бубном (налоговых деклараций).

Валютный хедж дает некую стабильность и предсказуемость. Но в тоже время он работает на инвестора только в периоды укрепление национальной валюты. На длительных отрезках - наличие хеджа скорее минус, чем плюс.

Как вариант, можно инвестировать в FXRD на короткие отрезки времени. На более длинных интервалах и особенно в период накопления капитала, лучше избегать вложения в FXRD. Обычный FXFA будет смотреться предпочтительнее.

Удачных инвестиций в правильные фонды!

Спасибо за разбор!)) Как всегда все четко и понятно!)

+

Спасибо. Очень интересно и как всегда познавательно.

Спасибо большое, Максим!!! Все как всегда по полочкам. Профита и творческих идей для новых статей)

СПС!

Максим, спасибо за разбор! Очень ждал новых статей, раз в пару недель стабильно проверяю эту рубрику про ETF, пишите еще! В приложении видел несколько новых фондов от разных эмитентов, будет круто почитать ваши обзоры на них, с уважением, постоянный читатель блога.

Огромное спасибо за разжеванный разбор фонда!

Успехов!

Спасибо!

Ваши обзоры на фонды и etf просто лучшие! Спасибо за труд!

Очень интересно было бы почитать такую же основательную статью про безопасность. Как сохранить свои кровные, если ни один крупный банк (брокер) не использует для двухфакторной аутентификации ничего, кроме смс, а пароль для входа в мобильное приложение вообще не нужен? И банальный перевыпуск сим карты по поддельной доверенности может привести к потере всех денег в том числе и с брокерских счетов.

Ну вроде как вывод с брокерских счетов можно осуществить только на счета владельца — уже какая-никакая защита.

Так доступ к банковскому мобильному приложению так же сейчас можно получить по одной единственной смс.

Здравствуйте.

как заполнить декларацию по FXRD

доход в рублях.как заявить доход.там никак не напишешь рудли .требуют валюту писать в декларации