В середине 2018 года Сбербанк выпустил некий "псевдо ETF" - под названием SBMX. Это нечто среднее между ETF и ПИФами.

Были даже внесены некоторые поправки в законодательство, ради этого. Но нам в принципе неважно, как это называется. Главное, чем он может быть полезен инвесторам.

Фонд SBMX инвестирует в российский фондовый рынок: акции и депозитарные расписки.

Что это такое? Зачем он нужен? Стоит ли покупать? Выгодно или нет?

Разберем в статье.

Итак, поехали.

Основные условия

Etf от Сбербанка SBMX является индексным. С пассивным управлением.

То есть он отслеживает индекс. И покупает акции, в аналогичной пропорции.

За ориентир взят Индекс Мосбиржи полной доходности "брутто". Тикер - MCFTR.

Структура и состав фонда

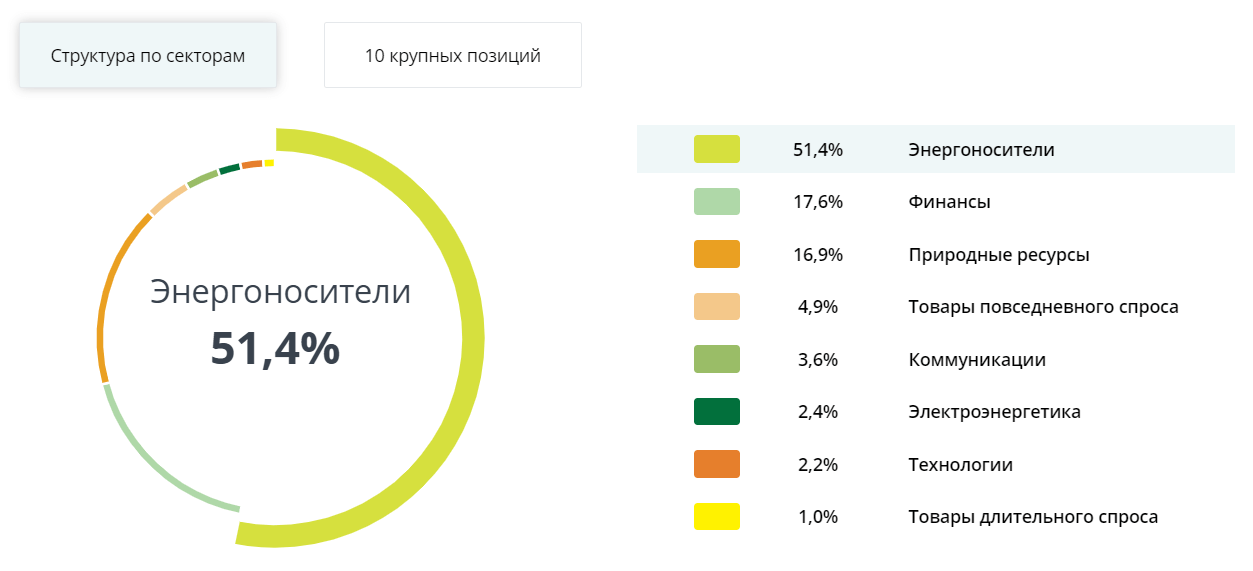

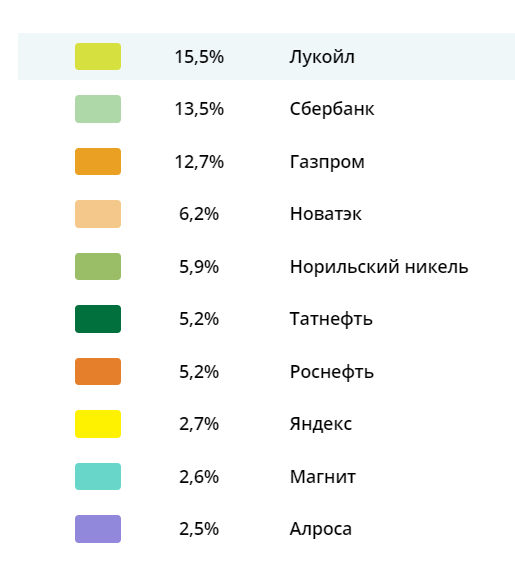

Список ценных бумаг, входящих в фонд можно посмотреть на сайте Сбербанка.

С разбивкой по секторам экономики.

И конкретно по доле каждого актива в портфеле. Правда показаны только первые 10 крупнейших позиций. С суммарной массовой долей более 63%.

Полный список и доли акций в составе индекса доступны на сайте Московской биржи.

Расходы на управление

Сбербанк обещает брать не более 1,1% комиссий в год. В эту сумму включена плата за управление, депозитарий и прочие расходы.

При превышении активов фонда более 2,5 миллиардов рублей, суммарная комиссия будет снижена до 1%.

На момент написания статьи, общая сумма привлеченных средств оценивалась в более 600 миллионов.

Фонду SBMX потребовалось меньше года с момента старта, чтобы привлечь активов на более чем 4 миллиардов рублей. Соответственно суммарная комиссия снизилась до 1% в год.

Добавлено апрель 2024

Совокупные расходы при владении фондом SBMX снижены с 1% до 0,95%

Дивиденды

Фонд не выплачивает дивиденды, а весь поступающий доход реинвестирует. Дополнительно увеличивая стоимость пая.

С точки зрения долгосрочных инвестиций - это более выгодный вариант. Деньги сразу начинают работать. Плюс экономия на налогах.

Получая дивиденды живыми деньгами - с нас автоматически удерживается 13%. При автоматическом реинвестировании мы ничего не платим.

Налоги

Дивиденды не получаем - налог не удерживается.

Продержали ETF более 3-х лет - налог не удерживается.

Покупаем ETF внутри ИИС - налог возвращается.

Красота.

Где купить паи

Пая фонда SBMX обращаются на фондовом рынке.

Соответственно, если у вас есть доступ на биржу (заключен договор на брокерское обслуживание) - вам доступны операции с ETF на акции от Сбербанка.

Процедура покупки-продажи аналогична сделкам с другими ценными бумагами.

Оказывается ETF от Сбербанка отсутствуют у некоторых брокеров. Например, в Тинькофф инвестиции я его не наблюдаю.

Порог входа

Старт торгов на бирже состоялся в августе 2018 года. С цены пая или акции - 1 000 рублей. С ростом индекса, стоимость пая будет пропорционально увеличиваться. Или уменьшаться, при падении.

Средняя годовая волатильность по российскому рынку - 30% за год. Это значит, что в пределах года мы можем наблюдать изменение стоимости паев.

В любом случае, порог входа достаточно демократичный. Учитывая, что рынки редко растут в год более чем на 20-30%, в течение ближайших лет стоимость одной акции будет в пределах нескольких тысяч рублей.

Доходность

Выгодно ли инвестировать в фонд Индекса МосБиржи полной доходности «брутто?

Оценивая выгодность вложений в фонд акций от Сбербанка, нужно представлять общую картину движения фондового рынка в целом.

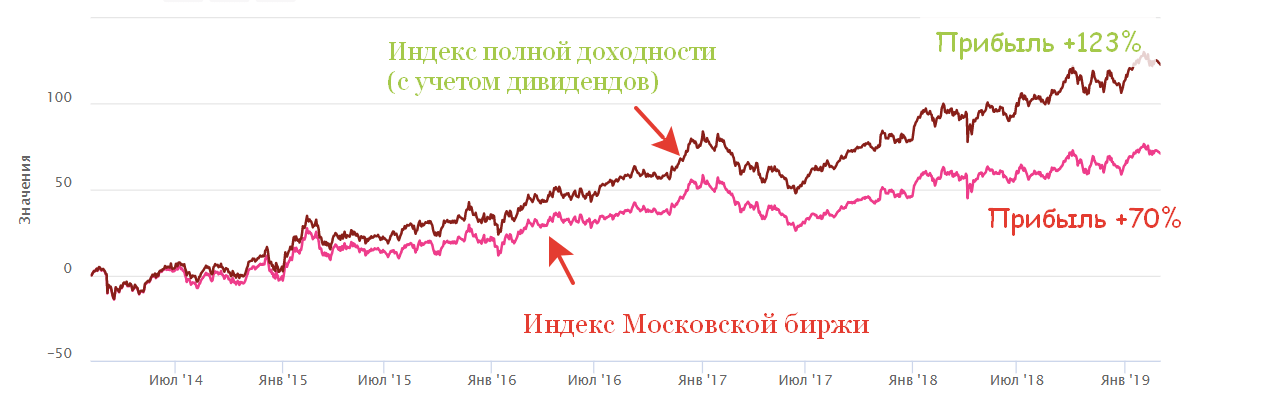

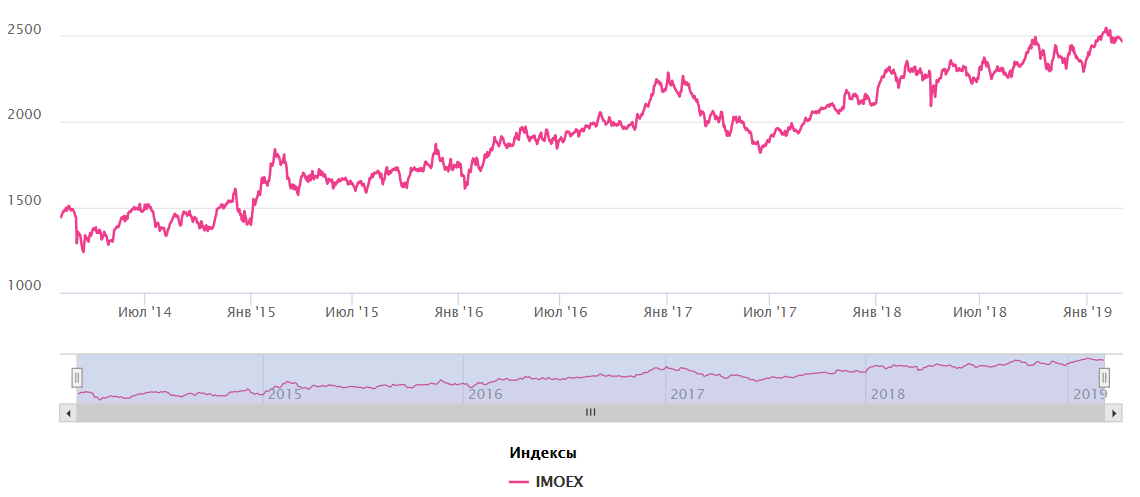

График индекса Московской биржи с 2014 года.

Доходность индекса IMOEX за последние 5 лет составила 70%.

Среднегодовая доходность - около 11%.

Разочарованы?

Спокойно. Мы посмотрели общий индекс Мосбиржи (MOEX). Наш Сберовский БПИФ SBMX ориентируется на индекс полной доходности брутто (MCFTR).

В этом случае мы получаем дополнительную прибыль, в виде реинвестирования получаемых дивидендов.

За тот же период времени дивиденды принесли дополнительную прибыль более 50%. Увеличив доходность с 70% до 123% за 5 лет.

Стоит ли покупать

В чем преимущества индексного фонда?

- За небольшие деньги (несколько тысяч), вы получаете полностью диверсифицированный портфель акций.

- Фонд отслеживает индекс Московской биржи (ранее назывался ММВБ). И повторяет его динамику.

- Полностью пассивное инвестирование - покупаем весь рынок в целом, а не отдельные акции.

В индекс Московской биржи бумаги включаются и получают долю по определенному признаку: капитализация, фри-флоат и многое другое. В итоге получаем пул из самых-самых лучших компаний.

Ребята с биржи, следящие за индексом, отслеживают положение дел в компаний по финансовым показателям. У кого дела идут получше - могут получить увеличение доли. У плохих компаний вес в индексе понижается. Вплоть до полного изгнания. И заменом на другие перспективные компании.

В этом плане - индексная стратегия очень хорошая штука. Мы имеем в портфеле акции, согласно их доли в индексе. Хороших и стабильных побольше. Мелких и с высокими рисками - поменьше.

Взамен платим комиссию в 1% в год. Можно рассматривать это как плату за то, что мы имеем самые лучшие компании в портфеле.

Так-то это дорого. По международным критериям, общая доля годовых расходов на комиссии и прочие поборы, возникающие при инвестировании, не должна превышать 0,5%.

Но у нас пока нет более дешевой альтернативы.

Стоимость "самостоятельной сборки" индекса дорогое удовольствие. Обойдется примерно в 3-5 миллиона рублей. Просто, чтобы купить акций 42 компаний в необходимой пропорции.

Плюс ежеквартально, состав индекса и долей пересматривается. И потребует от инвестора новых движений: что-то продавать-покупать.

Попытки выбирать отдельные акции (вместо индекса) как правило тоже к ничему хорошему не приводят.

По статистике, львиная часть игроков, проигрывает индексам на длительных интервалах времени. Даже профессионалы.

Если взять частных любителей-инвесторов, то доля проигравших стремится к 98%.

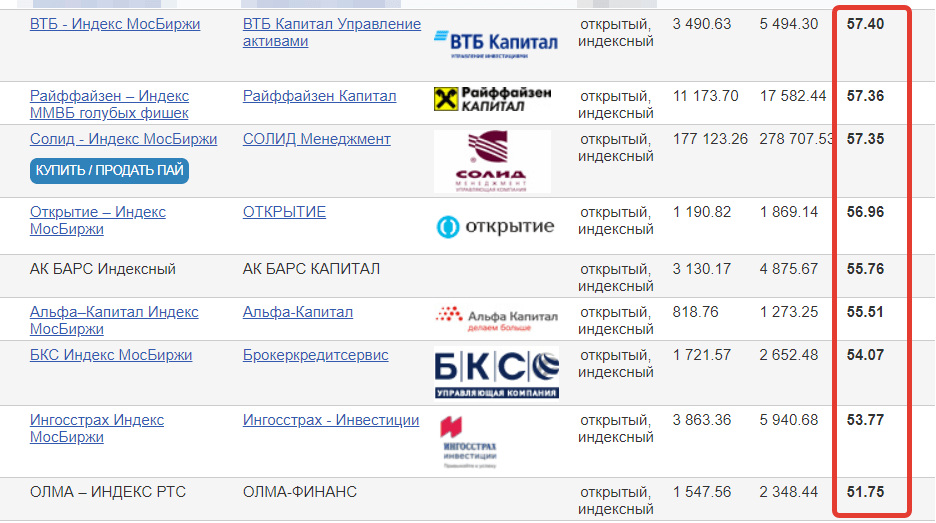

Для примера, доходность паевых фондов, управляемых профессионалами за последние 3 года. Имеющих, аналогичную индексную стратегию.

Индекс полной доходности за этот период подрос на 64%. Даже если вычесть 3% комиссий за владение паями, которые будет взимать Сбербанк. Останется 61%. Никто не смог победить. А почему?

Быстрый ответ: ВЫСОКИЕ КОМИССИИ.

Обычные ПИФ берут за управление 3-5% ежегодно. В этом плане ETF от Сбербанка в разы выгоднее.

Если вы хотите инвестировать в российский фондовый рынок, не имеете знаний и опыта. И не горите желанием тратить время на обучение и отслеживание ситуаций на рынке, то выбор индексного ETF (в нашем случае SBMX от Сбербанка) будет хорошим решением.

Важно! Рынок акций является высокорискованным. И на коротких сроках вкладывать деньги не рекомендуется. Оптимально-минимальным периодом инвестиций будет срок от 3-5 лет.

Сравнение с бенчмарком

В правилах фонда заложено возможность отклонения на 3%.

Что это значит?

График доходности ETF от Сбера на акции может отставать от своего бенчмарка на искомые 3%.

На практике мы можем получить неприятную картину по ожидаемой прибыли и убыткам. Прибыль будет меньше, убыток больше.

Индекс полной доходности за год возрастет на 15%. Сберовский фонд будет ниже. За счет годовой комиссии в 1% (вычитается из стоимости пая ежедневно). И рост составит 14%. Это в идеале.

Принимая во внимание ошибку слежения в 3% мы можем получить результат и 13%. И 12. И даже 11%.

При скромном росте индекса или даже снижении, эта разница будет особенно заметна.

Рост индекса за год 4%. Реально вы можете получить ноль процентов прибыли.

Справедливости ради отметим, что ошибка слежения может работать и в другую сторону. То есть фонд ETF может обгонять индекс по доходности. Но это бывает в редких случаях.

Специалисты Сбербанка тестировали и проверяли отклонения в первые месяцы обращения. И бодро отрапортовали, что их ETF практически идеален. Ошибка слежения составила всего 0,1%.

Прошло еще несколько месяцев. Можно самостоятельно посмотреть, есть ли отклонения в котировках.

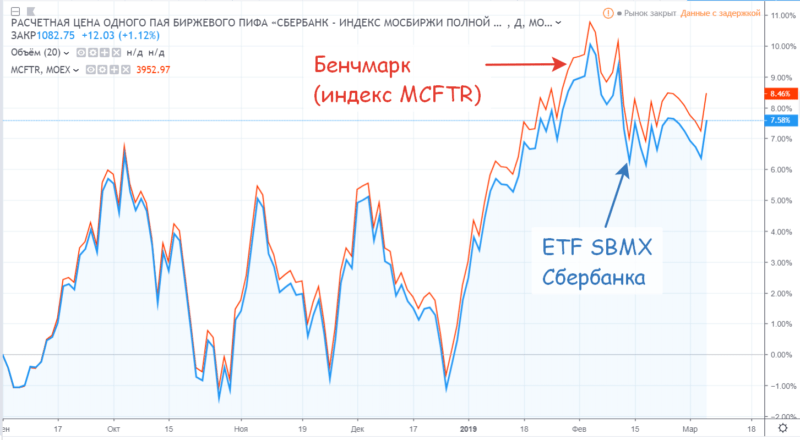

Ниже сравнение двух графиков. Самого SBMX и его бенчмарка MCFTR.

За полгода доходность составила 7,58% и 8,46%.

Разница - 0,88%.

Вычитаем комиссию за управление 0,55% за шесть месяцев.

И получаем ошибку слежения в 0,33%. Я считаю очень хороший результат. Добавлю от себя .... для Российского рынка.

Альтернативы или конкуренты

На Московской бирже есть подобные фонды, отслеживающие индекс российских акций. Правда на индекс RTS.

Индекс Мосбиржи (IMOEX) и РТС отличаются только валютой учета. То есть переведя стоимость долларового индекса РТС в рубли, мы получаем значение индекса Московской биржи.

У нас есть FXRL от Finex. И RUSE от IT FUNDS.

Первый еще несколько лет назад был монополистом на рынке ETF в России. Второй появился в апреле 2018 года.

Комиссии:

- FXRL - 0,9%;

- RUSE - 0,65%.

Дивиденды по FXRL реинвестируются. RUSE - раз в год выплачивает.

В плане надежности: ETF от FINEX показали свою стабильность в течение нескольких лет. И привлекли уже сотни миллионов долларов инвесторов (по всей линейки фондов).

RUSE пока таким похвастать не может. И есть риск в будущем, что если "бизнес не пойдет" - фонд будет расформирован.

Первые несколько лет, FINEX был убыточным. Пока не привлек достаточно клиентов и капиталов под управление. И комиссии стали перекрывать расходы фондов. Он выстоял. А по IT FUNDS пока не ясно. Слишком мало времени прошло.

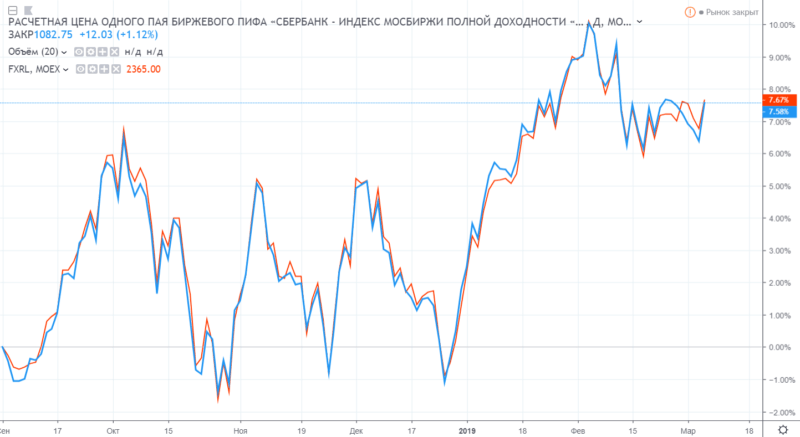

Сравним графики FXRL и SBMX от Сбербанка. RUSE, выплачивающий дивы на руки, будет иметь сильные отклонения. Поэтому анализировать его нет смысла.

Красный - FXRL.

Синий - SBMX.

Графики практически идентичные. С минимальными разрывами.

Полезно знать: Реальные комиссии ETF и БПИФ на Московской бирже

Еще одним конкурентом Сберовского фонда является БПИФ EQMX (ранее назывался VTBX) от ВТБ. Тоже фонд на индекс Московской биржи. С налоговыми льготами на дивиденды. Но с меньшей комиссией. Подробно про VTBX, о плюсах и минусах читайте в обзоре.

Выводы

Появление новых игроков на рынке ETF положительный эффект в отрасли.

Пока цены на услуги кусаются. Комиссии в размере 1% за управление индексным фондом - это очень много по мировым меркам.

Для сравнения подобные ETF, но от американских провайдеров, на индекс S&P 500 хотят всего 0,03% в год.

В российских реалиях, по сравнению с ПИФ, с их адской комиссией в несколько процентов, ETF торгуются "практически даром".

Возможно, развитие конкуренции и появлении в будущем новых игроков, даст толчок к снижению комиссий. Конечно, до западных стандартов нам еще очень далеко. И есть куда стремиться.

Сам ETF SBMX на индекс Московской биржи полной доходности брутто - получился вполне годным.

Главным плюсом Сберовского БПИФ является его надежность. ETF от главного банка страны - конкуренты отдыхают.

Минусы: чуть дороже, чем его ближайший конкурент FXRL. Но разница минимальна - всего 0,1%.

Налоги на дивиденды

Добавил информацию по дивидендам. Спасибо за подсказки в комментариях.

Российские ПИФ освобождены от уплаты налогов на дивиденды. Это значит, все что полагается - выплачивается в полном объеме. Или увеличивает величину одного пая на сумму дивидендов.

И что?

По такой схеме, ближайший, более дешевый на первый взгляд конкурент FXRL, по факту становится практически в разы дороже по комиссиям.

Почему?

Фонд FXRL, является иностранным. И обязан уплачивать налоги на дивиденды по ставке - 15% (для нерезидентов РФ). Наш SBMX не платит такие налоги.

Вот эта разница в налогообложении и будет выгодой для держателей фонда Сбербанка.

Размер дивидендных выплат индекса Московской биржи - 6,71% (на момент написания статьи).

Владельцы FXRL потеряют на налогах около 1% от стоимости пая. Плюс ежегодная комиссия в 0,9%. Итого - 1,9%.

Пайщики Сбербанка заплатят только 1,1% (или 1% при росте активов в будущем).

Получается, при прочих равных, биржевой ПИФ SBMX от Сбербанка на 0,8-0,9% выгоднее, по сравнение с ETF от Finex.

Для того, чтобы в плане общих комиссий оба фонды были примерно равны, необходимо чтобы дивидендная доходность индекса Московской биржи упала ниже 1,5%. За последние несколько лет, меньше 4% я не видел.

Спасибо за блог.

Вы могли бы включить rss в блоге?

Это только на первый взгляд FXRL выгоднее чем SBMX на 0,2%. На самом деле FXRL будет платить 10% налога при реинвестировании дивидендов, а SBMX освобождён от 13% на дивиденды т.к. это ПИФ, и в итоге на 0,3% выгоднее чем FXRL.

https://www.banki.ru/forum/?PAGE_NAME=read&FID=21&TID=351371&PAGEN_1=2#forum-message-list

Спасибо за инфу. Век живи, век учись….

Только вот откройте Трейвью, поставьте период с сенятбря 18-го, когда появился БПИФ от Сбера и неприятно удивитесь — с этого момента RUSE 6%, SBMX 10.4%, FXRL 11.3%, MCFTR 11.6%.

В итоге как это не забавно — Файнекс выгоднее на процент.

Так это наверно из-за валютной переоценки такие «приколы»? ведь FXRL отслеживает долларовый индекс РТС, который вырос больше рублевого ММВБ по причине укрепления рубля в указанный период

> На самом деле FXRL будет платить 10% налога при реинвестировании дивидендов

А почему?

Вот вычитал:

Реинвестирование доходов

FXRL ETF реинвестирует доходы (и это разумно). Например, если по акциям, имеющимся в фонде, выплачиваются дивиденды, то эти дивиденды не распределяются среди акционеров FXRL ETF, а остаются в фонде и на них покупаются дополнительные акции из состава индекса. Это как с банковским вкладом с капитализацией процентов. Налогов на дивиденды в таком случае тоже удастся избежать.

Реинвестирование внутри фонда позволяет сэкономить на налогах. Пока мы не продадим акции фонда, мы налоги платить не будем. Поэтому весь срок до продажи наша прибыль от инвестиций в полном объеме работает на нас.

Какие еще бпиф освобождены от налога на дивиденды помимо sbmx ?

Все БПИФ ориентииованные на российский рынок акций и облигаций.

Если мы используем etf с налогами на дивы и держим их менее 3-х лет, то в итоге мы заплатим двойной налог за дивы ? Например налог на дивиденды внутри etf — 10-15%

Комиссия фонда — 1%

Налог на разницу в цене покупки и продажи — 13%

В итоге: Если мы получили дивиденды в размере 50$ за год, то из этой суммы вычитаем 10%+1%+13% ?

Налоги:

10% с дивидендов (в вашем случае с $50) — $5

13% c роста цена пая (купил на 1 000, продал за $1500). 13% с 500 баксов или $65.

1% ежегодно с цена пая (примерно еще $13, за один год владения, если цена росла равномерно)

Итого — около 83 баксов за все.

Как видите доля налогов от дивов не очень велика. Поэтому, лучше заранее знать как можно оптимизировать налогообложение. Много денег сэкономите. Тем более если рассматривать длительный период.

Вообщем если держим ETF менее 3-х лет, то налог больше сьедает, чем если держать отдельные акции.

Из примера получается:

50$ — 10% (с дивидендов внутри фонда)

45$ — 13% (при продаже пая т.к. дивиденды реинвестируются и прибавляются к общей стоимости пая)

Остаток с полученных дивидендов 39.1$ — комиссия фонда

У отдельных акций заплатим только 13% с выплаченных дивидендов.

Добрый вечер. Не могли бы вы рассказать по этот сайт https://rg.ht/

Можно ли ему доверять, и можно ли рассчитывать на прибыль с него?

Добрый день, так мне нужно будет пополнять ежегодно на 400 тыс? То есть вложиться на 1 млн 200 тыс.? А вычет за первый год можно получить на карту?

Пополнять можете на любую сумму. Но вычет можете получить максимум только с 400 тысяч.

Срок ИИС неограничен (пока). И возвращать деньги можете не только первые 3 года. Я вот жду уже свой 4-й вычет по ИИС.

Деньги налоговая перечислит на ваш банковский счет (карту) указанный в заявлении на возврат.

Как только календарный год заканчивается, можете смело подавать декларацию на возврат положенного …. если были пополнения счета в отчетном периоде.

Если вы сейчас (на 29 ноября 2019) сравните динамику SBMX и FXRL (и бенчмарк MCFTR ) вы не увидите практически никакой существенной разницы.

Так что, пока, ваше утверждение: «Получается, при прочих равных, биржевой ПИФ SBMX от Сбербанка на 0,8-0,9% выгоднее, по сравнение с ETF от Finex.» за целый год не является истиной… посмотрим, что будет дальше на более длинном горизонте.

Пруф, ссылка сравнения графиков в TradingView: https://www.tradingview.com/x/rFmPEX1Y/

Согласен! Теоретически Сбер в более выгодных условиях. Но FXRL все равно впереди.

Я кстати уже сравнивал их в этой статье. Как ровно через год после запуска Сберовского ПИФ. И там тоже было что-то похожее.

А у FXRB что происходит с налогами на купонные выплаты?

Насчет налогов у FXRL.

Во всех статьях про ETF вы говорите, что все дивиденды в ETF (как минимум от FINEX) реинвестируются и поэтому не нужно платить налоги.

И тут, в этой статье, всплыла информация про налоги иностранных фондов и якобы лучшую доходность у SBMX по сравнению с FXRL из-за безналоговости SBMX.

Вообще запутался.

Есть налоги или нет? Снижается доход из-за налогов или нет?

Все БПИФ ориентированные на российский фондовый рынок (акций или облигаций) освобождены от налога на дивы и купоны (по закону).

Finex — иностранная организация и такой льготы не имеет. Поэтому и платит налоги.

А VTBX исключение ? Там есть налог внутри фонда на дивиденды.

Тоже имеет льготы по налогам. )))

Но Вы же писали в статье: Индекс брутто учитывает поступающие дивиденды без налогообложения. Нетто (в VTBX) — с учетом ставки налога для юридических лиц (13%).

Продолжу.

На сайте Finex в faq говорится: «Инвестиции в ETF дают дополнительные налоговые преимущества, т. к. зачисление дивидендов и операции с отдельными ценными бумагами происходят внутри фонда и не влияют на текущую налогооблагаемую базу. »

И еще вопрос — если больше 3х лет держать FXRL, то освобождается от налогов?

У файнекс есть табличка на сайте (погуглите) по налогам. Там указан ставка налога (на дивы и купоны) по каждому фонду. Есть ETF c нулевой ставкой.

При владении более 3-х лет — вы получаете освобождение от налогов на рост капитала.

Почему-то сейчас SBMX торгуется за 20 рублей. В июне 2021 резко упал с 1800 рублей до 20, и с тех пор стоит на месте. Не могли бы вы пояснить, что произошло?

В июне был сплит — Сбер уменьшил стоимость одной акции в 100 раз для удобства инвесторов.

Вопрос к уважаемому автору:

В посте Вы пишите, цитирую: «Ниже сравнение двух графиков. Самого SBMX и его бенчмарка MCFTR. За полгода доходность составила 7,58% и 8,46%. Разница — 0,88%. Вычитаем комиссию за управление 0,55% за шесть месяцев. И получаем ошибку слежения в 0,33%.»

Почему вы вычитаете комиссию? Разве на графике указывается прирост пая с учетом комиссии за управление? Кажется, что — нет. Т.е. отслеживание как раз 0.88% и есть.

Кстати, посмотрел сейчас на качество отслеживания фондов за год (с сентября 2020). MCFTR — +45%, три фонда (SBMX, FXRL, VTBX) — от 43.5 до 44.2%. Т.е. меньше 1.5% расхождение от индекса. Неплохо!

В идеале котировки (графики) SBMX и его бенчмарка должны как раз отличаться на размер комиссий фонда. На графике прирост пая БПИФ с учетом вычитаемых комиссий (рыночная цена). Следовательно, чтобы сравнить оба графика мы должны уровнять их по условиям (убрать комиссию за управление).

Буквально на днях сравнивал фонды на российские акции: что, как и почему выбрать — https://vse-dengy.ru/pro-investitsii/vybor-fonda-na-rossiyskie-aktsii.html