В апреле 2021 года появился ETF FXFA провайдера Finex на облигации падших ангелов (Fallen Angel). В тоже время на Мосбирже торгуется схожий фонд от ВТБ - VTBH тоже инвестирующий в высокодоходные облигации.

В этой статье мы сравним два фонда, выявим в чем плюсы и минусы каждого, на какие моменты нужно обратить внимание и какой фонд облигаций выгоднее.

Итак, поехали!

Стратегия инвестирования и управление

ETF FXFA покупает облигации напрямую.

БПИФ VTBH - является фондом фондов. В основе - иностранный ETF IShares $ High Yield Corp Bond, паи которого УК ВТБ перепродает на российской бирже.

FXFA придерживается активной стратегии управления: пытается покупать-продавать акции по некому алгоритму. В этом есть и плюс и минус. Можно получать более высокую доходность, но также есть вероятность сильно потерять в прибыли, если что-то пойдет не так.

VTBH - полностью пассивное инвестирование. Бумаги держатся до погашения.

Комиссии

FXFA - просит за управление 0.6% в год.

Комиссия VTBH на первый взгляд ниже, всего - 0,41%. Но по факту инвесторы покупая паи, будут дополнительно нести расходы иностранного ETF - IShares $ High Yield Corp Bond, комиссия которого составляет - 0,5%.

В итоге полные расходы инвестора при владении БПИФ VTBH - составят 0.91% в год.

География

Оба фонда вкладывает деньги в высокодоходные облигации (High Yield Bond).

В сфере интересов бумаги развитых рынков, но основной упор сделан на США. Примерно по 90% у обоих фондов приходится на американские корпоративные бумаги. Остатки размазаны буквально по двум-трем развитым странам (Люксембург, Израиль, Германия, Канада)

В этом плане, географическое распределения очень похожи.

Количество бумаг

VTBH имеет в составе почти 1 000 облигаций (вот это я понимаю - диверсификация). Внутри FXFA - около 100 бумаг.

У фонда падших ангелов есть ограничение на вес одной бумаги в восемь процентов. ВТБ-шный фонд имеет самый высокий вес в 3.5% на облигацию одного выпуска.

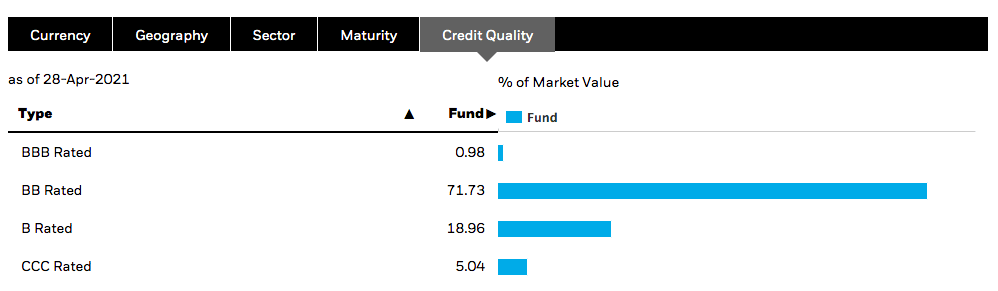

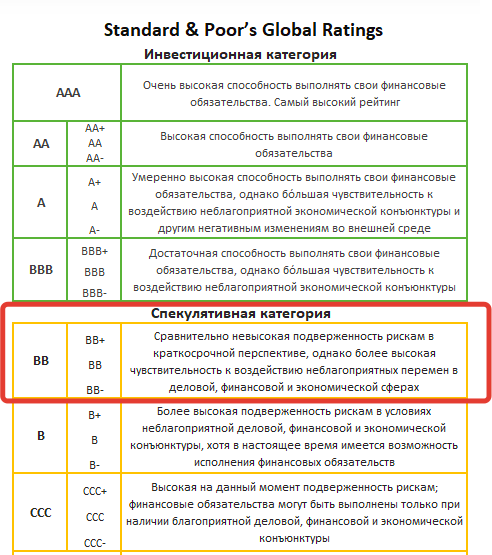

Качество бумаг

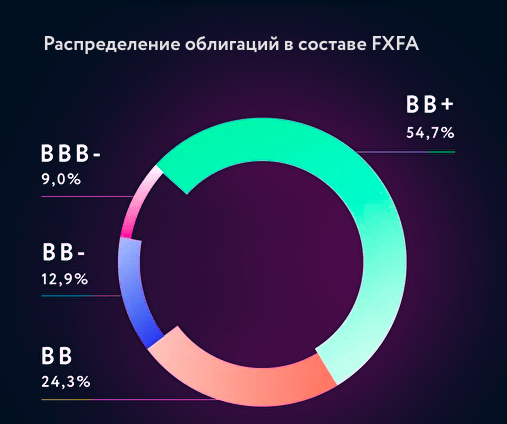

Основа стратегии фонда FXFA - покупка облигаций, которые потеряли инвестиционный рейтинг, но упали не сильно низко. Буквально на одну ступень ниже от границы инвестиционного рейтинга. А именно, не ниже BB.

Почему это так важно?

При снижении кредитного рейтинга повышаются риски, что эмитент не сможет расплатиться по своим обязательствам. Балансируя на грани - FXFA получает повышенную доходность (как премия за риск), но в тоже время не берет явный мусор в портфель.

Качество кредитного портфеля FXFA.

Что внутри VTBH?

Основа та же - бумаги BB класса (72%). Но почти четверть капитала вложена в супермусорные облигации B и ССС.

У VTBH более рисковый портфель. Говоря простым языком, включающий много хлама. И скорее всего, по части эмитентов постоянно наступают дефолты по облигациям. Но за счет просто огромного количество различных выпусков - это не сильно критично для всего портфеля.

Купонный доход

Текущая купонная доходность после вычета всех налогов и комиссий составляет:

- FXFA - 2,8%;

- VTBH - 3.3%.

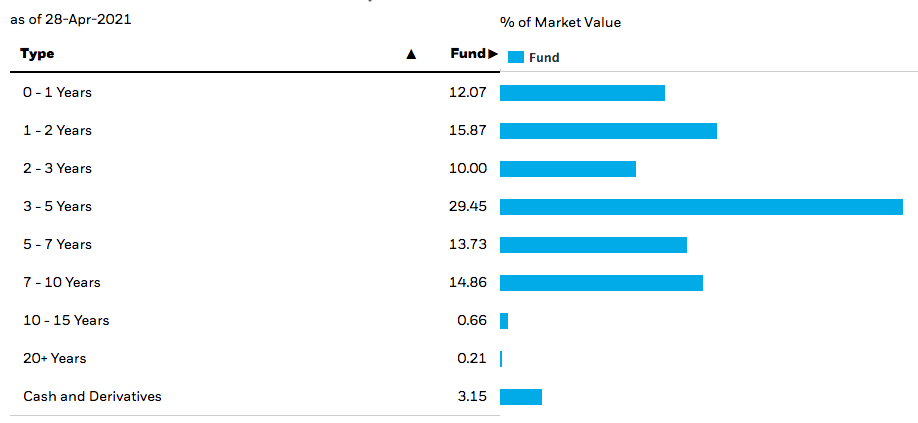

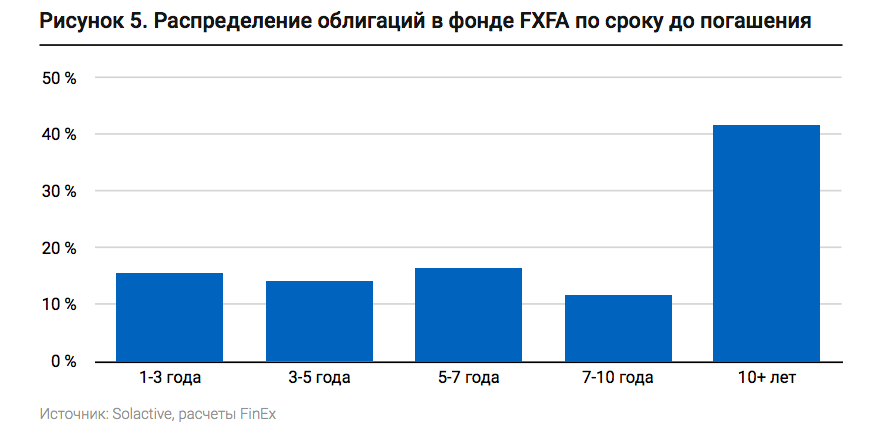

Срок до погашения

В основе FXFA около 40% составляют длинные бумаги со сроком погашения более 10 лет.

В то время как к VTBH основной упор сделан на среднесрочные облигации со сроком жизни в районе 3-7 лет.

Почему это важно? Чем длиннее срок до погашения облигации, тем на большую доходность можно будет рассчитывать (в большинстве случаев). Но длиннее - не всегда значит лучше (как-то двусмысленно звучит).

Владельцы длинных облигаций всегда будет нести более высокие риски изменения процентных ставок.

Напомню (если кто забыл) следующую закономерность:

- при увеличении процентных ставок в стране, рыночная стоимость облигаций снижается;

- при снижении ставок - увеличивается.

На текущий момент (май 2021) ставка ФРС - 0,25% и падать ниже практически некуда. Поэтому с большей вероятностью ставки в будущем будут расти.

А что это значит?

В большей степени пострадают владельцы длинных облигаций. В нашем примере, ETF FXFA по этому параметру более рискованный.

А на сколько все эти параметры могут повлиять на стоимость? Можно как-то оцифровать все это?

Легко. В этом нам поможет ...

Модифицированная дюрация

Не бойтесь, заумных слов говорить не буду. Быстро на пальцах объясню вкратце что это такое.

Модифицированная дюрация показывает насколько изменится рыночная цена облигации при изменении ставки на 1%.

У наших "подопытных" модифицированная дюрация всего портфеля составляет:

- FXFA - 7,87;

- VTBH - 3.67.

Выше я писал, что купонная доходность фондов (после вычета комиссий) составляет 2.8 (FXFA) и 3.3 (VTBH) годовых.

Как это работает?

Смоделируем ситуацию:

Допустим вы решили вложиться в FXFA.

Ваша суммарная купонная доходность за 3 года составит (очень грубо): FXFA = 8.1% (3 года х 2.7%).

Через 3 года ФРС повышает процентную ставку на 1%. Стоимость портфеля облигаций снизится на 7,87%. Получается по факту вы заработали 0.23% чистой прибыли (8.1% - 7,87%). ЗА ТРИ ГОДА. Соответственно при росте ставки на большее значение (1,5% - 2%) - мы сразу уходим в минус.

Обычно ФРС меняет ставку по 0.25 п.п. - и каждое такое увеличение будет в среднем снижать стоимость бумаг примерно на 2%.

Что у нас по VTBH?

За счет более низкой модифицированной дюрации портфеля (3,67), зависимость от процентных ставок будет ниже (капитан Очевидность).

При тех же условиях: за 3 года за счет купонного дохода БПИФ VTBH даст прибавку в 9.9% прибыли. Рост ставок на 1% - обвалит котировки на 3.67%. В итоге у нас останется на руках - +6,2% прибыли.

Историческая доходность

Сделал небольшую табличку-сравнение прошлых доходностей за разные периоды. В качестве расчета взял индекс, который отслеживает ETF FXFA, а по VTBH - иностранный фонд, паи которого перепродает ВТБ.

По идее нужно сминусовать комиссии самих фондов, но решил этого не делать. Разница в доходности слишком очевидна.

Доходность складывается из купонов и роста котировок. Высокие показатели роста за последний год объясняются низкой базой, когда весной 2020 года практически все облигации (и особенно высокодоходные) падали на десятки процентов. Восстановление до прежних уровней и дало такую большую (двузначную) доходность всего за год.

| Период | FXFA (индекс-бенчмарк) | VTBH ( иностранный ETF) |

| Общая доходность, % | ||

| 1 год | 27 | 19.9 |

| 3 года | 28 | 18,4 |

| 5 лет | 48,5 | 38,2 |

| 10 лет (с января 2012) | 95 | 63 |

Почему такой большой разрыв в доходности? Оба фонда ведь инвестируют в мусорные облигации?

Основные причины вижу две:

- За счет активной стратегии (облигации падших ангелов) FXFA используя неэффективность рынка, получает некую дополнительную доходность.

- За последнее время происходило понижение процентных ставок. И за счет более высокой дюрации портфеля - наибольшую выгоду получал ETF FXFA.

Резюмируя

На первый взгляд ETF FXFA со стратегией покупки падших ангелов выглядит предпочтительнее своего конкурента - БПИФ VTBH.

Деньги находятся в прямом управлении (а не через фонд-прокладку), комиссии в 1,5 раза ниже, облигации в портфеле более высокого кредитного качества, фонд исторически показывал более высокую доходность. НО ....

Главный риск, который мы имеем на сегодня - более высокая дюрация портфеля (в 2 раза выше, чем у VTBH). В эпоху практически нулевых процентных ставок - дюрация может сыграть против FXFA.

Были бы ставки повыше, однозначно можно было рекомендовать фонд со стратегией Fallen Angel.

С другой стороны, доходность фонда FXFA более диверсифицирована: зависит не только от купонного дохода по облигациям, но и от активной стратегии (покупки-продажи бумаг с дисконтом-премией). И возможно это может снять часть риска.

Полезные ссылки (смотреть актуальные данные - доходность, дюрацию, графики и прочие условия):

- страница иностранного ETF , акции которого покупает VTBH;

- страница ETF FXFA.

Удачных инвестиций и правильного выбора ETF!

Запомнить!

При низких ставках - избегать облигации (или фонды облигаций) с высокой модифицированной дюрацией.

При высоких ставках (и прогнозах к их будущему снижению) - бумаги с большей дюрацией будет смотреться предпочтительнее.

Спасибо.

Как всегда чёткий понятный разбор.

Спасибо за обзор!

Задавая вопрос про отличия от VTBH (в статье об FXFA) даже не ожидал на столько полный ответ 🙂

Для себя сейчас решаю, что использовать для небольшой части портфеля валютных облигаций:

1) Покупку евро облигаций РФ напрямую на бирже:

— Минусы: меньшая диверсификация (надо 1000+ долларов на покупку одной бумаги, надо платить налоги с купонов и с прибыли при погашении (если есть)

— Плюсы: без комиссий ETF, есть купоны и сроки погашения

2) FXRU: в моем случае нет диверсификации облигаций по странам (в рублевую часть портфеля облигаций покупаю ОФЗ и корп. облигации РФ), зато самая маленькая комиссия среди аналогичных ETF

3) VTBH или FXFA: есть диверсификация по странам, но стратегия рискованней и больше комиссия за обслуживание

Пока откладываю доллары))

С последним предложением солидарен с вами. В текущих условиях — выгоднее просто держать баксы вместо валютных облигаций.

Не понял последнюю таблицу, что за доходность такая 27% и 19,9% за год?? С чего бы это?

После мартовских просадок прошлого года — было восстановление. Это и дало львиную часть доходности.

Добрый день! А в каких инструментах выгодно ждать в текущих условиях? В чём держать рубли и валюту?

Где хранить кэш подробно разбирал здесь — https://vse-dengy.ru/pro-investitsii/kesh-v-portfele.html

У VTBH — налог на купоны 30% (российские бпиф при получение дивидендов из америки платят налог), у FXFA — нет налога.

Изменение ключевой ставки и последующее снижение цен на долгосрочные облигации в рф не так актуально, как в данный момент для сша ? Или в рф тоже можно ожидать сильного изменения ставки в сторону повышения ?

Изменение ставки я так понимаю больше влияет на etf? Если держать отдельные облигации до погашения, то мы ничего не теряем.

«Если держать отдельные облигации до погашения, то мы ничего не теряем.»

Если смотреть буквально — то да.

Но при росте ставок в стране, в этом случае мы будем недополучать прибыль, которую будут давать новые бумаги, с более высоким купоном.

Интересно, зачем finex создает фонд с долгосрочными облигациями, зная о том, что ставка фрс почти на нуле и велика вероятность ее последующего роста. В целях привлечения капитала было бы разумнее создать фонд с краткосрочными облигациями. Возможно рассчитывают на выигрыш от активной стратегии. Как думаете ?

УК (в том числе и финекс) не нужно разумнее и выгоднее для клиента. Им нужно чтобы продавалось (росло СЧА) + какая эксклюзивность на рынке + красивая историческая доходность (8% годовых) + красивая презентация и поток новых клиентов (прибыли) обеспечен.

Иногда читаешь комментарии и различные опусы «инвесторов» и ржешь …. «вышел новый продукт (допустим тот же FXFA) — решил взять на пробу / добавить немного в портфель посмотрим как он будет себя вести / и в том же духе». А зачем все это? ХЗ. И таких на бирже миллионы. Наверное на них все эти хайповые темы и рассчитаны

Про себя думаешь: «ребята чтобы вы делали на ин. биржах, где тысячи ETF c различными стратегиями? А денег на все не хватает! Сдохли бы как буриданов осел»

По краткосрочным облигашкам есть же FXTB, с отрицательной доходностью.

Максим, вы всегда замечательно все раскладываете по полочкам. Не могли бы вы дать такой же развернутый обзор по БПИФам(ITF) на Российские ВДО. Сейчас по-моему самое время их покупать, процесс повышения ставок в России подходит к концу.

Почему вы думаете, что процесс подходит к концу? Всего полгода как идет повышение ставок!

По ВДО я поставлю в список запланированных. Но в ближайшее время точно нет.

Максим, объясните мне , пожалуйста, почему вы не публикуете мои комментарии.

Комменты сначала уходят на модерацию. Спам просто рекой льется (десятки в день) -читать было бы невозможно. Приходится вручную фильтровать.

извините, я думал бан

Максим (vse-dengy) автор:»Почему вы думаете, что процесс подходит к концу? Всего полгода как идет повышение ставок!»

Такое ощущение, что пик инфляции пройден или близок, ну и аналитики многие так считают

Красавчик!

Спасибо!