Одним из основных американских (да и мировых тоже) индексов является Nasdaq. Кто следит за состоянием фондового рынка обязательно обращает внимание на кого-то их тройки главных индексов: S&P 500, Dow Jones или Nasdaq.

С S&P 500 все просто - 500 крупнейших публичных компаний страны входят в индекс.

Индекс Dow включает в себя голубые фишки - 30 крупных компаний Америки.

А что индекс Nasdaq? Он наименее понятен для инвесторов.

И при всем при этом есть два индекса:

- Nasdaq Composite;

- Nasdaq 100.

Как формируются эти индексы? В чем их различие? Какая польза для инвестора?

Что такое Nasdaq Composite?

Nasdaq Composite - это фондовый индекс, состоящий из акций, котирующихся на фондовой бирже Nasdaq.

В индекс попадают только обыкновенные акции. Привилегированные акции, биржевые фонды и прочие ценные бумаги не включаются в индекс. Простым языком, собрали все что было на бирже в кучу и забабахали индекс Nasdaq Composite.

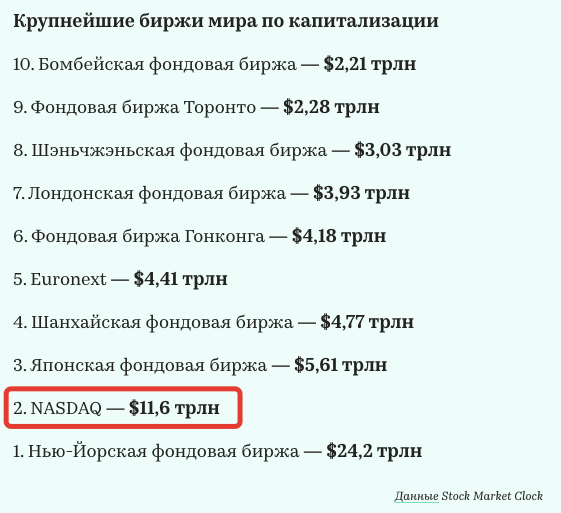

Кстати, акции биржи Nasdaq тоже обращаются на фондовом рынке. И по капитализации она занимает 2-е место в мире (среди других бирж).

Как формируется индекс?

Компании в индексе получают веса на основании своей капитализации. Самые дорогие компании получают бОльшую долю, по сравнению с мелкими.

А сколько акций входит в состав Nasdaq Composite?

На начало 2020 года на бирже Nasdaq торговалось примерно 2,5 тысячи бумаг. Количество обыкновенных акций чуть превышало 2 000 бумаг.

Таким образом в составе индекс Nasdaq Composite входит более 2 000 акций компаний.

Состав индекса

Основной упор в индексе смещен на акции технологических компаний.

На первые десять самых крупных компаний приходится более 40 процентов веса.

Что такое индекс Nasdaq 100?

Индекс Nasdaq 100 включает в себя 100 акций крупнейших компаний с фондовой бирже Nasdaq. За исключением акций финансового сектора.

И хотя компаний всего 100, они покрывают более 90% веса от широкого индекса Nasdaq Composite.

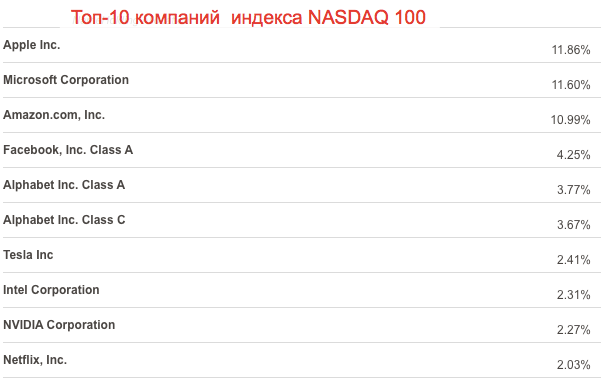

Состав и веса первых 10 компаний немного отличаются по сравнению с широким Nasdaq.

Здесь уже десятка самых дорогих компаний забирает более половины всего веса индекса.

Как инвестировать в Nasdaq?

Самый простой способ - это купить биржевой фонд (ETF), отслеживающий индекс.

На зарубежных площадках.

Для инвестиций в Nasdaq Composite - есть ETF Fidelity NASDAQ Composite Index Tracking Stock (тикер ONEQ). Годовая комиссия фонда - 0,21%.

Хочу Nasdaq 100. В помощь инвестору ETF Invesco QQQ (тикер QQQ). Один из самых популярных фондов в мире. На момент написания статьи - средства под управлением QQQ превышали $122 млрд. Расходы - 0.2% в год.

Как альтернатива классическому индексу Nasdaq 100 - можно рассмотреть ETF Direxion NASDAQ-100 Equal Weighted Index Shares (тикер QQQE). С годовой комиссией - 0,35%.

Главное отличие ETF QQQE - все компании в индексе имеют равный вес. Для чего это нужно?

Дабы снизить риски и перекос веса в сторону небольшого количества самых крупных компаний. Которые по сути и двигают индекс. В фонде QQQE на ТОП-10 компаний приходится 11% веса (вместо 55% из Nasdaq 100).

Что в России?

Для российских инвесторов доступны 2 фонда инвестирующих в Nasdaq 100 (или что-то подобное):

AKNX от Альфы - комиссии 1,54% в год + скрытые комиссии фонда-прокладки (подробно про AKNX писал здесь)

FXIT от Finex - в составе тоже акции технологического сектора, но немного в другом составе и пропорциях (различия с Nasdaq 100 есть, но не критичные). Общий смысл тот же. Состав FXIT можно посмотреть на официальном сайте Finex (внизу страницы ищете файл - "Состав активов фонда").

Как альтернативный вариант - можно собрать Nasdaq самостоятельно через покупку отдельных акций входящих в индекс. Но нужно рассчитать свои финансовые возможности. Повторение индекса - удовольствие не из дешевых (сколько стоит собрать индекс самостоятельно?)

Историческая доходность индекса

Самый интересный вопрос - а стоит ли вообще инвестору вкладывать деньги в NASDAQ?

Рассмотрим на истории. И сравним с доходностью индекса S&P 500.

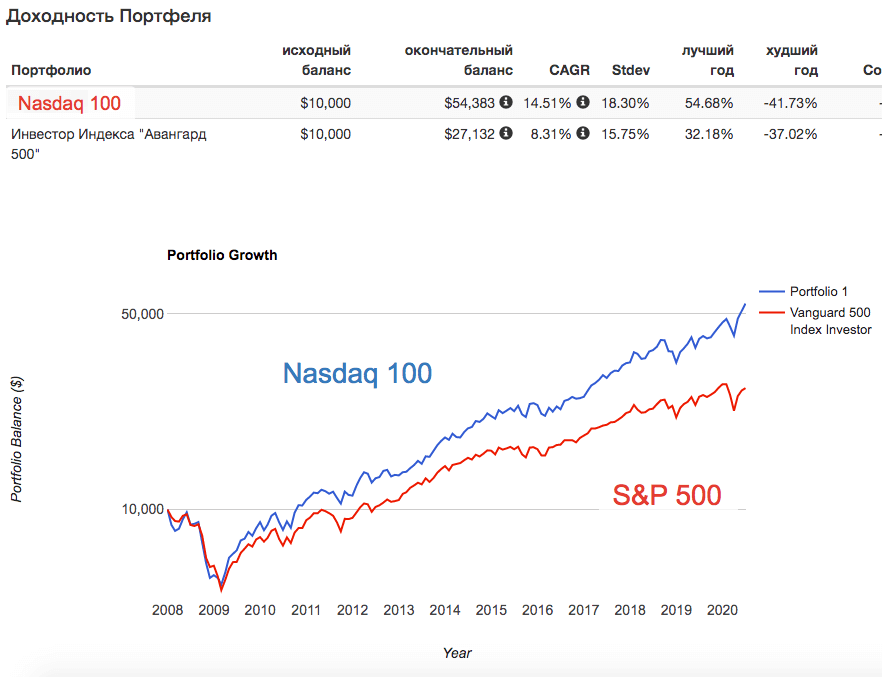

И вот здесь мы можем получить совершенно противоположенные результаты. В зависимости от выбранного периода.

Если мы возьмем данные с начала кризиса 2008 года, то Nasdaq показывает просто феноменальный рост. Намного опережая конкурента. Среднегодовая доходность Nasdaq 100 - 14,51% против 8,31% у индекса S&P 500.

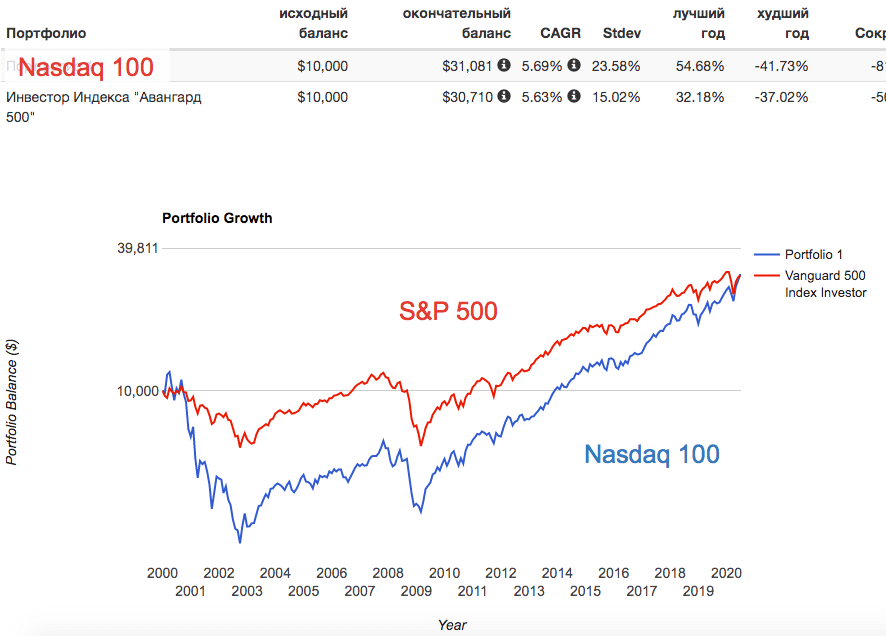

А если брать данные с кризиса доткомов (начало 2000-х), то картина получается совершенно другая.

Среднегодовые доходности примерно равны. Но в тоже время максимальная просадка по индексу Nasdaq составляла 81% (ЖЕСТЬ), против 50% у S&P 500. Показатель волатильности у Nasdaq на 50% выше (а это не есть гуд).

Инвесторы вложившие деньги в NASDAQ 100 в 2000 году - ЦЕЛЫХ 14 лет и 7 месяцев находились в МИНУСЕ.

Сравнивая графики S&P 500 и Nasdaq вспоминается одно из правил инвестирования - хочешь высокую потенциальную доходность, будь готов принять более высокие риски.

Получается, что инвесторы, вложившиеся в 2000 и 14 лет находившиеся в минусе, получили большую доходность за счет регулярных пополнений.

Опять же с какой стороны посмотреть.

Вариант 1. Если инвестор только начал свой путь накопления в начале века (плюс-минус пара тройка лет) — то он был бы в шоколаде, за счет эффекта низкой базы и постоянных пополнений. (Спустя 20 лет легко рассуждать об этом. А тогда все очканули, когда индекс рухнул в разы и что его ждало в будущем никто не знал).

Вариант 2. Более жесткий. Инвестор копил (откладывал и инвестировал) деньги на протяжении нескольких десятилетий. Скопил N-ю сумма (приличную), которой ему вполне хватало на очень безбедную старость. И вот он собирается отойти от дел и жить на капитал. А все деньги как раз в индексе Насдак. И происходит это дело как раз в 2001 году. Падение. И все что человек копил 20-30-40 лет схлопывается в 4 раза.

Вопрос: будет ли человек рад подождать неопределенное количество времени (а по факту 1.5 десятилетия), чтобы его капитала восстановился хотя бы до прежнего уровня. Чтобы спокойно выйти на пенсию. И регулярными пополнениями просадки уже не усреднишь (новые вливания это капля в море, по сравнению с основным капиталом).

По факту, он раньше выйдет на уровень восстановления, если будет пополнять.

И это очень странный инвестор, который вложит большую сумму в один актив и не будет предпринимать ни каких действий, попав в такую просадку.

Более того, это глупый инвестор. Если он всю жизнь копил, то будет жить на дивы от норм.див акций и купоны от облигаций, а никак не на надежды от роста Насдак 🙂

А нам-то да, идеальный вариант поступать как Неукоснительный Степан (погуглите переводную статью одного нашего инвестора)!

Есть ли у индекса Насдак версия с полной доходностью с учетом дивидендов? Не могу найти такой.

Точно не знаю, гуглить надо. Как альтернатива (сам так смотрю) — зайдите на страницу какого нибудь ETF отслеживающего Насдак (типа QQQ). Они публикую полную доходность (с дивами) за периоды + с учетом (и без учета) налогов.