20 декабря 2021 года на Мосбирже начались торги БПИФ INFL - Ингосстрах инфляционный со встроенной защитой от инфляции. Инвестиционная стратегия, вернее ее реализация, меня "порадовала". Решил поделиться своими мыслями и рассказать, что такого особенного в фонде INFL. И стоит ли его включать в свои портфели частным инвесторам.

Основные условия INFl

Начнем с комиссий. Всего 0,4% в год. В это число входит все: плата за управление, депозитарий и прочие расходы. Это делает фонд одним из самых дешевых на рынке (разница с топовыми российскими облигационными фондами чуть ли не в 2-3 раза). Заманчивое предложение.

А что там по стратегии?

Фонд INFL - "типа индексный". Отслеживает "Ингосстрах Индекс Инфляционных ОФЗ" рассчитываемый Мосбиржей.

Но по факту мы имеем не классический, а заказной индекс. Ингосстрах сами придумали стратегию, порядок расчета, список бумаг для включения в индекс, а Мосбирже передали функцию бухгалтера-счетовода. Мол сами считайте текущие значения и публикуйте данные на вашем сайте. А мы с помощью своего фонда будем отслеживать и следовать за "вашим" биржевым индексом.

В этом ничего плохо нет. Все дело в маркетинге. Как показывает практика, инвесторы больше обращают внимание на фонды, если добавить в описание слова "индексный" или "индексная стратегия". Вот УКашки и штампуют индексные фонды на основании ими же придуманными индексами.

В основе "Индекса инфляционных ОФЗ" и как следствие фонда INFL, как понятно из названия, лежат государственные облигации с защитой от инфляции (или облигации с индексируемым номиналом или ОФЗ-ин). Ранее я рассказывал про механизм работы инфляционных облигаций. Если вкратце, смысл следующий:

- Ставка купона по облигациям всегда 2,5% от номинала. Выплаты - 2 раза в год.

- Номинал (тело облигации) каждые полгода индексируется на величину инфляции.

- Соответственно размер купона также увеличивается на размер инфляции.

В отличии от классических облигаций, где ставка купона и номинал зафиксированы на весь срок обращения, в ОФЗ-ин мы получаем доход по двум направлениям: рост тела облигации (номинал) и как следствие - рост купонного дохода.

В идеале доходность по облигациям с индексируемым номиналом всегда будет на 2,5% выше инфляции. Особенно полезно иметь подобные бумаги в периоды ускорения инфляции. Подскочит инфляция до 30% (вспоминаем девяностые), номинал ОФЗ-ин тоже увеличится на 30%. Ну и купон, как побочный эффект, тоже будет давать доход на 30% больше.

По моему ОФЗ-ИН - прекрасный инструмент для долгосрочного инвестора.

Ребята из Ингосстрах Инвестиции наверное тоже так подумали и соорудили биржевой фонд INFL "Ингосстрах инфляционный", состоящий из бумаг с защитой от инфляции.

Состав фонда

Как вы думаете сколько разных выпусков облигаций в составе фонда INFL?

Десять? Двадцать? Тридцать? Пятьдесят?

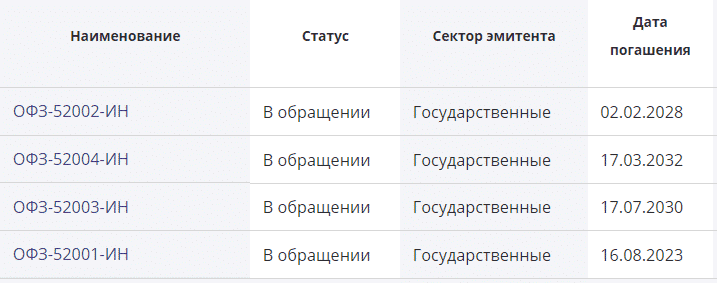

Правильный ответ - четыре. Не четыре десятка, а просто четыре выпуска. Почему так мало? Да потому что больше нет. На данный момент (декабрь 2021) в обращении находятся 4 выпуска государственных облигаций с защитой от инфляции серии 52001 - 52004. Различаются только датой погашения. В остальном - условия бумаг идентичные (ставка купона 2,5% на номинал).

Любое физ. лицо может купить эти бумаги на бирже самостоятельно. При этом не терять время на анализ, подбор бумаг, поддержание пропорций, как в случае составления портфеля из корпоративных облигаций. В нашем случае все намного проще - выбирай один или два выпуска ОФЗ-ИН и покупай при необходимости. И будет тебе счастье.

Возникает закономерный вопрос ...

Зачем нам нужен фонд INFl?

Давайте подумаем.

Диверсификация? Нет. Все бумаги одного эмитента - РФ.

УК проводит тщательный анализ и выбирает только самые-самые? Опять нет. Внутри фонда все выпуски ОФЗ-ИН.

Может быть для налоговой оптимизации? Российские фонды не платят налоги с купонного дохода. В то время как с физических лиц при получении купонов - удерживается 13% налог.

Ок. Давайте посчитаем есть ли выгода? Ставка купона 2,5%. Если владеть облигациями напрямую, то на налогах мы будем терять 0,325% (13% от 2,5). А если через фонд, то будем экономить 0,325%. Но .... у фонда есть комиссии за управление в 0,4%, которая собственно "съедает" всю выгоду от налоговой оптимизации.

Получаем, что владение отдельным бумагами, что покупка их через фонд, примерно одно и тоже по расходам.

Единственное, что мне приходит на ум, для чего инвестор захочет купить подобный фонд - экономия времени и сокращение лишних телодвижений по принципу "купил и забыл". По отдельным бумагам все время будут поступать купоны, которые нужно куда-то пристраивать. Банально реинвестировать, покупая новые бумаги. А в случае покупки фонда INFl, все купоны будут автоматически реинвестироваться избавляя инвестора от рутины.

Резюмируя

Теоретически разницы особой нет: либо владеть фондом, либо покупать отдельные бумаги напрямую. Второй способ наверное более предпочтительней, так как позволяет провести более точную настройку под свои цели. Банально выбрать нужные бумаги по дате погашения (взять короткие или более длинные).

Что и в каких пропорциях находится внутри фонда - неизвестно. В правилах формулировка по составу и долям довольно расплывчатая. По сути, мы имеем черный ящик.

У меня в портфеле есть отдельные бумаги с защитой от инфляции. И перекладываться в отдельный фонд лично я смысла не вижу.

Какое мнение у вас сложилось о фонде INFl?

Я всё ещё жду разбор на FXEM.

Ключевой для меня вопрос, на который пока нет точного понимания: налогообложения индексируемого номинала. Вроде как это считается процентным доходом и при продаже ОФЗ-ИН более, чем через три года с роста номинала также придётся платить НДФЛ.

Если это так, то этот фонд имеет очень большой налоговый смысл при удержании паёв более трёх лет.

А разве на облигации не распространяется ЛДВ на номинал как раз

Письмо Минфина России от 14.07.2015 N 03-03-10/40395 «О порядке исчисления налогов в связи с получением доходов по облигациям федеральных займов с индексируемым номиналом»: «…доход от индексации номинала Облигации признается процентным доходом…»

Ссылка: http://www.consultant.ru/document/cons_doc_LAW_182816/

ЛВД на процентный доход не распространяется. Соответственно, на индексируемый номинал тоже.

ЛВД тут можно получить, если купили дешевле номинала, например, за 950 рублей при текущем номинале 1100 рублей, продали через 3 года за 1350 рублей; вот со 150 рублей (1100-950) ЛВД получить можно, а с 1350-1100=250 рублей нет.

Есть разъяснения от Минфина. Индексация номинала считается именно процентным доходом, а он с 2021 года облагается НДФЛ. В обертке фонда налогов от продажи/погашения/купонов нет, значит при применении ЛДВ на паи получаем полное освобождение от НДФЛ по сравнению с прямым владением облигациями. Я так понимаю, хотя не специалист, буду рад, если кто-то опытный прокомментирует.

Расскажите мне пожалуйста, где написано, что процентный доход облагается НДФЛ. Я видел только то, что купонный доход облагается НДФЛ.

Всего двумя сообщениями выше приведена цитата и ссылка на письмо Минфина.

Константин, я почему-то не смог ответить на ваше сообщение.

В письме, на которое ссылка выше была ничего такого не говорится.

Говорится, что индексация номинала признается процентным доходом.

Но НДФЛ с 2021го года облагается купонный доход, в письме нет ничего про то, что индексация номинала — это купонный доход.

К слову у меня есть ОФЗ-ИН, которым весной 3 года исполняется, тогда и проверим.

7. Налоговый вычет на долговременное владение ценными бумагами (ЛДВ)

Разница между ценой продажи (погашения) и ценой покупки облигаций, акций и инвестиционных паев не облагается НДФЛ (предоставляется инвестиционный налоговый вычет в соответствии с пп.1 п.1 ст. 219.1 НК РФ) при выполнении следующих условий:

— бумаги находились в собственности налогоплательщика более трех лет;

— бумаги, допущены к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже;

— бумаги учитываются НЕ на индивидуальном инвестиционном счете» (пп.6 п.2 ст.219.1 НК РФ).

— бумаги были приобретены после 1 января 2014 года (см. Федеральный закон от 28.12.2013 № 420-ФЗ).

В отношении бумаг, которые учитывались на ИИС, но при его закрытии были переведены на обычный брокерский счет имеется Письмо Департамента налоговой и таможенной политики Минфина России от 26 октября 2016 г. N 03-04-07/62308, в котором говорится, что вычет распространяется на такие бумаги.

Обратите внимание! Налоговый вычет на долговременное владение ценными бумагами предоставляется не автоматически, а на основании вашего заявления установленной формы. Если заявления не сделать, то и вычета не будет. Подробнее см. на сайте ФНС и в презентации Московской биржи.

Эту инфу нагуглил на сайте banki.ru

видел статьи со скринами что ЛДВ действует.

большее количество статей должно выйти после 16.08.23 после погашения 52001

Думаю, тут такая же ситуация, как и в случае сравнения владения обычными фондами и владения отдельными облигациями. Все дело в стоимости тела облигации в момент изменения ключевой ставки, которую сейчас повышают. Когда владеешь облигацией до ее погашения, то знаешь свою доходность, если же владеешь фондом, то к моменту продажи можешь оказаться в минусе.

Как вы яхту назовете.. INFL — говорит само за себя. Ну да это спам. Для меня облигации вообще непонятный зверь. Доходность текущая, к погашению обычная, эффективная и хз какая еще.. Читал-перечитывал, да так полной ясности и не достиг. Сколько раз глядел доходности на разных сайтах типа rusbonds и smartlab, и ни разу рассчитанная мной доходность к погашению не совпала точно с их данными, а тут еще налог на купоны ввели. Особенно такой момент зацепил, дескать, много облиг держать выгоднее, а с небольшим количеством можно и в минуса уйти. Разъясните кто-нибудь этот момент, буду признателен.. Держал сотню ОФЗ-ПК в свое время, пару раз получил купоны (следующие меньше предыдущих), при продаже получил небольшой убыток, и только за счет купонов остался практически при своих. Продал в кризис 20 года, накупил акций, теперь свяжусь с долговыми инструментами, когда капитал подрастет до определенного размера. По сабжу — полностью разделяю мнение автора статьи. Можно надеяться, что кто-то будет управлять твоими деньгами лучше тебя самого, но я таких надежд не питаю. Как говорится, не является рекомендацией..

Фонды облигаций — самые непонятные для меня инструменты:

1) если сам покупаешь облигации и держишь их весь срок, то в минус не уйти никак — и купоны получишь и номинал. В отличие от БПИФ, который проседает не меньше, чем фонды акций.

2) БПИФ ещё надо будет продать, чтобы получить свои деньги, а спред может оказаться таким, что будет съедена вся копеечная прибыль.

Может быть, единственная выгода от владения этим БПИФом в том, что невозможно купить эти облигации на бирже? а еще — стоимость пая — 100 рублей +-, можно набирать на «сдачу».

Какая корреляция между INFL и фондом на ОФЗ (например, SBGB)?

А вы заметили, что все офз ин просели, а график INFL отрос после просадки ? Почему так ?

Рынок закладывает рост инфляции в будущем и повышение процентных ставок. Это плохо для ОФЗ и хорошо для инфляционных бумаг.

Статья требует обновления. Вот и ставка стала 18%, и инфляцию не могут ужать ниже 9%, а фонд INFL укатан в самое дно! В чём же причина? Подъедают комиссии?

Причина в альтернативах и типа низкой официальной инфляции.

На рынке торгуются обычные облигации с доходностью под 18% годовых, при оф. Инфляции около 8%. Т.е. они как бы дают 10% реально доходности.

В то время как инфляционные — всего 2,5%. Это создает давление на котировки. Люди выходят из линкеров, чтобы переложится в более выгодные (как им кажется) инструменты.

Сам сижу в бумагах с защитой от инфляции.