В прошлой статье (ссылка) мы выяснили, что владеть отдельными акциями намного выгоднее, чем фондами. Долгосрочный инвестор способен сэкономить на комиссиях и налогах - сотни тысяч. И даже миллионов. Забегая вперед скажу - все это в теории. На практике может получится, что доходность купленных акций вчистую проиграет фондам. И пытаясь сэкономить копейку на комиссиях, потеряете рубль в будущей прибыли в результате неправильного подбора бумаг.

Но давайте по порядку.

Мои хотелки к стратегии

Что я хочу получить (или избежать), если остановлю свой выбор на покупке отдельных акций?

Главные причины отказа от покупки фондов - денежный поток (дивиденды) и экономия на комиссиях.

Взамен от меня потребуются какие-то действия по отбору бумаг.

Что я хочу (в идеале):

- Простая и понятная стратегия отбора акций.

- Тратить время на ведение портфеля по минимуму.

- Стратегия должна иметь исторически подтвержденную доходность.

Как говорила одна монашка-инвестор: Хочу и рыбку съесть и ... не забеременеть (денег сэкономить).

Давайте прикинем, какие варианты у нас есть.

Самая главная проблема покупки отдельных акций - это собственно какие акции покупать? Нужна какая-то стратегия. Я не сторонник покупать акции наобум, без всякой системы. Обычно это ни к чему хорошему не приводит. Доказано сотнями исследований.

Приведу 3 возможных критерия отбора акций:

- Самостоятельный выбор на основе фундаментального анализа.

- Рекомендации / инвест. идеи.

- Подглядеть за фондами.

Самостоятельный анализ

Самостоятельный подбор акций на основании фундаментального анализа. Открываем сервис типа Finviz. Задаем критерии отбора. Читаем отчетность. Новости по каждой компании. Сравниваем показатели со средними по отрасли. Прикидываем какие перспективы развития компании или сектора в будущем. Какие риски. Постоянно держим руку на пульсе событий. Продумываем, что мы будем делать, если у компании начнутся плохие времена (продавать, держать надеясь на лучшее или агрессивно докупаться).

И это только малая часть действий, которую нужно делать постоянно. Кому-то нравиться копаться в отчетности. Но давайте посмотрим правде в глаза: большинство долгосрочных пассивных инвесторов не хотят посвящать этому занятию всю свою жизнь. Да и вообще не хотят заниматься. Это будет как вторая работа. Вместо того, чтобы провести дополнительное время с семьей, друзьями - изволь вместо этого каждую неделю тратить по несколько часов на анализ.

Но самый прикол в том, что самостоятельный выбор бумаг на основе фундаментального анализа вообще никак не гарантирует вам хорошего результата.

Лично мне понадобилось несколько лет, чтобы понять это. Мы (Я, Вася / Петя и прочие инвесторы) - не профессионалы в этой области. Мы обычные любители. Возможно по уровню немного выше среднего (но тоже не факт). И все нюансы при выборе акций учесть не можем (многие факторы мы даже не знаем).

Приведу простой пример. В крупных инвестиционных компаниях, у каждой отрасли экономики - свой отдельный аналитик. Человек который все знает про выделенную ему область: о каждой компании, ее показателях, стратегиях развития, новостях, кто генеральный директор / главные акционеры, уровень коррупции (за сколько млрд. генеральный директор построил дом, сколько откатов отдали за подряды, почему хотят продать филиал (часть бизнеса) компании за 10-20% от истинной стоимости) и прочее и прочее.

Теперь возьмите частного инвестора. Он сегодня открывает скринер акций. По фильтру ему вываливается с десяток компаний (возможно про некоторые из них он узнал только что). Пробежится по показателям. Может быть залезет в отчетность. Почитает немного новости. Часик-другой потратит на все про все. Потом купит, по его мнению самые выгодные (недооцененные, перспективные) акции.

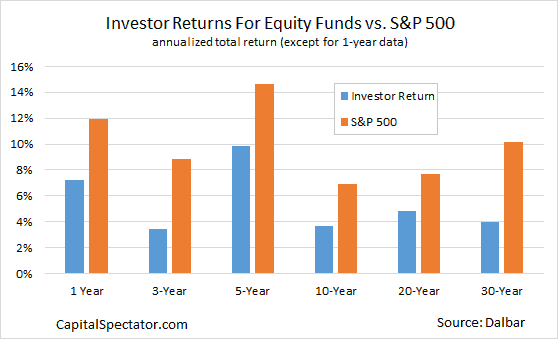

Есть статистика-исследование (правда нашел данные только на 2017 год) по доходности американских частных инвесторов за разные периоды времени, по сравнению с индексом S&P500. Думаю, мы бы не сильно далеко ушли от подобных показателей.

В среднем частный инвестор ВСЕГДА отстает от доходности рынка. Отставание сохраняется на всех сроках инвестирования (от 1 года до 30 лет). Разрыв колоссальный - отставание на 30 летних сроках более чем в 2 раза.

Справедливости ради отмечу, что это среднее по больнице. Всегда есть вероятность переиграть рынок на десятки / сотни процентов. Но нужно трезво оценивать свои шансы на такой успех. По статистике переиграть рынок удается всего 3-5% инвесторам. А с увеличением срока инвестирования - этот показатель стремится к нулю.

Кратко о стратегии фундаментального анализа:

- Требования - наличие знаний в области анализа и отбора акций.

- Времязатраты - огромные и постоянные на протяжении всего срока инвестирования.

- Потенциальная доходность - неизвестна. Высокие риски очень сильно отстать от рынка.

Резюмирую: Лично мне такая стратегия не очень подходит.

Рекомендации аналитиков / инвест. идеи

Каждый уважающий себя брокер, инвестиционная компания или банк постоянно выпускают различные аналитические материалы с инвестиционными идеями и рекомендациями по акциям (покупать / держать / продавать).

В теории звучит красиво.

Профи делают за нас всю работу (по анализу и оценке). Нам остается только следовать рекомендациям.

Личные затраты по времени практически отсутствуют. Это огромный плюс. Да и ребята-аналитики наверное больше нас понимают в анализе.

Какие минусы?

Многие рекомендации краткосрочные. С горизонтом от нескольких дней / недель до нескольких месяцев. В основном все до года. Нужно постоянно покупать / продавать акции. А это уже не инвестиции, а спекуляции.

Многие выпускают идеи / рекомендации конвейерным способом. Причина банальна - нужно что-то давать инвесторам постоянно по плану. Типа рассылка каждый понедельник со свежими идеями. Вот и пытаются выдаивать молоко с быка (там где его нет).

На акции одной компании можно встретить совершенно противоположные прогнозы. Одни говорят покупать, другие продавать. Где истина - никто не знает.

Очень часто аналитики переобуваются буквально на лету. Сегодня по компании дают позитивный прогноз "Покупать" с потенциалом роста в десятки процентов. Проходит пара месяцев, у компании вдруг возникают небольшие проблемы с бизнесом (скорее всего даже временные), выходит плохой отчет (ниже ожиданий аналитиков) и вот вам уже рекомендация "Продавать".

Самое главное - статистика исхода событий. Какова вероятность, что аналитик прав (или инвест. идея выстрелит)?

Пятьдесят на пятьдесят.

Как в том анекдоте:

Блондинку спрашивают: Какая вероятность встретить на улице живого динозавра?

Блондинка: 50 / 50

- Это как?

- Могу встретить, могу не встретить.

Кратко о стратегии:

- времязатраты - минимальные или средние.

- наличие опыта и знаний - не требуется / по минимуму.

- доверие к идеям / рекомендациям - ниже среднего.

- потенциальная доходность - неизвестная / скорее всего тоже ниже среднего. Иначе все аналитики были бы миллиардерами. )))

Резюмирую: стратегия не подходит (много неопределенности).

Подглядеть за фондами или индексами

Как говорится: "От чего бежали, к тому и пришли".

Основная мысль стратегии: покупать те же акции, что и в индексе (или ETF).

Начнем с плюсов:

Длительная доказанная историческая доходность. На основании нее мы можем прогнозировать свою будущую прибыль (среднегодовой прирост на длительных интервалах).

Полезная инфа: Среднегодовая доходность фондового рынка

То же индекс S&P500 работает более полувека (до 50-х годов в него входило чуть меньше бумаг). Другие индексы (и фонды) тоже могут похвастаться статистикой в несколько лет-десятилетий.

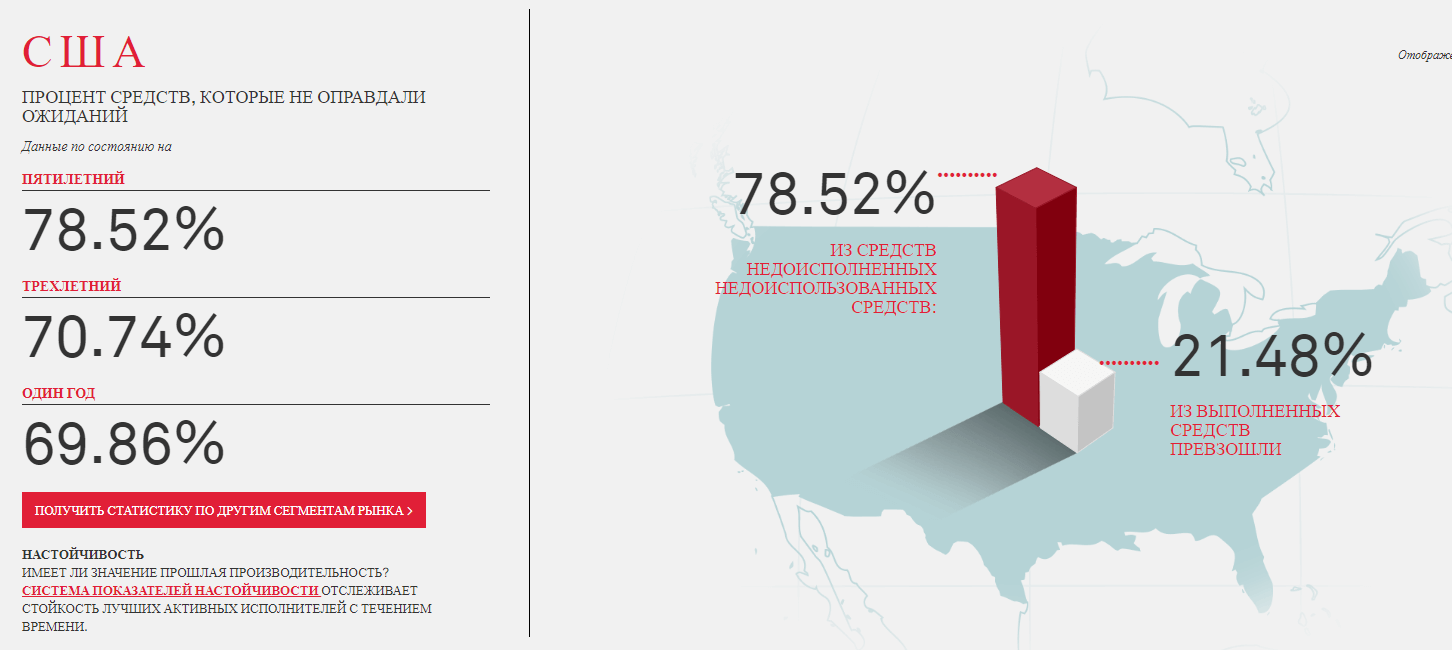

СИПИ 500 - является одним их самых доходных индексов. Большинство управляющих и хэдж-фондов (8 из 10) вчистую проигрывают доходности S&P 500 (исследование SPIVA).

Фондовый индекс (или биржевой ETF) - готовый портфель акций. Думать вообще не надо. Повторяй все машинально и будет тебе счастье (прибыль и дивиденды).

Какие недостатки я вижу?

Сколько акций компаний входит в индекс S&P 500? )))

Кто-то в здравом уме согласится иметь у себя в портфеле 500 компаний? Причем купленных согласно их веса в индексе. В будущем следить за изменениями в составе (которые происходят каждый квартал).

Во-первых, денег нужно немерено. Чтобы повторить индекс полностью - требуется (по памяти) около 20 миллионов долларов.

Во-вторых, оно вам надо? Мне лично нет!

Как вариант, можно использовать первые 50-100 компаний из СИПИ500. На их долю приходится 55 - 70% веса всего индекса. Возможно даже первые 20-30 компаний. Это более реально. Так можно закрыть 35 - 45% индекса.

Но главная проблема - это высокая изменяемость. Веса в индексе меняются постоянно. Нужно постоянно отслеживать правильные доли бумаг. Знать что покупать (и сколько), что продавать (если потребуется).

Второй, важный недостаток - укороченный индекс может не дать ту доходность, на которую вы рассчитываете.

Что делать?

В идеале нужен индекс (или ETF) - состоящих из минимального количества бумаг. И в тоже время не сильно уступающий по доходности S&P 500.

В этом случае мы получим следующие характеристики стратегии:

- Времязатраты - средние (можно свести к минимуму).

- Требования к знаниям - минимальные.

- Потенциальная доходность - на уровне индексов, среднерыночная (в идеале выше российских фондов).

Очень даже неплохо получается. Остается только найти ETF, подходящих под наши условия.

Читайте продолжение по ссылке (часть 3).

Удачных инвестиций!

Ждём продолжения. Тема интересна. Спасибо!

Спасибо!

Запланировал цикл уже на 8-10 статей. ))))

Я знаю одного такого, самостоятельно повторяющего снп 100.)

Я тоже. И насмотревшись как он мучается каждый раз, когда покупает что-то, совсем не хочется себе такую долю (отслеживать 100 акций)!