Стратегия купи и держи. С одной стороны имеет много сторонников, утверждающих, что придерживание пассивного инвестирования прямой, наиболее простой и эффективный путь к достижению богатства. Приводится множество примеров роста котировок компаний, когда за время их владения стоимость возрастает в несколько раз, намного обгоняя по доходности многих активных игроков.

С другой стороны, у данной стратегии много противников, считающих, что ее использование удел, извините за прямоту, недалеких людей, не способных вести эффективную и прибыльную торговлю на бирже. Зачем ждать долгие годы, когда можно получать прибыль уже сейчас, покупая и продавая активы каждый день или каждую неделю.

В этой статье вы узнаете всю правду о данной стратегии, ее преимуществах и недостатках. Как правильно использовать пассивное инвестирование с максимальной выгодой для инвестора. Для когда она подходит и почему она все же наиболее привлекательна по сравнению с трейдингом или активной торговлей.

Суть стратегии

В основе, как понятно из названия, лежит принцип долгосрочного владения активами, в первую очередь, конечно же акциями. Иногда данную стратегию называют "купил и забыл". Инвестор, приобретает акции на длительное время, исчисляемое периодом в несколько лет.

Многие ошибочно считают, что покупая акции на 2-3 года они используют именно данную стратегию. На самом деле это является хоть и долгосрочным, но все таки активным трейдингом, с присущим ему своими недостатками и проблемами. Оптимальный срок при использовании стратегии "купил и держи" должен составлять десятилетия, по крайней мере 10-15 лет точно.

Только в этом случая мы можем получить все выгоды и прелести от данной стратегии.

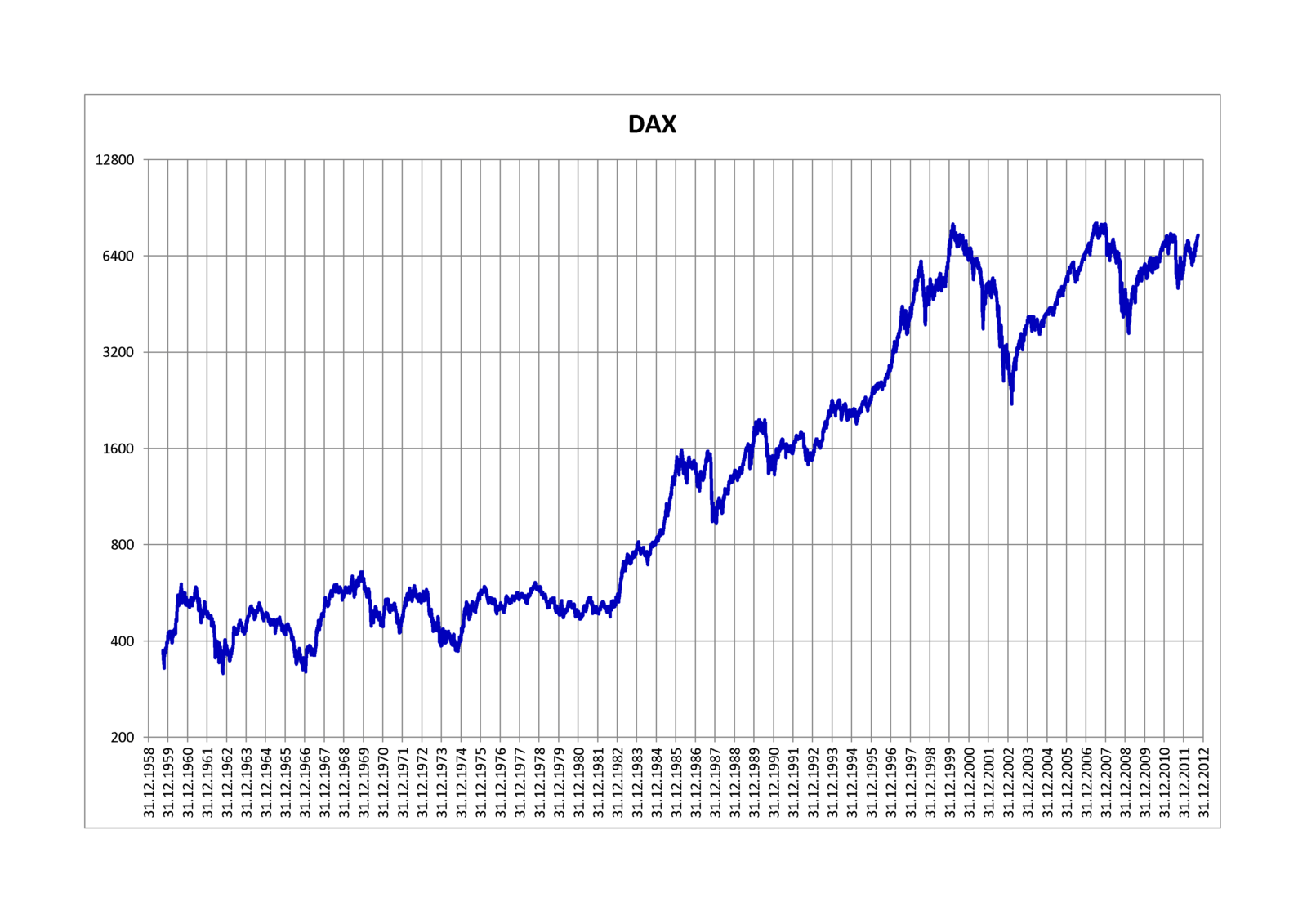

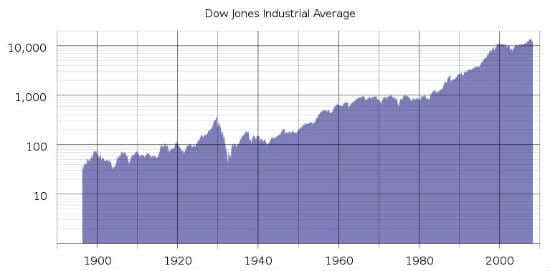

В основе стратегии лежит тот факт, что с течением времени рынок всегда растет. А раз так, то логичнее плыть по течению вместе с ним и не стараться искать новые перспективные точки удачного входа.

Капитализм - величайшее изобретение человечества. Стремление людей стать богаче постоянно заставляет мировую экономику развиваться. Это можно наблюдать на истории на протяжении уже нескольких тысячелетий. Новые производства, новые технологии, рост производства и потребления дают толчок к развитию новых и старых компаний, делая их крупнее и богаче.

А раз так, то почему бы не поучаствовать в росте мировой экономики в целом и отдельных компаний в частности. В итоге, инвестируя в перспективные отрасли и компании, инвесторы начинают богатеть вместе с их владельцами и учредителями.

Все что нужно - это купить акции на длительное время и ждать, ждать, ждать.

Преимущества стратегии

Чтобы понять, почему данная стратегия эффективна, сравним ее с обычным активным трейдингом и узнаем все плюсы и минусы ее использования. И только после можно сделать определенные выводы о целесообразности ее использования. Купил и держи имеет ряд неоспоримых плюсов, которые дают инвесторам ряд очень и очень больших преимуществ перед активными игроками. Вот только основные из них:

- наличие свободного времени;

- низкие издержки при торговле;

- отсутствие налогообложения;

- дополнительная прибыль в виде дивидендов;

- низкие риски и высокая вероятность высокого роста в будущем.

Время

Пассивные инвесторы полностью освобождены от временных затрат связанных с торговлей. Все что нужно, это один раз купить необходимые активы. Активные трейдеры, постоянно отслеживающие свои позиции, проводящие анализ рынка и ищущие новые возможности для покупок, буквально привязаны к рынку. В итоге время затраченное на торговлю у последних в сотни, а то и тысячи раз больше, чем у пассивных инвесторов.

Комиссии

Средняя комиссия брокера и биржи за круг, то есть за покупку и продажу акций составляет примерно 0,15%. Трейдеры могут совершать всего лишь за один день несколько таких действий. Но даже если взять довольно среднюю интенсивность торговли - покупку и продажу на весь капитал 2 раза в неделю, за год набирается уже около 200 сделок или 100 кругов.

В итоге такие игроки отдадут в виде комиссий 15% от своего капитала. Для того чтобы выйти в плюс, нужно по крайней мере иметь доходность от торговли в размере 25-30% годовых. Что является очень хорошим результатом для средних трейдеров. За вычетом торговых расходов - чистый результат составит 10-15% годовых.

А теперь представьте - сколько отдадут денег активные игроки за 10 лет, а за 20? В несколько раз больше их собственного капитала. Есть повод задуматься.

Пассивные инвесторы будут платить всего 2 раза: при покупке и через несколько лет при продаже активов. И очень смешные деньги - 0,15% от суммы. И эта комиссия никак не зависит от срока владения акциями.

Налогообложение

Помимо комиссий за совершение сделок, все обязаны платить 13% налога на получаемую прибыль от своей торговли. Заработали за год 200 тысяч - будьте любезны в конце года отдать государству 26 тысяч. В итоге, у активных игроков их конечная прибыль еще больше снижается.

Если взять пример доходности из предыдущего пункта в 25-30% годовых, после вычета комиссий получаем 10-15% прибыли. Вычитаем 13% налогов - получаем 8,5 - 13% годовой доходности. И опять же налоги нужно платить каждый год. За 10 лет набегает очень приличная сумма.

При использовании стратегии "купил и держи" на длительных периодах владельцы активов, если сумма их активов не составляет несколько десятков миллионов, при продажи полностью освобождены от уплаты налогов, даже если они и получили прибыль.

Дивиденды

Имея в своих активах акции, выплачивающие дивиденды, инвесторы получают двойную выгоду: за счет роста курсовой стоимости акций и дополнительных денежный поток в виде дивидендных выплат. Реинвестирование полученных денег еще больше способствует росту общей потенциальной доходности, приверженцев стратегии пассивного инвестирования.

Средний размер дивидендов в России 4-6% в год. Вроде бы немного. Но с другой стороны - это просто дополнительный доход, увеличивающий вашу общую прибыль. Также не следует забывать, что обычно с ростом стоимости акций, увеличивается и размер выплачиваемых дивидендов.

Поэтому получаемые сейчас 6% на акцию, стоящую сегодня 100 рублей, при ее росте например до 300 рублей, возможно будет давать вам 18-20 рублей, что будет соответствовать 18-20% годовой доходности на вложенный ранее капитал.

Положительное ожидание

Как было сказано выше, с течением всей истории мировая экономика развивалась. Инвесторам это дает право предполагать, что данный рост продолжится и в будущем. А раз так, то вероятность роста акций практически равна 100%. Главное условием является именно длительный период инвестирования.

Если посмотреть все развитые мировые рынки, то на любом десятилетнем интервале не было ни одного убыточного периода. Это значит, что покупка активов в любое время, через 10 лет практически гарантированно принесет вам прибыль. И при увеличении горизонта инвестирования - увеличивается потенциал прибыли и снижаются риски в разы.

Доходность активных игроков состоит из череды убыточных и прибыльных сделок, которые складываются в такие же месяцы и годы. То есть не факт, что получая прибыль за прошлый год, трейдер получит доход в следующем. И длительность торговли никак не влияет ни на его доходность, ни на риски - они всегда одинаковые. И не факт, что в пользу трейдера.

Недостатки стратегии

Несмотря на множество весьма существенных плюсов, пассивное инвестирование имеет ряд минусов, которые могут существенно повлиять на финальную доходность, а в некоторых случаях сделать ее вообще не пригодной для использования.

Основные недостатки следующие:

- длительный срок инвестирования;

- правильный выбор акций для покупки;

- возможность банкротства;

- высокие риски.

Длительный срок инвестирование

Стратегия рассчитана именно на долгосрочное использование и не позволяет получать финансовый результат уже завтра или через месяц, год. Даже если котировки вырастут, это будет "бумажная прибыль", которой инвесторы никак не смогут воспользоваться в данный момент.

Поэтому, если вы планируете вложения на 2-3 года, это стратегия не для вас. Вы должны забыть про ваши инвестиции минимум на 10 лет, чтобы потом сорвать большой куш от роста котировок за это время.

Выбор акций для покупки

Для получения эффективного результата нужно обладать определенными знаниями в области финансов и уметь анализировать отчетность компаний и как следствие их дальнейшие перспективы. В противном случае, есть вероятность не получить запланированную доходность, если вы купите акции наобум.

Высокие риски

Покупая активы, вы берете на себя высокие торговые риски, связанные с возможным поведением котировок в будущем. Ведь цены могут не только расти, но и снижаться. Особенно чувствительны акции к падению в момент кризиса, когда их стоимость под влиянием общего настроения рынка могут падать на 30-50%.

В некоторых случаях, даже проведя тщательный анализ и приобретя акции, вполне успешная компания сегодня, через год может оказаться на грани банкротства. В итоге инвесторы могут потерять большую часть капитала. В худшем случае практически все свои вложения.

Улучшаем стратегию

Несмотря на отличные преимущества, ее минусы делаю стратегию очень рискованной. Поэтому в чистом виде ее использование нецелесообразно. Автор данной статьи использует стратегию " купил и держи" уже в течение нескольких лет и нисколько об этом не пожалел.

Внеся в нее небольшие изменения и дополнения, которые убрали из нее все негативные моменты, сделав ее практически идеальной для пассивного долгосрочного инвестирования. В итоге получился некий симбиоз различных стратегий, позволяющих инвесторам получать вполне достойный результат и самое главное с практически нулевыми рисками.

Еще одним существенным плюсом является возможность использования стратегии абсолютно всеми инвесторами. Вы даже можете вообще не разбираться в фондовом рынке и нечего не знать не про фундаментальный и технический анализы, вам не нужно читать и смотреть финансовые новости. Все что от вас потребуется - это несколько часов свободного времени в год.

Покупаем индексы

Инвестируя деньги в индексы, вы покупаете весь рынок целиком. Это позволит вам избавиться от необходимости анализа и покупки отдельных акций. В итоге риски, возникающие при банкротстве или возникновении проблем у отдельных компаний практически никак не скажутся на вашем состоянии портфеля.

Например, в индекс ММВБ входит 50 крупнейших акций российской экономики. И у большинства их доля в индексе составляет 1-3%, а у некоторых даже ниже. В итоге, даже если одна из компаний обанкротится ваши потеря составят аналогичную долю.

Если же взять например американский S&P 500, в который входят 500 крупнейших компаний, вы вообще практически не заметите, если котировки одной или двух компаний из вашего портфеля упадут до нуля.

На практике это практически невозможно. Индекс регулярно пересматривается раз в квартал. И если у какой-либо компании начинаются финансовые проблемы, ее доля в индексе будет плавно снижаться, вплоть до полного ее исключения. Можно сказать, что в индекс входят только здоровые и перспективные крупнейшие компании, на которых держится вся отечественная экономика.

По статистике доходность индексной стратегии превосходит 95% результатов всех инвесторов на длительном интервале времени.

Поэтому покупаем ETF, позволяющий приобретать весь рынок целиком.

Диверсификация и распределение активов

И хотя покупка индекса уже является неплохой диверсификацией, можно еще больше снизить возможные риски и немного повысить общую доходность. Речь идет о покупках ETF не только своей страны, но также других ведущих стран.

Зачем это нужно?

Все рынки в одно и тоже время ведут себя по разному. Одни могут расти, другие находится в нисходящем тренде. Покупка рынков разных стран с отрицательной корреляцией, позволяет, во-первых, снизить страновой риск, во-вторых, получать более устойчивый результат от своих вложений.

Яркий тому пример, резкая девальвация национальной валюты в 2014 году, когда курс доллара вырос в 2 раза. Если вы в то время владели активами других стран, то их стоимость в вашем портфеле выросла бы на аналогичную величину. В итоге вы получили бы своеобразное страховку от таких перепадов и смогли бы неплохо заработать.

Обычно доля отечественного рынка в вашем портфеле должно составлять примерно половину. Остальные деньги распределяются между другими странами в определенной пропорции. Важно условием дальнейшего инвестирования является поддержание этой пропорции на протяжении всего срока.

Это позволит вам при изменении пропорции продавать подорожавшие активы по наиболее высоким ценам, а на эти деньги выкупать снизившиеся рынки по низким ценам. Но лучше делать немного по другому, чтобы не платить лишние деньги в виде комиссий и полностью уйти от налогообложения. В этом поможет....

Стратегия усреднения

У долгосрочных инвесторов, использующих "купил и держи", с течением времени будут появляться "лишние" деньги, на которые они будут покупать новые активы. Используя метод распределения активов, для поддержания заранее установленной пропорции активов в портфеле, нужно будет покупать то, что в данный момент снизилось или доля в вашей пропорции упала. В итоге это даст вам подсказку, какие рынки в данный момент наиболее дешевые по сравнению с другими и вы будете покупать рынок практически на дне, по бросовым ценам с высоким потенциалом дальнейшего роста и как следствие с более высокой нормой прибыли.

Особенно выгодные сделки у вас будет в кризисные периоды. В то время когда все будут продавать, убегая с рынка, вы будете инвестировать. За периодом падения всегда идет резкий рост. И именно те, кто не испугался и покупал, зарабатывают самые большие прибыли. В итоге стратегия усреднения способна приносить дополнительно несколько процентов к годовой доходности.

Выводы

Использование стратегии пассивного инвестирования "купи и держи" способно дать весьма впечатляющий результат. Следуя простым алгоритмам покупки "правильных" активов, в нужное время, даже люди, далекие от финансовых рынков, могут обогнать по доходности большинство трейдеров, инвестиционные компании и банки.

Единственным и весьма существенным недостатком является длительный интервал инвестирования. Именно по этой причине данная стратегия не очень популярна, когда результат приходится ждать много лет. Однако она идеально подходит для формирования капитал на безбедную старость или достижения устойчивого финансового положения, позволяющего спокойно жить на полученную прибыль.

«на о бум» — это просто феерично

В 2014-2015 году курс доллара рос не очень сильно, если вообще рос. А вот рубль упал в два с лишним раза

Курс доллара не рос по отношению к чему? Рубль упал в два с лишним раза по отношению к чему? Ваш комментарий из сплошных противоречий.