Периодически меня посещают мысли о пересмотре состава активов в портфеле. Если раньше был только один провайдер (FINEX), то сейчас их количество увеличилось кратно. Сбербанк, ВТБ, Альфа, ITI, Тинькофф, Газпромбанк. И каждый предлагает по несколько видов биржевых фондов. С различными комиссиями. Высокими и не очень. Короче, выбор есть.

Выбор биржевого фонда

По совокупности всех комиссий, можно найти более дешевые фонды, чем есть у меня в портфеле. Даже небольшая разница за управление, в десятые доли процента, позволит сэкономить десятки-сотни тысяч в будущем.

Некоторые фонды имеют налоговые льготы, которых нет у Finex. В частности это касается инвестиций в российский фондовый рынок. По простому, российские фонды покупающие российские ценные бумаги официально освобождены от уплаты налогов на прибыль (в том числе дивидендов). За счет экономии на налогах, можно получать дополнительную доходность.

Статья в тему: Срытый плюс российских фондов

Как говорится "Дурная голова - ногам покоя не дает". Хочется всегда иметь у себя самый выгодный фонд, среди всех доступных на Мосбирже предложений.

И тут рынок как раз упал. Хорошая возможность произвести обмен биржевых фондов в портфеле. Продать одни, купить другие. При этом сэкономив на комиссии за сделки купли-продажи. И уйти от налога на прибыль.

Почему именно менять фонды на падении? Подробно рассказал про это в статье: 5 полезный действий, которые можно сделать при падении рынка.

Напомню, про структуру портфеля "Миллион с нуля":

- 80% вложено в ETF на акции.

- 20% - ETF на облигации.

Акции:

- FXUS (Американский рынок);

- FXCN - (КИТАЙ);

- FXDE (Германия);

- FXRL (Россия).

Облигации:

FXRU и FXRB (евробонды с рублевым хеджем и без).

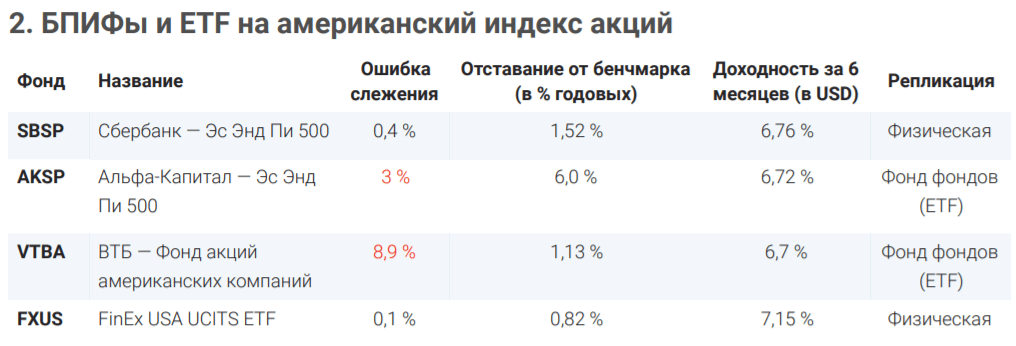

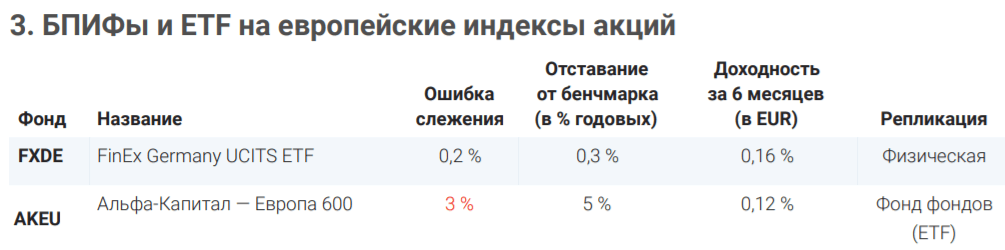

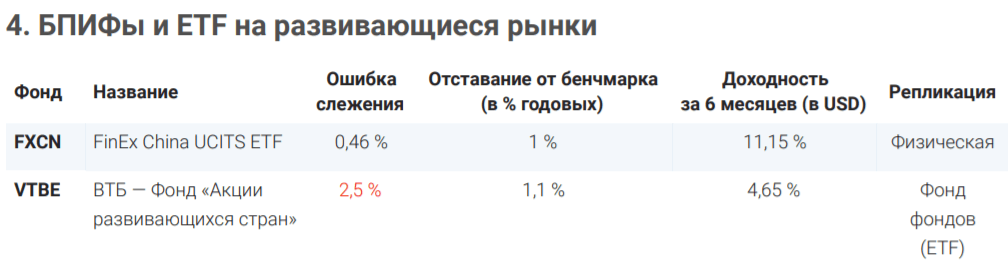

Я постоянно держу руку на пульсе. Слежу за появлением новых продуктов на рынке и изменением комиссий существующих. И периодически сравниваю результаты работы фондов. Как раз в тему попалась статистика-сравнение от FINEX. По российским биржевым фондам: БПИФ и ETF (данные на 6 марта 2020). Привожу ее ниже (дословно, с комментариями провайдера).

Сразу скажу. Не доверять опубликованным данным - оснований нет. Иначе, конкуренты давно засудили бы провайдера за недостоверную информацию.

Так как презентация представлена Финекс, общий посыл идет на восхваление линейки именно своих продуктов. И "ругательством" конкурентов. Но определенные выводы можно сделать (я просто ОХРЕНЕЛ от результатов работы некоторых фондов и понял, куда я точно не понесу свои деньги).

Итак смотрим.

Сравнение БПИФ и ETF на акции

Как читать данные? Что это значит?

- Фонды отслеживают один и тот же базовый индекс (RTS TR — в случае FinEx и Московской биржи — в случае БПИФа Сбербанка).

- Фонд Сбербанка, благодаря льготному режиму налогообложения, обладает форой перед FXRL: ему не нужно платить налог на дивиденды, ставка которого для ирландских ETF составляет 10%.

Другими словами, при наличии дивидендной доходности индекса на Московской бирже на уровне 6,3% (по итогам 2019 года) и реализации эффективной инвестиционной политики ПИФ должен был бы обыгрывать ETF на 0,63% в год. Как видно из статистики, подобных результатов российскому инструменту достигнуть не удается. Несмотря на значительный объем активов под управлением. - Качество следования индексу Московской биржи для БПИФа остается невысоким. Ошибка следования в размере 1,5%, против 0,5% для FXRL — это признак того, что результаты его работы, в том числе опережение на отдельных временных участках FXRL, являются случайными. В 5% случаев фонд может отклоняться от заявленного индекса почти на 3%.

- Все ПИФы не слишком хорошо справляются со своей работой: ошибка следования в несколько раз или даже на несколько порядков превышает уровень, принятый в индустрии индексных фондов.

- Все как один демонстрируют как большое отставание от индекса, так и ошибку следования. Например, ошибка слежения в 3% говорит о том, что вы в 5% случаев можете недополучить доходность в 6%, а при ошибке 8,9% — целых 17,8%.

- ПИФ не справляется со своей работой: ошибка следования на порядок превышает уровень ошибки следования, принятой в индустрии индексных фондов.

- Результат предсказуем: значительное отставание от заявленного индекса и непредсказуемость инвестиционных результатов связаны с низким качеством следования за заявленным индексом.

- ПИФ не справляется со своей работой: ошибка следования на порядок превышает уровень ошибки следования, принятой в индустрии индексных фондов. VTBE, несмотря на то, что является фондом фондов и отслеживает индекс путем покупки ETF iShares EM, все равно не справляется с задачей отслеживания индекса.

- Важно помнить, что китайский рынок является основным драйвером индекса развивающихся рынков. Стоит задуматься над тем, насколько оправдана столь дорогая диверсификация с помощью БПИФа с отставанием от заявленного индекса и непредсказуемым результатом из-за высокой ошибки следования.

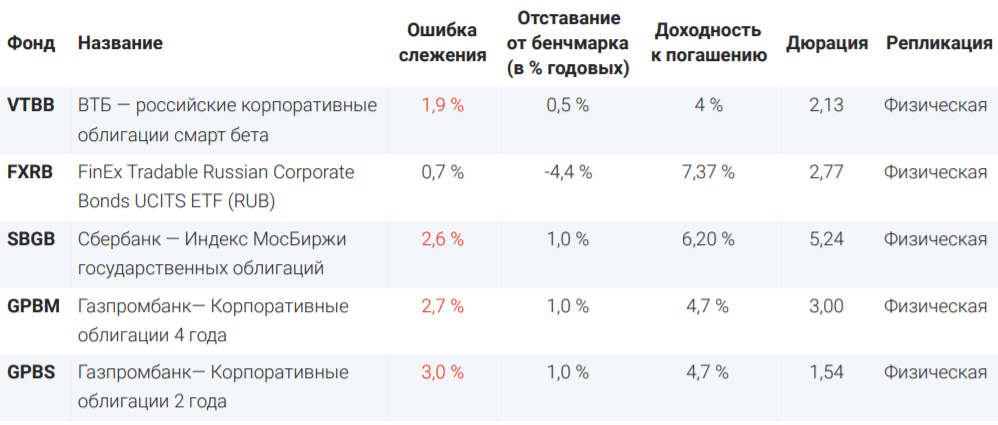

Сравнение БПИФ и ETF на облигации

- Во-первых, при выборе БПИФа или ETF на облигации, инвестору стоит определиться с уровнем риска, который он готов принять. Чем более консервативен инвестор, тем меньше должна быть дюрация облигационного портфеля фонда. Дюрация показывает, насколько чувствительна цена облигации при изменении ставки Центральным банком (чем выше дюрация, тем больше риск снижения цены облигаций и, соответственно, фонда в ответ на рост процентных ставок).

- Во-вторых, стоит обратить внимание на ошибку слежения. Она отражает качество следования за индексом-бенчмарком. На практике ошибка слежения показывает, насколько сильно результаты фонда могут отличаться от результатов индекса.

- БПИФы не справляются со своей работой по отслеживанию индекса: ошибка слежения по ним находится в интервале от 2 до 3%, что на несколько порядков выше FXRB с ошибкой слежения 0,7%.

- Стоит обратить внимание, что фонды GPBM и SBGB характеризуются высокой дюрацией, а следовательно, инвестиции в них связаны с большими рисками.

- За счет рублевого хеджирования и низкой дюрации FXRB показывает самую высокую доходность к погашению в 7,37%. У ближайшего по дюрации БПИФа GPBM доходность к погашению оказывается в полтора раза ниже — только 4,7%.

- Фонды отслеживают еврооблигации российских эмитентов, включая государственные. Например, их нетрудно заметить в БПИФе Сбербанка и ITI ETF.

- БПИФы и ITI ETF не справляются с работой по отслеживанию целевого индекса —ошибки слежения БПИфов, как и в других фондах, в разы выше показателя для FXRU.

Важно: более высокая доходность фонда RUSB объясняется в два раза большей дюрацией и более низким рейтингом бумаг по сравнению с FXRU (BB против BBB+). В связи с этим инвесторы должны быть готовы к существенной потере стоимости при вложениях в этот инструмент на фоне роста неопределенности на рынке.

Резюмируя

Да.... до западных аналогов (зарубежные ETF) нам еще есть куда расти. Все или очень дорого, либо управляется не очень качественно.

Как показала статистика, особой альтернативы Finex пока нет (с моей точки зрения и стратегии). Состав портфеля менять не буду. Остаюсь в тех же ETF.

Удачных инвестиций в "правильные" ETF!

FinEx, ктстати, в упомянутом материале сделал очень существенный акцент на наличие внутреннего арбитража (контроля) со стороны независимых участников. У наших БПИФов внутреннего контроля по закону не полагается, а поэтому крутят бабулесы как хотят.

Спасибо за обзор.

Очень хороший сайт.

Добавлю свое мнение. Надеюсь будет интересно.

Вообще я хорошо отношусь к БПИФам от Сбера… но этот обзор многое прояснил…

по индексу Мосбиржи мутят получается на налогах с дивами, недоплачивают…))) но разница с Финексом мизерная…

Однако доверия к Сберу из-за резиденции в РФ намного больше, чем к Финексу в Ирландии…

По СмП 500 примерно то же самое…

Дальше…

На гособлигации рублевые Сбер — единственный провайдер.

У него есть БПИФ на индекс корпоратов 1-3 года. Если его миксануть 50/50 с индексом на гособлигации, то волатильность (и дюрация) и доходность будет оптимальной в рублях.

Теперь о еврооблигациях…

Погляди просто просадку с начала кризиса с февраля на сегодня по FXRU, FXRB и SBCB…

По диверсификации внешнее SBCB проигрыет, однако по качеству эмитентов и бумаг ВЫИГРЫВАЕТ… У FXRU дикая просадка по сравнению с SBCB…

Кроме того, если понаблюдать графики фондов Финекса, то видно большие тени свечей очень часто, что по-моему означает «замуты» маркет мейкера фонда не в пользу держателей его паев. Это увеличивает волатильность…

В Финексе по как по мне хорошие отсутстувующие в Сбере етф на индексы

FXIT, FXCN, FXDE…

Интересная мысль. Очень хотелось бы увидеть комментарий автора

Не понимаю, как VTBE и VTBA будучи фондом фондов отстают от бечмарка? Как такое возможно? Они ведь просто покупают акции Ishares, который таким отставанием не страдает?

Потому что это банк и ук хапуг, которая привыкла жрать в 3 рыла…))) да и вообще опасно иметь дело и с этим банком, и с этой ук… х.з. что при смене власти будет

Так же интересует вопрос, а сам ETF Ishares тоже имеет такие показатели и расхождения с индексом?

Расчётная цена пая БПИФа, которая вычисляется в 23:59, то есть в нерабочее время, используется сугубо для отчётности для выполнения требований законов РФ. По ней ошибку слежения определять неправильно для БПИФов. А финекс ее именно так и вычислял, судя по источникам которые указаны в их статье.

Надо сравнивать реальные сделки на МосБирже, расчетные стоимости в рабочее время итд

В идеале конечно нужно сравнивать середины между ценой предложений покупки и продажи от маркетмейкеров в одно и то же время дня для etf и БПИФов. Потому что количество сделок относительно небольшое, и у одного инструмента может быть последняя сделка (цена закрытия) например в 18:20, а у другого в 18:40, а бенчмарк тем временем может вырасти или упасть.

Финекс вместо того чтобы бумагу марать, лучше бы в России компанию зарегистрировал, чтобы вместо FXRL создать БПИФ на индекс Мосбиржи и не платить налоги на дивиденды как Сбер и ВТБ,

а также сделал ETFы (или БПИФы — не принципиально) которые покупают иностранные ETF от vanguard/ishares/spdr, но не с такой конской комиссией посредника как у ВТБ и Альфы, а что-то вроде 0,10%. А они все пытаются самоутвердиться физической репликацией и сами дерут такие же конские комиссии.

Абсолютно верно!

Фонды FinEx 50-75%% времени торгуются с нехилой премией в среденм 5%, а как еще ММ зарабатывать бабло. Не трудно догадаться за счет чего FXRL не отстает от своего индекса, даже с учетом 10.4% налога на дивиденды.

https://rusetfs.com/etf/report/FXRL?options=vs%3DRTSTRN

И сравнение FXRL с убогим БПИФ VTBX — https://rusetfs.com/etf/report/FXRL?options=vs%3DVTBX

Добрый день! Во-первых, спасибо за интересную и увлекательную рубрику. За сайтом слежу уже года 3-4.

Я отношусь скептически к индексному индексированию, особенно в РФ и особенно для людей, которые только начинают формировать свой капитал с нуля. И в доказательство своего мнения часто привожу в пример…вашу рубрику:))

Уже сейчас, беря во внимания результаты вашего эксперименты, можно сказать, что очень спорно, что на сроке инвестирования в 10 лет метод, которые представили в рубрике обойдет комбинацию ИИС с типом вычета А, с возможностью получит купоны на банковскую карту (например, брокер ВТБ) + ОФЗ тупо на все деньги. Т.е. берем и каждый месяц на 5 тысяч покупаем ОФЗ, получаем налоговый вычет и получаемые опять же реинвестируем на тот же ИИС и на следующий год получаем налоговый вычет и с этих купоном. Получается эффект сложного процента, но и на вычеты. Например, в первый год инвестируем 60 тысяч и получаем 3900 купонами+7800 вычетом…Просто посчитайте и увидите, что это выгоднее.

Можно добавить немного акций ГФ, которые выплачивают дивиденды. Повторюсь прошло полтора года с начала рубрики, и я не уверен, что на сроке 10 лет, вы сможете наверстать потерянное, даже при том, что на длительных сроках инвестирования акции выгоднее облигаций Тем более сколько сэкономленных нервов? Не надо мучиться из-за комиссии фондов, ошибок слежения, париться из-за налогов, которые выплачивает Финекс на дивиденды и т.д. Ну а если говорить про зарубежных брокеров, то там с недостатками все ясно. Вы делали статью на эту тему.

Год практически изучал все возможные материалы по индексному инвестированию, как в РФ, так за рубежом и пришел к выводу, что это не лучший выбор для тех, кто начинает создавать свой капитал. Для тех, кто живет в России и инвестирует через брокера РФ. Основной плюс индексного инвестирования-широкая диверсификация не играет существенной роли при небольших объемах капитала. Можно так всю жизнь собирать 500 тысяч, зато с широкой диверсификацией.

Биржевые индексы — это хороший вариант для тех, у кого уже есть солидные финансовые ресурсы и им важно именно сохранение капитала. По крайней мере, пока у нас не появятся фонды с комиссиями, как Западных странах и к тому же, которые выплачивают дивиденды, или не отменят ИИС.

Еще раз, благодарю за рубрику и ждем продолжения!

Здравствуйте, автор. Прочла все ваши статьи и если вас не затруднит, очень прошу, подскажите что же все же брать в мой будущий портфель. Хочу открыть ИИС в тинькоф, являюсь клиентом. Имею 30 000 р. Буду вносить как Вы по 5000 р. Взять 4 ETF как у вас и евробонды или же взять FXRW (не смотрела, облигации туда входят?) и FXRL ? Буду очень признательна Вам. В подсчетах как докупать, сохраняя процентное соотношение, пока не сильна, но буду учиться.

Добрый день, Наталия!

Чтобы принять какое-то решение, нужно понять что оно дает (плюсы и минусы).

Мой портфель (миллион с нуля) — 6 разных ETF. Альтернатива (ваш вариант) — 2 фонда на акции (FXRW+FXRL) + ETF на бонды (FXRB и (или) FXRU) — итого 3 или 4 etf. В плане управления разница не сильно большая. Смысл все равно будет один и тот же — поддержание заданных пропорций докупкой отстающих.

Как говорил один умный человек, лучше сразу научиться делать нормально (потеряв время), чем потом переделывать (потеряв еще больше времени). Это я про то, если вы решите выбрать вариант с меньшим количеством фондов, а потом в будущем перейти на другую стратегию. Тогда придется продавать — а это расходы на операции + налоги. И переход может «съесть» всю потенциальную выгоду.

Честно говоря, я бы не заморачивался, а взял вариант с FXRW. Управлять таким портфелем немного проще …. но я такой человек, что если где-то можно сэкономить, то обязательно воспользуюсь этим.

В чем экономия? В комиссиях фонда 0,9% против 1,36% в год. Разница почти в полпроцента.

Как это перевести в деньги (выгоду-невыгоду) в вашем случае? Очень примерно посчитаю ….

Вы вкладываете 30 тысяч + 60 в год (если помесячно по 5 тысяч). Пусть на FXRW будет приходится 70% доли всех денег. Остальные 30% на бонды и FXRL

Тогда за 3 года (минимальный срок жизни ИИС) вы отдадите сверху около 2,2 — 2,5 тысячи рублей.

В принципе, если вам не жалко терять эти деньги (60-70 рублей ежемесячно), ничего критичного я не вижу.

Кажется, что это немного. Особенно за 3-х летний период. Но лучше заранее вырабатывать привычку по максимальному снижению расходов. Если вы и дальше хотите продолжать инвестировать. Дальше потери будут расти как снежный ком…

На 5-ти летнем интервале — полпроцента съест 5.5 тысячи

За 10 лет — уже 30 тысяч.

За 15 лет — доп. расходы перевалят за 100 тысяч.

За 20 лет — почти 200 тысяч.

И это просто за то, у вашего фонда комиссии чуть больше.

Спасибо, что разъяснили. Буду тогда строго создавать портфель как и Вы! Теперь насчёт самого важного. Поддерживать структуру портфеля. Можете на одном примере по всем 6 позициям рассказать как сделать ребалансировку?

Доброго времени, автор. Посмотрела комиссии FXRW ETF и там указано, что Общий уровень расходов (общая комиссия) — 0,99%

Они понизили комиссию или 1.36%, о которой вы говорили, это другое?

Разобралась с комиссией FXRW! Это они так завлекают…

А вы могли бы на примере 6 позиций в портфеле показать как делать ребалансировку. Допустим, ETF Америки и России подешевели, а Китай и облигации подорожали. Надо сложить все стоимости на момент покупки вместе и прибавить сумму внесения? А затем подешевевшие акции докупить до назначенного нами изначально процента? ИЛИ КАК? Технически не догоняю пока

Пропорции считаются суммарно от всего счета (бумаги+деньги).

Давайте на примере только двух активов покажу.

Например Америка и Россия — выделяем по 50% на каждую. Купили на 80 тысяч (по 40 тысяч на ETF).

Через месяц вносите на счет 20 тысяч.

За это время Америка выросла до 50. А Россия упала до 30 тысяч. Суммарно на счете у вас будет 100 тысяч (80 в ETF и 20 наличка).

Нужно восстановить пропорции 50/50. От 100 тысяч получаем должно быть по 50 тысяч на каждый ETF.

Америку не трогаем — у нас как раз текущая стоимость — 50 000. Значит докупаем Россию на всю сумму (на свободный кэш — 20 000).

Прочитал новое сравнение от FinEx: https://www.finex-etf.ru/upload/iblock/c14/220920_ETF_vs_BPIFs-fin.pdf. Интересно, что они приводят не все бПИФы. Например, на российский рынок акций есть только Сбер, нет ни VTBX ни TMOS, например.

VTBX и TMOS относительно новые фонды. И по ним еще нет статистики, чтобы делать выводы.

Но в целом — «каждый кулик свое болото хвалит». Понятно, что презентация — это реклама продуктов Finex.

Но определенные выводы (о всяком «хламе» на нашем рынке) сделать можно. Лично я рассматривают представленную инфу в этом ключе.)))

Что интересно, они оставили примечание про повышенную доходность RUSB при том, что она у него стала наоборот ниже — 1.8%. Или это ошибка, на самом деле непонятно, почему такая низкая.

пару слов про GBPM: владею им почти 1 год, +9,04% на сегодня , что очень не плохо для фонда облигаций. при любом раскладе GBPM обыгрывает банковский депозит даже со всеми ошибками слежения/ отставания-обгона неявного бенчмарка в этом случае.

подержу 3 года , там дальше видно будет. конечно, инструмент сырой: торги бывают нулевые за день, стакан пустой, спред 100 руб и т.д. но задачу свою выполняет, а именно переиграть депозит ставки (4.5-5 %максимум) в относительно консервативном инструменте.

Спред 100 рублей конечно жесть!!!!

К слову … сравнивали ли вы доходность (с момента вашей покупки) с другими аналогами? У меня многие облигации (отдельные бумаги) выросли на 3-5% + купонная доходность. В итоге за год +10% и выше. Бумаги со средними сроками до погашения 3-4 года (дюрация почти как у GBPM).

Мне кажется, если изменений ставки не будет — у вас в след. год и будет доходность на уровне банк. депозитов + небольшая премия к доходности за счет того что это облигации.

«Спред 100 рублей конечно жесть!!!!» — только на продажу -100 р, покупка 0, так и фонд стоит 58,5 К. отдельные облиги так и не купил, чета не лежит к ним душа, скучно и муторно выбирать… так в общем я тут и не гонюсь за супердоходностью, у фонда комса самая маленькая из аналогичных, за 3 года вполне 20 % устроит.