За период с 1871 года по наши дни, рынок акций США показывал среднегодовой рост в 4,4%. Без учета дивидендов. Включение дивидендных выплат повышает прибыль до 9% годовых. Реальная (очищенная от инфляции) доходность - 6,9% в год.

Отлично! История на нашей стороне. Но ...

Фондовый рынок (и акции том числе) сильно волатильная штука. Никогда неизвестно, что принесет инвесторам следующий год. Прибыль или убыток.

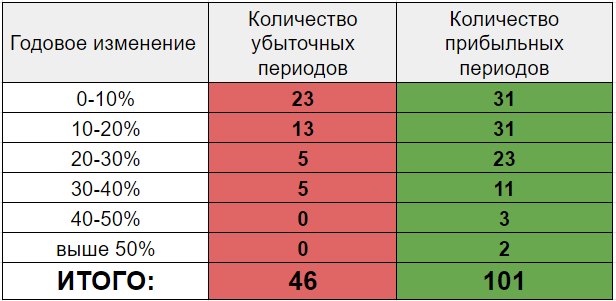

За рассматриваемый период, акции проседали на 30-40% в 1917, 1931, 1937, 1974 и 2008 годах. Еще 5 отдельных лет приносили инвесторам убытки в диапазоне 20-30%. Было 13 годовых периодов с просадкой в 10-20%. И 23 временных интервала, где потери не превышали 10%.

За полтора столетия фондовый рынок США имел отрицательную доходность 31% времени .

С другой стороны мы получает, что 69% времени рынок растет.

В таблице статистика по прибыльным и убыточным годам с размером роста или падения за полтора столетия.

Значит ли это, что мы можем гарантированно заработать на инвестициях?

Статистика говорит о положительном исходе. Вкладывай деньги на долгий срок. И учитывая, что на каждый один убыточный год приходится 2 прибыльных - мы получим прибыль обязательно!

Не факт!

Рассмотрим доходность на различных интервалах времени:

- 1 год;

- 5 лет;

- 10 лет;

- 20 лет.

Если рассматривать доходность отдельно по годам, то самый лучший год мог принести 53,2% прибыли. Самый худший - 37% убытка. Бывали случаи, когда рынок находился в отрицательной зоне 2-3, и даже 4 года подряд.

Диапазон 5 лет. На пятилетних интервалах отрицательный результат уже случается гораздо реже. Но он все же есть. Максимальный убыток -11,7%. Прибыль - +28,5%.

Расширяя горизонт инвестирования до 10 лет, количество убыточных периодов вновь сокращается. Как и возможный убыток (до 4,1%).

На интервале в 20 лет - нет ни одного убыточного периода. Среднегодовая доходность инвестиций составляла от скромных 0,5% до 13,2%. В среднем имеем 6,7% годовых.

Ниже, доходность на различных временных интервалах. От года до 20 лет.

Главный вывод! Планируете вложить деньги на период до 5 лет? Несмотря на хорошую потенциальную доходность рынка акций, не забываем, что на коротких периодах ему присуща высокая волатильность. И лучше выбрать что-то чуть менее доходное, но и с меньшими рисками. Например, облигации.

Второй главный вывод! При увеличении горизонта инвестиций, снижается вероятность получения убытков.

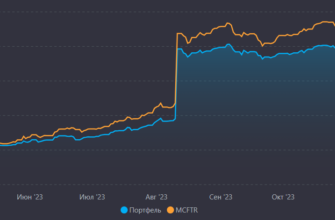

Продолжение: Миллион с нуля №29 — сколько заработано за 5 месяцев

Добрый день!

Хотел поинтересоваться по стоимости всех ETF фондов в нашем портфеле. Ввиду того, что доход постоянно реинвестируется и прибавляется к стоимости акции ETF, то через лет 5-10 стоимость каждой многократно возрастет (надеюсь), а спустя 20 лет будет заоблачной для покупки новыми инвесторами. Разве в таком случае фонд не будет заинтересован в более низкой стоимости с целью большего охвата вкладчиков (не каждый может себе позволить например при стоимости 20-30 тысяч за акцию)? Или у них есть какой то срок обращения или может выпускаются новые выпуски по более низким ценам?

Второй вопрос про доходность ETF. При анализе доходности на сайте Финекса прослеживается, что стоимость чистых активов на одну акцию отличается от эталонного индекса причем в отрицательную сторону. Ведь если учесть, что фонд акций Китая, Великобритании, Австралии и прочих содержат акции на которые начисляются дивиденды, которые реинвестируются тем самым стоимость акций ЕТФ должна превышать сам индекс, даже с учетом комиссии фонда. Однако она отстает, причем разрыв увеличивается с каждым годом. В чем тут причина?

Аналогичная ситуация и с FXRU, однако прямо противоположная с FXRB. Хотя облигации должны быть практически непоколебимы ибо цена практически не меняется за исключением влияния доллора

При сильном увеличении стоимости акций или ETF компании могут производит сплит. Кстати у финекса так было несколько месяцев назад по еврообондам.

Стоимость уменьшили в 10 раз, с 7 тысяч с копейками до 7-ми сотен.

У кого были акции на руках в портфеле на тот момент, вместо одной получили 10. По деньгам все тоже самое.

можете почитать здесь про дробление акций — https://vse-dengy.ru/fondovyiy-ryinok/birzha/droblenie-aktsiy-ili-split.html