В этой статье я постараюсь кратко, но в тоже время максимально полно и простыми словами рассказать всю основную информация по облигациям. Основные виды облигаций, их характеристики и параметры, от чего зависит доходность и сколько можно заработать. Это будет своего рода краткий курс для начинающих.

В последнее время наблюдается просто невероятный рост заинтересованности населения по поводу облигаций. Одной из главных причин - это выпуск минфином народных облигаций, которые может приобрести любой человек и предлагающих доход, немного выше, чем по банковским вкладам. Соответственно, люди начинают искать информацию по данному вопросу, как альтернативу депозитам.

Действительно, по ценным бумагам можно получать прибыль больше классических депозитов. Но многие не совсем представляют, что же представляет собой облигации. В отличии от привычных нам вкладов, облигации имеют множество различных характеристик и особенностей, напрямую влияющие на итоговую доходность.

И новичок просто теряется от многообразии возможностей, доступных для покупки. Что выбрать из несколько сотен обращающихся на рынке и самое главное, куда обращаться, чтобы приобрести облигации.

Основы

Облигация - это ценная бумага, дающая право ее владельцу на получение заранее известного дохода в будущем в виде выплат по купону и полное погашение в конце срока по номиналу.

Проводя аналогию с банковскими вкладами, вы покупаете облигацию (открываете вклад) по заранее известным условиям доходности (процент по вкладу). За это время вы получаете купонный доход (проценты по вкладу). По истечении срока - облигация погашается (вклад закрывается) и вам возвращают деньги (тело депозита).

Пример довольно условный, так как по долговым ценным бумагам есть еще много других параметров, кардинально отличающих их от банковских вложений.

Одно можно сказать точно...

Доходность по облигациям практически всегда превышает банковскую.

Облигации выпускает эмитент с целью привлечения денежных средств. В большинстве случаев - это гораздо дешевле, чем брать кредит и позволяет собрать необходимую сумму в кратчайшие сроки. Покупая облигацию - вы даете кредит эмитенту и зарабатываете на том, что он пользуется вашими деньгами в течение определенного времени.

Параметры облигаций

Какие параметры есть у банковских вкладов? Обычно это проценты по вкладу, срок вклада, максимальная и минимальная сумма, возможность пополнения и снятия. У долговых бумаг спектр более широкий:

- номинал;

- рыночная цена;

- срок обращения;

- размер и вид купона;

- периодичность выплат;

- 2 вида доходности;

- вид облигаций;

- оферта;

- дюрация;

- кредитный рейтинг.

Вкратце пробежимся по ним, для более лучшего понимания.

Номинальная стоимость

Каждая облигация имеет номинал, который будет будет оставаться постоянным. Обычно номинал облигаций, обращающихся на российских биржах равен 1 000 рублей. Это так называемое тело депозита. Выпустили облигации за 1 тысячу за штуку, но в течение времени их стоимость может меняться. Например, будет большой спрос и за них могут давать больше. Такие облигации легко продаются на 10-20% выше их номинальной стоимости.

Верно и обратное. В неблагоприятных ситуациях, цена на рынке может быть ниже номинала.

Облигация всегда погашается по номиналу.

Независимо от цены, за которую вы купите облигацию - по истечении срока обращения, эмитент выплатит вам сумму, эквивалентную именно номиналу бумаги.

Рыночная цена

Это стоимость облигаций на рынке на данный момент, цена, за которую вы можете ее продать, не дожидаясь срока погашения. Она может быть как выше, так и ниже номинальной. Определяется реальным спросом и предложением на рынке.

Срок обращения

Все облигации выпускаются на ограниченный срок, это может быть и 1 год и 5 лет или даже 10-30 лет. За это время владельцу выплачивается купонный доход. По истечении срока, ему возвращается номинальная стоимость облигации.

Покупая облигации с длинным сроком обращения инвесторы будут получать заранее известный доход за время владения, что бывает очень выгодно.

В начале 2016 года, когда резко подскочила ставка рефинансирования, облигации федерального займа с погашением через 10-15 лет, давали доходность в 15-16% годовых. Приобретя их в тот момент, можно было зафиксировать высокую доходность на весь срок обращения.

Форма выплаты доходов

Дисконтные - размещаются на бирже по цене ниже номинала, а погашаются именно по номиналу. Эта разница как раз и образуется доход инвестора. Например, компания продает облигацию за 800 рублей с номиналом 1000 рублей. В момент погашения инвестор получает номинал или 200 рублей прибыли, что составляет 25% доходности.

Купонные - облигация выпускается по номиналу. По ним предусмотрены выплаты определенного процента (купона). Периодичность может быть раз в квартал, полгода или год. Купонный доход начисляется каждый день. Но выплачивается владельцам только в дату выплаты купона, которая заранее известна.

Например, облигация номиналом 1 000 рублей с купонным доходом 12% годовых и выплатами 2 раза в год означает, что каждые полгода вы получаете 6% или 60 рублей.

Сумма купонного дохода, накопленная по облигации, но еще не выплаченная владельцу называется накопленный купонный доход (НКД). Он закладывается в цену облигации, делая ее дороже. В момент выплат по купону в положенный срок, купон обнуляется и начинает накапливаться до следующей даты выплат.

При продаже, не дожидаясь выплат по купону, покупатель обязан помимо самой стоимости облигации заплатить ее владельцу и за накопленный купонный доход. И наоборот, покупая облигацию - ее цена увеличивается на НКД. Это позволяет не терять начисленную прибыль владельцам и поддерживать высокую ликвидность на долговом рынке.

Обычно новички с трудом понимают принцип действия НКД. Поэтому вот вам небольшой пример.

Облигация за 1000 рублей. Доходность 12% годовых. Выплаты по купону 2 раза в год или 6% (60 рублей) каждые полгода. После выплаты купона, на следующий день начинается накапливаться новый купонный доход. Каждый день НКД увеличивается. За месяц на 1%, за 3 месяца - 3% и так далее. Если вы решите продать облигацию за месяц до наступления купонных выплат, то помимо самой стоимости в 1 000 рублей, вы получите от покупателя еще 5% или 50 рублей в виде накопленного купонного дохода (за 5 месяцев владения с момента последних выплат).

Покупатель, уплатив вам НКД - 50 рублей, через месяц - получит полный размер купона - 60 рублей (6%), тем самым компенсировав свои затраты и получив прибыль, пропорционально времени владения.

НКД позволяет не терять начисленный, но еще не выплаченный доход в связи с досрочной продажей. Это одно из самых главных преимуществ перед банковскими вкладами.

Доходность

Доходность может быть двух видов:

- номинальная или купонная;

- к погашению.

По номинальной, доходность рассчитывается исходя из суммы прибыли, получаемых по купонным выплатам. Если купон, выплачивается раз в год в размере 120 рублей при номинальной цене облигации - 1000 рублей, то получаем 12% годовых.

Но как правило, рыночная цена всегда отличается от номинальной. Поэтому лучше использовать доходность к погашению. Этот параметр показывает вашу прибыль на каждый вложенный рубль.

Например, если купон составляет 12% от номинала в тысячу или 120 рублей и в то же время рыночная стоимость облигации будет 1100 рублей, то покупая их по такой цене, доходность к погашению снижается. Вы вложите на 100 рублей больше, а получите аналогичный доход.

120 рублей прибыли при вложениях в 1100 рублей соответствует реальной доходности в 10,9% годовых.

Важно. Существует гарантированная возможность дополнительно получать 13% прибыли от покупки облигаций, помимо купонного дохода.

Доходность к погашению делится на 2 вида:

- простая - без реинвестирования купонных выплат;

- эффективная - с учетом реинвестирования.

Классификация облигаций

В зависимости от эмитента, долговые бумаги делят на 4 вида. Каждый из них имеет свой рейтинг надежности и доходности.

- Государственные - выпускаются правительством. В России они называются облигации федерального займа или ОФЗ. Инициатор выпуска - министерство финансов.

- Муниципальные или субфедеральные - эмитент, местные (региональные) власти. Например, облигации Томской области (Московской, Ленинградской).

- Корпоративные - выпускают коммерческие компании, например Сбербанк, Газпром.

- Еврооблигации - номинируются в иностранной валюте (обычно доллары и евро). Ввиду высокой стоимости одного лота (от 100 000 долларов) они будут не совсем интересны для частных инвесторов.

Облигации федерального займа

Самые востребованные долговые бумаги на российском рынке. Выпускаются на срок от 1 года до 30 лет. Номинал - 1 000 рублей. Главное различие в выплатах по купонному доходу.

Государственные бумаги бывают следующих видов:

- ОФЗ-ПД (постоянный доход) - размер купона фиксируется на весь срок обращения.

- ОФЗ-ФК (фиксированный купон) - установлен один размер купона на несколько лет вперед (например 8% на 3 года), далее он меняется на 7%.

- ОФЗ-ИН (индексируемый номинал) - фиксируемый размер купона, но номинальная стоимость облигации постоянно меняется в зависимости от инфляции.

- ОФЗ-АД (амортизация долга) - периодическое погашение основной суммы долга в момент купонных выплат.

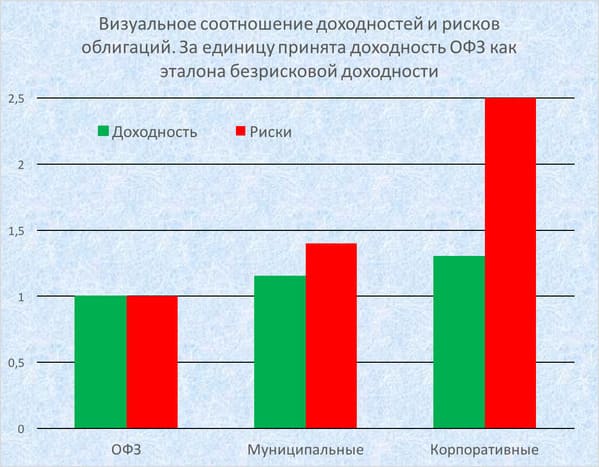

Доходность и риски

Существует прямая зависимость доходности долговых бумаг и рисков. Чем более надежные облигации, тем меньший доход они способны приносить своему владельцу.

Самые надежные - это конечно ОФЗ, гарантом по которым выступает само государство. Далее идут муниципальные, затем корпоративные.

Соответственно, доходность меняется в обратную сторону. Самые выгодные - корпоративные, ОФЗ - как бумаги с высокой надежностью, дают меньшую прибыль.

Доходность зависит от кредитного рейтинга эмитента. Чем он выше, тем надежнее и соответственно может позволить себе продавать бумаги с меньшим уровнем доходности, по сравнению с другими.

При минимальных инвестициях прибыль по облигациям на 30-50% банковских депозитов.

Эмитенты с низким кредитным рейтингом, как менее надежные, дабы заинтересовать инвесторов покупать их бумаги, вынуждены давать более привлекательные условия по прибыли (так называемая плата за риск). Принимая больший риск - инвесторы вправе рассчитывать на более высокие доходности от своих вложений.

Приведем аналогию с реальной жизнью. У вас просят денег в долг 3 человека:

- Мама (сестра, брат, сын, дочь).

- Хороший знакомый.

- Безработный сосед дядя Вася.

Давая в долг, вы принимаете на себя определенные риски, что свои деньги вы можете обратно не получить. Мама - самый надежный эмитент, с наивысшим рейтингом. Можно дать и быть уверенным в возврате.

Знакомый - тут уже риски повыше. И давать в долг как то не хочется. Но знакомый мотивировал вас тем, что вернет деньги с процентами, например 10% сверху (поставит пиво или что-то в этом роде).

Дядя Вася - чтобы одолжить соседу, имеющий низкий кредитный рейтинг и отдать ему свои кровные, нужен вообще очень хороший стимул для вас. Ваша выгода должна быть еще выше, уже не 10%, как в случае с другом, а 20-30 или все 50% в зависимости от кредитоспособности соседа.

График ниже наглядно демонстрирует зависимость доходности облигаций от принятых рисков.

Как и где можно купить бумаги

Покупка облигаций возможна только после заключения договора с брокером, предоставляющим доступ на фондовый рынок, где собственно и обращаются ценные бумаги. Весь процесс заключается в 3 этапах:

- Заключение договора с брокером

- Внесение денег на счет

- Покупка ценных бумаг

Советую почитать: Как и где купить облигации физическому лицу

Налоги

С полученного дохода по облигациям государство удержит с вас 13% налог. Налогообложению подлежат:

- выплаты по купонам;

- курсовая разница между покупкой и продажей.

Перевел вам эмитент купонный доход - 100 рублей, 13 рублей забирает государство. И так каждый раз, пока идут выплаты по облигациям.

Тоже самое касается курсовой разницы. Купили облигацию за 1000 рублей, через год продали за 1200. С вашей прибыли в 200 рублей - нужно оплатить 13% или 26 рублей в казну.

По ОФЗ налог на прибыль от купонного дохода не взимается.

Так как брокер является налоговым агентом, то налоги будут удержаны с вас автоматически. В момент получения денег по купону. В остальных случаях совокупная сумма для удержания в виде налогов формируется по истечении года, как общая полученная прибыль за весь период.

Где смотреть данные

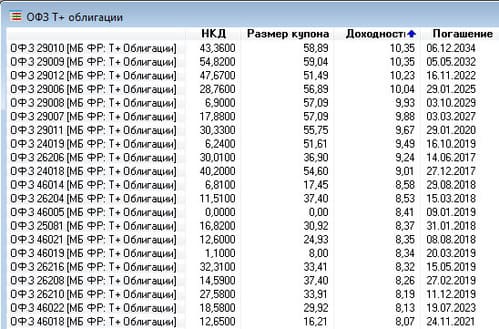

Вся информация по текущим параметрам облигация на рынке доступна в торговом терминале. Когда вы заключите договор с брокером, у вас будет доступ на фондовый рынок. В программе удобно сортировать и находить нужные бумаги по заданным условиям (доходность, размер и дата выплат купонов, текущая стоимость, длительность и многое другое).

На картинке отсортированы ОФЗ по текущей доходности, для быстрого выбора наилучших условий.

Также есть несколько сайтов, специализирующихся именно на облигациях. Там тоже много чего можно найти. От котировок, до последних новостей. Есть специальные условия по подбору интересных бумаг. Можно посмотреть текущие доходности, ближайшие выплаты по купонам, а также планируемые новые эмиссии.

Список сайтов по облигациям:

- rusbonds.ru

- cbr.ru

- cbonds.ru

Часть функционала платная и доступна только по подписке. Но базовая информация, которой вполне достаточно для обычных инвесторов в бесплатном доступе.

В заключение

Покупка облигаций - это прекрасная альтернатива банковским вкладам. Почти по всем параметрам (безрисковая доходность, максимальная прибыль, ликвидность, широта выбора, минимальные вложения) долговые бумаги намного опережают банковские продукты.

Единственный минус - отсутствие страхования риска. Вклады защищены АСВ на 1,4 млн. рублей. Облигации, по крайней мере корпоративные, такой возможности не имеют. В случае банкротства - все имеющиеся средства компании распределяются между кредиторами. И владельцы облигации имеет одно из первоочередных прав на получение денег.

Но с другой стороны, если выбирать правильные бумаги, не гонясь за высокой доходностью, которые дают мусорные облигации, а остановить свой выбор на крупнейших компаниях, то риск потери денег будет маловероятен.

Наверное трудно себе представить, что такие гиганты российской экономики как Газпром, Сбербанк или Лукойл будут находиться в стадии банкротства.

Здравствуйте!

Вопрос «чайника» о купонной доходности облигаций:

Как пример ОФЗ-26211-ПД, номинал 1000 руб., ставка 7% годовых, купон 34,90 руб., выплата купона 2 раза в год.( информация с сайта http://www.rusbonds.ru)

Предположим: я купил эту облигацию по номиналу, цена облигации не меняется, и я рассчитываю через год получить от вложенных 1000 руб ровно 7% годовых т.е. 70 руб. Но за год, получается, мне выплатили два раза купон 34,90х2=69,80руб. А это 6,98% от вложенной тысячи. Куда подевались 0,02% (0,20руб)? Спасибо.

Можно сказать «вопрос на засыпку» )))

Как-то об этом не задумывался.

Мое мнение… не знаю правильное или нет.

Купон выплачивается каждые 182 дня. 2 купона — 364 дня. Потерянный один день — это есть не учтенные 20 копеек.

возможно комиссия брокера

Здравствуйте, у меня такой вопрос. Куплены облигации ОФЗ 26216 со сроком погашения 15.05.2019 года и Бинбанк Б05 со сроком погашения 02.12.2020.

При достижении даты погашения, облигации сами погасятся по номиналу 1000р за каждую облигацию и поступят средства на счет или нужно самому подавать заявку на продажу облигации?

Деньги сами поступят на счет. Без вашего участия.

Здравствуйте! Хотел бы у вас узнать , возможно начать с 5 тысяч руб при покупке облигаций и каждый месяц покупать облигации и возможно, что за 1 год или за меньший период заработать доход, если купил за 10 тысяч облигации_?

1 облигация обычно стоит всего 1 тысячу рублей.

По ней доход (купоны) выплачиваются раз в полгода. Или 2 раза в год. Живыми деньгами на счет.

Средняя доходность облигаций 8-10% годовых.

Вот и ответ на ваш вопрос. Купил на 10 тысяч рублей бумаг — за год заработал 800-1000 рублей.

Вопрос от чайника, если докупать одну и ту же облигацию в течение нескольких лет, то купоны будут суммироваться?

ДА.)))

Здравствуйте, только недавно начал изучать акции и облигации, и уже стоткнулся вот с какой проблемой, купил облигации по рынку примерно 11%, дата погашения облигаций 28.11.19. Но на момент погашения, цена за купон стала 7%, получается я теряю часть денег или все деньги полностью? можете объяснить простыми словами? Спасибо. И посоветуйте, куда же лучше инвестировать в наши или зарубежные?

Кирилл, здравствуйте!

1. Начнем с того, что у облигаций могут быть разные виды купонов — фиксированный или плавающий. По фиксированному понятно. Ставка жестко закреплена к номиналу бумаги. Плавающий — может изменятся со временем. Например, привязан к процентной ставке ЦБ. Банк снижает ставку в стране — снижается купон по облигациям.

2. Если предположить, что вы купили облигации с постоянным купоном. То почему снизилась доходность? Все дело в отличии рыночной цены облигации (по которой она продается на бирже в моменте) и номиналом бумаги (как правило это 1000 рублей).

Если рыночная цена снижается, то автоматически повышается купонная доходность. Рыночная цена растет — купонная доходность падает.

Например. Выпустили бумагу за 1 000 рублей с купоном в 10% годовых или 100 рублей в год.

Если цена поднимется до 1 100 рублей, ваш купонный доход при покупке составит 9% (прибыль 100 рублей с затрат в 1100).

Цена будет 900 рублей — купон 11% (снова прибыль 100 рублей в год, но уже при меньших затратах — всего 900 рублей).

3. По мере приближения к дате погашения — рыночная цена облигации всегда стремится к номиналу. Почему? Не важно за сколько вы купили бумагу (за тысячу, пятьсот рублей или 10 тысяч). Вы всегда получите в конце срока обращения только номинал облигации — 1 000 рублей.

4. Теперь все суммируйте вместе.

5. «Но на момент погашения, цена за купон стала 7%,» — возможно вы просто смотрите текущие условия (рыночные). Как было описано выше, при разной цене покупки — условия будут для каждого разные.

Здравствуйте. Вопрос по налогам. Я гражданин РФ. Скажем использую для сделок российского брокера (например Альфа, Сбер и др), но я не налоговый резидент РФ. Как тогда будут налоги считаться? Будет ли брокер удерживать 13%, при том что я не резидент РФ? Спасибо.

Здравствуйте. Я купил облигации по номиналу 1000р то есть вложил 1000р при доходности 20% на 5 лет. Сколько мне выплатят в деньгах в конце срока облигации? Тело облигации, капитализируется? Как подсчитать?

каждый год вы будете получать по 200 рублей с бумаги (деньги поступают на ваш счет) и через 5 лет вы получите обратно тело облигации — 1000 рублей.

Итого 2 000 рублей за 5 лет!

При условии, что это бумаги с постоянным купоном. Без оферты, амортизаций.

Вот например возьмем Ашинский завод облигации доходность стоит 170 по купону платят 10 погашение 2024 через 4 года — как все это понять? Тогда мне должны 1700 каждый год давать?

Вы немного путаете понятия (и совсем разбираетесь в облигациях).

Ашинские бумаги — купон по ним не постоянный и зависит от ставки рефинансирования. В последние несколько лет он падает.

Показанная доходность в 170% — будет только если ставка (и вместе с ней и купоны) не поменяются в будущем.

Я вам искренне советую не смотреть информацию по облигациям у брокеров. Там зачастую очень сильно не так написано (в том числе и по доходности).

Пользуйтесь для отбора сайтом русбондс.

Там регистрироваться надо. То есть 170% дадут если купоны платят как сейчас в 10% годовых. То есть вложив 1000 на 4 года я получу с учетом капитализации . Ну примерно 20 тыс р. может 25 минус налог 35% минус выплаты по купонам. Я это вижу так. Просто если это не так, то какой смысл рисковать за копейки. Тогда уж вложить в банк с капитализацией счета. Я только начал их рассматривать и не совсем уловлю мыслю долгового рынка. Много запутанного.

Регистрация и пользование ресурсом бесплатные. Не спамят в почту.

По купонам доходность на данный момент 7% годовых. И на налог в 35% вы не попадете. У них размер купона = Ставка рефинансирования + 1,5% сверху. Обычно с временным лагом (как у инфляционных облигаций).

«Я только начал их рассматривать и не совсем уловлю мыслю долгового рынка. Много запутанного.» — Да. По облигациям много хитростей.

Павел — Вы автор сами не в теме торговли облигациями, и иначе все поняли бы и ответили, без всяких пересылок на сайты. Смысл заводить эти блоги, страницы если не в теме, быть посыльным что ли. Ладно, спасибо что откликнулись.

А вы хотели бы, чтобы я вам здесь лекцию про облигации написал на 10 листов. Я дал вам направление — где взять правильную инфу. Перейти по ссылке и прочить уже лень что ли?

Добрый день. У меня вопрос, вы пишите :

120 рублей прибыли при вложениях в 1100 рублей соответствует реальной доходности в 10,9% годовых.

Но получается, что заплатив за облигацию 1100 рублей, мы получим в конце года 1120 рублей, т.е. заработаем 20 рублей, а это всего лишь 2 процента доходности. Или я не прав? И второй вопрос: как начисляются проценты по облигации номинальной стоимости 1000 рублей при процентной ставке 8 %, например за 5 лет — каждый год выплачивается одинаковая сумма 80 рублей, или будет 8 процентов от накопленной суммы номинала и процентов за предыдущий год.

Спасибо за внимание.

Приветствую!

1. «Но получается, что заплатив за облигацию 1100 рублей, мы получим в конце года 1120 рублей, т.е. заработаем 20 рублей, а это всего лишь 2 процента доходности. Или я не прав? »

1100 + 120 = 1220 рублей.

2. Обычно купоны выплачивается по 2 раза в год. В нашем случаем будут идти выплаты по 40 рублей каждые полгода в течение 5 лет.