Что такое облигации с амортизацией долга? Чем они отличаются от обычных долговых бумаг? Простыми словами, с примерами. В чем выгода для обычных инвесторов в плане доходности? Есть ли она? Где искать информацию об амортизации и графиках выплат. Плюсы и минусы амортизационных бумаг. Для эмитента и инвесторов.

Итак, поехали.

Что это такое

Для тех кто забыл (или не знал). Как работают обычные облигации с постоянным доходом (ПД).

Эмитент выпускает долговые бумаги на определенный срок. С заранее известным размером и периодичностью купонов.

Каждый год инвестор, купивший облигации, будет получать фиксированную прибыль в виде купонов. В конце обращения облигации эмитент возвращает номинальную стоимость бумаги.

Пример.

- Номинал облигации - 1000 рублей.

- Срок обращения - 5 лет.

- Ставка по купону 10% годовых.

- Выплаты - 2 раза в год.

Инвестор за 5 лет получит 10 купонов по 50 рублей. Или 500 рублей за все время. Плюс в конце срока, эмитент погасит актив (вернет номинальную стоимость) - 1000 рублей.

Облигации с амортизацией долга означает, что эмитент будет выплачивать не только купоны, но и гасить частями часть основного долга. Не дожидаясь окончания срока обращения.

Не поняли?

На примере.

Эмитент (какой-нибудь Газпром) выпускает облигации с амортизацией долга. На 5 лет. Номинал 1 000 рублей. Купон - 10% в год. По бумаге предусмотрены амортизационные выплаты по 20% за каждый год.

Через 1 год инвестор получит 10% в виде купонов от 1 000 рублей. Или 100 рублей. Плюс амортизационные отчисления - 20% (от номинала в тысячу). Или 200 рублей.

Итого за первый год - 300 рублей.

Через второй год, купонный доход будет начислен уже с остатка номинала или с 800 рублей. Прибыль - 80 рублей. Плюс снова амортизация долга - 200 рублей. Итого на руки 280 рублей.

На третий год - получаем 260 рублей (60 купон + 200 амортизация).

Четвертый год - 240.

Пятый - 220 (купон 20 рублей с остатка стоимости + возврат остатка от номинала 20%).

Инфа в тему: 11 самых популярных вопроса про облигации

Для чего их выпускают

Когда эмитент (компании, государство или муниципальные области) выпускают облигации, они берут деньги в долг. С обязательством выплаты процентов по купонам и основного долга в конце срока обращения.

Главная сложность или проблема. В последний день обращения бумаг, нужна "огромная куча" денег, дабы расплатиться со всеми держателями облигаций.

А где ее взять?

Откладывать заранее. Замораживая деньги. Копить-копить. И еще раз копить. А вдруг денег не наберется? Снова занимать на стороне?

А можно выпустить амортизационные облигации. Погашая долг небольшими партиями в течение всего срока.

Правило постепенного досрочного погашения выгодно компаниям, с постоянным денежным потоком.

Примеры.

Возьмем какой-нибудь Магнит. Для расширения бизнеса (открытия новых магазинов) нужны деньги. 900 миллионов. Средства привлекли при помощи выпуска облигаций. Компании нужно около года от момента сбора денег до запуска торговых точек. Потом они начинают генерировать прибыль. И Магнит имеет возможность часть этой прибыли направлять на уменьшение долга.

Лукойл. Для разработки и запуска нового месторождения привлекаются деньги инвесторов. Старт проекта запланирован через 5 лет. После этого новая нефть (и новые деньги) потекут рекой. На эти деньги можно амортизировать долг. Значит выпускаем аналогичные облигации.

Плюсы для эмитента:

- Снижения перекоса размера выплат. Компания, небольшими частями, безболезненно для бизнеса постепенно отдает основной долг.

- Экономия на выплаты по купонам. Амортизируя облигации, общий долг снижается. Проценты платятся уже с меньшей суммы.

Амортизационные облигации напоминают потребительский кредит или ипотеку. Заемщик, получая кредит в банке, ежемесячно платит проценты по кредиту + часть долга. Это более щадящий режим выплат, если бы нужно было выплачивать только проценты. А лет через 5-10 отдать сразу весь долг единовременно.

Виды облигаций с амортизацией

Как и обычные долговые бумаги, различаются по эмитенту:

- государственными или ОФЗ (к названию добавляется аббревиатура -ад).

- муниципальные;

- корпоративные.

Расшифровка ОФЗ-ад - облигации федерального займа с амортизацией долга.

У каждой бумаги свой алгоритм и особенности амортизации долга.

Несколько примеров:

- Первая амортизационная выплата. Амортизация может стартовать со второго года, через 3 года, 5 лет и так далее (с момента выпуска в обращение). То есть, без амортизационный период облигации будут больше походить на обычные бумаги с постоянным купоном.

- Гашение долга равными долями каждый год (или через равный период времени). Например, по 10% от номинала.

- Амортизация на равными долями. Первая выплат 10%, вторая 15%, третья снова 10%, четвертая 5%, пятая - 25%.

- Возврат долга через различные промежутки времени. Например, первая выплата будет через 3 года, следующая через год, потом через 1,5 года. И так далее.

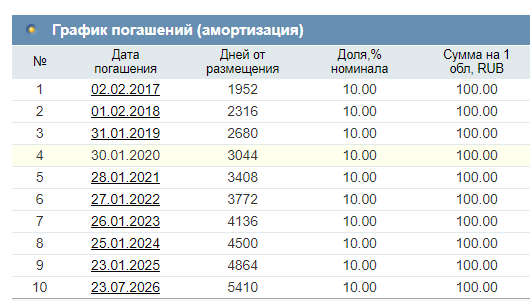

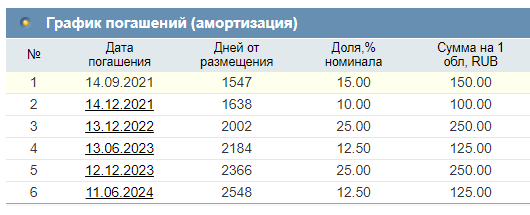

Облигации федерального займа (ОФЗ-ад). Ровный график платежей и погашение равными долями. Просто и понятно.

Пример по муниципальным облигациям. Выпустили в обращение в июле 2017 году. Первая амортизация долга назначена через 4 года с "копейками". Периодичность выплат "рваная". Долг погашается неравными частями.

Нужно знать! Выплата основного долга и купонов могут не совпадать по времени.

Какая выгода для инвестора

Что выгодно для компании, не всегда выгодно для инвестора.

Мы имеем постоянно снижающиеся со временем купонные выплаты. Плюс постоянная необходимость куда-то пристраивать освободившиеся суммы (от возврата долга). Да и разбираться в этих графиках платежей: нужно отдельно смотреть по каждой бумаге информацию. Когда начнут возвращать долг? Какими долями? С какой периодичностью. Ужас.

Поэтому такие облигации не очень жалуют инвесторы. Ликвидность по ним в разы ниже.

Гораздо проще выбрать другие виды облигаций: с постоянным доходом или защитой от инфляции. И получать более-менее стабильные фиксированные выплаты.

Для себя я вижу плюс в использовании облигаций с амортизацией (и то сомнительный) - если есть вероятность повышения процентных ставок в будущем.

Цепная реакция. ЦБ повышает процентную ставку. Начинают выходить в обращение новые бумаги с более высокой доходностью. "Старые бумаги" с прошлыми низкими купонами падают в цене.

Денежный поток от амортизационных облигаций, как раз позволит направлять деньги на покупку новых, более прибыльных бумаг. Но здесь тоже все зависит от установленного размера выплаты долга. Вернувшиеся вам 5-10% от номинала, особой погоды не сделают.

Второй плюс (тоже не ахти какой). Снижение риска дефолта эмитента в будущем. В момент обращения бумаг, он (эмитент) амортизирует львиную долю долга. И в момент погашения бумаги - проще собрать остатки долга на выплаты.

Где смотреть информацию

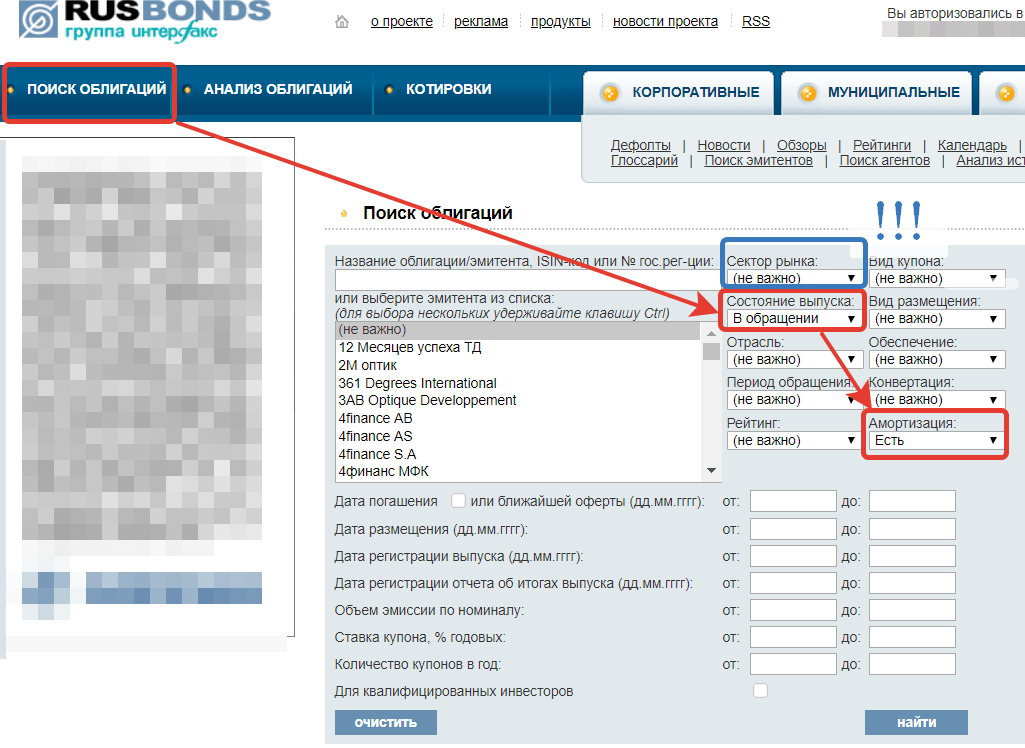

На сайте про облигации - rusbonds.ru. Проходим бесплатную регистрацию (без нее не дает делать поиск и выборку по бумагам).

Переходим в "Поиск". Задаем фильтрацию для отбора по параметрам:

- Состояние выпуска - "В обращение"

- Амортизация - "Есть"

По желанию, в поле "Сектор рынка", можно сделать отбор по видам облигаций: ОФЗ, корпоративные или муниципальные.

Как узнать доходность

Из-за особенностей выплат, рассчитать денежный поток и доходность от инвестиций сплошной геморрой.

Мало того, что амортизация долга может быть плавающей, да еще и выплаты по купонам постоянно уменьшаются.

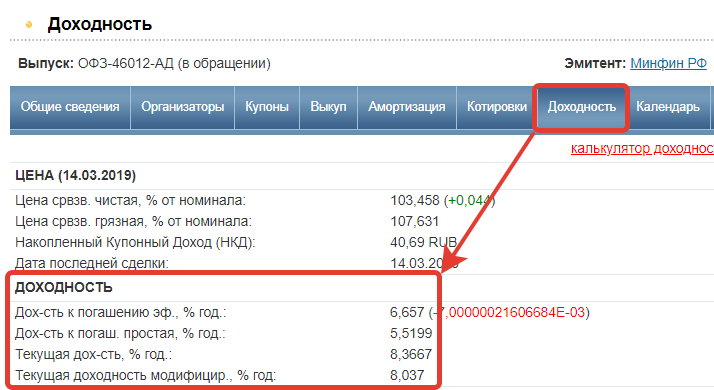

Готовую информацию о доходности смотрим в карточке. В разделе "Доходность".

Либо в торговом терминале (если точно знаете, что перед вами бумаги с амортизацией долга).

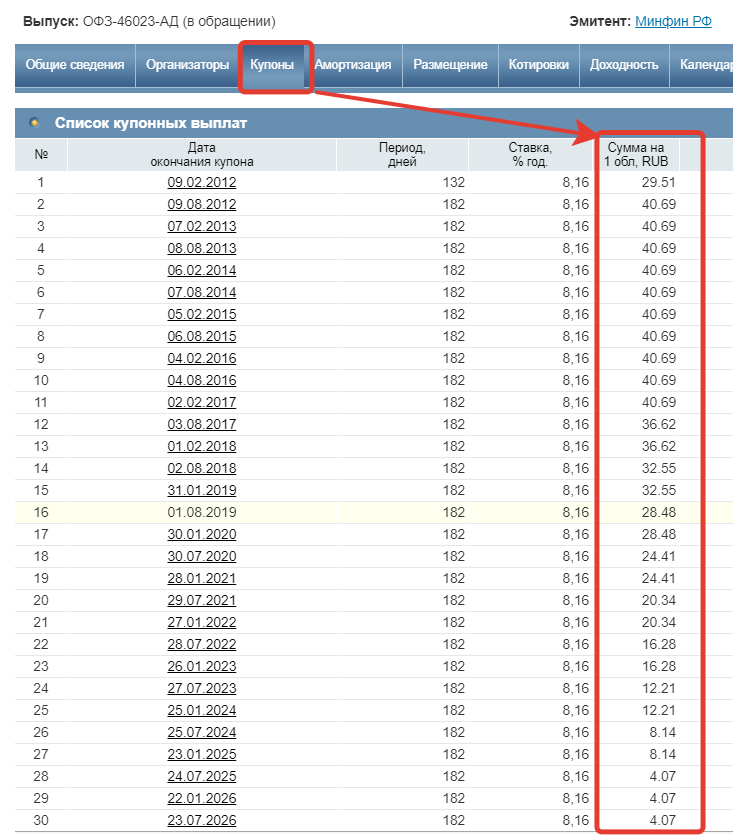

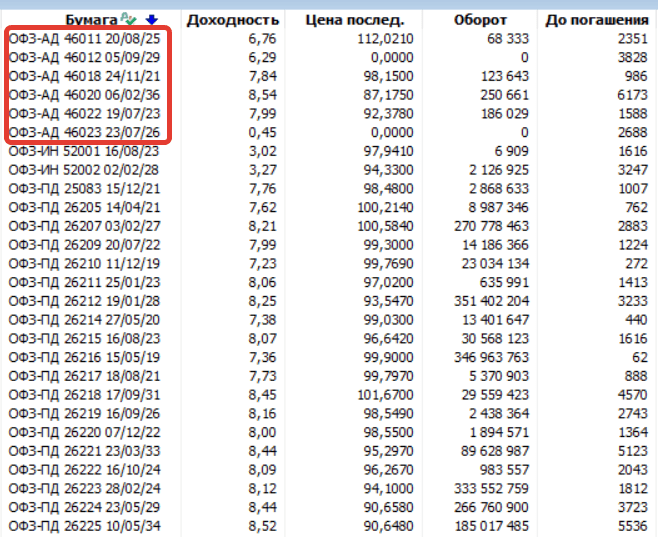

На примере ОФЗ-ад. Обратите внимание на оборот по бумагам. По обычным (с постоянным купоном) он составляет несколько десятков-сотен миллионов.

"Наши" едва дотягивают до нескольких сотен тысяч.

В заключение

Новичкам, наверное нужно избегать облигаций с амортизацией долга. Лучше остановить свой выбор на более простых и понятных бумагах с постоянным доходом, заранее известными фиксированными выплатами по купонам.

Будет проще анализировать, прогнозировать и учитывать поступающий денежный поток и прибыль. Да отбирать себе в портфель не составит особого труда.

Амортизационные бумажки обладают низкой ликвидностью. Как следствие, более высоким спредом. Трудными для понимания графиком и размерами выплат.

Как не купить по ошибке?

По государственным бумагам сразу видно, что она с амортизацией - добавлена окончание -ад. По остальным (корпоративные и муниципальные) непонятно. В торговом терминале (Quik), по крайней мере я этой информации не нашел.

Остается только проверять на амортизируемость бумаги через rusbonds. Если в карточке если вкладка "Амортизация", значит .... ну вы поняли. Если вкладки нет - досрочный возврат долга не предусмотрен.

Удачных инвестиций!

Просто и понятно, спасибо.

Здравствуйте! Подскажите про облигации с амортизацией на ИИС.

У меня есть облигации с амортизацией на ИИС, выплата купонов настроена на отдельный счет (карта) и я так понимаю амортизационная выплата тоже придет на карту. Означает ли это вывод средств и ИИС для налоговой? Необходимо ли на амортизационную выплату подавать декларацию? Не отразится ли это на налоговом вычете (13% с 400т.р.) который я получу?

Уточните у своего брокера.

Насколько я знаю — при погашение обычной облигации, тело (номинал) бумаги ВСЕГДА попадает на брокерский счет (там где была куплена). И автоматически настроить вывод на карту в этом случае не получится.

Могу предположить, что амортизационная выплата — это просто частный случай погашения тела облигации. И по идее выплата будет получена на брокерский счет (ИИС). Но я могу ошибаться.